万凯新材 潜伏发债!(27亿,化学制品,高含权,安全垫高)

原创:可转债小花狗 欢迎关注!

1、万凯新材 潜伏发债分析。

万凯新材发债规模27亿,发债流程目前在同意注册阶段,随时发债。百元股票含权46.06元左右,配售10张可转债约需191股。发债规模较大,含权较高,上市首日流通规模约13.97亿,流通规模较大,炒作可能小,首日大概率达到110-120元。

化学制品行业,聚氨酯。 概念有节能环保、光伏、新材料概念等。

根据当前情况估算,仅供参考!

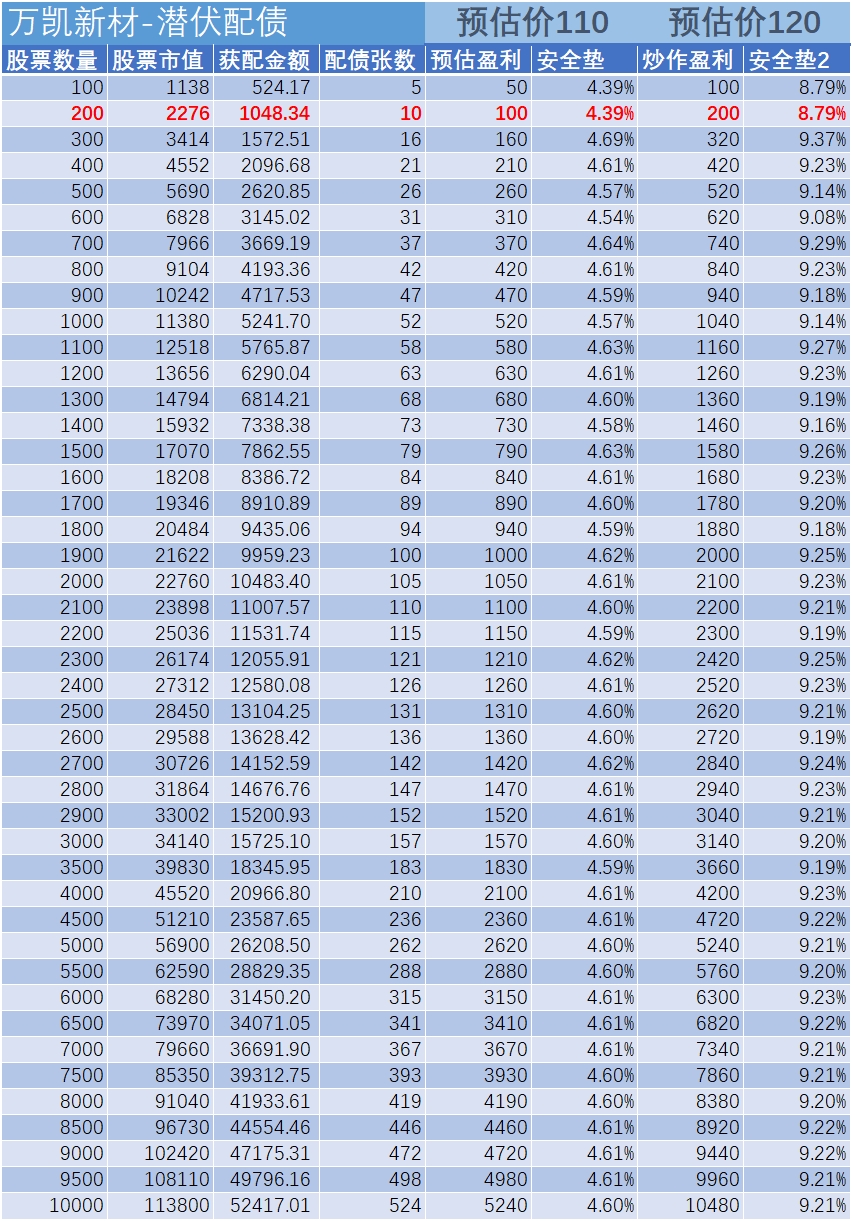

2、万凯新材 潜伏配售表。

买入200股万凯新材的股票,可获配10张转债(一手)。配一手约需资金2276元。转债达到120元,安全垫约为8.79%。安全垫较高。

万凯新材是深市转债:深市转债最小配售单位为1张,满1张配1张(1张=100元)。1手=10张=1000元。

万凯新材是创业板股票,交易必须有创业板权限。

创业板权限开通条件:1、股东证券账户20个交易日日均资产10万以上;2、必须有24个月的交易经验。

3、正股 万凯新材(301216)。

公司简介:瓶级PET产能国内前二,技术专利和工艺水平领先。

经营性质:私营。

所属行业:基础化工 — 化学制品。

主营业务:聚酯材料研发、生产、销售。

万凯新材料股份有限公司是国内领先的聚酯材料研发、生产、销售企业,致力于为社会提供健康、安全、环保、优质的聚酯材料,主要产品包括瓶级PET和大有光PET,其中瓶级PET收入占主营业务收入比重在报告期内基本超过90%。公司凭借高品质产品、技术创新及规模优势,被授予“中国民营企业制造业500强”、“中国对外贸易500强民营企业”、“浙江省知名商号”、“浙江出口名牌”等荣誉称号。

报告期 2023年报

2024一季报

营业总收入

175.3亿

42.48亿

营业同比 -9.57% -3.23%

归母净利润 4.365亿 4528万

净利润同比 -54.28% -77.80%

4、可转债发行流程:

配债流程! 超详细!超用心!

第1步、董事会预案 → 第2步、股东大会通过 → 第3步、交易所受理 → 第4步、上市委通过 → 第5步、同意注册 → 第6步、发行公告 → 第7步、可转债配售/申购 → 第8步、可转债上市。

第5步、同意注册 → 第6步、发行公告。 从同意注册到发行是12个月有效期,但一般中间时间大概为1-2个月。

潜伏可转债配售一般选择在 第4步、上市委通过 和 第5步、同意注册 这两步之后,特别是第5步,转债发行流程到这两步,确定性已经比较高,时间成本也能较好把握,前几步不确定性太高,并且时间太难把握,所以只建议在第4、第5两步之后潜伏。

各位老板如果看的高兴,期待您用发财的小手给俺点一个小小关注! 如果文章对您有任何的帮助,期待您的点赞、在看、分享、赞赏等,都是对作者的莫大支持,感谢您的支持!

个人观点,仅供参考

本文作者可以追加内容哦 !

![抱拳 [抱拳]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot55.png)