百年零售巨头屈臣氏,正在筹划重启上市?

前不久,新加坡主权财富基金淡马锡副首席执行长谢松辉对外透露:屈臣氏集团(下称“屈臣氏”)上市计划仍存在,但最终由屈臣氏董事局及管理层决定上市时间、地点、集资额等,并强调了屈臣氏业务整体表现继续良好。淡马锡正是屈臣氏的第二大股东,目前持股约25%。

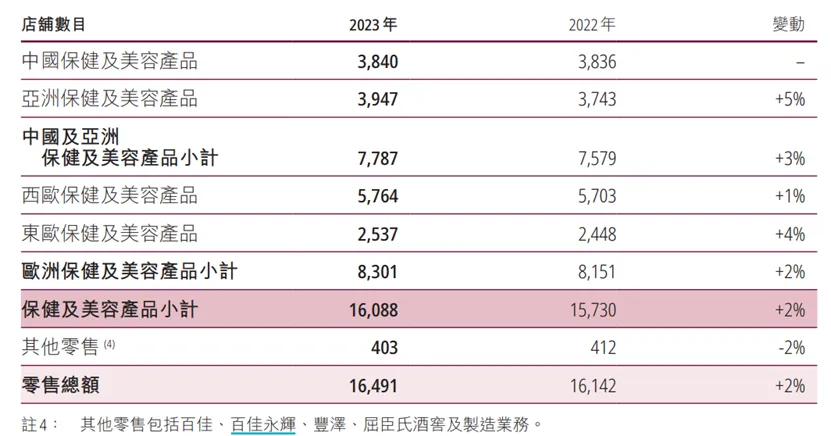

提起屈臣氏,外界并不陌生。屈臣氏在全球28个市场经营16491家店铺,是李嘉诚旗下长江和记实业有限公司(0001.HK,下称“长和”)的零售业务之一。

值得一提的是,早在十年前,屈臣氏便曾传出IPO(首次公开募股)计划——拟在中国香港、英国伦敦两地上市。但在同年,长和将屈臣氏25%的股权出售给了淡马锡,交易作价440亿港元,上市计划也于当年搁置。

对于中国消费者而言,在电商平台还未兴起的年代,屈臣氏曾是消费者心中美妆零售集合店的鼻祖。随着线上美妆市场风起云涌,屈臣氏的线下店铺却在国内年轻客群中丢失了存在感。

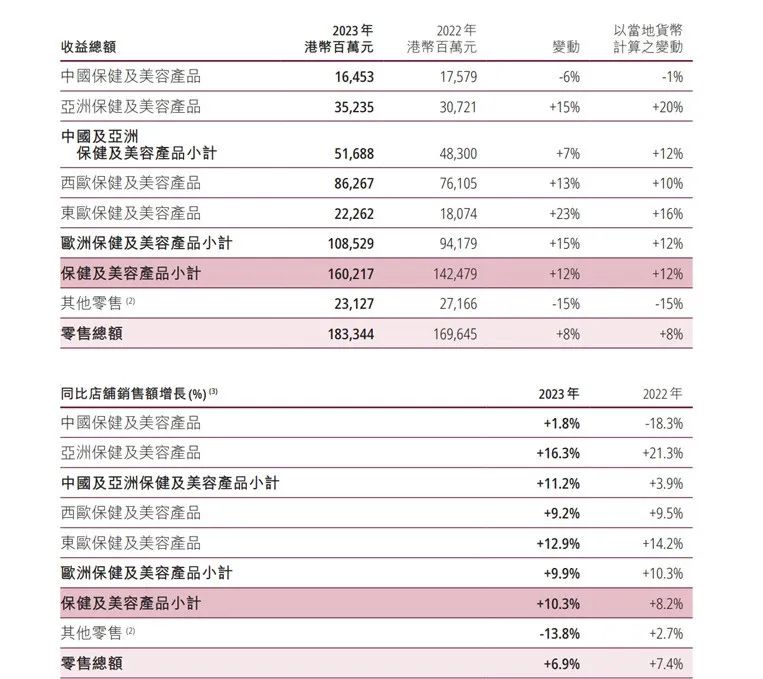

财报数据也可印证现实状况。2023年,屈臣氏全球营收回暖,达到1833.44亿港元,同比增长8%,其营收占长和总营收的40%。相对其他市场而言,中国市场却成了一个例外,同期,屈臣氏中国的销售额为164.53亿港元,同比下降6%,录得近九年最低。

事实上,屈臣氏虽是中国公司,但早已全球化。屈臣氏早年通过一系列并购,主要市场已转向欧洲。2023年,欧洲市场贡献的收入占比达六成,同比增长15%。

在屈臣氏全球版图中,中国市场成了其不得不面对的挑战。

今年以来,李嘉诚换帅求变。屈臣氏高层经历了一番大换血,短短三个月内连换五人。新任总裁倪文玲,是屈臣氏43年来任命的首位女CEO(首席执行官),也是屈臣氏“O+O”(线上与线下贯通一体)改革的重要推动者。

倪文玲透露,屈臣氏将于2023年至2024年开设1200多家新店铺,同时投资升级约4800家门市,即75%的亚洲店铺将以全新面貌登场,为顾客提供崭新购物体验。

升级焕新下,屈臣氏中国能“力挽狂澜”吗?

“在电商时代,屈臣氏的品牌相对老旧,很难讲出新的财富故事。另外,以港股为例,近期消费零售企业上市融资情况并不理想,如茶百道敲钟上市首日即破发。”有投资人士对《财经》表示。

屈臣氏的历史,最早可以追溯到200年前。

彼时,一位叫A.S. Watson的英国人在广州开了家西药房,1841年到香港开业,更名“香港药房”,经营范围逐步扩展到化妆品、百货领域,这便是屈臣氏的前身。1903年,屈臣氏创立了自有蒸馏水品牌,还拿下可口可乐的在华经销权。

公司发展史上最大的转折,源于李嘉诚的收购。

1981年,屈臣氏被李嘉诚买下,纳入长和旗下,也自此开启了全球化扩张之路。1987年,屈臣氏拓展到了新加坡、马来西亚及泰国等地。1989年,屈臣氏在北京开设了第一家门店,以18岁-35岁的女性作为目标消费者,打出“个人护理专家”的概念。与此同时,屈臣氏与万达集团等一众商业地产巨头达成合作,频频在各大购物中心开店。

2000年,屈臣氏开始拓展欧洲市场,收购了英国第二大美容保健产品零售商Superdrug、知名保健美容连锁店Savers、香水连锁店集团Merchant Retail。在英国站稳脚跟的同时,屈臣氏也把触角伸到欧洲的其他国家,将荷兰Kruidvat集团、拉脱维亚DROGAS公司、法国香水零售巨头Marionnaud等纳入麾下。

2013年末,长和透露将屈臣氏分拆并寻求在中国香港及英国双重上市的意向。次年2月,在长和业绩会上,李嘉诚透露屈臣氏“会在两个地方上市,因市值相当大,但香港一定是其中之一”。彼时,摩根大通的研报分析,屈臣氏估值约1700亿港元。

出人意料的是,2014年3月,长和突然宣布改变屈臣氏分拆上市计划,将屈臣氏24.95%的股份作价440亿港元卖给淡马锡。

到了2014年底,屈臣氏全球分店数目已达到11400家。

然而,随着电商的全面崛起,中国消费者的购物习惯发生变化,传统零售业受到冲击,线下的屈臣氏优势在丢失。2015年,屈臣氏中国同店销售额下降5.1%,为历史首次。

屈臣氏似乎并没有察觉到市场的变化,反而不断扩大线下门店。2015年-2018年这四年间,屈臣氏中国门店数量增幅一直都在双位数,分别为19%、18%、12%、10%,到2021年,其中国门店数量超过4000家。

但门店扩张未能持续驱动业绩增长。2015年-2018年,屈臣氏中国的店铺销售额同比增幅分别为-5.1%、-10.1%、-4.3%、-1.6% ,2019年逆转为2%,但2020年受疫情影响,跌幅再度扩大至21.8%。

如今,淡马锡高管透露的新消息,将屈臣氏此前搁置的上市计划拉回了公众视野。“屈臣氏再提IPO,一部分原因应源于背后投资机构的套现压力。”有投资人士对《财经》表示。

重启IPO计划的屈臣氏,如今业绩究竟如何?

今年3月,屈臣氏母公司长和发布了2023年财报。数据显示,屈臣氏全球收益回暖,全球营收达到了近五年最高的1833.44亿港元,同比增长8%;EBITDA(税息折旧摊销前利润)为162.26亿港元,同比增长13%。

从地区分布上看,欧洲为第一大市场。2023年,该区域保健及美容产品收入达1085.29亿港元,同比增长15%,贡献了六成的营收,七成的EBITDA。2023年,欧洲市场的同比店铺销售额增速为9.9%,超过全球市场的6.9%。屈臣氏在欧洲拥有的门店数量最多,达8301家,占总门店数的一半。

屈臣氏第二大市场为除中国以外的亚洲区域。2023年,该区域贡献了保健及美容产品收入352.35亿港元,同比增长15%,占总营收的20%;拥有3947家门店,占比24%;同比店铺销售额增长16.3%,位居各区域之首。

而中国市场,对于屈臣氏来说尤为特殊。截至2023年底,屈臣氏在这里拥有3840家门店,与全亚洲其他区域的总数相当,但贡献的收入却是所有区域中最低的。

2023年,屈臣氏中国的营业收入与EBITDA,均为近九年最低,保健及美容产品收入为164.53亿港元,同比下滑6%,EBITDA为10.42亿港元,同比下滑4%,同比店铺销售额的变动,由2022年的-18.3%提升至1.8%。

2022年,屈臣氏中国关掉了343家门店,仅实现营收175.79亿港元,这一数字甚至低于了疫情初期2020年的水平,同比下滑23%,EBITDA也同比下跌了59%。

如果把时间拉长,在过去五年(2019年-2023年),屈臣氏中国保健及美容产品的营收,下滑了33%,而欧洲市场增长了27%。

中国市场成为屈臣氏不得不面对的挑战。

从宏观角度来看,销售疲软仍然是摆在美妆零售行业面前的难题。

据国家统计局数据显示,2023年化妆品类零售总额为4142亿元,同比增长5.1%,没能跑赢社会消费品零售总额7.25%的增幅。

面对市场变化,屈臣氏中国也曾试图开启数字化转型,推出了“线上+线下”的“O+O”模式,即消费者可在小程序上下单,线下门店再进行配送。

财报显示,2022年上半年,屈臣氏中国“O+O”销售参与率同比增长20%,线上销售同比实现30%增长。即便如此,与其他线上渠道美妆品牌相比,屈臣氏中国的线上转型仍显逊色。

随着电商和社交媒体的兴起,美妆销售向线上转移,电商平台、短视频、直播带货、内容社区等已成为美妆营销和销售的重要渠道。

据青眼情报出品的《2023中国化妆品年鉴》,2023年中国化妆品行业整体规模为7972亿元,同比增长5.2%。其中线上渠道凭借抖音和快手的高速增长,市场规模达4045.9亿元,反超线下渠道。

另外,“O+O”模式也给屈臣氏线下门店带来一些问题。比如,由于小程序中的优惠券与折扣,线上折扣更大,让消费者更倾向于线上下单,令线下门店更加无人问津。而“O+O”模式的初衷是形成线上线下结合的数字化新零售方式,但现实情况却难如人意。此外,在社交媒体平台上,有一些顾客反映,屈臣氏店员的“贴身导购”模式,让人不适应。

今年以来,屈臣氏的大动作不少,在短短三个月内,高层连换五人。倪文玲表示,将在未来两年内投资2.5亿美元在15个市场开设及升级店铺,即于2023年及2024年开设1200家新店铺,同时投资升级约4800家门店。

屈臣氏还宣布,将对门店进行个性化改造,通过改变店内布局,引入互动娱乐装置,增设潮玩美妆区等方式,为顾客提供沉浸式购物体验。

从屈臣氏一系列表态可以看出,其仍有意提振线下门店。只不过,在这个线上平台激烈竞争,直播电商如火如荼的时代,线下零售的发展前景难言乐观。

若仅就线下美妆零售市场而言,屈臣氏的定位也愈发尴尬。比如同为化妆品零售集合店,背靠全球顶级奢侈品集团LVMH的丝芙兰,更加高端和国际化。另外,以THE COLORIST调色师、名创优品旗下WOW COLOUR、HAYDON黑洞、KKV为代表的新一代潮流美妆零售店兴起,它们以酷炫的装修风格、高性价比的产品“出圈”,吸引着年轻人的目光。

“屈臣氏也有自身战略判断上的失误,在品牌引进上显得滞后,货柜上超过半数都是利润丰厚的自有品牌,合作的品牌大多为定位中低端市场的国产品牌,有一定年代感,缺少国际大牌,一些年轻人喜欢的新锐品牌也未能入驻,市场竞争力和影响力不复以往。”有分析人士告诉《财经》。

对屈臣氏而言,在线上电商与线下新兴品牌的两面夹击之下,如何重获年轻消费者的青睐,讲好一个有新意的美妆零售故事,是其重振中国市场的一大关键。

本文作者可以追加内容哦 !