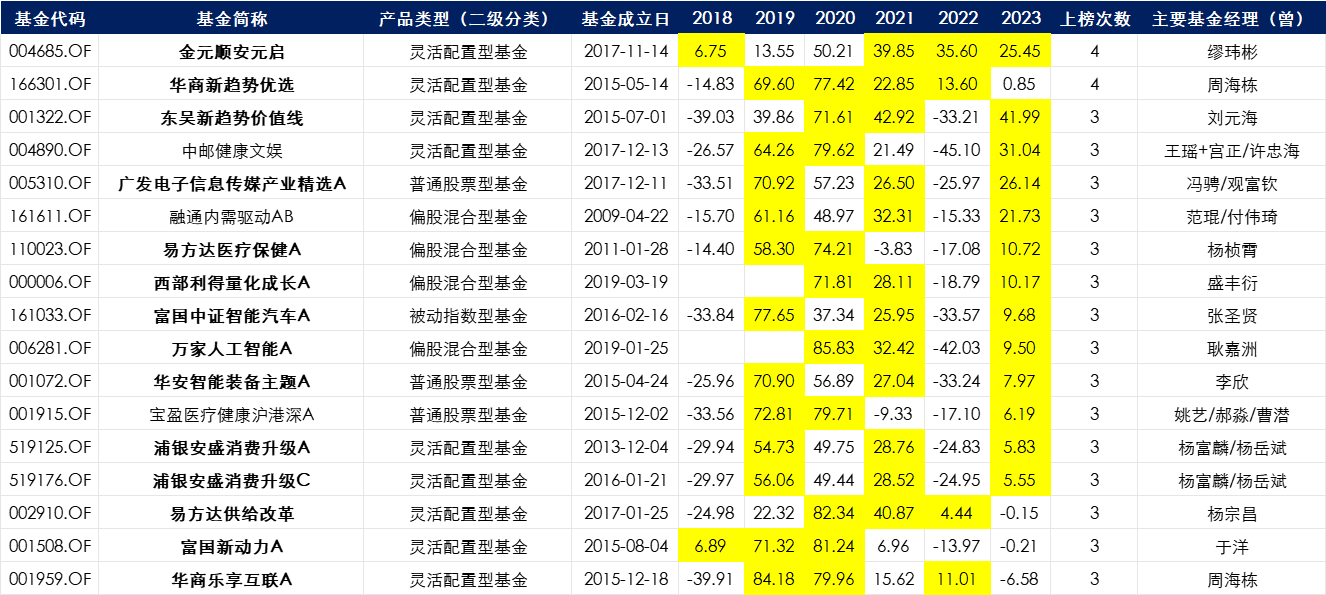

2018-2023,每年涨幅排名前10%的基金,到底买了什么?

赌狗型基金经理真的亏到一无所有吗?谁说这两年版本答案一定是梭哈周期了?行业主题指数真的不能穿越周期吗?数据统计消除刻板印象。

本文致力于介绍兢兢业业工作的、努力为持有人赚取收益的基金经理。

先说筛选范围:

1、2018年存续至今所有公募基金(含香港发行的内地互认基金);

2、不同基金份额分别计算产品数量。

最终得21599只公募基金产品。

再说选样方法:

1、统计每年年度涨幅排名前10%的基金,剔除0次上榜基金,余4647只;

2、因统计周期横跨6个自然年,故要求基金上榜次数不少于3次(含),即在1/2年份中排名前10%,余147只;

3、将上榜次数不少于4次(含)的基金直接计入最终样本,得2只;

4、对上榜次数等于3次的基金(145只)进行二次筛选,考察其中成功穿越牛熊的产品:

4.1 将2018、2022、2023记为典型熊市,2019、2020记为典型牛市,2021记为典型牛熊切换震荡市;

4.2 分别筛选2018、2022、2023年上榜基金中,2019、2020至少上榜一次的基金,得14只;

4.3 分别筛选2019、2020年上榜基金中,2018、2022、2023至少上榜一次的基金,得15只;

4.4 将4.2、4.3、3的结果取并集,最终得到成功穿越牛熊的公募基金产品17只。

最后说结论:

1、成功穿越周期的基金,基金经理任职非常稳定,17只产品中的11只主要基金经理从未更换,3只产品基金经理进行了公司内部调整,仅3只产品基金经理发生离职、跳槽及奔私行为(仅统计产品排名前10%年份的主要基金经理任职情况)。主要基金经理未发生变动的产品加粗展示;

2、绝大部分成功穿越牛熊的基金经理并不依靠重仓周期,反而依靠重仓成长,其中最典型是AI(叠加半导体、智能驾驶等),其次是医药(主要偏创新,如创新药、CXO、医疗器械);

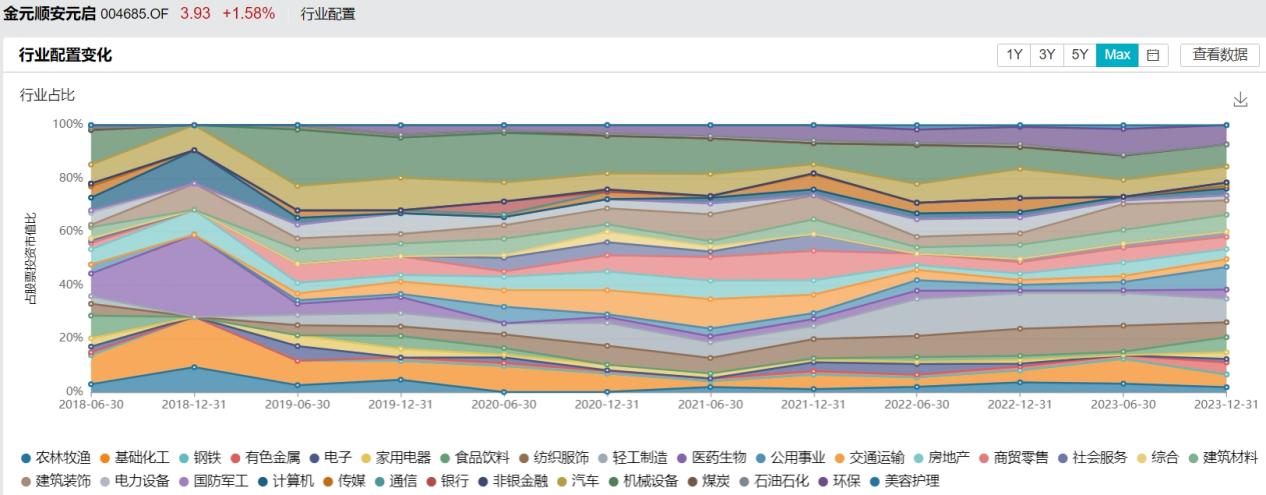

3、金元顺安元启和华商新趋势优选是唯二上榜4次的基金,其中前者完全不依靠行业暴露获取超额收益,赚钱的最大秘诀就是选股(pure alpha)。并且金元顺安元启是17只基金中唯一在6个统计年份全部取得正收益的产品,但其在典型牛市的2019、2020年并未冲到排名前10%。以上说明极致均衡分散策略虽然可以穿越周期,并在熊市中大放异彩,但也要做好牛市相对跑输同类基金的心理预期。不过反正金元顺安元启早就停止申购了,好也买不到;

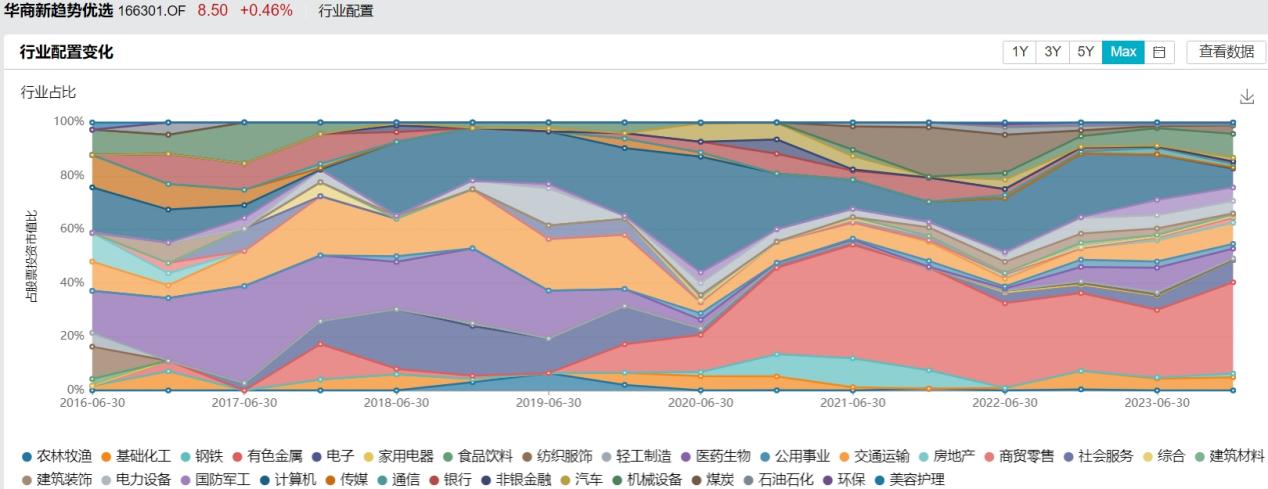

4、华商基金周海栋是唯二有两只产品上榜的基金经理,但华商乐享互联现已卸任交给他人。周海栋穿越周期的秘诀是在保持行业相对分散的基础上做行业轮动(不能和金元顺安那样的量化分散比,那可太分散了),比如其早年持仓偏成长(科技),近几年偏周期。总之周海栋是唯一“赌”行业轮动成功的基金经理;

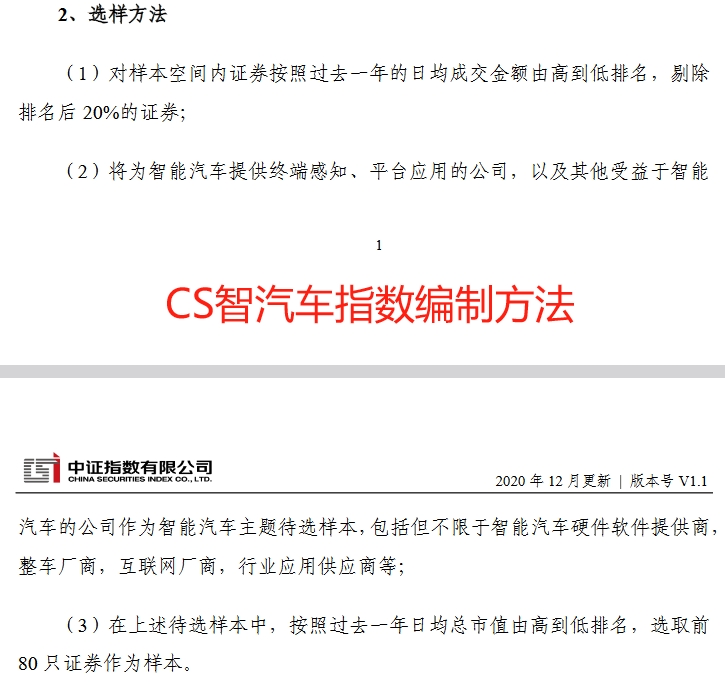

5、只要选对了时代beta,指数基金动量销售同样可以穿越牛熊。比如富国中证智能汽车跟踪的CS智汽车指数,因为同时踩中新能源车和AI风口,成功穿越了本轮周期;

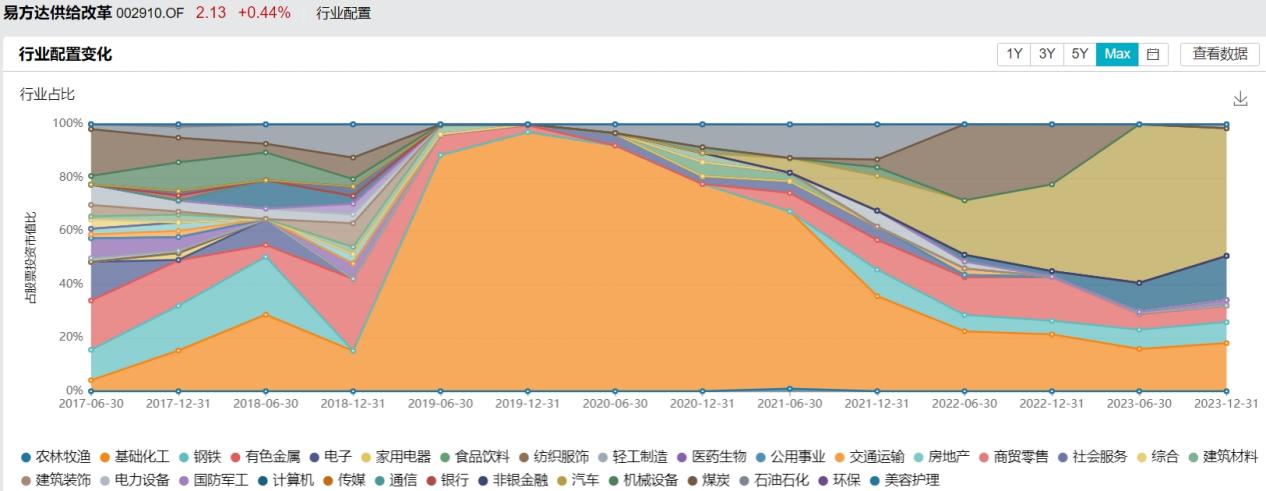

6、除华商周海栋的均衡偏周期外,易方达供给改革杨宗昌是唯一依靠周期穿越牛熊的基金经理,但其也做了周期风格内部的行业轮动,比如从早期的化工切到了2022年的煤炭。

后记

公募基金行业在2020-2022年真是大爆发,2017年已经成立并存续至今的产品只有5108只(不同份额分别计算),但到今年8月6日,这个数字已经飙升到了21599……

公募基金大爆发带来的一个问题就是基金经理频繁跳槽,比如表格里的宝盈医疗健康沪港深A,原基金经理郝淼(现跳槽至嘉实基金)、现基金经理姚艺都是比较优秀的医药基金经理,但为了“惩罚”这种职业生涯高光时刻的跳槽行为,我没有将该只产品加粗。

2021年后新成立的1万多只公募基金(妈呀,相对2018年的存续数量就翻了两倍……)中当然也有好产品,但它们毕竟没有穿越牛熊,所以本文不做统计。如果大家感兴趣,我可以再出一篇“熊市守护人”基金经理分享。

风险提示:本人当前并不持有文中出现的所有基金产品,基金有风险,投资需谨慎。

$金元顺安元启灵活配置混合(OTCFUND|004685)$ $华商新趋势优选灵活配置混合(OTCFUND|166301)$ $易方达供给改革混合(OTCFUND|002910)$

#复盘记录#

本文作者可以追加内容哦 !