本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。今年中期业绩披露后,再鼎医药股价一度大涨8%,似乎公司的拐点已经来临。

然而,回归业绩层面,再鼎医药虽然营收同比增长45%至1.001亿美元,却依然录得0.803亿美元的亏损,整个上半年合计亏损额达1.337亿美元,同比收窄21%。这样的业绩究竟为何会触发股价上涨呢?核心原因还是在于预期的释放。

《再鼎模式的问题究竟在哪?》报告中,我们曾直接对再鼎License-in模式给出明确的结论:再鼎License-in模式想要跑通,引进的药物中必须持续诞生爆款。

一直以来,再鼎医药的最大问题正在于缺乏第二增长点,完全依靠则乐苦苦支撑。在则乐营收放缓的情况下,投资者迟迟看不到盈利希望。今年中期业绩的最大亮点,正在于卫伟迦(艾加莫德)的显著放量,不仅营收同比暴增75.8%,而且再鼎医药还上调卫伟迦全年营收指引至8000万美元。

找到了业绩第二增长点后,投资者才会相信再鼎医药“2025年底实现盈利”的目标是可行的。如若再鼎医药的License-in模式最终得以跑通,那么整个中国医药产业的预期或将被全面重塑。

再鼎医药引进管线的质量是毋庸置疑的,基本是国内临床处于空白的管线,不少都是First in class或者Best in class。

然而,医学价值是无法直接兑换成商业价值的,这也是一直以来再鼎医药持续亏损的原因。在保持原有License-in模式不变的情况下,再鼎医药想要扭亏为盈,唯一的路径就是产品端商业化放量。

纵观再鼎医药的所有管线,PARP抑制剂则乐是毫无疑问的大单品,2023年营收已经超过1.688亿美元。不过,由于阿斯利康、恒瑞医药和百济神州等竞争对手PARP抑制剂的先后上市,则乐营收已经肉眼可见的增速放缓。此种境遇下,再鼎医药必须找到新的业绩增长点。

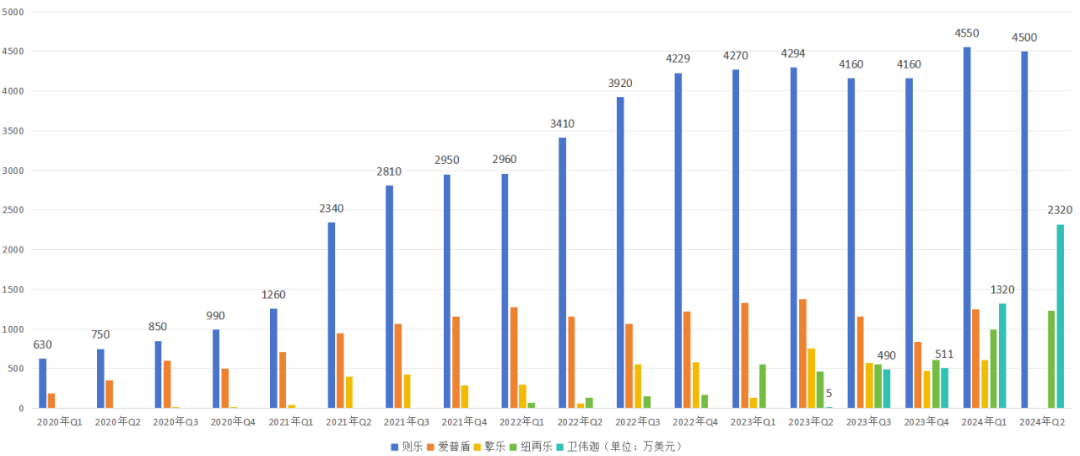

图:再鼎医药各产品季度营收一览,来源:锦缎研究院

图:再鼎医药各产品季度营收一览,来源:锦缎研究院

但较为可惜的是,无论是全球唯一一款获批上市的肿瘤电场疗法爱普盾,还是胃肠间质瘤 (GIST) 靶向药擎乐,都没有在商业化层面实现突破,单季营收至1000余万美元已是巅峰,这就使得投资者始终对再鼎医药的模式心存顾虑。

很多时候故事与事实之间,只隔了一层窗户纸,只有捅破它才能让市场相信价值。对于再鼎医药而言,卫伟迦就是那根捅破了窗户纸的针。

卫伟迦是一款针对全身型重症肌无力(gMG)的FcRn拮抗剂,属于First in class药物。其于2023年6月底在国内获批上市,2023年9月正式上市销售。满打满算,今年二季度才是卫伟迦上市的第四个完整季度,但其却已经实现2320万美元的销售成绩。这一销售数据已经相当于则乐如今销售额的一半,展现出超强的营收潜力。

创新药商业模式中,研发支出是占比最高的成本项,而商业化之后则是持续创造营收阶段。随着卫伟迦后续销售数据的释放,再鼎医药的亏损数据势必将显著降低。

更为关键的一点在于,只有再鼎医药找到业绩第二增长点,市场才会相信它整套License-in模式是行得通的,后续的一系列布局才会显得有意义。

基于卫伟迦业绩释放的确定性,再鼎医药未来潜在的预期价值也得到了进一步增强。

今年上半年,再鼎医药依然亏损8000余万美元,如此大的亏损额度,显然仅靠卫伟迦一款产品的放量是不足以扭亏的,后续产品的持续放量才是最为关键的。带着卫伟迦全面放量的预期,再鼎医药后续一系列潜在布局的价值都会被显著放大,市场也会更加关注这些管线的商业化价值。

在今年上半年,再鼎医药共在国内获批上市3条管线,分别是鼎优乐、奥凯乐以及卫伟迦适应症的拓展。具体来看:

今年7月,国家药品监督管理局(NMPA)批准卫伟迦的申请,与常规药物联合,用于治疗乙酰胆碱受体(AChR)抗体阳性的成人gMG患者。这项批准将扩大卫伟迦的市场竞争力,有望助力业绩提升。

鼎优乐引进自Innoviva Specialty Therapeutics公司,于2023年5月在美国获批上市,是FDA批准的首款靶向鲍曼-醋酸钙不动杆菌复合体的敏感分离株的疗法。今年5月,鼎优乐获批用于治疗18岁及以上患者由鲍曼-醋酸钙不动杆菌复合体敏感分离株所致医院获得性细菌性肺炎(HABP)、呼吸机相关性细菌性肺炎(VABP)。

奥凯乐是靶向 ROS1 和 NTRK 致癌因数的新一代酪氨酸激酶抑制剂。引进自BMS,再鼎医药拥有大中华地区的商业化权益。今年5月,奥凯乐获得NMPA批准,用于治疗ROS1阳性的局部晚期或转移性非小细胞肺癌成人患者。我国非小细胞肺癌患者基数庞大,虽然ROS1融合阳性患者虽仅占2%-3%,但却仍是颇具商业价值的适应症。

除即将上市的3条管线外,再鼎医药还预期未来12个月内将提交另外4条管线的上市申请。同时,再鼎医药还在最近与麦科思生物达成合作协议,通过合作获得后者聚焦ROR1靶点的ADC疗法ZL-6301,进一步拓展了对于ROS1靶点的布局。

再鼎医药的战略规划中,2025年将是扭亏为盈的关键一年。卫伟迦业绩放量让市场看到了扭亏的希望,今年上市或即将上市的管线将成为能否扭亏的关键。

作为中国医药产业的典型样本,再鼎医药的商业化表现或将对整个产业发展产生深远影响。如果这套模式最终可以跑通,极有可能在潜移默化之间产生“再鼎效应”,即创新焦点重新回归于临床。

再鼎医药,既是License-in模式的开创者,但同时也是填补临床空白的实践者。一直以来,市场都过于关注资本层面的License-in模式,而忽略了产业层面的创新价值。

目前,中国医药产业最大的困境,正在于对于“创新”二字的疑惑。究竟什么样的产品算创新,创新究竟会带来怎样的价值。

从产业层面考量,再鼎医药绝对是中国药企“反内卷”第一人,其引进的管线大多都是全球首款药物,或是创新型的疗法。尽管License-in模式导致再鼎医药的管线并非自主研发,但若以落地后的产业表现看,再鼎的管线确实是能够填补我国临床空白的,甚至有的管线在很长时间中都不会遇到挑战者。

中国医药产业踌躇不前的当下,再鼎医药或是一个最佳的对标案例。再鼎医药的License-in模式最终果真如愿跑通,那么就等于向市场传递出明确的创新信号:只要公司的管线有临床价值,即使只有中国市场的权益也是可以商业化放量的。

这对于中国那些大药企而言,无疑是颇具借鉴意义的,也能让他们更加坚定地投身于真正的创新研发之中。“me too”类型的仿创药物,注定只是我国医药产业发展过程中的过渡产物,绝非我国创新药应有的常态。与其耗费精力的“me too”,倒不如更加干脆地像再鼎医药这般,直接引进海外药物的国内权益。

回归到产业层面,中国创新药的核心诉求,不应停留在对于海外优秀产品的借鉴,而应该真正地从临床空白领域入手,尝试从根源去解决问题。这才是大多数中国头部药企应该做的事情,而不是全部扎堆在热门靶点,希望依靠比拼研发速度来内卷取胜。

基于“再鼎效应”,我们认为中国创新药的估值体系将迎来剧变:“源头创新”投资价值飙升,“License-in模式”将注重商业化结果,“me too”式仿创或将逐渐在产业中被边缘化。

当然,这一切都要建立在再鼎医药License-in模式全面跑通的基础上。一份财报,不能隐喻全部,再鼎仍需持续证明。

本文作者可以追加内容哦 !