“个人的阿尔法的前提是时代的贝塔”,这句话放到投资领域似乎也有一定道理。

在投资领域,"个人的阿尔法"通常指的是投资者通过自己的技能、策略或信息优势所获得的超越市场平均水平的回报,而"时代的贝塔"则是指整个市场或经济环境的波动对投资回报的影响。个人的阿尔法的前提是时代的贝塔,意味着无论个人投资者多么出色,他们的表现仍然受到宏观经济趋势、市场情绪、政策变化等外部因素的影响。

换句话说,成功的投资不仅需要发掘和利用个人的优势,还需要对时代背景有深刻的洞察力,以争取在不断变化的市场环境中保持竞争力。这背后,隐藏着“大道至简、抓住主要矛盾”的哲理。

而对于A股市场而言,“时代的贝塔”或许是以大盘龙头为代表的核心资产。2024年,兴业证券首提“15+3”资产,作为新时代核心资产的筛选标准。

其中“15”指的是达到或接近15%的净利润增速,“3”指的是3%的股息率。

15%的净利润增速代表资产兼具高成长性和高盈利属性,3%的股息率代表资产具有高分红特征。“15+3”资产,兼顾了相关企业的盈利能力、扩张能力和回报股东的能力。

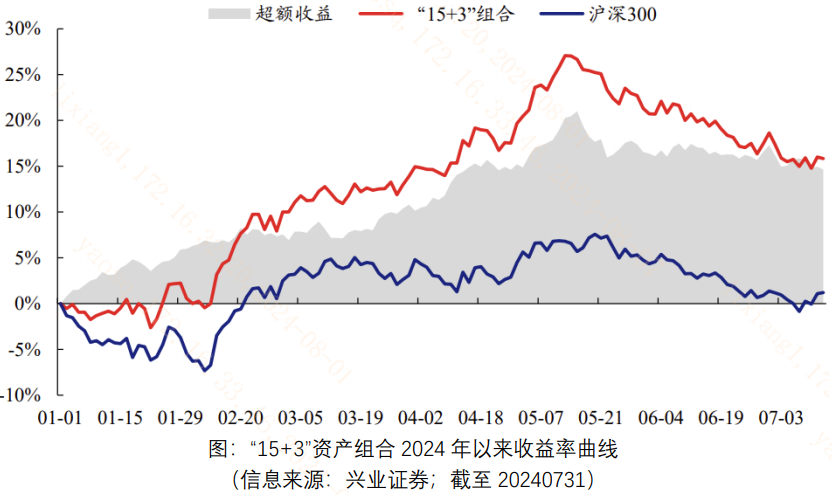

据测算,“15+3”资产2024年以来的业绩表现也占优。

被动指数产品投资于一揽子股票,那么市场上有没有一只指数,能比较好地代表“15+3“资产呢?

于2024年第一个交易日发布地中证A50指数(930050.CSI),或许能够成为“15+3“资产的一大代表。编制方案维度,中证A50指数从各行业龙头上市公司中,选取市值最大的50只证券作为指数样本,以反映各行业最具代表性的龙头上市公司整体表现。

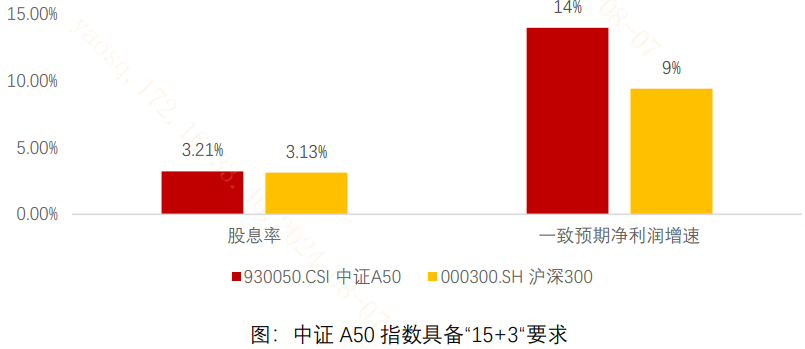

“与龙头同行“的编制理念,本身就暗含了”乘势而上“、”乘时代贝塔而上“的理念。数据端来看,截至2024年7月30日,中证A50指数未来一年的一致预期净利润增速达14%,接近15%的净利润增速要求;同时股息率达到3.21%,也达到了3%的股息率要求。整体来看,中证A50指数满足”15+3“资产所要求的高成长、高盈利和高分红。

2024年以来,市场或已进入高胜率投资时代,而大盘龙头的高成长、高盈利和高分红属性,适配不同的市场环境,共同促成高胜率的结果。

(1)高成长:当市场有确定性景气方向或产业趋势的时候,拥抱高景气是最优选择,进攻就是最好的防守。其典型,即美股及其 AI 浪潮驱动下的科技巨头。

(2)高盈利:即便如欧洲市场,增长乏力、缺乏高景气,但只要经济不存在系统性风险,龙头维持优势,守住高盈利,依然能够凝聚资金喜好。

(3)高分红:而当市场如日本股市这样,缺乏增长、大幅震荡,那么只能退而求其次,进一步缩短资产的久期、把握当下的确定性,去拥抱低估值高分红资产。

选择“15+3“资产,乘时代之风,或许是大道至简的理智选择。

相关产品:A50ETF基金(159592)

$A50ETF基金(SZ159592)$

------

$上证指数(SH000001)$ $通光线缆(SZ300265)$

#ETF大V观市# #光通信订单引爆海外妖股,A股沾光?##维生素价格飙涨,行情空间有多大?#

本文作者可以追加内容哦 !