风,能够将蜡烛熄灭,也能够让火燃烧。

南京银行取得的半年报成绩,堪称银行业逆势上涨的案例,也给行业带来了启示。

在上市银行中,有一个潜在的行规,业绩好的银行,通常会抢先公布财报。所谓“抢打出头鸟”,第一个公布财报,意味着成绩会放到镁光灯下。在经济增速下行,风险不断显露的今天,敢于先晒成绩单的银行一定有两把刷子。

2024年上半年,南京银行营收和净利润同比分别增长7.9%和8.5%,较一季度的增速分别提升了5.1个百分点和3.4个百分点,较去年全年分别提升了6.7个百分点和8个百分点。

用南京银行董事长谢宁的话说,“上半年好于一季度,更好于去年全年”。

那么,南京银行成功的关键点是什么呢?

答案是,金融市场业务。

均衡的业务能力构成营收韧性之源

稳健而有韧性的银行,既能在逆势盈利,也能在顺势盈利。

在经济增速下行时期,业务均衡被越来越多的银行强调,摩根大通就以业务均衡而著称。去年,国内领先的招商银行提出要打造价值银行,也在不断强调均衡业务的重要性。

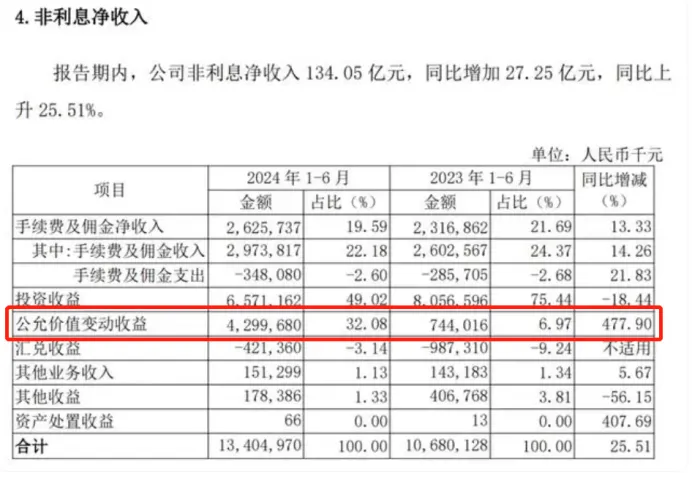

2024年上半年,南京银行非利息净收入为134.05亿元,增长25.51%;非利息净收入在营业收入中占比51.13%,同比上升7.19个百分点。非利息收入占比超过50%,达到了很多银行多年梦寐以求的目标。

广发证券倪军团队发布的研报称,南京银行非利息收入保持高增,或主要得益于债牛行情下交易户浮盈,公允价值变动损益大幅增长。

根据财报,南京银行2024年上半年公允价值变动收益比去年同期增加477.9%,达到了42.99亿元,2023年上半年公允价值变动收益是7.44亿元。

这种金融市场的债券交易能力,体现了业务能力均衡在抵御风险时的作用。在公司和个人业务面临有效信贷需求不足的大背景下,金融市场业务扛起了稳定营收的大旗。

在半年报关于资金运营业务的总结中,南京银行就有“把握债市震荡节奏,灵活配置精耕细作,做出波段、增厚账户收益”这样的表述。

此外,据媒体报道,南京银行还在探索新的盈利单元,托管、黄金、柜台债“三大增长点”加快形成。南京银行管理层表示,资产托管业务规模达3.25万亿元,公募基金托管规模同比增超30%;积存金业务正式上线,签约客户快速增长;柜台债业务交易量、客户数量成倍增长,相继落地多笔全国首单业务。

这些都构成了南京银行非息收入的韧性来源。

成本管控能力的提升为利润留出空间

降本增效,永远是企业在面对风险时最基础也是最有效的应对方式。相比增效,降本是更容易一点的。降本,一个体现在负债成本,另外一个体现在经营成本。

1)一是负债成本持续下降

据上证报报道,南京银行存款付息率呈现逐季下降趋势,2024年年中较年初降低8个基点。

南京银行行长兼财务负责人朱钢就表示,南京银行管理层尤为注重存款业务优化和管控负债成本。他表示,南京银行一方面做好高成本负债管控,另一方面聚焦对公结算、供应链金融、现金管理、财富管理等场景,将客户产品服务链条做长,从而拓宽低成本资金来源,实现负债业务规模的合理增长和成本的有效控制。

2)二是成本收入比持续下降

除了负债端的成本持续下降之外,2024年上半年,南京银行成本收入比25.68%,同比降低了1.85个百分点,降本增效见到了初步成效。这也体现了南京银行的运营效率的提高。

结语:南京银行的启示

在经济增速下行、有效信贷需求不足的时候,谁也没有想到会有银行依然保持营收、利润的双增。而这种增长不是来源于传统存贷业务,而是来自金融市场业务,这也许是多年来银行市场化改革、金融市场不断深化发展的结果。

本文作者可以追加内容哦 !