#牛市旗手再度拉升,底部信号确认?#

截至昨天,7月以来,人民币兑美元即期汇率由月初的7.27震荡升值至7.14左右,升值幅度1.79%。

人民币汇率迅速拉升,原因何在?主要是因为短期海外预期变化,人民币开始表现出避险货币的特点。美国最新公布的非农数据远低于预期,市场担心美国经济衰退导致美元指数走弱,部分资金转向人民币导致人民币汇率升值。

而历史上,人民币升值的时候,以沪深300指数为代表的A股市场往往也有所上涨。具体有哪些行业受益?接下来一起看看~

数据来源:Wind

人民币汇率升值,往往伴随核心资产反弹

2015年汇改以来,共有5次人民币汇率显著升值的区间,分别是2017年1月至2018年2月、2018年11月至2019年4月、2019年9月至2020年1月、2020年5月至2022年2月、2022年11月至2023年2月。

总体来看,升值区间一般表现为,国内基本面向上→汇率升值→外资流入→核心资产反弹。具体来看,5次人民币汇率升值阶段,当汇率受到中国经济预期和美元流动性预期变化影响时,A股消费和煤炭、有色金属等资源板块表现较好;而第二次和第三次人民币升值区间,尽管受到中美贸易摩擦的外部事件影响,TMT为代表的成长板块表现较好。

数据来源:Wind,统计区间分别为2017年1月3日至2018年2月7日、2018年10月31日至2019年4月17 、2019年9月3日至2020年1月17日、2020年5月27日至2022年2月28日、2022年10月31日至2023年2月2日。

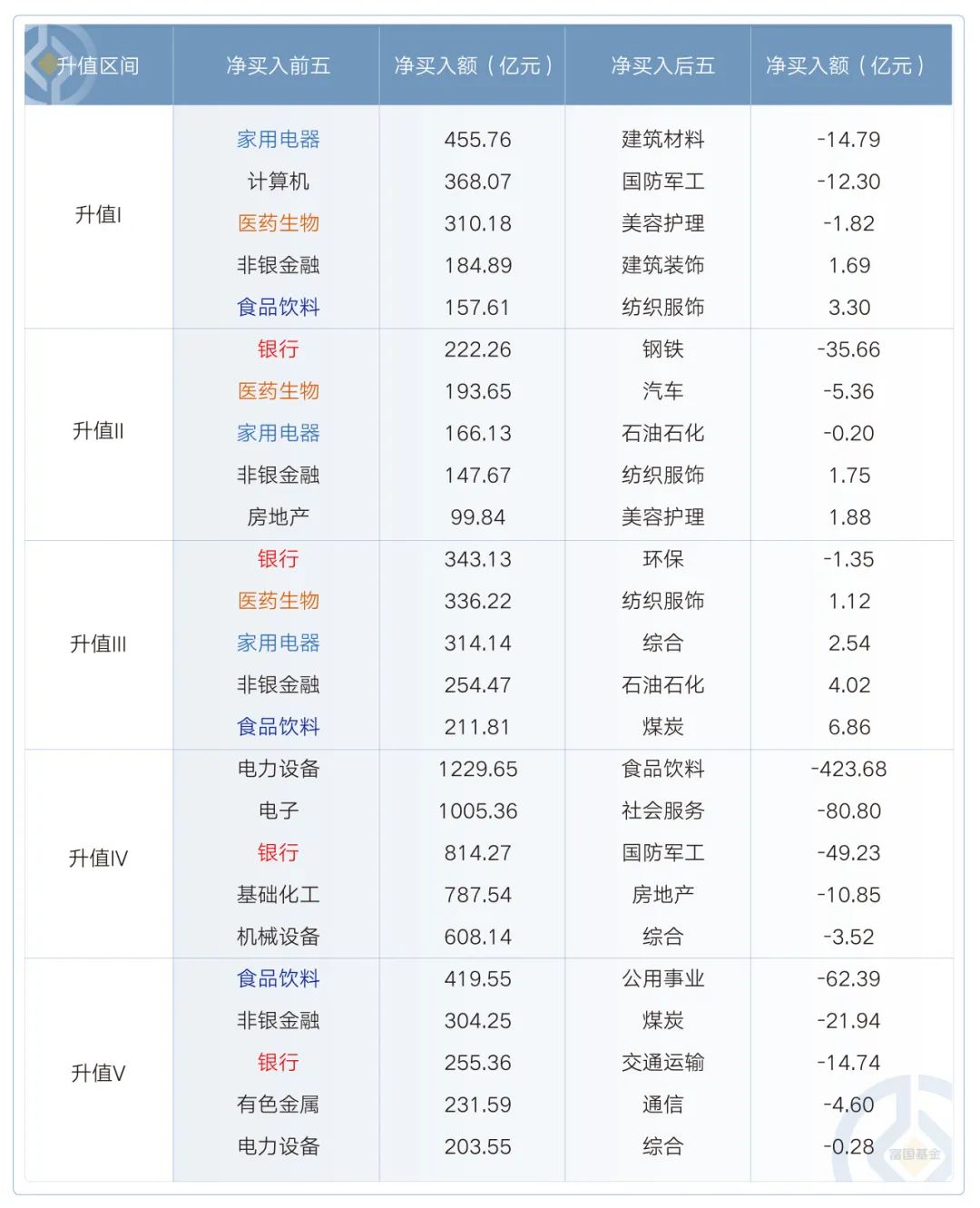

人民币升值期间,北向资金偏好银行及非银金融等板块

北向资金的加仓方向,也能在一定程度上代表人民币升值期间的资金偏好。据统计,在过去五次人民币汇率升值期间,北向资金加仓前五中,银行、非银金融、家用电器、医药生物和食品饮料行业大多是北向加仓主力军,既包括与经济周期强相关的大消费方向,也包括受益人民币升值带来原材料进口成本降低的顺周期方向。而在第IV次人民币汇率升值期间,电力设备和电子行业获北向加仓最多,这也与2020-2022年A股市场成长风格占优相呼应。

数据来源:Wind,统计区间分别为2017年1月3日至2018年2月7日、2018年10月31日至2019年4月17 、2019年9月3日至2020年1月17日、2020年5月27日至2022年2月28日、2022年10月31日至2023年2月2日。

往后看,随着海外市场波动有所加大,VIX波动率指数迅速反弹影响,局部地缘局势的动荡等因素叠加在一起,人民币资产作为低波动的一类选择、全球资产配置不可或缺的一部分,其避险属性更加突出,人民币汇率有望保持稳步抬升。待国内经济对政策的正反馈有一定数据支撑,相信人民币资产的吸引力会进一步提升。

$银行龙头ETF(SH515280)$

$招商银行(SH600036)$

$消费电子ETF富国(SH561100)$

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

本文作者可以追加内容哦 !