周一全球市场大幅波动,这两天又反弹了不少。

资产价格波动背后,是市场对美国经济“衰退叙事”的不同预期。在外媒及社交平台,关于“美国经济衰退”的讨论不绝于耳。

先给不了解的朋友们解释一下。

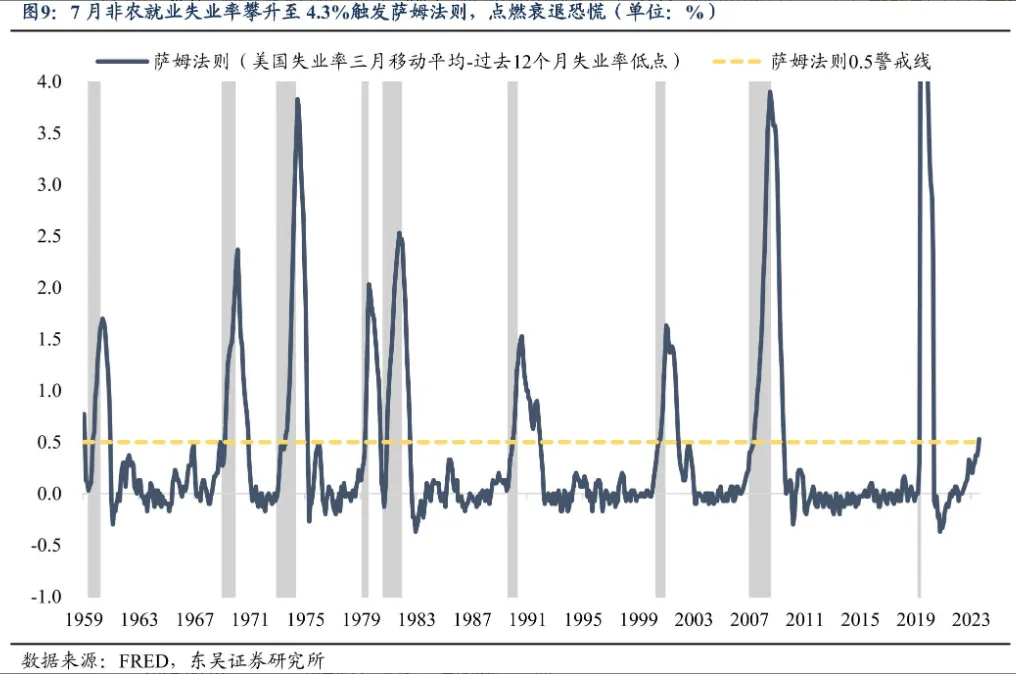

美国有一个指标叫做萨姆法则(Sahm Rule),描述的是失业率和资本市场表现之间的关系。

简单来说,当美国失业率三个月移动平均值-过去12个月失业率低点>0.5个百分点的时候,就表明经济衰退即将开始,未来全球资本市场可能会出现大幅下跌。

从过去的经验值看,2020年COVID-19,2008年金融危机,2000年互联网泡沫破裂,前面提到的这三次全球性的市场下跌,萨姆法则都给出了比较准确的预测。

而美国上周五的非农数据显示,7月美国非农就业人数大幅低于预期,并且失业率也攀升到了4.3%的高点。

算下来,萨姆法则的值已经超过了0.5,触发了衰退交易的临界值条件。

当晚非农数据公布后,美债利率快速跌破3.8%,美股大幅回调、标普大盘创近两年最高单日跌幅,美元指数跌至103,呈现出明显的“衰退交易”特征。

再加上周一全球资本市场的表现,不免让人担心萨姆法则已再次灵验,美国经济及资本市场预期在陷入“衰退”。

01

“降息交易”预期升温

于我们A股股民基民而言,“衰退”预期带来的一大好消息是,市场对美联储防御式降息预期的显著升温。

这里再科普一下,历史上,防御式降息一般会在美国通胀相对稳定、经济存在一定衰退式风险时出现,美联储会为了平衡就业和通胀目标,缓冲经济下行压力的目标而启动。

而在过去的几次衰退中,美联储也都会通过“降息”的方式来增加市场的流动性,稳住资产的价格。

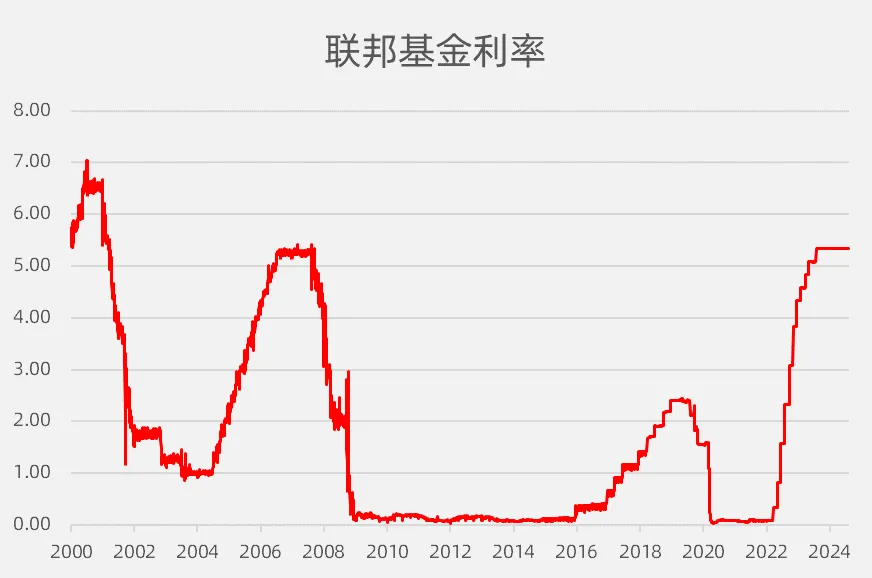

2000年,互联网泡沫危机,美国联邦基金利率在1年内从7%左右下调至2%以下。

2008年,金融危机,联邦基金利率从5%以上直接下调到0%左右。

2020年,COVID-19,为了给市场注入流动性,联邦基金利率又从2%下调到0附近。

从节奏上看,过去几次危机中,美联储降息的速度比较快,而且幅度也比较大。

所以,为了应对可能出现的衰退,美联储很可能还会像以前一样,通过快速的大幅降息,来缓解经济下行的压力。

现在,市场主流的预测是9月份美联储会降息25BP,激进一点的预测是降息50BP。

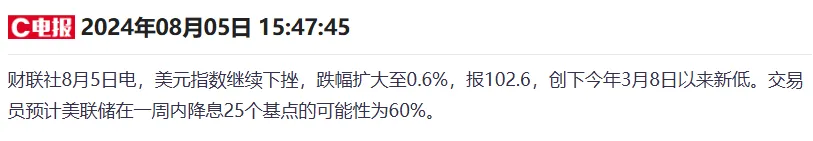

而更激进的交易员已经在预测美联储可能都等不到9月份,在未来一两周之内,就会降息25BP。

当降息成为一个强共识,那么问题来了——

我们该如何做出应对?

答案是:我们的资产布局可以逐渐转向“降息交易”。

02

历史9轮联储降息周期,黄金表现最好

自1970s 布雷顿森林体系瓦解以来,市场共经历了9轮美联储降息周期。复盘联储降息周期中主要大类资产的表现,可以发现:

从均值和中位数上看,9轮周期中,黄金表现最好,其次为权益>债券>其他商品>美元。而且,在预防式降息中,黄金、债券这两类资产的胜率均为100%。

债券我们都知道,跟利率相关性非常强,一般债券价格和市场利率成反比。

而黄金则会直接受益于降息。尤其在预防式降息前至降息后,黄金短期内有上涨动力,一般会在回调后再次打开上行窗口。

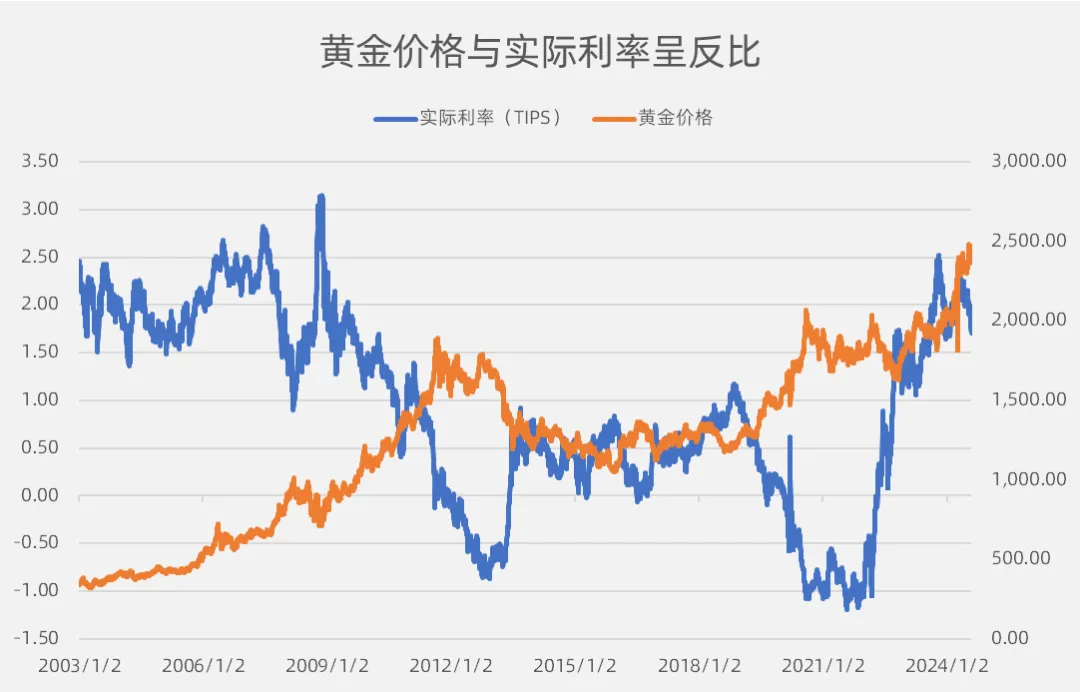

也可以从上面这个图看出来,黄金价格和美国实际利率之间的走势对比。

可以发现,从整体上看,二者之间呈现显著负相关性。

这里要注意一点,我们说的是实际利率,是名义利率扣除通胀之后的数值,实践中一般用美国 10 年期通胀保值债券(TIPS)收益率来衡量。

为什么会存在负相关性呢,我给大家拆分一下——

第一,黄金是无息资产,黄金的投资需求受机会成本影响。无风险利率(名义利率)能够较好地量化资金的机会成本,无风险利率越低,持有黄金的机会成本就会越低,黄金价格便会走高。

黄金价格与名义利率负相关。

第二,黄金具备抗通胀属性,通胀越高,黄金抗通胀属性越强,黄金将被追逐,黄金价格越高。

黄金价格走势与通胀存在正相关性。

而实际利率又等于名义利率减通胀,相当于——

负相关-正相关=负相关+负相关=更加的负相关

所以将两个因素组合,黄金价格与实际利率之间就呈现出显著的负相关性。

一边是即将下调的名义利率,另一边是依然降不下来的通胀。

实际利率走低,这会推动黄金价格的上涨。

03

认准资金关注度高的黄金ETF

最后再聊聊投资方式。

A股的投资者可以通过ETF来投资黄金。但大家在选产品的时候一定要注意区分黄金ETF和黄金股ETF。

前者跟踪的是黄金价格,很直接,后者跟踪的是黄金股的价格,会额外受到A股市场情绪的影响。

所以,如果你只是单纯的看好黄金价格(也就是我们前文分析的金价),建议选跟踪黄金价格的黄金ETF。

比如今年以来,资金在持续买入的上海金ETF(518600),就是直接挂钩金价的ETF产品。受降息预期影响,自7月16日以来,上海金ETF(518600)的份额连续13个交易日呈增长态势,资金关注度很高。

截至8月6日,全市场像这样直接挂钩上海黄金交易所交易的SHAU黄金现货合约午盘集中定价的黄金ETF有7只。其中,上海金ETF(518600)是资金年内买入最多的品种,其年内资金累计净买入超2亿元。此外,它场内流动性也非常好,近7个交易日日均成交额超过1800万元,在同类7只产品也最高。

只能场外买的投资者可以关注下它的联接份额(A/C类:008986/008987)。

黄金本来就是广大投资者最喜欢的投资品种,因为它有保值功能。

叠加降息预期后,在保值的基础上又增加了可观的收益空间。

买入,并且长期持有,可能是现阶段,尤其降息周期前后,性价比较高的选择。$上海金ETF(SH518600)$

本文作者可以追加内容哦 !