万达商管或正在撤出北京。

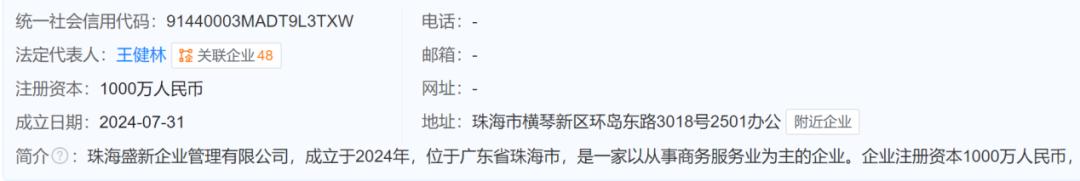

据《观点网》报道,8月2日,大连万达集团股份有限公司在珠海成立了珠海盛新企业管理有限公司。BT财经通过天眼查获悉,珠海盛新企业管理有限公司确切成立时间为2024年7月31日,王健林为企业法人,注册资本为1000万元人民币。

从天眼查透过股权穿透可以发现,大连万达集团股份有限公司持有珠海盛新企业管理有限公司100%的股权,大连万达集团股份有限公司第一大股东为大连合兴投资有限公司,持股99.76%,王健林为第二大股东,持股0.24%。再次股权穿透可知,王健林持有大连合兴投资有限公司98%的股权,如此推算,王健林持有珠海盛新企业管理有限公司99%左右的股权,为实际控制人。

此前,万达集团总部即将从北京迁至珠海的消息在网上疯传,对于传言,万达官方在6月正式作出回应,该回应称搬迁一事属实,但不是万达集团总部,而是万达涉商管的部分企业,商管业务部门和员工搬迁至珠海市为加强协作,相关搬迁工作将在7月至8月完成,万达集团总部和其他部门继续在北京办公。

据了解,珠海万达商管位于珠海市横琴新区环岛东路3000号,是横琴国际商务中心ICC所在地。地理位置优越。旗下拥有496座万达广场的轻资产运营权,是万达最核心的业务板块。万达商管总部此时搬迁,除了回归注册地,更多或是要让商管业务重整旗鼓。知名经济学者冯仑感慨,经历30年的发展,万达在某种程度上又回到了原点。

万达商管对万达有多重要?

王健林是个敢于取舍的人。2017年壮士断腕低价抛售酒店和文旅项目,被地产圈传为佳话,随后地产行业逆周期很多地产商陆续暴雷,万达却完成了轻资产转型。

几年后,王健林又开始资产甩卖,万达失去了至少20座万达广场和上市公司万达电影的控制权。目前王健林手中的优质资产仅剩万达商管。另一个现金奶牛万达电影已经易主,万达系在万达电影中的持股比例不足8%,等于已经失去了控制权。

王健林可以甩卖酒店,可以甩卖地产项目,可以甩卖万达电影,甚至可以甩卖万达广场北京总部,但王健林却视万达商管为珍宝。王健林多年前公开表示:“万达什么企业都能丢,万达商业不能丢。”可见万达商管在王健林心目中的地位。经过多次甩卖后,万达商管旗下仍然以万达广场为主、以酒店和其他业务为辅的资产包,构成王健林目前最核心的资产阵地。

万达商管没有上市成功,其估值一直是迷。永辉超市2023年12月的一则公告透露了万达商管的估值,该公告称万达商管2023年的营收为523.25亿元,整体估值约3167.83亿元。在卖掉万达广场前,万达电影的市值约为317亿元,市值仅为万达商管的十分之一。

据财报显示,2023年万达电影营收146.2亿元,此前2022年营收96.95亿元,2023年在增长50.79%的情况下,也只有万达商管营收的四分之一左右。

珠海万达在2023年末未能如愿上市,股东有权将股份卖回给王健林(股权回购),但被碧桂园抢先一步,据碧桂园2023年12月14日公告披露,珠海万达的估值约1714.2亿元,大连万达以持有69.99%的股份为第一大股东。4个月后大连新达盟成为珠海万达的变身,此时大连万达持股降至40%,成立于2024年1月12日的新主体大连新达盟的估值则降至1000亿元左右,短短4个月估值缩水超700亿元。

王健林成了担保人?

据公开报道显示,王健林很少为别人担保。不久前王健林破例了,被担保方为其好友孙喜双。

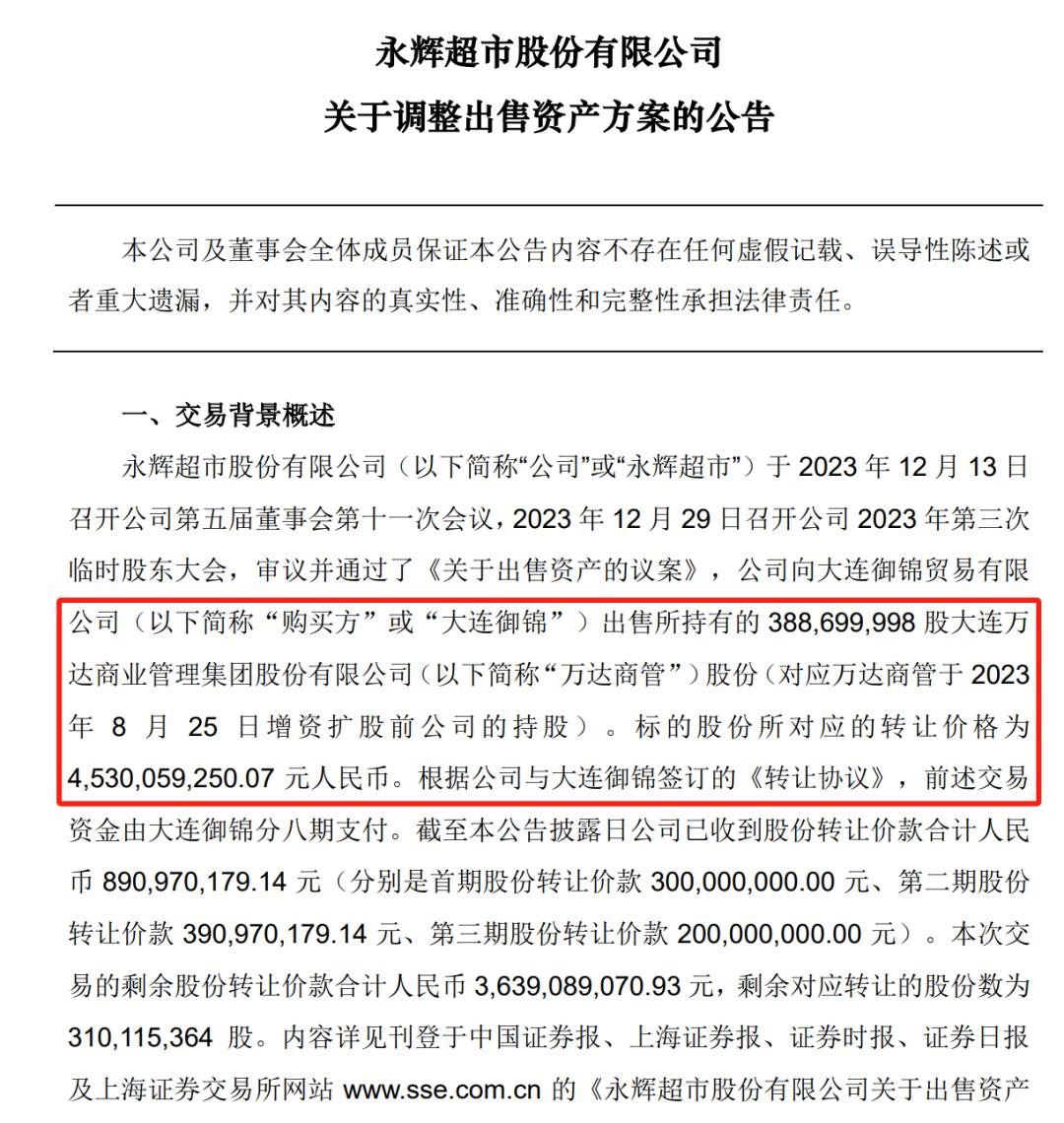

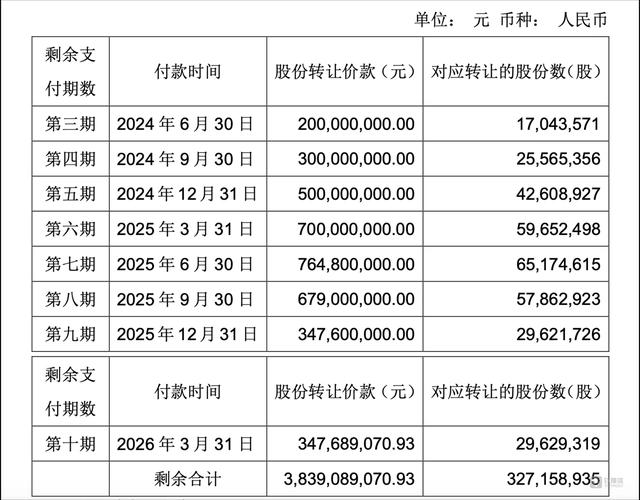

7月27日,永辉超市发布公告称,准备对出售大连万达商业管理集团股份有限公司(以下简称“万达商管”)股份的方案作出调整。本次转股剩余的股份转让价款总计人民币38.4亿元,将分成8期来完成,付款周期由2024年6月30日至2026年3月31日,跨度长达一年零九个月,较之前延长了半年。

永辉超市在公告中表示,因购买方目前存在短期资金周转困难,其正积极处置资产以回笼资金用以支付本次交易股份转让价款。具体八期分期为第三期至第九期,首次(第三次)为2024年6月30日,首次支付金额为2亿元,随后每3个月为一次分期,对应支付金额为3亿元、5亿元、7亿元、7.648亿元、6.97亿元、3.476亿元和3.48亿元。

永辉超市公告还披露,其拟与大连御锦、王健林、孙喜双、大连一方集团有限公司签署《转让协议之补充协议》。这份协议将王健林、孙喜双、大连一方集团有限公司补充成为了交易的担保方。至此王健林成为担保人,担保方承担的后果就是倘若大连御锦违约,永辉超市有权要求王健林和孙喜双等担保方全体或者其中任何一方,为大连御锦承担连带保证责任。

通过永辉超市的公告,孙喜双和王健林两位商界重量级人物的交集再次引发关注,每次王健林遇到难处的时候,或总能看到孙喜双的身影。

孙喜双对王健林的支持由来已久,是王健林多年的挚友与完全信赖的商业伙伴。2010年,万达电影第二自然人大股东就是孙喜双,持股比例为4.2%,第一自然人大股东为王健林;2014年万达地产在港股上市,孙喜双持股6.3%,是唯一持股超过5%的自然人股东。从这两次合作,就足以看出王健林和孙喜双的关系。随后多年,两人的合作涵盖了商业地产、文化旅游等多个领域。典型合作案例有长白山国际旅游度假区、大连金石国际文化旅游区等。

万达与永辉超市也有长期的合作。永辉超市通过股权交易的方式,以35.31亿元的价格从孙喜双手中接过了万达商管的6791万股股权。加深了永辉超市与万达的合作关系,也间接地将王健林与永辉超市的命运紧密相连。

随着零售业整体在电商冲击下生存环境恶化,永辉超市在万达商管冲击IPO未果的情况下,开始抛售万达商管股份,接盘侠为大连御锦,转让股份达3.89亿股,占万达商管总股本的1.43%,转让价为45.3亿元。以此计算,万达商管的估值为3167.8亿元。

天眼查显示,大连御锦是一家新成立的公司,成立时间为2023年11月30日,注册资本仅为50万元,该公司是大连一方集团的全资孙公司,直接股东是北京一方明实信息技术有限公司,实际控制人为孙喜双。值得一提的是,这家公司成立后的第13天时,便计划斥资45.3亿元,从永辉超市手中现金收购万达商管3.89亿股股份。这等于孙喜双用增持行动,再一次支持了王健林。

重回首富的可能性有多大?

16年前,王健林将万达集团总部从大连迁至北京万达广场。这或是奠定王健林首富的关键举动,使万达的发展平台、人才资源、国际视野大幅提升。在北京总部,王健林在2009年进军旅游产业,2012年并购美国AMC,一跃成为全球最大的电影院线运营商。2014年第一百座万达广场开业后,很快港股上市成功,到2015年,万达持有2300万平方米的物业面积,成为全球最大的不动产。

完成这些布局后,2016年,王健林以1700亿元的财富总额力压李嘉诚,成为胡润富豪榜中国首富。

随着地产行业进入逆周期,王健林将核心资产集中在商管业务和万达电影,出售了大部分的文旅项目和酒店,逐渐转型轻资产之路。

万达地产港股退市后,内地对房地产上市有严格限制,只能转向轻资产运营模式。2019年剥离房地产业务。将万达商管变为纯粹的商业管理公司,进一步走轻资产路线。2021年重组主体珠海万达商管,试图冲击IPO,但轻资产运营需要通过租金和合同来实现盈利,只是操作复杂且存在争议,最终没有成功上市。之后又回到持有物业的重资产模式,但仍未上市。几次冲击失利后,或对万达打击不小。

知名经济学者冯仑认为,万达的轻资产转型有利有弊。轻资产模式,可以帮助万达减少直接持有的大量资产,降低了财务风险。但轻资产尤其是三四线城市的购物中心,租赁和运营情况将决定万达的成败。以目前经济形势来看,这些购物中心的租赁和运营情况或并不理想,这将有可能导致万达的资金压力,目前万达的轻资产转型取得了一定进展,但尚未完全完成,还面临不少压力和不确定性。

中国企业资本联盟副理事长柏文喜认为,万达的资金链在未来很长一段时间都会面临较大压力,压力来自短期债务的偿还、持续的业务运营成本以及潜在的资产重组等。

从目前万达商管上市的进程来看,短期内重回A股的可能性并不大,王健林目前手中最优质的资产莫过于万达商管,一旦万达商管无法完成上市,王健林重回中国首富的道路就会遇到荆棘。尽管近期王健林和王思聪以1408亿元的持股市值在新财富500创富榜中再次跻身榜单第9名。

在冯仑眼中,王健林是中国最勤奋的企业家。但谈到万达集团轻资产业务转型时,却感慨道:“经历30年的发展,万达在某种程度上又回到了原点”。

从永辉超市的公告来看,万达商管截至2023年年底管理494个大型商场,但2023年以来其开拓业务的速度明显放缓,此前每年约能开设50个商业体,2023年仅有24个,不足此前的一半。

在历经数次危机后,王健林终于将万达慢下来,万达商管撤出北京迁至珠海重整旗鼓,这或许是王健林重回首富的又一次机遇。

作 者 | 梦萧

本文作者可以追加内容哦 !