最近,作为国内首批在主板上市的城商行,南京银行赶在多数同业之前,抢先披露了2024年半年报。

财报显示,2024年上半年,南京银行实现营收262.16亿元,同比增长7.87%;归母净利润115.94亿元,同比增长8.51%。

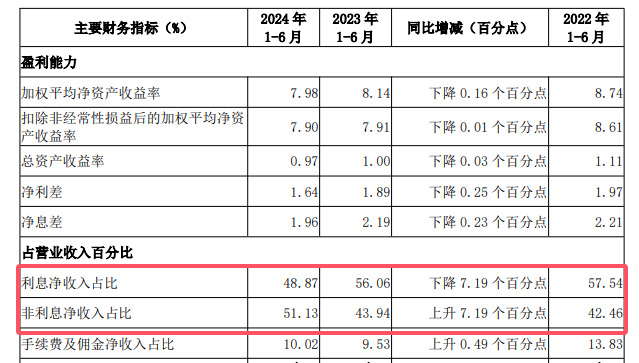

从营收构成看,利息净收入128.11亿,占比48.87%,非利息净收入134.05亿,占比51.13%。

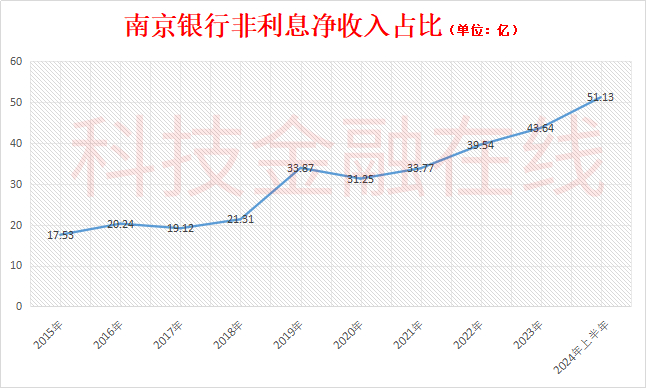

非利息净收入占比超过了利息净收入。

经过多年努力,南京银行“债券之王”的名号更亮了!

一直以来,银行都在努力提升自家非息收入的比例。毕竟靠放贷赚来的钱,很多还要补充到资本金中,进入下一个放贷的循环中,所以被称为“假钱”。

只有非息收入的钱,才是银行实打实的收入。

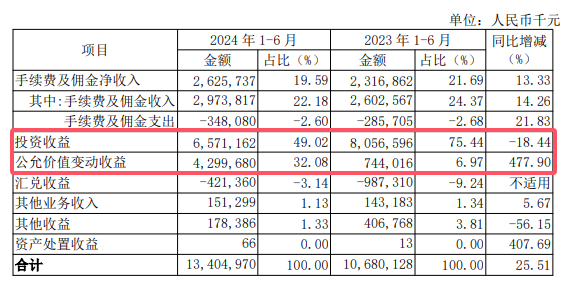

从南京银行财报看,在非息净收入中,投资收益65.71亿,同比下降了18.44%,手续费及佣金净收入26.26亿,同比增长了13.33%。公允价值变动损益43亿,增长了477.9%。

南京银行上半年非息收入之所以实现增长,“得益于”公允价值变动收益。

南京银行一直以 “债券之王”著称,其投资债券最早可追溯到1997年6月银行间债券市场成立。

2002年,南京银行正式成立资金营运中心,当年债券现货买卖交易量即位居市场首位,“债券之王”从此声名鹊起。

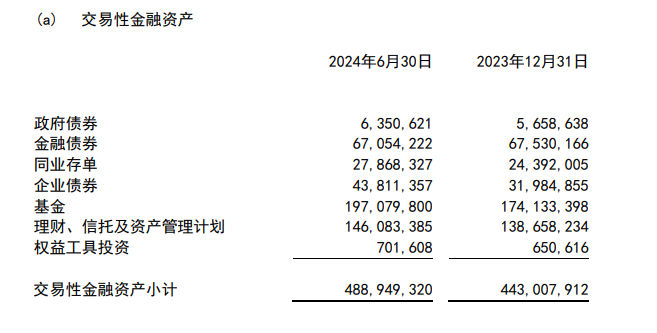

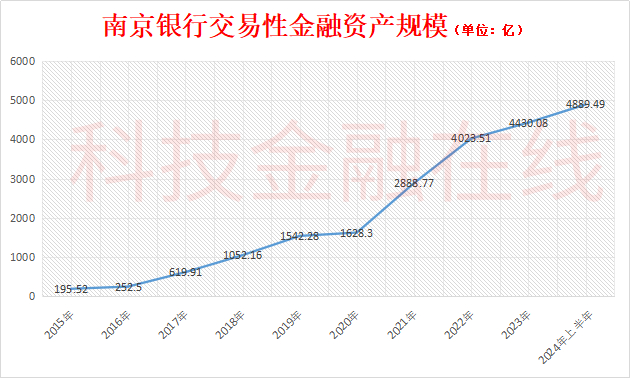

2024年上半年,南京银行交易性金融资产余额4889.49亿,主要包括政府债券、金融债券、同业存单、企业债券、基金等。

2015年,南京银行的交易性金融资产持有量大概为200亿,十年时间已经翻了20多倍。

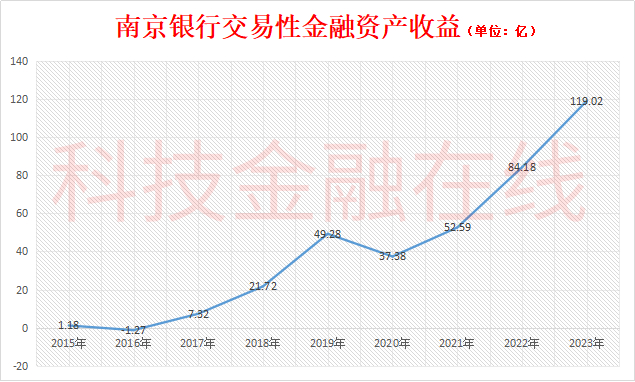

而由此带来的收入也是大幅度增长,从2015年的1.18亿增长到了2023年底的119.02亿。今年上半年交易性金融资产收入为45.18亿。

南京银行的投资收益也主要来源于此。

南京银行较为激进的债券投资风格也曾引来监管关注。

2019年2月,戴娟等南京银行债券投资的核心人物被带走调查。有媒体报道,被带走的名义是“协助调查”,或是与几年前的债券市场丙类户有关联,可能存在大额的利益输送。

债券投资的风险远低于贷款业务,但债券交易具有较强的不确定性,收益率波动大,而且远离银行的实体客户。

今年上半年,43亿的公允价值变动损益中,交易性金融资产公允价值变动损益42.61亿,增长了509.67%,这直接导致今年上半年非利息净收入同比增长了25.51%。

银行毕竟是为实体经济提供金融服务的机构,也是近年来监管强调的。如一味做大自营投资,“资金空转”而疏于存贷主业,也不利于其长远发展。

2024年上半年,南京银行贷款总额1.21万亿元,较年初增长9.79%,净息差同比下降0.23个百分点至1.96%。其中公司贷款9185.78亿,比年初增长12.7%,个人贷款2881.29亿,比年初增长1.46%。

上半年,南京银行资本充足率为12.83%、一级资本充足率为10.79%、核心一级资本充足率分别为8.97%,分别较上年末下降0.7个百分点、0.61个百分点、0.42个百分点,自2022年底以来持续下降。

南京银行上半年也通过调整职工薪酬来压缩成本。2024年上半年,南京银行员工薪酬总额45.41亿元,员工人数16260名,平均月薪4.66万元。而在2023年上半年,其员工薪酬总额为47.31亿元,员工总数为16085名,平均月薪4.90万元。南京银行人均月薪较上年同期下降4.90%。

资产质量方面,不良贷款率连续多年低于1%,维持在较低水平。2023年末,南京银行不良贷款率为0.90%,至2024年6月末,不良率进一步下降至0.83%,创近年新低。

本文作者可以追加内容哦 !