编者按:为响应中央经济工作会议关于“唱响中国经济光明论”的号召,估值之家精心策划推出“唱响A股好公司系列”文章,本文系本系列中的第二十四篇。

中国作为全球最大的制造国和重要的消费国,改革开放以来飞速的经济发展孕育了一批又一批“高质量发展”的好公司。A股市场的好公司,呈现出业绩增长稳定、经营性现金流稳定、盈利能力(ROE)强悍且稳定、股东分红回报稳定、管理层锐意进取等优秀特征。

但我们需要提醒的是,本系列文章推出的好公司与股价表现无关,股价表现更与宏观变量、行业预期、市场风险偏好等不确定性因素高度相关,因此本系列文章不构成任何投资建议,股市有风险,投资需谨慎。

“十四五”规划是我国由全面建成小康社会向基本实现社会主义现代化迈进的关键时期,也是开启全面建设社会主义现代化新征程的第一个五年规划,其明确提出“加快推进城市更新,改造提升老旧小区;推进新型城市建设,推广绿色建材、装配式建筑和钢结构住宅,建设低碳城市”“推进以县城为重要载体的城镇化建设”“统筹推进传统基础设施和新型基础设施建设”“加强水利基础设施建设”“全面实施乡村振兴战略”“完善住房市场体系和住房保障体系”等。这些建设中,有个看起来不太起眼,但却十分重要的角色——塑料管道。塑料管道作为基础建材,具有环保、节能、低碳属性,符合国家政策导向,以塑代钢是未来长期发展趋势。

本次,估值之家给大家带来的是就是国内塑料管道PPR龙头——伟星新材,这家公司所属行业看起来普通,但其多年业绩表现却不一般。

浙江伟星新型建材股份有限公司(以下简称“伟星新材”或“公司”)成立于1999年,公司位于浙江省台州市临海市江石西路688号,2010年3月登录深交所,股票代码002372。截至2023年末,公司控股股东为伟星集团有限公司,持股比例37.9%,实际控制人为章卡鹏、张三云,两人合计持股21.68%,这两位也是伟星股份(股票代码:002003)的实际控制人。

伟星新材主要从事各类中高档新型塑料管道的制造与销售,产品分为三大系列:一是PPR系列管材管件,主要应用于建筑内冷热给水;二是PE系列管材管件,主要应用于市政供水、采暖、燃气、排水排污等领域;三是PVC系列管材管件,主要应用于排水排污以及电力护套等领域。

公司业务主要分为零售业务和工程业务。零售业务是公司营业收入和利润的重要来源,工程业务也是处于稳步健康发展状态。其中:零售业务主要依托经销渠道进行经营,工程业务主要通过直销和经销方式经营。

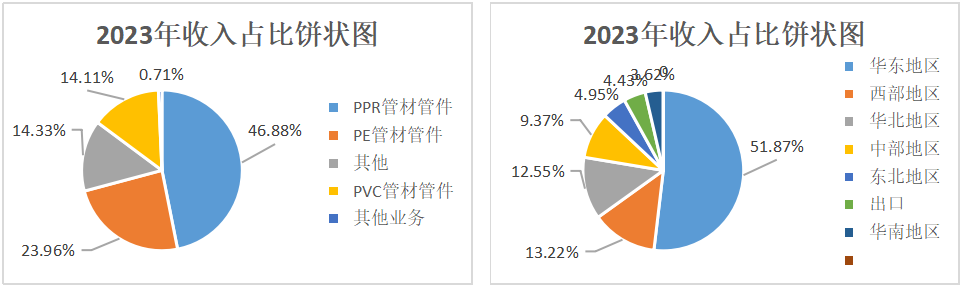

根据伟星新材2023年年报数据:PPR管材管件收入29.9亿元,收入占比46.88%;PE管材管件业务15.28亿元,收入占比23.96%;PVC管材管件业务收入9亿元,收入占比14.11%;其他产品收入9.14亿元,收入占比14.33%。其他业务收入0.45亿元,收入占比0.71%。2023年国内收入60.96亿元,收入占比95.57%,其中华东地区收入占比超过50%;国外收入2.83亿元,收入占比4.43%。

一、塑料管道行业长期向好,短期承压,但强者效应会凸显;公司通过精准战略部署和持续产品深耕、用户挖掘,有望将多年来的优秀成绩继续保持

据统计,2023年国内塑料管道行业总产量为1,619万吨,虽同比下降1.58%,但行业体量仍然可观,塑料管道产品在市政给、排水和农业等传统应用领域市场占有率相对稳定。国际市场方面,根据海关数据,2023年塑料管道出口量为103.76万吨,同比增长15.91%;出口额为41.62亿美元,同比增长2.22%,单价有所下降。

塑料管道行业的进入壁垒不高,中小企业众多,属于充分竞争的市场。对于塑料管道行业而言,行业内卷加剧,叠加地产下行压力、消费动力不足、地方债务风险等多重因素,持续考验企业的抗风险能力、战略定力和发展韧性,“强者恒强、弱者离场”的趋势愈发凸显。

未来,在市政、建筑、水利等传统应用领域保持稳健发展的同时,塑料管道在供热、农业、通讯、交通、化工、核电、油田矿山、海洋经济以及旧管道修复等领域的应用会越来越广泛,此外,“一带一路”、装配式建筑、智慧舒适家居等也会带来新的增长点。塑料管道仍具有较大的市场前景,伴随着市场的激烈竞争,成为市场中的“强者”——有品牌效应、定价权、客户粘性等就显得尤为重要。

伟星新材的产品应用于港珠澳大桥、鸟巢、水立方、北京大兴国际机场等国家超级工程。公司产品定位中高端,坚持走品牌化道路,现有伟星管、伟星采暖、伟星厨卫、伟星净水产品品牌、KALE咖乐以及“星管家”服务品牌,公司致力成为高科技、服务型、国际化的一流企业。

作为塑料管道行业中的“强者”, 在2015-2023年间,伟星新材的各类主营业务又有着怎样的表现呢?

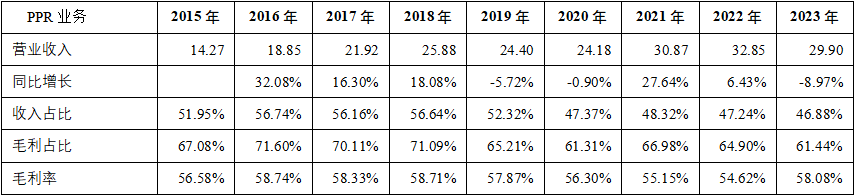

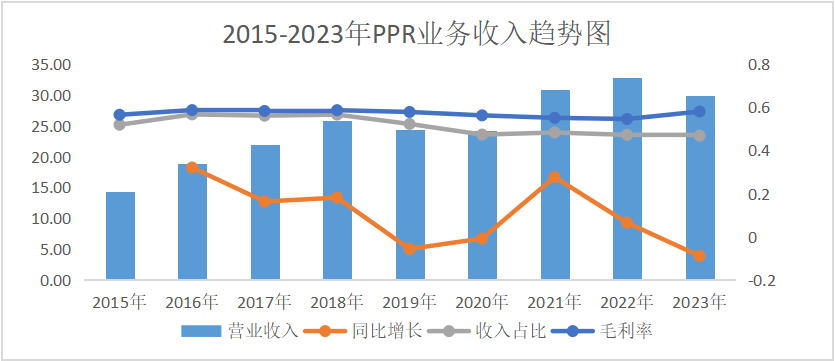

PPR:面向的是C端消费者。从2015年到2023年,PE业务营收从14.27亿元增长1.1倍至29.9亿元,CAGR为10%。2023年营业收入下降8.97%。PPR业务毛利占比均在60%以上,毛利率均高于50%,系公司毛利贡献的第一大业务。详见下表、图。

单位:亿元

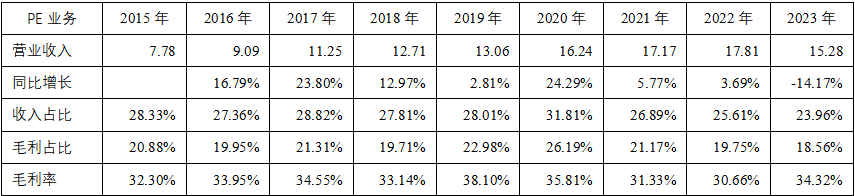

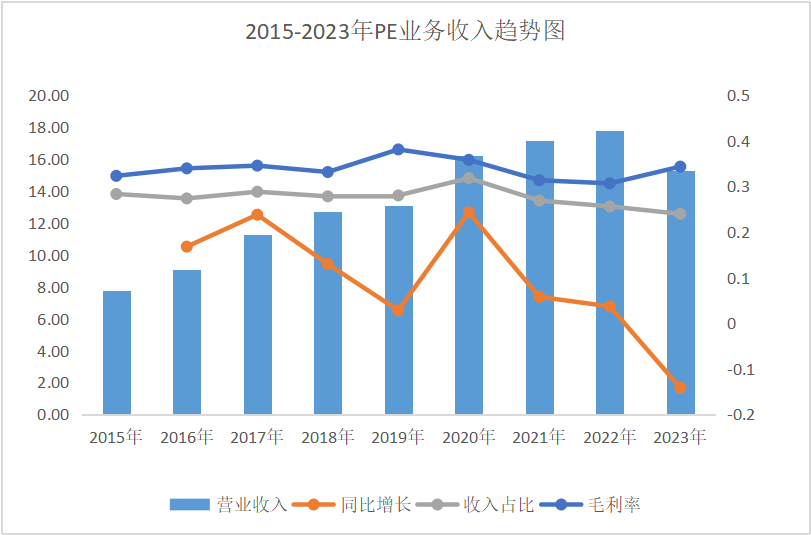

PE:主要为B端业务,竞争相对激烈。从2015年到2023年,PE业务营收从7.78亿元增长1倍至15.28亿元,CAGR为9%。2023年PE营业收入下降14.17%。PE业务毛利率不及PPR,但整体较为稳定,收入和毛利占比位列第二。详见下表、图。

单位:亿元

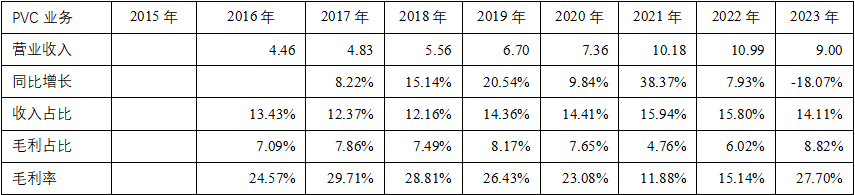

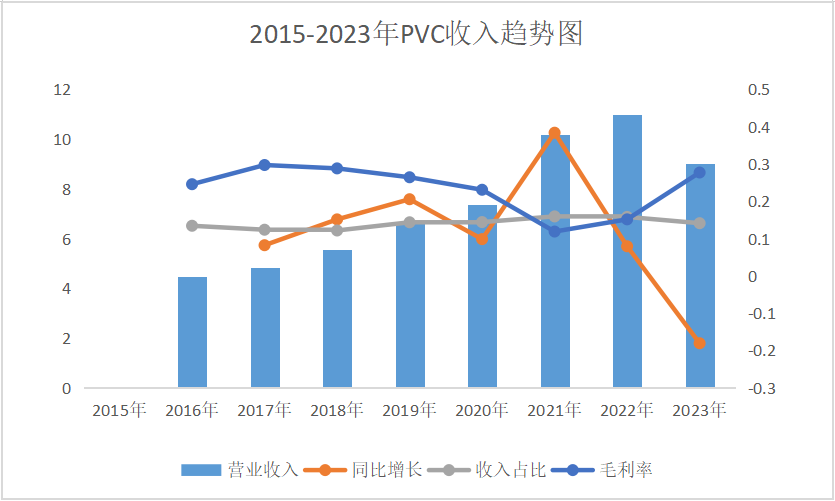

PVC:主要为B端业务,行业内同质化严重。从2016年到2023年,PVC业务从4.46亿元增长1倍至9亿元,CAGR为11%。2023年出现首次下降,降幅为18.09%。PVC业务毛利率低于PPR和PE,和PPR、PE一样,2023年收入虽下降,但毛利率却上涨,这与公司杰出的管理能力密切相关。详见下表、图。

单位:亿元

其他产品:主要是“同心圆”产业链的延伸产品:防水(防水涂料、胶黏剂等)、净水(前置过滤器、壁挂式管线机等)、厨卫(花洒、角阀、地漏等)以及公司2023年的收购业务产品。该业务系2023年唯一增长的业务,近三年营收的增长比率分别为80.80%、64.82%、35.33%,近三年毛利率分别为40.67%、37.23%、34.17%,虽不及PPR,但可以超过PE和PVC。在当下PPR、PE、PVC业务收入纷纷下降的情况下,有望成为下一个营收和利润增长点。

从上述数据我们不难看出,伟星新材在行业下行周期时体现了极强的溢价、议价和抵御周期能力,没有表现出同行业的低毛利率、高资产负债率、不乐观的经营现金流等常见问题,多年保持优秀的基本面。估值之家认为这离不开公司独特的战略定位:和较多其他公司牺牲现金流承接B端工程业务不同,伟星新材侧重现金流更好的C端业务,而非竞争白热化的B端业务,公司在评估资金风险的基础上,再承接B端业务,走的每一步都经过深思熟虑。伟星新材没有为了增加收入而肆虐扩张、忽视风险,而是采取稳稳地、健康地、有质量的增长方式。

多年来,伟星新材通过让利+服务+品牌构建了属于自己的护城河,并在原渠道基础上拓展品类。面对当下相对悲观的行业现状,伟星新材依然“不急不慢”,坚持自己的战略打法:2023年收购浙江可瑞60%股权、收购广州合信方园65%股权,并以行动践行从“产品+服务”向“系统集成+服务”的转型。这样的转型,将很可能让同心圆延伸产品、“系统集成+服务”业务成为公司在PPR、PE、PVC增长乏力时的新增长曲线!

二、多年来盈利能力强;经营现金流、营运能力优秀;有质量地成长、抗风险能力强;年年高分红,回馈投资者

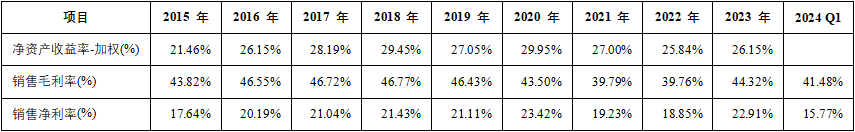

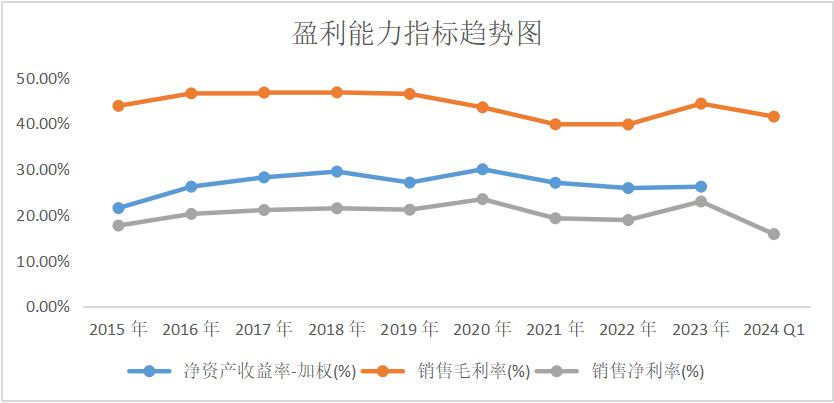

盈利能力方面:从2015年到2023年,伟星新材的ROE(加权)在21.46%~29.95%间,近三年的ROE分别为27%、25.84%和26.15%。从2015年到2024年一季度,伟星新材的销售毛利率在39.76%~46.77%,近三年一期毛利率分别为39.79%、39.76%、44.32%和41.48%。伟星新材的销售净利率在15.77%~23.42%,近三年一期销售净利率分别为19.23%、18.85%、22.91%和15.77%。伟星新材多年以来均保持良好的盈利能力、稳定的毛利率,这对于相对“传统”的塑料管道企业,简直“不可思议”。

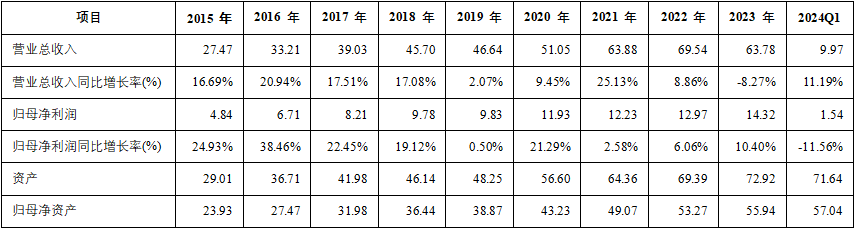

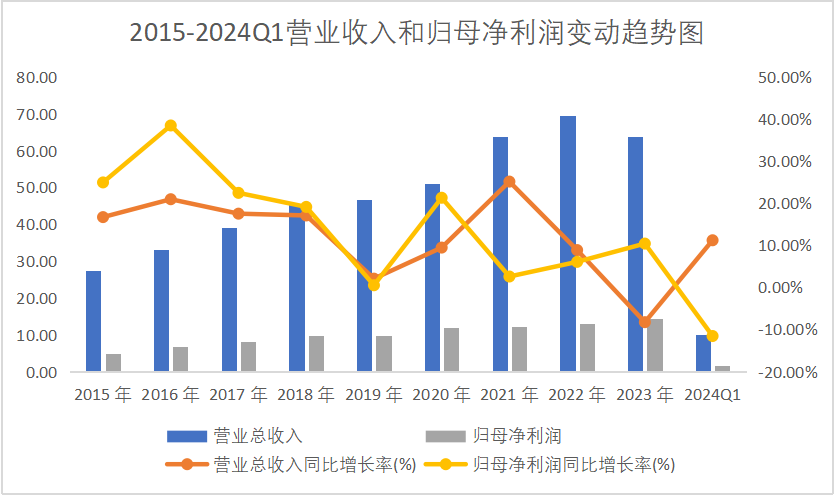

成长性方面:从2015年到2023年,伟星新材的营业收入从27.47亿元增长1.32倍至63.78亿元,CAGR为11%。2021年涨幅最大(+25.13%),2019年涨幅最小(+2.07%),2023年跌幅最大(-8.27%)。归母净利润从4.84亿元增长1.96倍至14.32亿元,2015-2023年间的CAGR为15%,每年均保持增长,其中2016年涨幅最大(+38.46%),2019年涨幅最小(+0.5%)。2024年一季度,营业收入和归母净利润分别同比增长11.19%和-11.56%,归母净利润减少主要是受投资收益、外汇波动等因素影响,扣非归母净利润增长37.61%。2015年到2024年一季度末,资产总额从29.01亿元增长1.5倍至71.64亿元;归母净资产从23.93亿元增长1.4倍至57.04亿元。从这些成长性指标中可以看出,伟星新材的基本面很扎实,抗风险能力强。

单位:亿元

营运能力方面:从2015年到2024年一季度,伟星新材应收账款周转天数在17.65~50.34天,近三年一期分别为18.20天、20.65天、28.08天和50.34天;应付账款周转天数在28.32~70.48天,近三年一期分别为36.72天、35.39天、47.39天和70.48天;存货周转天数在84.42~163.01天,近三年一期分别为86.20天、84.42天、96.65天和163.01天。近三年一期净营业周期天数在67.68~142.87天。考虑到公司业务的季节性,一季度的营运周转等相对弱于其他季节。剔除一季度数据,公司的营运能力在行业中属于较为优秀的水平。公司近三年的净利润现金含量分别为130.26%、117.98%和95.91%,经营净现流表现良好。

偿债能力:从2015年到2024年一季度,伟星新材的资产负债率在17.50%~25.17%,近三年一期的资产负债率分别为23.32%、21.45%、21.15%和18.16%。流动比率在2.45~4.03,速动比率在1.41~2.92。截至2024年一季度末,公司账面货币资金29.05亿元,短期借款0.01亿元。公司资金充足,每年有稳定的现金流,偿债风险低,和同行业其他规模较大的公司比较而言,属于“小而美”。

股利支付率:从2015年到2023年,现金股利支付率分别在66.75%~87.79%。公司侧重于C端业务,现金流表现好。考虑到公司暂无大额投资需求,公司在分红方面也是极为慷慨,年分红比例超过60%,与股东们共享公司杰出的经营成果。

三、PE处于低估值区;但未来成长预期不足,PEG相对较高;长期来看,能跨越逆境

根据机构一致性预测,2024~2026年的营业收入分别为71亿元、78亿元和87亿元,归母净利润分别为14.82亿元、16.22亿元和17.89亿元,PE分别为15.01、13.71、12.44,PEG分别为4.28、1.45和1.21。

结合历史数据,伟星新材PE(TTM)最大值为55.12,最小值为13.01,PEG(历史)最大值为65.67,最小值为0.42。截至2024年8月8日收盘,伟星新材总市值为215亿元,PE(TTM)为15.76,分位数为7.2%,PEG(预测)为4.28,分位数为71.85%。伟星新材市值最高时为2023年3月6日,总市值为420亿元,现市值距离最高值降幅达到47%。

从PE数据来看,伟星新材目前处于低估值区,但鉴于当下疲软的全球经济环境,未来恐难保持大幅增长,PEG较高。但强者不抱怨环境,而是在逆境中修炼内功。估值之家认为伟星新材这样一家稳健、风险意识强、现金流好的公司无论在顺、逆境,均能实现良好跨越。

本文作者可以追加内容哦 !