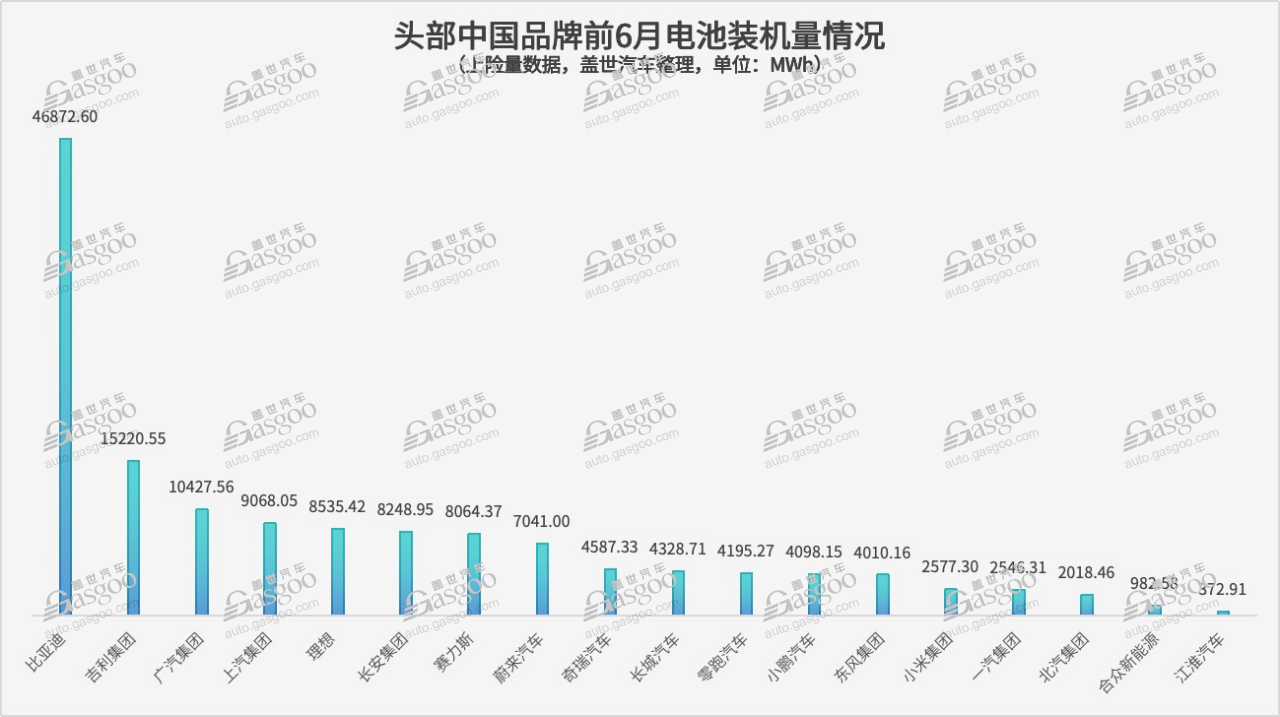

根据最新终端上险量数据,2024年上半年,国内动力电池装机总量达177.8GWh。其中自主品牌占据八成市场,装机量高达143.8GWh。

毫无疑问,宁德时代仍然是装机量最高的电池供应商,装机量达83.4GWh(包括合资品牌电池供应)。紧随其后的是弗迪电池,受益于母公司比亚迪销量的大幅增长,加上对外供应量上升,前6月装机量(包括合资品牌电池供应)超50GWh。随后是国轩高科、亿纬锂能、中创新航、蜂巢能源等电池企业。

具体到中国品牌,通过对动力电池装机量数据深入分析,我们发现除了这些势头向好的电池厂商外,还有不少新兴电池企业正在为车企提供产品。值得注意的是,部分电池厂商“专供”单一车企。

虽然这些新兴电池企业合计仅占据约一成的市场份额,短期内难以对头部电池厂商构成实质性威胁,但他们的存在无疑为车企提供了更多元化的选择。

图片来源:国轩高科

中国品牌都用哪家电池?

盖世汽车整理了近20家中国车企的动力电池装机量数据,各车企在电池供应策略上有显著差异。

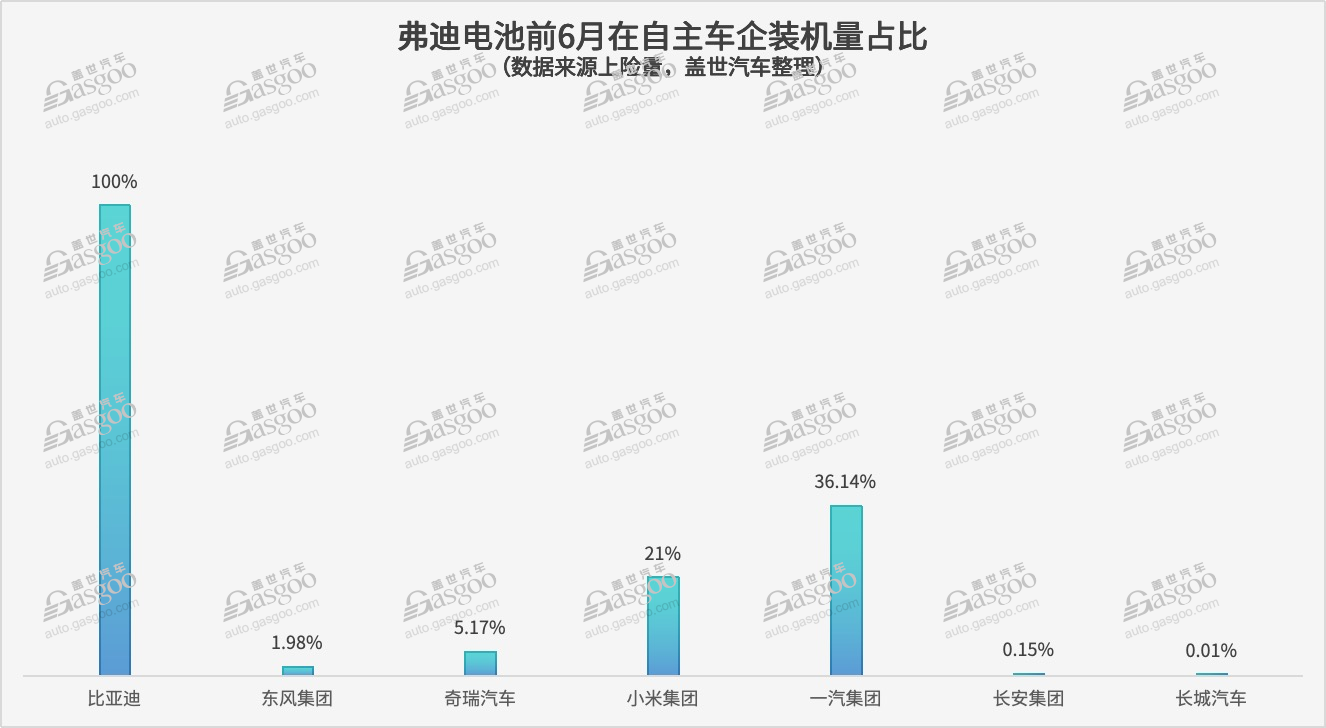

比亚迪前6月电池装机量最高,达到46.9GWh,全部由弗迪电池自供。值得注意的是,弗迪电池已开始对外供货,其自主品牌客户包括东风集团、奇瑞、小米集团、一汽集团、长安集团和长城汽车等。弗迪电池前6月对外供应装机量为3.3GWh,占总量的7%,份额持续提升中。

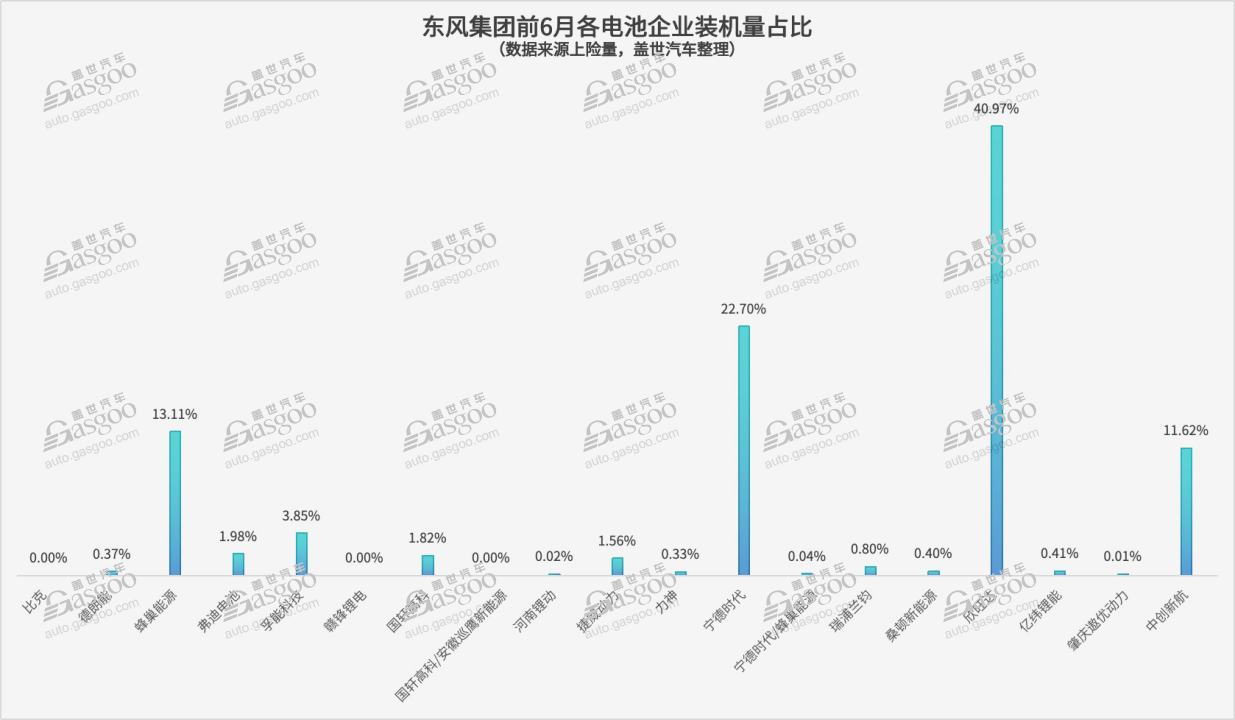

与之形成鲜明对比的是,东风集团采取的是多元化电池供应策略。东风集团与近20家电池厂商建立了供应关系,其中欣旺达和宁德时代分别占比40.9%和22.7%,此外还有弗迪、蜂巢能源、亿纬锂能和中创新航等知名电池供应商。这种多元化策略有利于降低成本和保障供应安全。

吉利集团、上汽集团等同样采取了多元化策略。吉利集团与11家电池供应商合作。上汽集团合作电池厂商多达14家,包括多氟多、鹏辉和微宏动力等新兴或小型电池企业。这或许与上述车企旗下子品牌众多,又覆盖商用、乘用等不同市场等有关。

即使是刚入局的小米汽车,也有宁德时代和弗迪两家电池供应商,分别为其提供三元和磷酸铁锂两种电池产品。蔚来今年则新增了卫蓝新能源作为供应商,目前装机量占比不到0.1%。

对于中国车企而言,宁德时代毋庸置疑是最受欢迎的电池供应商,今年前6月装机量超过56GWh(不包括合资品牌份额)。统计的近20家中国品牌中,仅有江淮、创维等少数车企暂未采购宁德时代电池产品。凭借强大的技术实力,宁德时代在13家中国车企的电池装机量占比都超过30%,更是在北汽集团、理想、蔚来等部分品牌占比达90%。

中创新航作为另一家势头极强的电池厂商,也与10余家车企达成供应合作,不过市场份额仍有提升空间。今年前6月,中创新航电池装机量为15.1GWh,与宁德时代、弗迪两家企业表现相差甚远,并且仅在小鹏、零跑及广汽等少数车企中装机量占比超过20%。

国轩高科、亿纬锂能、孚能科技等亦面临类似挑战,虽然合作车企数量不少,但在大多数车企中仍处于二三线供应商地位。这种格局反映了中国车企在电池选择上的谨慎态度:一方面通过多元化策略降低风险,另一方面又倾向于与技术领先的供应商建立更紧密的合作关系。

“这些电池厂商”什么来头

根据盖世汽车整理,目前有40多家电池厂商为中国品牌供应电池产品。其中,一些电池企业虽然只服务于一两家或少数车企,但装机量却不容小觑。部分电池厂商甚至与车企之间有着密切的关系。

以衢州极电为例,目前仅为吉利集团供货,前6月装机量达1.9GWh,占集团总量的12.6%。该企业是吉利旗下高端品牌极氪的磷酸铁锂电池主要供应商,前6月为极氪提供了1.3GWh的电池产品。

天眼查App显示,衢州极电成立于2022年,是吉利集团旗下全资子公司。其产品主要适配吉利高端电动平台浩瀚架构下的极氪、吉利银河等品牌。去年底,极氪自研的金砖电池(800V磷酸铁锂电池,体积利用率83.7%)在衢州极电基地量产。未来,衢州极电对吉利集团的电池内供比例有望持续上升。

车企自研电池的趋势并非吉利集团独有。为了保障电池供应的安全稳定,许多车企在与宁德时代等主流电池厂商合作的同时,通过合资、入股或孵化电池企业的方式实现电池自研。

例如,广汽集团旗下的巨湾技研已开始为埃安等品牌供应产品,前6月装机量0.06GWh,占集团总量的0.6%。蔚来资本投资的卫蓝新能源(蔚来资本持有16.75%股权)也从今年开始为蔚来汽车供应三元电池。虽然两家电池企业的装机量占比都不到1%,但显示了车企布局电池领域的决心。

甚至有车企效仿比亚迪,旗下电池企业对外供应,拓宽集团盈利渠道。比如,大众入股的国轩高科,长城孵化的蜂巢能源都在做大做强,不仅供应“自家”母公司,而且也和弗迪电池一样与其他车企合作。

另一个值得关注的新秀是正力新能,目前已为一汽、零跑、上汽等多家车企供货。今年前6月,该企业累计装机量达3GWh。资料显示,正力新能创始人曹芳是福耀玻璃创始人曹德旺的妹妹。该企业目前估值超过150亿元,装机量正在迅速攀升。

多氟多、宁福新能源等新兴电池厂商也值得关注。宁福新能源主要为奇瑞汽车、上汽集团供货,并与巨湾技研成立了合资企业宁福巨湾新能源。宁福新能源前6月装机量超过1GWh。

股权穿透图显示,宁福新能源由多氟多控股,背后有广西南宁政府支持。有趣的是,多氟多本身也是奇瑞集团和上汽集团的电池供应商,但与这两家车企并无直接股权关系。

东风集团的电池供应商中,有数家目前是其“专属”供应商,如肇庆遨优动力、德朗能、河南锂动、桑顿新能源等。虽然这些企业与东风没有直接的股权关系,但如肇庆遨优动力背后有当地国企支持,显示了复杂的产业生态。

由此可见,中国电动车电池供应链呈现出复杂性和多样性。

三元和磷酸铁锂占比如何?

2024年前6月,中国品牌动力电池装机量突破140GWh大关。磷酸铁锂和三元电池继续主导市场,占总装机量的96%。然而,不同品牌、车型级别和价格区间对这两种电池的偏好各不相同。

大体来看,定位中高端市场的新能源产品三元电池装机量占比更大。数据统计显示,10万元以下新能源市场,磷酸铁锂电池装机量比例在90%以上。10万-20万元市场也是磷酸铁锂电池占据主导,比重超过80%。随着价格上升,磷酸铁锂的占比逐渐下降。

20万-25万元价格区间,三元电池占比显著提升,超过40%。此外,从该价格区间开始,镍氢电池批量装车,总装机量为8MWh,对应销量4000余辆。

25万元以上市场,三元电池开始占据主导,比例超过70%。50万-60万元区间三元电池占比更是高达99%。但在60万元以上市场,磷酸铁锂比例反而回升,超过60%。值得注意的是,“三元+磷酸铁锰锂/磷酸铁锂”动力电池组合在此区间大批量应用,占自主品牌总装机量的5%左右。

电池类型选择与车型级别呈现相似趋势。A级及以下车型中,磷酸铁锂占比稳步上升,A0级别最高达94%。从B级到D级,磷酸铁锂占比逐渐下降,从54%降至0%。

这种分布与两种电池的特性密切相关。磷酸铁锂电池安全性高、成本低,但能量密度较低,适合中低端产品。三元电池虽然成本较高,但是在能量密度和续航方面表现优越,适合高端市场。高品牌溢价也能覆盖三元电池的高成本。

在电池供应商格局方面,磷酸铁锂市场由弗迪电池、宁德时代共同主导,其中弗迪装机量占比超过50%。三元电池领域则由宁德时代主导,占据约60%市场份额。很多高端品牌采购三元电池时,只考虑宁德时代,比如华为的鸿蒙智行,东风集团的猛士,以及上汽集团的飞凡、智己等。

不过,比亚迪采取了独特策略。比亚迪旗下拥有多个高端品牌,但主要采用磷酸铁锂电池,三元电池整体装机量仅为0.05GWh。相比之下,同级别竞争品牌大多采用三元电池。

目前,三元电芯价格约为0.45元/Wh,而磷酸铁锂单价约为0.32元/Wh。这种极致的成本控制策略可能是比亚迪保持高盈利的关键因素之一。

总体而言,中国电动车电池市场呈现出头部企业主导,但二三线供应商也在快速成长的格局。许多车企正通过自研或投资新兴电池企业来增强议价能力,保障供应链安全,并降低核心部件成本。车企如何在性能、成本和供应链安全之间找到平衡,将是决定其竞争力的关键因素之一。

本文作者可以追加内容哦 !