作者尚可

茅台虽然依旧担着“液体黄金”的名号,但闭着眼买茅台酒都能赚钱的时代,或许要一去不复返了。

——题记

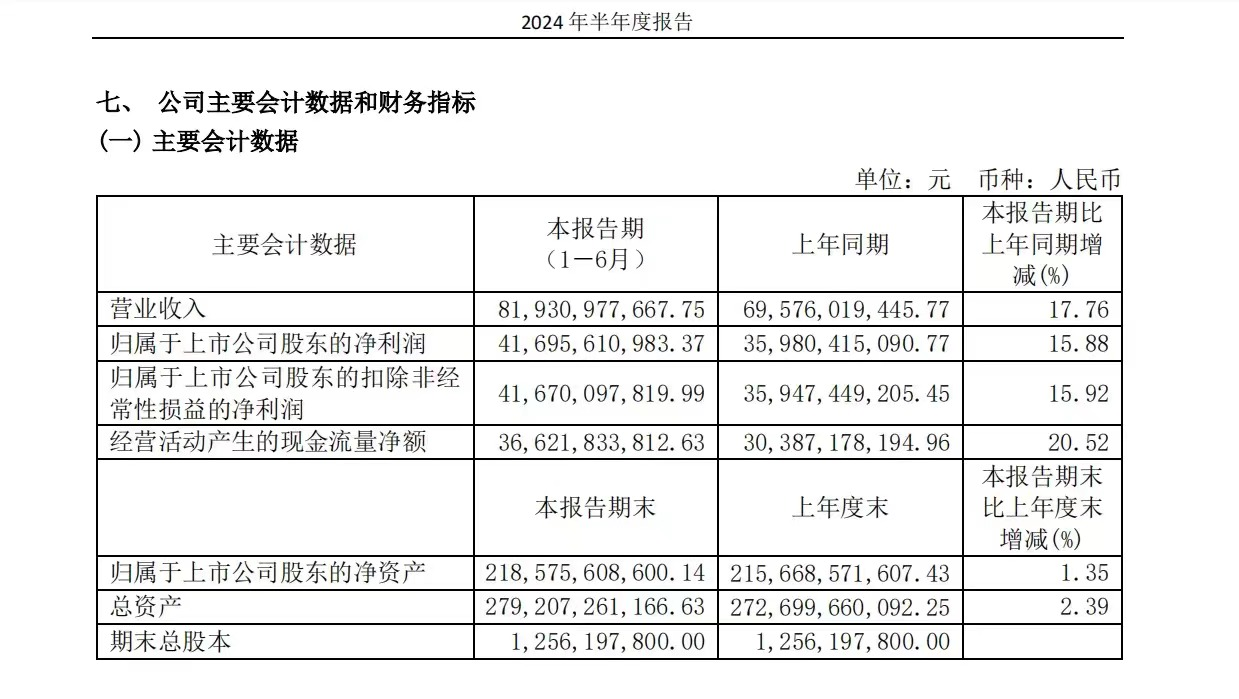

根据8月8日晚间披露的2024年半年报,贵州茅台上半年实现营业收入819.31亿元,同比增长17.76%;实现归母净利润416.96亿元,同比增长15.88%。

这一业绩增速,已经超过公司年初确定的“增长15%左右”的目标。前一时期,因为贵州茅台酒价、股价双双暴跌,给市场带来了恐慌情绪,如今,贵州茅台拿出的这份逆势增长的业绩报告,也多少可以平复一下躁动的市场情绪了。

市场不买账?

在公布半年度业绩的同时,针对投资者回报,贵州茅台在8日晚的公告中首次明确:2024至2026年度,公司每年度分配的现金红利总额不低于当年归母净利润的75%,每年度现金分红分两次实施。

这是白酒行业首家明确两度现金分红的上市公司。在高基数、大体量的基础上依然能够实现业绩逆势增长,而且公司分红诚意十足,这种消息对股价来说无疑是一种利好。

但从茅台公布半年报之后的股价表现来看,似乎市场对这种业绩并不太买账——8月9日,贵州茅台股价虽然飘红,但却呈现出“高开低走”的形态,当日仅微涨0.43%,表现出了投资者的犹疑和信心不足。

对此,有股民直言:这样的业绩,资金不认可!也有股民分析说:加大分红只利好大股东,却收割广大散户,有这笔钱为什么不拿来回购注销股票,这样才能利好所有股东和散户,真的就把散户当韭菜来回收割吗?一点龙头的样子都没有!

茅台不香了?

在公布半年度业绩之前,贵州茅台微信公众号曾在8月7日发布消息,称茅台董事长张德芹与到访茅台的中信银行高层进行了座谈,期间谈及的市值管理等话题引起了媒体关注。

对于茅台要加强市值管理这个话题,网友们进行了多样化解读。有人认为茅台要再次“飞天”,但更多的人在通过留言区喊话茅台高层:拆股才是最大的利好!

在网友们的评论中,对茅台的市值管理最直白的解读是:说明这里还不是底部,需要市值管理,控制一下跌幅。与这种市场情绪相适应的是,今年二季度白酒板块基金重仓股的持股比例环比下降了2.63%,其中共有159只基金清空了茅台股票。

这是否意味着,在基金眼里,茅台已经不香了?以茅台为龙头的“价值投资信仰”也在走向衰落?

存贷款背后的

从大环境来说,我们先看两个数据:其一,今年6月人民币贷款较去年同期减少1万亿元;其二,上半年人民币存款增加11.46万亿元,维持在高位。

我们再看一个现象:今年以来,贷款内部结构呈现出“企业强、居民弱”的形态,生产端的企业在加杠杆,消费端的居民在降杠杆。

上面的两个数据和一种现象,说明当前由于经济下行以及房地产带来的资产缩水等问题的存在,老百姓现在只存款,不消费,不投资,也不借贷,导致的直接后果就是内需不足、消费没有信心,而这种状况有可能会把经济拖入流动性陷阱。

消费疲软、需求不足,或许是导致白酒行业的主因。

根据中国酒业协会发布的《2024中国白酒市场中期研究报告》显示,上半年白酒市场动销(从白酒企业到终端消费的流畅度)表现最好的前三个价格带,分别为300元—500元、100元—300元、100元及以下。100元—300元价格带已成为白酒行业重要的增长点,而近年争夺最激烈的600元—900元次高端市场表现疲软。

这就意味着,在今年上半年,高端白酒也像之前的“酱酒热”一样,要降温了。

茅台的高端逻辑要破灭了?

目前,茅台酒的市场价格体系,一共有3个参考指标:其一是茅台酒1169元/瓶的出厂价,其二是1499元/瓶的指导价,其三是2700元/瓶左右的批发价。

即便是经历了一轮价格暴跌,经茅台集团控量保价之后,当前24年飞天茅台原箱的批发价已经反弹回升到2700元左右。这一价格相比于茅台酒的出厂价,依然有着高达1500元以上的利润空间。

即便是茅台酒的市场批价再怎么下跌,只要不出现低于出厂价的“价格倒挂”,都不会影响茅台集团的业绩指标。但是有细心的业内人士从今年贵州茅台的半年报中发现了一个细节——茅台二季度增速下滑,仅同比增长12.15%,而酱香系列酒的增速却高速上涨,同比增长30.50%。

由此,他作出了如下研判和解读:茅台未来高端的逻辑,要破灭了。

今年二季度159家基金清仓贵州茅台的举动,意味着基金经理对贵州茅台的走势产生了忧虑。在他们看来,随着2024年上半年地产价格见顶和基建增速回落,导致高端消费和商务宴请市场逐步降温,由此促使持续多年的白酒消费升级走向破灭。

这种消费升级逻辑的变化,也会拖累茅台酒多年间构建起来的金融属性逐步减弱。试想,面对价格下跌的不确定性,在藏酒失去财富效应之后,谁还会去囤茅台酒呢?

闭着眼买茅台酒都能赚钱的时代,在最近几年里估计已经看不到了。

本文作者可以追加内容哦 !