美联储施密德表示,如果通胀持续处于低位,降息是合适之举;接近通胀目标,但“还没有完全实现”;支持改革,以便让美联储贴现窗口工具更加有效;贴现窗口可以是流动性风险管理工具;尽管7月就业报告疲软,经济增长和需求仍强劲;美联储当前政策立场“没有那么强的限制性”;考虑到近期鼓舞人心的通胀数据,更加确信通胀处于实现目标的道路上;美联储的政策路径将由数据和经济强劲程度决定。

主力净流入行业板块前五:房地产,PCB板,有色 · 铜,新能源整车,有色 · 锌; 主力净流入概念板块前五:手机产业链,住房租赁,苹果产业链,深圳本地股,旧改; 主力净流入个股前十:金龙汽车、万科A、金地集团、四维图新、比亚迪、上工申贝、沪电股份、新易盛、中际旭创、胜宏科技

7月房企经营数据称,7月百强房企销售3028亿元,同比下降20.5%,降幅较上月小幅收窄1.3个百分点。7月房企拿地热情有所恢复,百强房企新增货值1986.4亿元,同比下降19.1%,降幅大幅收窄34.7个百分点;重点监测城市土拍平均溢价率3.8%,较上月上升1.2个百分点。重点城市一手房成交同比下降13.2%,降幅收窄4.6个百分点,二手房成交同比提升33.3%。骑牛看熊发现房地产去库存仍是政策主旋律,新政策利好的持续释放及前期政策不断落实有望共同支撑需求复苏,涨价又涨了,你追不追?

8月以来的A股行情展示出市场对内需政策预期的高度敏感性,内需类消费板块在2024年下半年可能反复的衰退交易+美国大选交易中相对出海链或占优。第三,最新2024年第二季度数据显示消费板块主动减仓较多,拥挤度已明显缓解。长期来看,高股息超额反转条件或有两类:一是长期国债利率中枢不再下行,二是高股息板块股息率进一步提升受阻。长期风格切换需耐心等待更多右侧信号,具备垄断性、稀缺性的高股息资产有望获得价值重估。

海外方面,美股概念股普遍收涨,芯片指数涨超6.8%,莱迪斯半导体和Arm等涨超10%,英伟达、台积电涨超6%。 从区域上看,预计到2025年,中国大陆、中国台湾和韩国仍将是设备支出的前三大目的地。随着中国大陆设备采购的持续增长,预计中国大陆将在预测期内保持领先地位。在AI等下游需求推动下,包括AI逻辑芯片、HBM存储需求持续提升,推动上游设备需求走高,上游半导体设备公司有望迎来较长景气周期。

三星电子正在其位于美国的三星美国研究中心的系统级芯片架构实验室开发XR专用芯片。此外,行业消息称Meta计划于2024年9月25日展示首款智能AR眼镜,该款眼镜将采用几何光波导+LCoS全彩微显示屏的方案。海内外AR新品发布持续进行中,除Meta外,星纪魅族表示大致推测今年的九、十月份会推出二代AR眼镜产品;另外外媒称苹果正在研发轻量级AR眼镜,并致力于将Apple Intelligence功能引入其Vision Pro产品中。

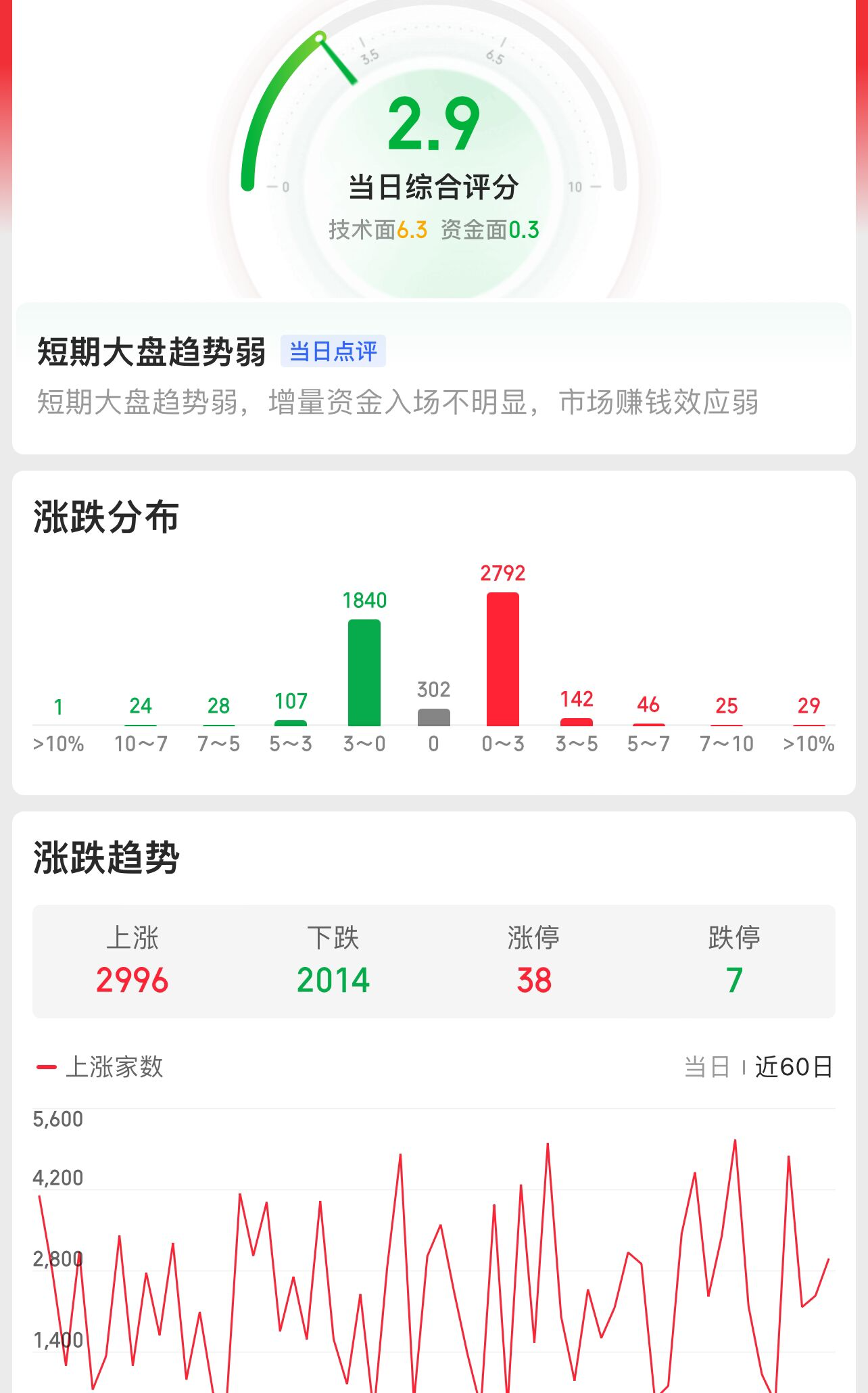

$上证综指ETF(SH510760)$继续探底,始终没有跟随外盘的反弹拉升,下周要小心指数出现新的方向选择。全球资本市场的动荡,在带来A 股波动的同时,也令A 股的底部得到进一步夯实。未来,外部环境的变化和国内市场自身预期的变化将决定行情的走向,如果改革及稳增长政策进一步落地显效,且外部市场波动不再加剧,则A 股将面临情绪的回稳过程,指数也有望实现底部回升。

$创业板指(SZ399006)$再创新低,收盘跌破了1600点,这里要小心之后的盘面走势了,牛哥反复提到:“1600点保护不住,要小心新一轮下跌行情开始!”如果外部市场依然动荡,则A 股的风险偏好回升将被动延后,市场也将需要更长时间,以脱离底部。考虑到海外降息时点临近,未来主题性机会仍有望阶段性活跃,可关注政策支持新质生产力发展叠加AI 及商业航天、低空经济等产业趋势催化下,电子、通信、国防军工行业的主题性投资机会。

#三折叠屏新机来了?产业影响几何?##超预期!中芯国际Q2净利1.6亿美元#$酒ETF(SH512690)$

本文作者可以追加内容哦 !