“这是价值事务所的第1641篇原创文章”

昨天所长提示风电的投资机会以后,板块继续大涨。消息面上,又传出广东海风项目开工时间提前到8月,在广东项目比较多的三峡能源应声大涨。同为新能源赛道的光伏板块今天也反弹,中国光伏行业协会名誉理事长王勃华日前表示,光伏行业调整宜重宜快,当前行业内外竞争激烈,行业需要“轻装上阵”,整合时间不宜过长,要推动落后产能出清,鼓励企业兼并重组。

光伏和风电就联袂上涨了,所长趁热打铁继续讲讲新能源运营商三峡能源。

01

价值事务所

绿电运营商

所长先把整个新能源发电行业给大家梳理一下,从发电厂到用户终端,一共有三个环节。

第一个环节是发电厂,按照发电使用的能源不同,分为化石能源和非化石能源两类。化石能源发电用得最多的是煤炭,我国是煤炭大国,煤炭发电厂(也叫火电发电)的占比达到了三分之二。非化石能源包括水电、核电、风力发电、光伏发电、生物质能发电等等,其中水电资源有限,核电的安全性大家始终都不够放心,因此风电和光伏是未来几十年发展的绝对方向。根据我国对碳中和协定的承诺,将在2050年之前达到碳中和,2030年之前的目标是新增发电电量中新能源发电超过火电。

注:今天这篇文章来自《所长会客厅》,因《价值事务所》已是一个全网超过100万关注者的账号了,考虑到舆论影响的问题,无论是跟投资决策直接相关,还是比较敏感的内容,都没办法深入讲,甚至都不能涉及。所以建议大家最好尽可能加入所长会客厅。对比《价值事务所》,《所长会客厅》有更加深度的研究、更加敏感的内容、更全面的陪伴(有问必答)、更及时的解读以及更多精品内容补充……

第二个环节是电网,昨天所长说过,发电厂和用户终端距离往往很远,中间需要通过庞大的输配电网络进行传输。输配电网络又分为长途输电网、本地输电网。长途输电网络我国都采取超高压传输,电压越高,传输损耗越小。中国地域广阔,电力需求又极其巨大,因此超高压输电网络技术全球第一,有机会所长给大家介绍。

风电和光伏发电的特点和核电、水电有所不同。核电、水电发电非常稳定,水电有枯水期,有季节波动,但短时间内的发电量不会大幅变化。风电和光伏完全是看天吃饭,看风大风小、日照长短强弱,波动很大,因此风电和光伏发电的波峰波谷效应很明显,所以风电光伏的输电网络很难完全满足风电光伏的传输峰值要求。解决的办法,一个是用锂电池储能,把多余的电量存储起来,在有水力资源的地方也可以用抽水蓄能,同样起到削峰填谷的作用。

电力从发电厂出来,首先需要进入电网,电网向发电厂采购电力的价格就叫上网电价。因为我国长期以来供电以煤电为主,因此煤电基本决定了整个电网体系的上网价格。在2004年电力改革以后,实行了煤电联动的机制,也就是电价随同煤炭价格进行波动,不同地区因为当地煤炭资源的丰俭程度不同,火电厂发电的成本也不同,低的每度电只要2毛多,高的要到4、5毛一度电,平均下来,大概是0.35元/度。

第三个环节是入户,电力从超高压长途输电网上下来,通过本地高压输电线到用户附近的配电所、变电站,再变成220V、380V的常压电。在用户端,工业用户、商业用户、家庭用户的用电电价也有所不同。我国庞大的电网,主要是两家国企:国家电网和南方电网。国家现在鼓励市场化的电网运行机制,有很多的虚拟电厂和虚拟电力运营商,他们会自主从发电厂采购电力,发电厂卖给这些运营商的电价有时候比国网采购价高,有时候会低些。

我们国家的发电厂也基本上是国有的,相比国网,发电厂要更多一些。就像电信行业有移动、联通、电信三大运营商一样,国内也有六大发电集团,分别是华能集团、国家电力投资集团、大唐电力、国电集团、华电集团和三峡电力。另外还有核电系的中国核电、中广核,还有很多地方性的发电厂,我们不做讨论。这六大集团都是综合性的巨型发电集团,包括了火电、水电和新能源发电等等。

这些发电集团旗下的新能源发电,基本上都有独立的主体运作,其实也就是把旗下的新能源发电厂整合在一起,其中华能新能源、华电新能源曾经短暂在港股上市,退市以后都有计划回A股。国家电力投资和大唐电力旗下的中国电力和大唐新能源,还是H股的上市公司,但规模和体量相对小一些。三峡电力旗下的三峡新能源以及国电旗下的龙源电力,是A股新能源发电的龙头,两者的市值也非常接近,今天所长主要介绍三峡新能源,明天来说龙源电力。

02

价值事务所

躺着赚钱

三峡新能源是纯粹的新能源发电企业,2023年风电贡献了71%的收入,光伏占28%,水电只有1%。

风电和光伏发电的运营模式基本没有区别,只是在发电成本、发电利用小时数等方面有所不同。发电厂一年能发多少电,和当地的发电利用小时数有关。利用小时数的概念,就是一台风电机组或者一组光伏在一年里面能够发电多少小时。风电资源或者光照条件好的地方,利用小时数就高,反之则低。一般而言,风电能达到2,500小时,光伏能达到1,500小时,就是很好的电站了。

发电成本取决于风电机组或者光伏模组的采购和安装成本。我们以风电为例计算一下固定支出。

风电的发电机组主要由风机和塔筒组成,近年来随着风机国产化和大型化的进程,每kw风机的造价已经大幅下滑,而以陆上风机尤盛,塔筒的成本主要是生铁,成本相对刚性一些,但现在生铁价格的趋势也在向下,大型化也降低了塔筒的单位成本。这些我们以后介绍风机和塔筒的时候细讲,假设每kw风机的成本为2000元,塔筒的价格为800元,加上安装费用1200元,总共是4000元。

再假设风机的利用小时数是2,500小时,1kw主机的年发电量就是2,500kwh。以0.45元/kwh的度电价格计算,售电收入就是1,125元。风机的折旧一般是10年,每年的折旧成本是400块。风力发电厂的其它成本很低,主要是风机的运维和人员,占比5%是60块,毛利率就是665/1125=59%。一般发电厂会通过银行贷款来降低固定资本的投入。假设项目的贷款比例是80%,也就是3,200块,利息算4%就是128块,其它管理费用、人工费用算6%就是70块,467/1125=41.5%。新能源是受国家政策鼓励的,享受所得税三免三减半,综合下来所得税在15%以内,纯利差不多400块。800块的资本金,每年400块的纯利,绝对是暴利。

这只是理想情况,实际项目一般不会那么夸张,我们来看一下三峡新能源的具体案例。

03

价值事务所

ROE-PB分析

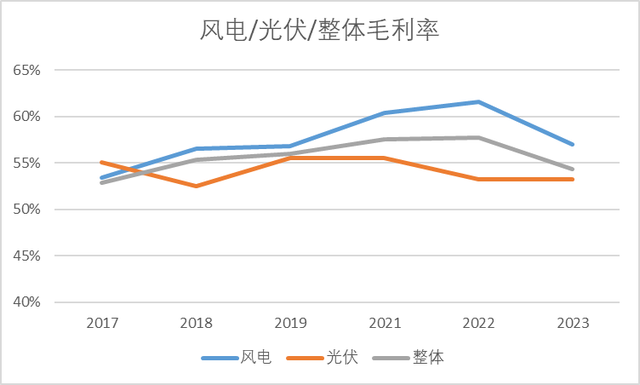

三峡新能源的毛利率常年保持稳定。上市前比较低一些,2018年达到55.3%,以后逐年上升,2023年下降比较多,回到54.4%。

风光分开来看,风电毛利率一直高于光伏,2022年达到最高的61.5%,23年回落到56.9%。光伏毛利率保持波动起伏,2023和2022年一样,保持在53.2%。

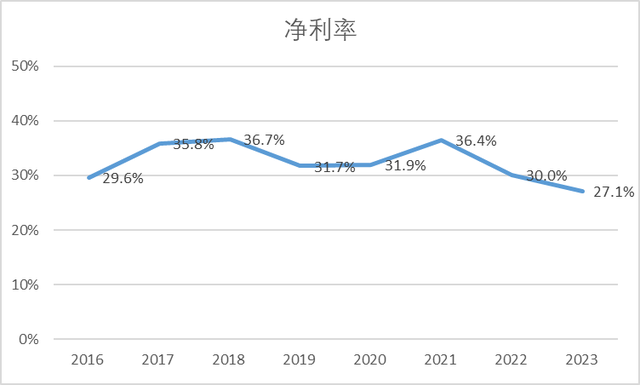

净利率的趋势和毛利率相同,2023年是一个低点27.1%。

三峡新能源的收入是靠固定资产,也就是电站设备所驱动的。上市后固定资产从2020年的619亿暴涨到2023年的1,604亿,增长了接近1,000亿。这1,000亿新增的资产创造了多少收入呢?

收入从2020年的113亿上涨到2023年的265亿,创造了大概150亿的收入。

同期对应的净利润从36亿上涨到72亿,创造了大概36亿的利润。

站在2020年的时点来看,也就是投入1,000亿的固定资产,产生每年150亿的收入、36亿的利润。

在这3年里,三峡新能源的长期借款从497亿增加到1,337亿,增加了840亿,也就是说,新增的1,000亿资产里面,三峡加了840亿的杠杆,资本金只用了160亿,我们四舍五入算200亿。

所以就是200亿的资本金创造150亿的收入、36亿的利润,ROE18%。

但我们直接查三峡的ROE,不对呀,只有9%,剩下的一半哪里去了?

答案就在三峡资产负债表里面的应收账款项,从2020年的124亿暴增到2023年的367亿。这里面大部分是国家给新能源发电企业的补贴款,这些年国家没钱,就一直拖着没付给三峡新能源。

23年底三峡新能源的净资产是827亿,如果减掉这367亿,是460亿,再算ROE,就有15.6%了。

怎么理解呢?

如果今天国家立马就把这367亿欠款给三峡发了,三峡一分不留全发给股东,净资产减少,从明年起,赚到的ROE就是15.6%了。

而三峡现在的市净率只有1.65倍,也就是说股东花1.65元每年能够稳稳地赚0.15元,回报率有9%,这个回报率是远超A股所有红利股的,况且新能源未来有5倍、10倍的增长空间,高速增长的年数还有很多,三峡2023年的总装机容量就比2022年增长了接近50%。

所以,市场完全被三峡低ROE的假象所欺骗了,但市场如果不失灵,又怎么会有捡便宜的机会呢?

那这笔补贴会不会一直拿不到呢?肯定不会。什么时候拿到,就是市值彻底起飞的时候到了。

本文作者可以追加内容哦 !