风险提示:本文仅是个人投资过程中的思考和阶段性梳理,本人只是一个普通小散,文章观点不一定正确,投资水平也很一般,文章中涉及的股票或者基金均可能有大幅下跌的风险,请保持独立思考,市场有风险,投资需谨慎,文章观点仅作交流之用,不构成任何投资建议,读者朋友请勿据此操作!

2024年已经过去了一半有余,对于基金投资者而言,想必24年上半年的情况也不乐观,让我们回顾下24年上半年的情况看看:

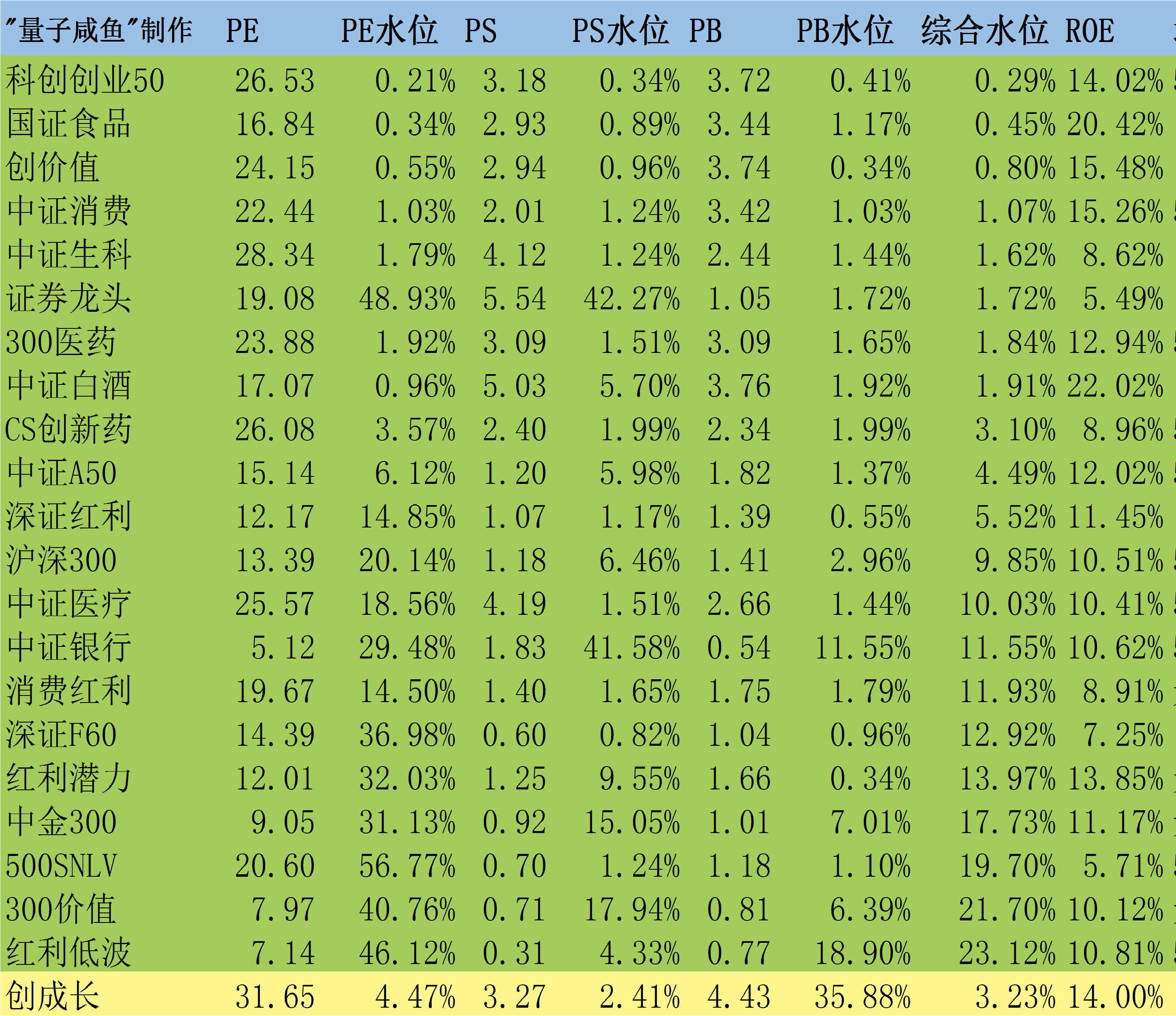

注:图片内容来自“量子咸鱼”制作

可以看到,截止24年7月底,各大规模指数中表现如下:

沪深300指数:上涨0.32%;

中证500指数:下跌10%;

中证1000指数:下跌16.95%;

国证2000指数:下跌20.15%;

中证A50指数:上涨0.38%;

代表大盘股的沪深300指数及代表A股核心资产的中证A50指数在24年1-7月份的表现最好,相比之下,中盘尤其是代表小盘股的国证2000指数表现的非常惨烈,国证2000指数下跌20%+,中盘尤其是小盘股在24年1-7月的“大风浪”中表现较差,而代表大盘股的沪深300指数尤其是代表A股核心资产的中证A50指数在24年1-7月的“大风浪”却表现出非常好的“抗风浪”特性。

宏观基本面上,24年算是弱复苏的一年,尤其是房地产及房地产产业链的萎靡导致国内经济疲软,在此背景下,各行各业的龙头企业在经营层面相比于小企业来说有更强的“基本面韧性”,展望24年下半年的投资,在A股市场的“大风浪”下,风浪越大,越能体现出投资A股核心资产A50指数的确定性。

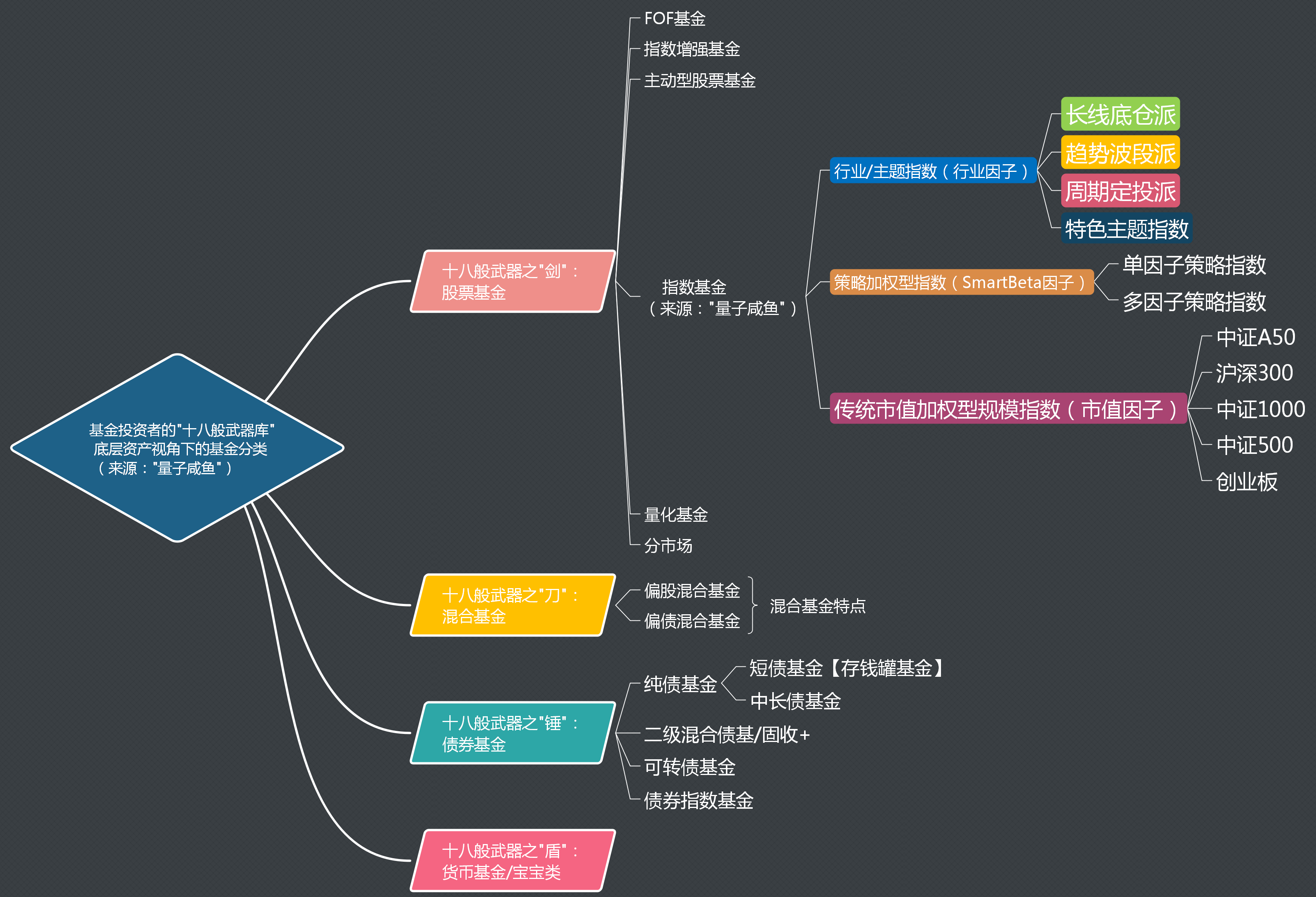

在之前的系列分析文章中,我们介绍过宽基中的中证A50指数,中证A50指数定位A股核心资产,堪称“A股核心资产挖掘机”,在基于底层资产视角下的基金分类中,A50指数定位如下:

注:图片内容来自“量子咸鱼”制作

聚焦A股核心资产的“中证A50”指数属于十八般武器之“剑”中的指数基金范畴,和沪深300、中证500、中证1000之类宽基指数一样,中证A50指数也是比较具有代表性宽基指数,下面我们以A50ETF基金(SZ159592)为 例介绍中证A50指数:

Part1:中证A50指数样本空间

同中证全指指数的样本空间,并且流动性方面要求:过去一年日均成交金额排名位于样本空间前 90%。

量子咸鱼解析:没有特别的,和其他市值加权型指数的样本空间条件比较接近,对于中证A50指数定位核心资产,对流动性自然是有要求的。

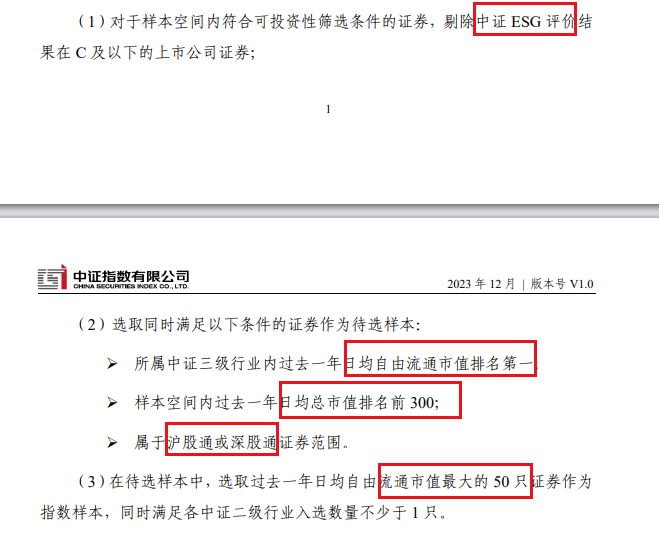

Part2:中证A50指数选样方法

注:图片内容来自中证指数官网

量子咸鱼解析:选股层面和其他的宽基指数有很大不一样,我们来一一解析:

1.剔除中证ESG评价C及以下:

中证ESG评价体系包括环境(E)、社会(S)和公司治理(G)三个维度,分别反映生产经营过程对环境的影响,对利益相关方、社会责任方面的管理绩效,以及公司治理能力方面,综合反映了企业核心资产维度的“综合实力”,剔除中证ESG评价C及以下相当于是第一轮简单的初筛。

2.中证三级行业内过去一年日均自由流通市值第一:

这个很好理解,既然定位是核心资产,行业地位必须是龙一;

3.样本空间市值排名前300+沪股通或深股通证券:

这个仍然是对流动性加以筛选;

4.选取市值最大50只:

这个主要是市值加权策略,目前的宽基指数都是市值加权型的指数;

Part3:中证A50指数权重分配

注:图片内容来自中证指数官网

量子咸鱼解析:权重分配层面属于标准的“市值加权型指数”,单个成分股权重上限10%,前五大持仓权重不超过40%,权重分配策略和其他宽基指数差不多。

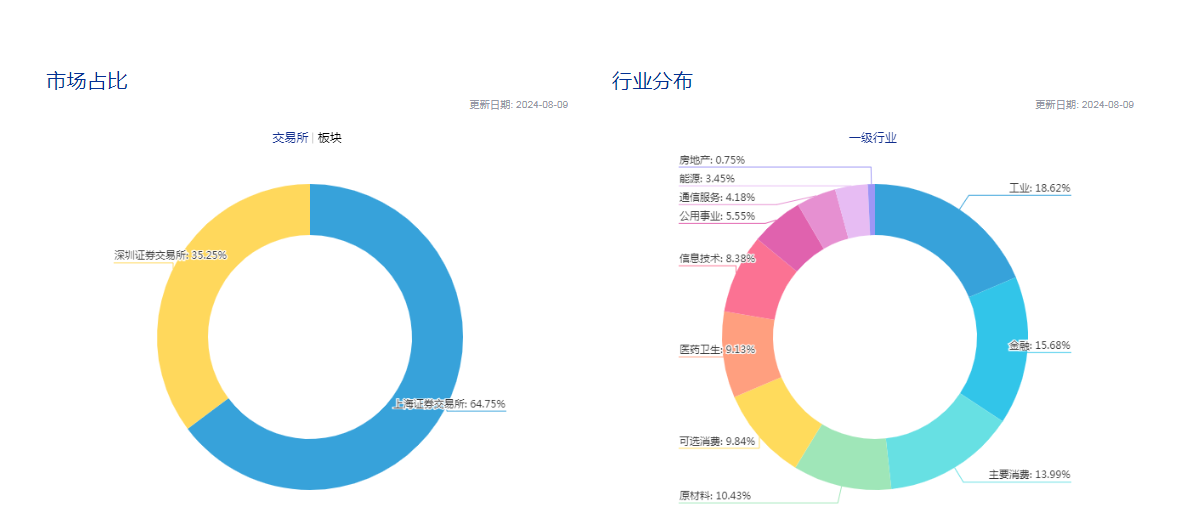

Part4:中证A50指数前十大持仓与行业分布对比

中证A50指数前十大持仓(截止24.8.9日):

注:图片内容来自中证指数官网

中证A50指数行业分布(截止24.8.9日):

注:图片内容来自中证指数官网

咸鱼估值系统计算指数ROE:

注:图片内容来自“量子咸鱼”制作

量子咸鱼解析:可以看到中证A50指数集中了各行业的龙头企业,比如白酒老大哥“贵州茅台”,新能源电池的“宁德时代”,保险龙头“中国平安”,银行龙头“招商银行”,医药巨头“恒瑞医药”,证券航母“中信证券”等等,都是各个行业耳熟能详的龙头企业,可谓真正的A股核心资产挖掘机,并且从咸鱼估值系统计算结果看,中证A50指数的ROE(12.02%)要优于沪深300指数的ROE( 10.51%),说明中证A50指数的成分股质量也是要优于沪深300指数的。

Part5:中证A50相比其他大盘指数超额收益明显

注:图片内容来自wind

量子咸鱼解析:可以看到从2014年底开始,中证A50指数相比于其他同样定位大盘的指数超额收益还是非常明显的,从2014年12月31日-2024年7月31日:

中证A50指数涨幅:36.2%

沪深300指数涨幅:-0.45%

中证100指数涨幅:-2.22%

上证50指数涨幅:-5.87%

中证A50指数大幅跑赢了其他同样定位大盘的指数。

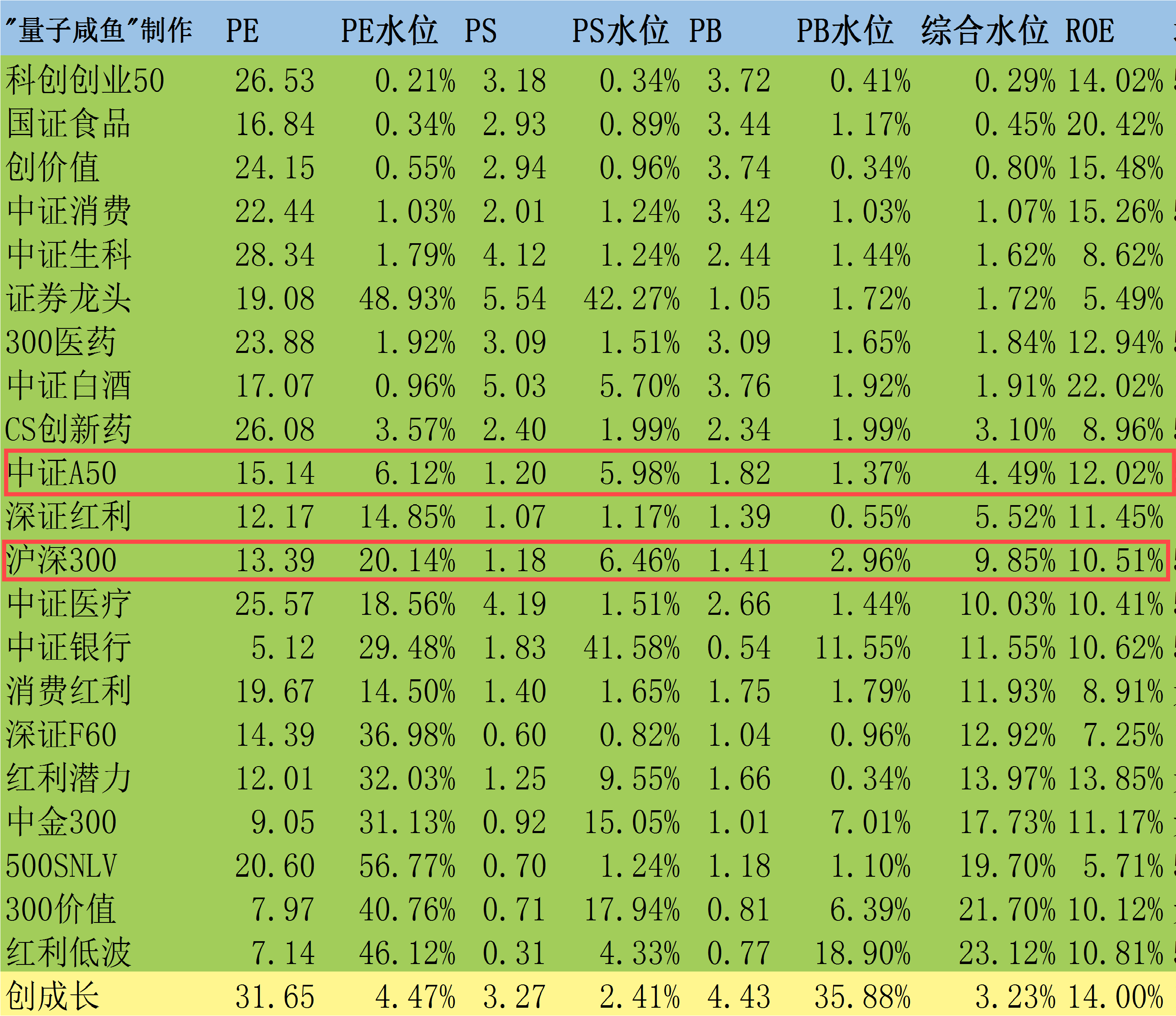

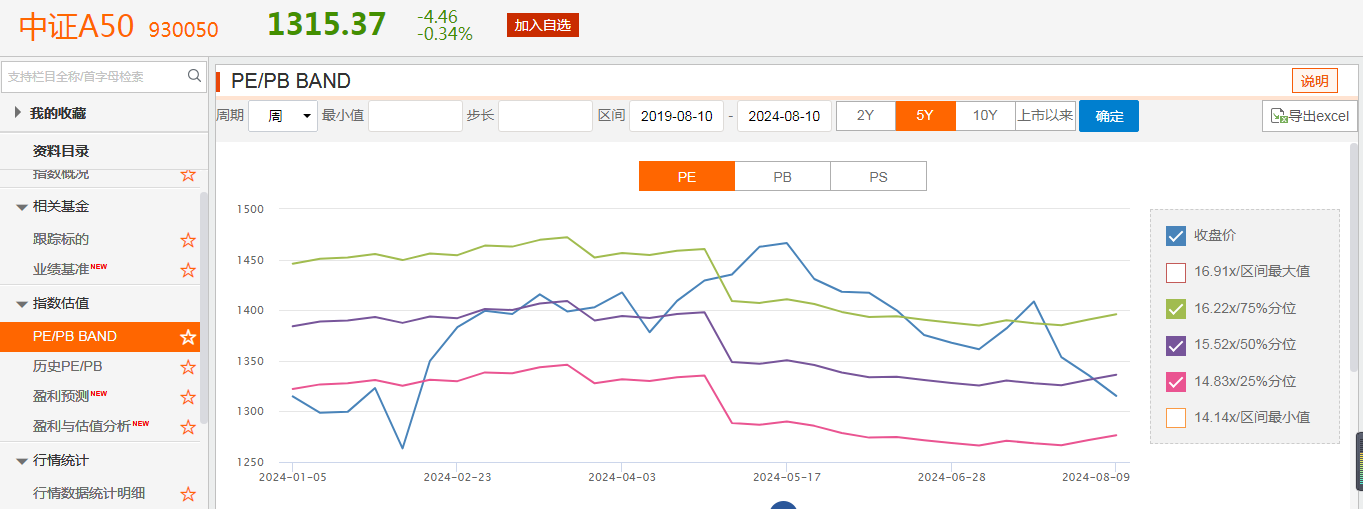

Part6:中证A50指数估值处于低位

先看下choice里面的中证A50指数估值:

注:图片内容来自choice

由于choice里面的数据时间跨度太短,我们参考咸鱼估值系统的数据(回溯成分股历史6年的数据),我直接通过咸鱼估值系统来计算当前中证A50指数估值水位,其中综合水位采用PE/PB/PS水位等权重分配如下:

注:图片内容来自“量子咸鱼”制作

可以看到,根据咸鱼估值系统数据的计算,中证A50指数目前综合水位为4.49%,处于低估区间位置。

Part7:中证A50指数跟踪基金

跟踪中证A50指数的A50ETF基金(SZ159592)目前规模38.72亿,流动性良好,管理费+托管费仅0.2%,综合费率低,场内ETF交易更灵活,同时习惯于场外基金交易的,有对应的ETF联接基金(银华中证A50ETF联接C 代码021209),场外C类份额适合波段或者定投。

最后总结一下:

在2024年这一弱复苏之年,国内宏观经济疲软,对于24下半年的基金投资来说,投资于指数成分股集中在各行各业的龙头企业相比于指数成分股集中在规模更小企业来说,有更强的“基本面韧性”带来的更强确定性,展望24年下半年的投资,在A股市场的“大风浪”下,风浪越大,越能体现出投资A股核心资产A50指数的确定性。中证A50指数的成分股盈利质量ROE要高于同样定位大盘的沪深300指数,从指数表现也可以印证,中证A50指数从14年底-24年7月底,大幅度跑赢了其他同样定位大盘的宽基指数(中证100、上证50、沪深300),目前中证A50指数估值处于低估区间位置,跟踪中证A50指数的场内A50ETF基金(SZ159592)以及对应的场外ETF联接基金(银华中证A50ETF联接C 代码021209),流动性良好,综合费率低,在24下半年的A股基金市场值得基金投资者关注。

$A50ETF基金(SZ159592)$$银华中证A50ETF联接C(OTCFUND|021209)$$银华中证A50ETF联接A(OTCFUND|021208)$

#炒股日记##复盘记录##指数投资讨论圈#

本文作者可以追加内容哦 !