历史不会重演,但会压着相同的韵脚——马克·吐温

以史为鉴,可以知兴替。想要做好股票,你得先知道这个市场是怎么回事,然后才能从中想办法赚钱。

今天,给大家分享一下A股30多年的牛熊记录,带着后视镜去看,更能够看清楚什么才是最核心的要素,希望大家有所感悟。

1,投机牛:少数人的盛宴

第一轮牛市,开始于1990年12月19日,结束于1992年5月26日,持续18个月,期间上涨1380%,不少人一夜暴富。

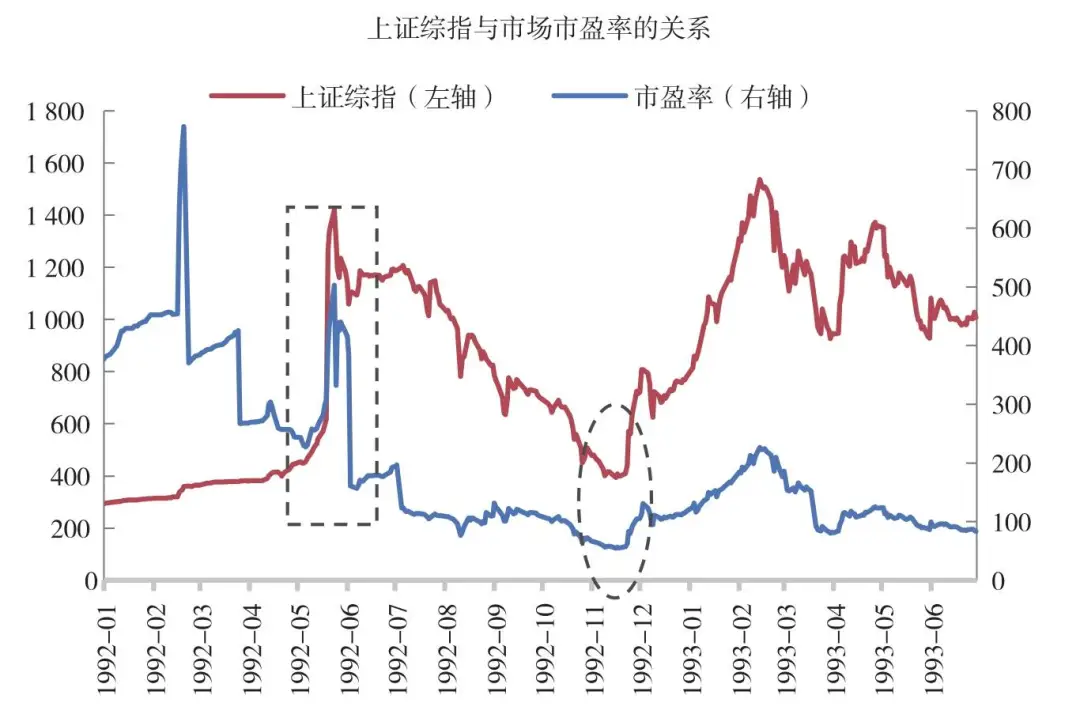

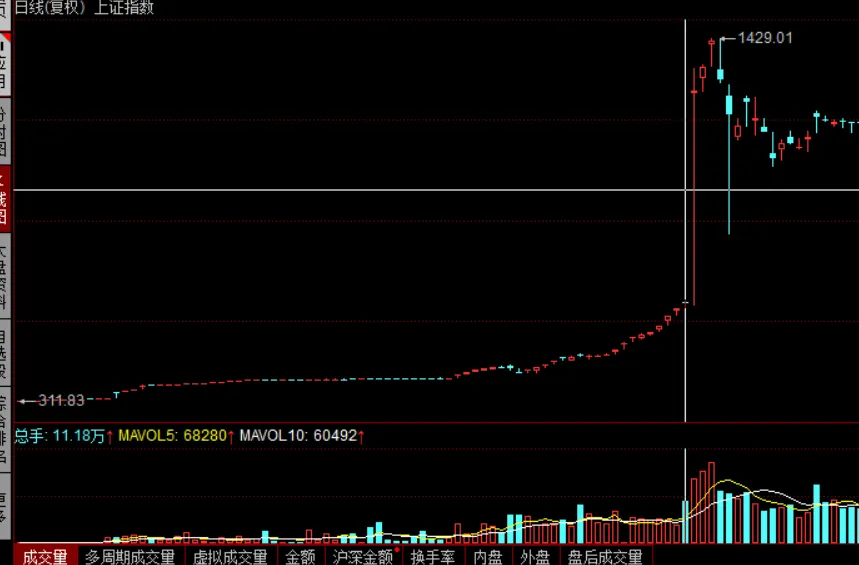

这一轮牛市,纯粹就是投机。当时,市场上一共也没几只股票,上海交易所成立一年内仅有8只股票,人称老八股,供给极度稀缺。数据显示,1990年底上交所个人投资者仅3万人,到1992年底,登记在册的个人投资者已近130万。所以,资金炒作成风,市盈率上千倍都有过。不到2年时间,股指从95点上涨到1429点。

1992年5月21日,A股全面放开涨跌停制度,同时实施T+0制度,当天整个大盘涨了105%,太夸张了。人们开始相信,股市是可以一夜暴富的地方,买到就是赚到已经成了很多人心中的执念,甚至爆发了震惊中国的8.10事件。

因为当时太火,买股票就像过去几年买房一样,还得摇号才能买得到。1992年8月10号,深圳第四次摇号,发行了500万张股票认购表,每个身份证可以认购1张。夸张到什么程度?各售表门前提前三天就有人排队,据说有人以每天50元的报酬,从新疆雇佣1500人赶来排队。

结果,半天就卖完了,很多人都没买到,当天100元一张表已炒到300元至500元。走后门的人一大堆,徇私舞弊的太多了,没买到的人集体跑到深圳市政府闹事,第二天增发了500万张,才算了事。不过,也正式开启了熊市,最疯狂的时候,恰恰就是市场的顶部。

为加强对证券市场的管理,92年10月中国证监会成立,熊市进一步加速下探。到92年11月17日,仅6个月时间,上证跌至386点,跌幅超过70%,惨烈程度比现在惨多了。

不过,这一轮牛熊,只是少数人的盛宴。

一方面当时知道股票的人本来就少,另一方面,整个市场一共才15只股票,看热闹的成分大,实际影响的范围很有限。就拿当时上市的老八股来说,也不是啥好股票,大部分都已经销声匿迹了。

这一轮牛市还有一个背景,1992年初,邓南巡讲话,坚定了改革开放的路线,经济预期非常强烈,再加上1992年,全国经济非常好,经济预期乐观,带动股市估值提升。

2,通胀牛:幸福的烦恼

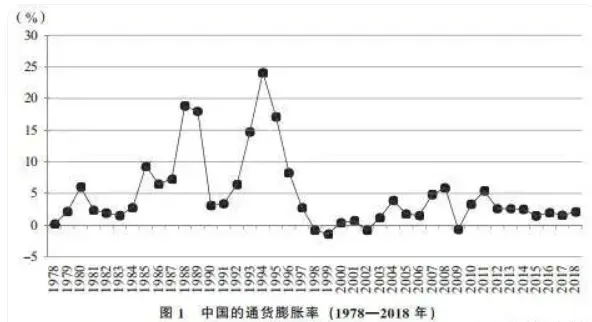

1992、1993、1994,三年中国的GDP增速高达14.22%、13.88%、13.04%,由此带来严重的通胀。1992、1993、1994,三年CPI分别为6.4%、14.7%、24.1%(统计不准,实际通胀更高)。

因为大量的外汇占款,转为人民币,货币迅速膨胀,信用也快速膨胀。1992、1993年M2同比分别增长31.3%、37.3%,而存款利率只有5%左右,老百姓急需股票来保护财产。

所以,经过了半年的休整,1993年,牛市再一次回归,只用了6个月时间,就重新收复了70%的跌幅。上证指数,从1992年11月17日的386点,3个月内上涨3倍,达1559点。

有人形象地把当时的经济现象总结为 “四热”(房地产热、开发区热、集资热、股票热)、 “四高” (高投资膨胀、高工业增长、 高货币发行和信贷投放、高物价上涨)、 “四紧” (交通运输紧张、能源紧张、重要原材料 紧张、资金紧张)和 “一乱”(经济秩序特别是金融秩序混乱)。

但不管怎么说,这一轮牛市,可以说是幸福的烦恼,因为产生这种通胀的原因是经济增长很快,制度性的安排没跟上,每一个人的收入都在增长,尽管有通胀,但也在可接受的范围之内。

不过对于股市来说,通胀是具有两面性的,刚开始有利于股市,但通胀过高,也会形成严重的阻碍。所以,股市流传一句名言:通胀无牛市,通胀导致股债双杀。

1993年,面对汹涌的通胀,政府决定采取紧缩的财政与货币政策。提高存贷利率和国债利率;收回超过限额的贷款;股份制公司挂牌上市;削减基建投资;削减行政费用百分之二十;停止用“白条”支付农民的粮款;停止地方当局向企业和农民集资等等。这些办法由中共中央和国务院联合颁发全国执行,成为震撼全国的“十六条”。

高通胀下有高利率,高利率压低股市估值。比如,1993年三年期国库券的票面利率由10%提高到12.52%五年期由11%提高到14.06%,民间利率水平在20-30%之间,10倍估值也完全没有吸引力。再加上当时股市迅速扩容,股票的稀缺性下降。1992年深沪两地上市公司有54家,1993年有177家,1994年有287家(有点类似于2020-2022三年IPO热潮)。

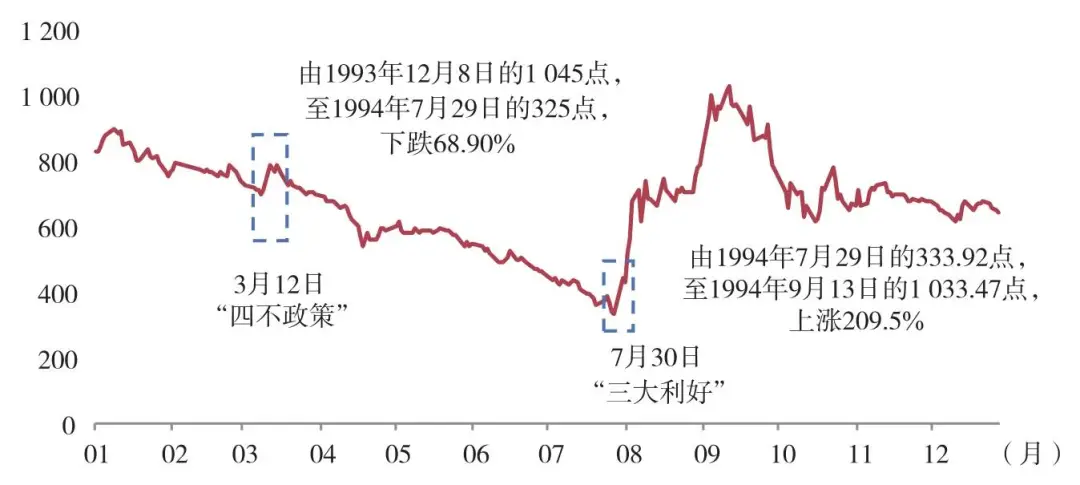

所以,高利率扩容之下,A股由此迎来了一场持续1年半的熊市,从最高1558点,下跌到325点,跌幅近80%。

但是,高利率也为下一轮牛市埋下了伏笔。就像1970年美国大通胀一样,80年代开始,光利率的下降就能大幅提高股市的估值,A股也是一样。

3、A股第一次长牛:乘风而上

很多人都说A股牛短熊长,但实际上1995-2001年,这一轮持续6年多的牛市,应该算得上是A股的第一次长牛。

严格来说,这一轮牛市是从1994年开始的。1994年7月末,被投资者称为“三大利好”的政策出炉:1994年内暂停新股发行,这是A股历史上IPO的第一次暂停,后续IPO暂停与重启成为调控市场的重要手段之一;严格控制上市公司配股规模;扩大入市资金范围。

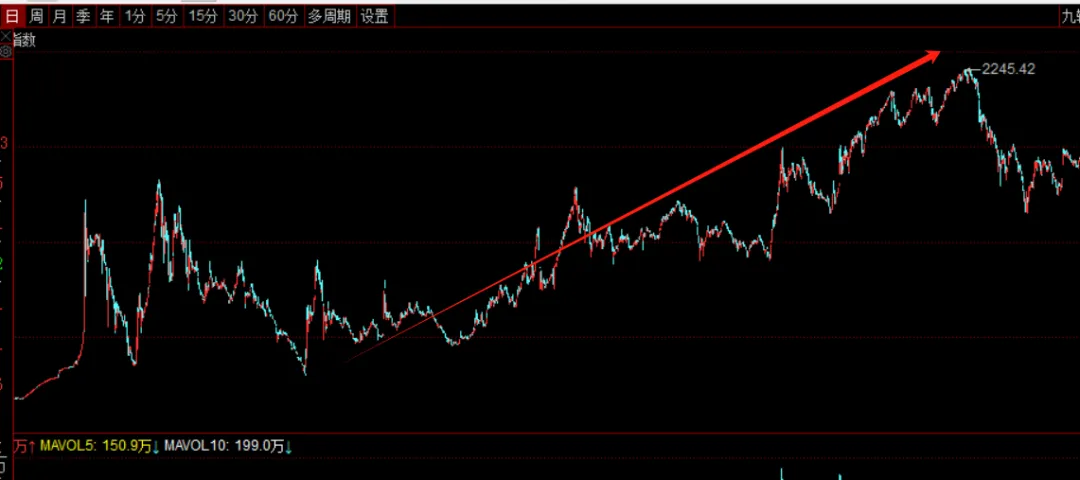

市场由此步入了牛市,从最低325点,上涨到2245点,涨幅接近6倍。

在这个过程中,通胀下降带来利率下降,利率下滑又进一步带动估值提升。如下图所示,在1995-2001年间,A股的市盈率从最低20倍提升到了60倍。也就是说,光拉估值,就拉了3倍。

当然了,这一次的长牛也不是一帆风顺的。1994/9/13——1995/5/17年间、1995/5/22——1996/1/19间,都经历了一次8个月的小熊市,跌幅45%。

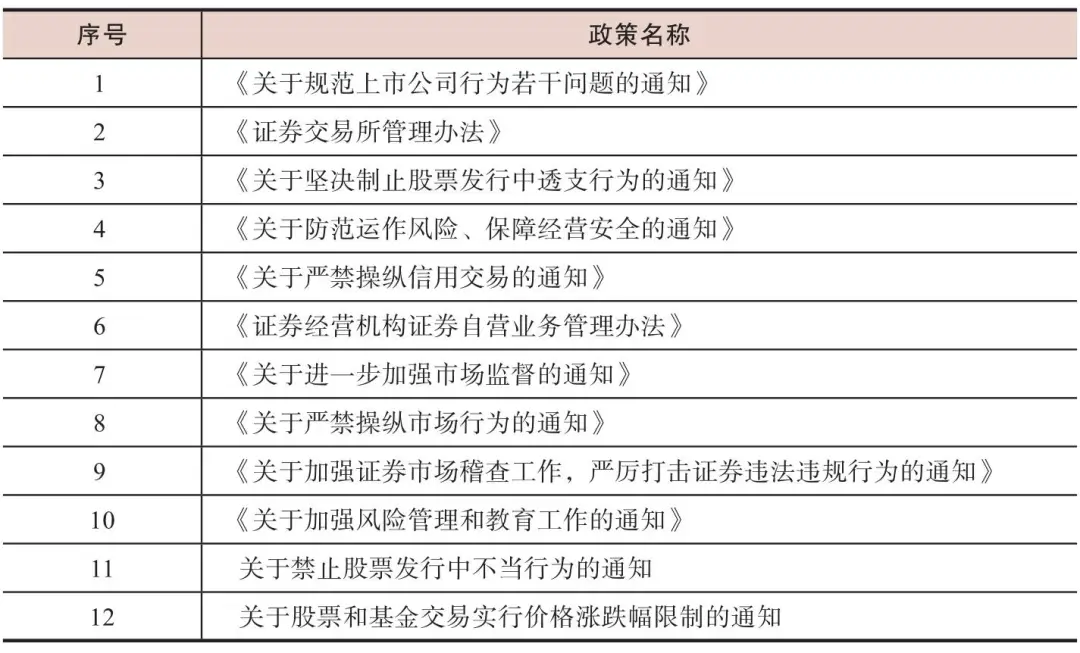

持续的上涨,还引起了监管层的注意,从1996年10月开始,顶层开始发布一系列措施,俗称“12道金牌”,包括T+1制度和和10%涨跌停板制度,但这依然没能阻止市场的上涨。

因为这个阶段中国的经济是非常强劲的,尽管中间有1997年亚洲金融危机,但国际金融环境还是比较宽松的,国内受到的影响也相对有限的。所以,就形成了中国版的戴维斯双击。

中国是出口导向型经济体,1995-2001年之间,也受到欧美信息革命的影响,出口持续增长,可以说这种增长也是借了春风的。

但随着互联网泡沫的破灭,海外需求放缓。2001年6月发布的《减持国有股筹资社会保障资金管理暂行办法》成为压垮这一次牛市的最后一根稻草,A股进入了长达4年的熊市周期。

在这个阶段,中国进入WTO,国内经济增长迅速,利率开始回升,A股主要是杀估值,上证的市盈率重新回到了20倍以下。上证指数从2245点下跌到了998点,最大下跌幅度近60%。

这个阶段的熊市,和现在的熊市不一样。

2001—2005年,是一个比较长的降息周期,按理说应该是非常有利于股市的,但当时中国加入WTO之后,实体的机会太多了,经营企业赚钱比炒股稳定多了、简单多了,资金根本不来股市。而现在呢?是经济下行,导致信心不足,这是两种截然不同的状态。

4、繁荣时代:史无前例的大牛市

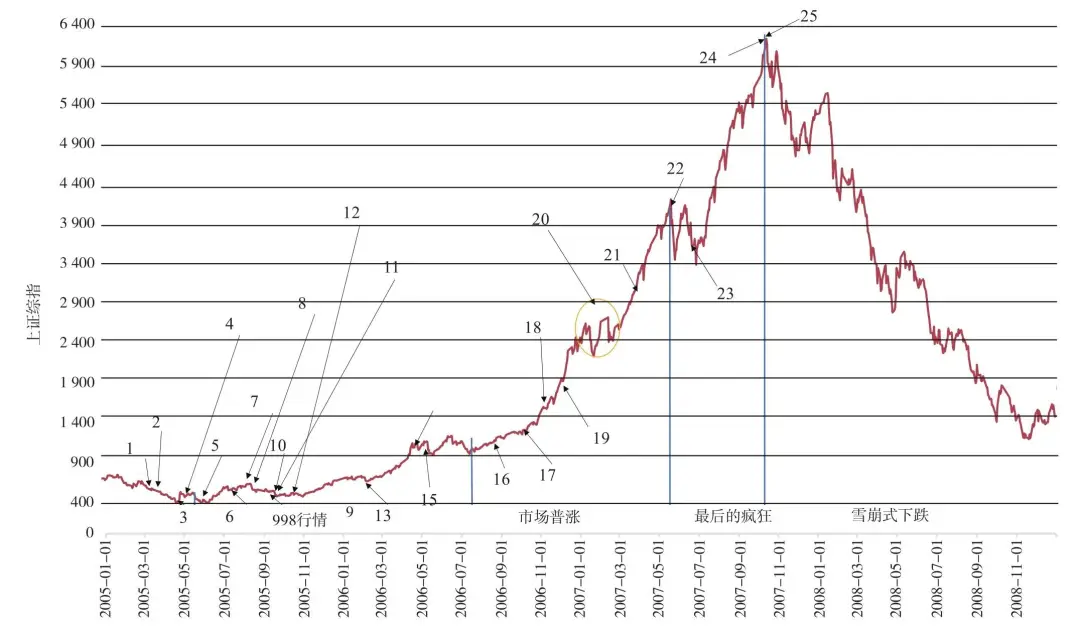

2005年,股权分置改革再次启动,这件事从现在来看是大礼包的政策,当时却被市场解读为重大利空,6月6日股市一路下跌直至最低点998点。但,随后还是开启了A股历史上最牛的一次牛市。

前几次牛市,股票数量有限,这一次股市才真正开始深入千家万户。此轮行情持续2年,到2007年10月,创下6124高点,暴涨6倍多。近500家公司区间最高涨幅超十倍,占当时上市公司数量的1/3。上市公司总市值从3.2万亿元涨到28万亿元,涨幅近800%。在此期间个股平均涨幅接近900%,其中涨幅最高的10只股票涨了30倍以上,涨幅最大的中船防务涨幅达到58倍。

该轮行情可以说是让中国人真正见识到什么叫牛市,基本上城市里全民炒股。2007年新开股票账户约3829.37万户,较上年增加约3517.71万户,同比上升约1128.70%。2007年,基金账户2599.75万户,比上年增加2227.85万户,增长了599.04%。

当时,卖菜的大婶、扫地的阿姨见面后第一句话就是“你的票涨停没有”?

这一次牛市大爆发的基础是比较坚实的。

一方面,经过了4年的调整,当时整个A股的估值水平是比较低的,最低的时候,只有16倍,可是你要知道2005、2026、2007三年,中国经济的增速分别为11.39%、12.72%、14.23%。整个国家的增速就这么高,上市公司的增速就更高了,如此高的增速,怎么可能只配16倍估值呢?市场处在严重低估的状态。

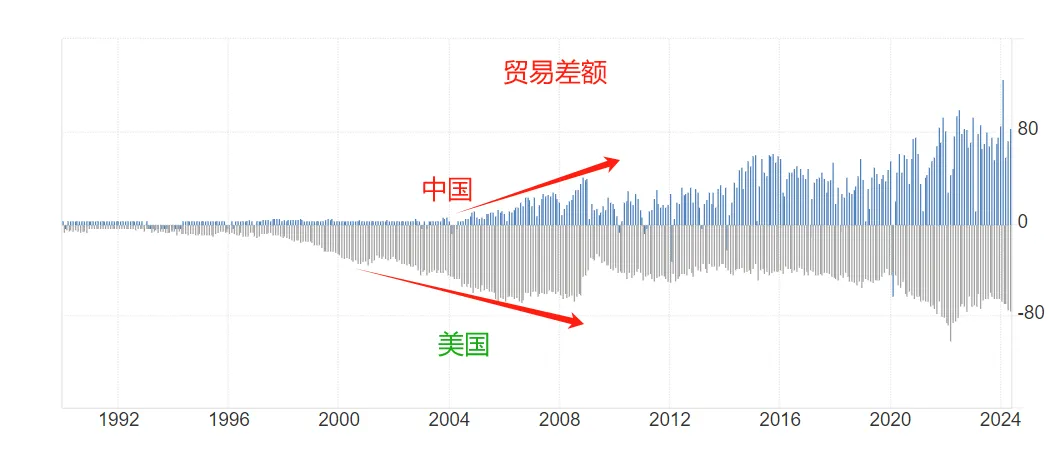

另一方面,当时整个国际大环境是宽松的,美元的利率持续处在低位,美元出现信用扩张,居民和家庭杠杆不断提高,这也导致了后来次贷危机的诞生。在这种情况下,人民币持续升值,带动大量的外资也进入中国市场。

同时,美国通过贸易逆差,对外大量输出美元,而中国的贸易顺差也从2005年开始大爆发,大量的外汇占款转为人民币,多余的货币在国内需要寻找到载体,股市又是价值洼地,赚钱效应进一步吸引资金进场,整个A股开始进入过渡投机的泡沫化状态。

除此之外,基金也为市场带来了新的增量资金。此次行情开始时点为2005年第二季度,那时公募基金不到200只,而到2007年年底公募基金数量近350只,短短两年之内数量近乎翻倍。

所以,在企业盈利和资金的推动之下,A股进入了戴维斯双击的过程。市场估值拉升了1.5倍,再加上企业盈利的增加,一场波澜壮阔的大牛市就这样诞生了。

但是,随着美国次贷危机的爆发,以及全球进入加息周期,全球需求萎缩,股市迎来暴跌:2007年10月16日~2008年10月28日,指数一泻千里,仅一年时间,股指便从6124点狂跌至1664点,上市公司市值也从28万亿跌到14.8万亿,跌了近一半。

而这也只是开始,虽然2009年A股有过反弹,但,这个熊市还是持续了6年,而且相当惨烈,市场情绪是相当悲观。中国为了刺激经济,采取了4万亿的刺激计划,全球大宗商品持续高位,特别是原油,2010-2013年这四年,一直在100美元上方。

当时,中国企业的经营模式,大多都是来料加工,需要从海外进口能源、原材料等等进行加工,原材料价格持续高位,中国企业自然赚不到什么钱,还有通胀问题,利率回升,进一步压低估值。

5,杠杆牛:快进快出

2014年开始,全球大宗商品价格开始进入快速下降的阶段,比如原油从120跌到了最低30美元。这对于中国这样以加工贸易来说的经济体可谓是太好了,企业利润纷纷上涨。

另外,2013年开始,以移动互联网为代表的新经济开始取代传统PC互联网,成为新的市场动力,充满了想象的空间。

但,创造这一轮大牛市的,还有P2P。2010年之后,以P2P为代表的互联网金融,披上科技的外衣,大肆放贷,而这部分缺乏监管,导致信用过度扩张。

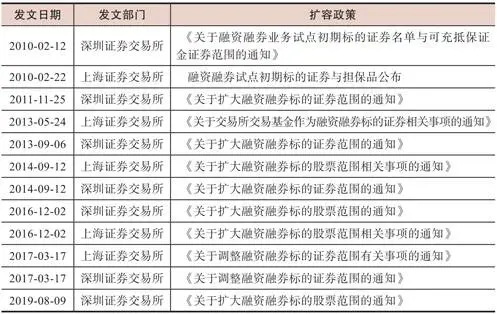

同时,2010年融资融券标的逐渐扩容,特别是在2013~2014年扩容速度大大加快,也为市场提供了杠杆资金。

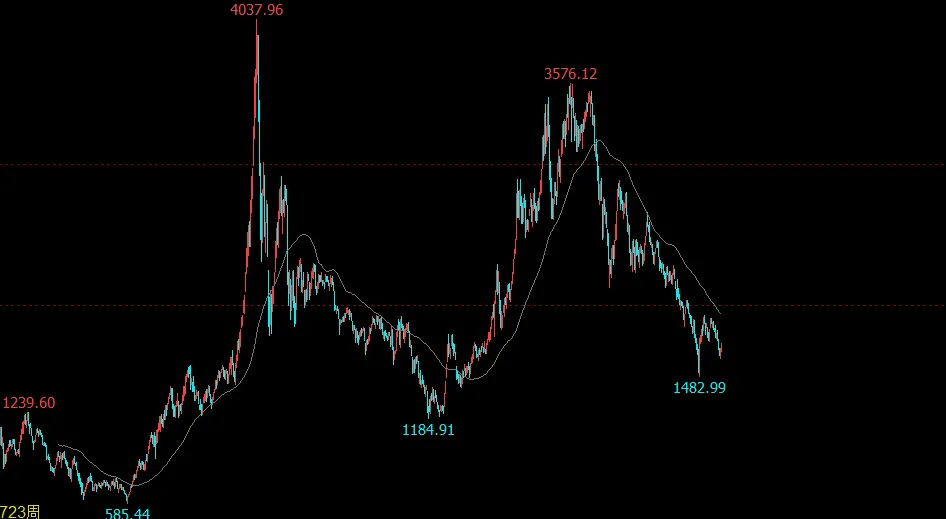

所以,创造牛市的两个条件都具备了,企业盈利上涨,市场资金充沛,一股波澜壮阔的大牛市就又开始了。很多人采取配资的形式,参与到股市中来,加大了整个市场的杠杆,所以也叫配资水牛。创业板指从最低不到600点,涨到了最高4000多点,简直太疯狂。

这一轮牛市中,共有2665只股票涨幅超过50%,占当时股票总数的97%;共有 2392 支股票翻倍,即涨幅超过100%,占比 87%;涨幅超过5倍的股票有176只,占比6.4%;有23只股票涨幅超过10倍,占比0.83%。

不过,这一轮牛市来得快也去得快。2015年5月21日,中国证券业务协会组织了部分券商监管会议,证监会机构部和协会领导对券商参与业务提出了严格的自查、自纠要求。轰轰烈烈的杠杆牛,就这样因为资金快速撤离,市场因自重大跌,重回熊市。

当时非常可怕,短短10个交易日,大盘就从5170点下跌到4000点,狂泻1000多点!一个月后,大盘又在10个交易日内,从4000点跌到2800点,再次重挫1000多点!无数人遭遇了连续跌停的杀猪盘。

2017年特朗普上台之后,又开始对中国不太友好,使用了关税大棒,一时间市场开始恐慌,外加上美国2018年加息,2018年在复苏的路上,又来了整整一年的熊市。

6,科技牛:半导体+新能源

2019年之后,伴随着美国重新进入降息通道,中国大基金二期开动,整个半导体行业迎来了历史性的资金注入。

同时,由于2019年,电动车开始突破600公里的里程瓶颈,电车销量开始爆发式增长,光伏、风电也开始进入平价阶段,新能源产业集体突破瓶颈期,正式进入大爆发时代。

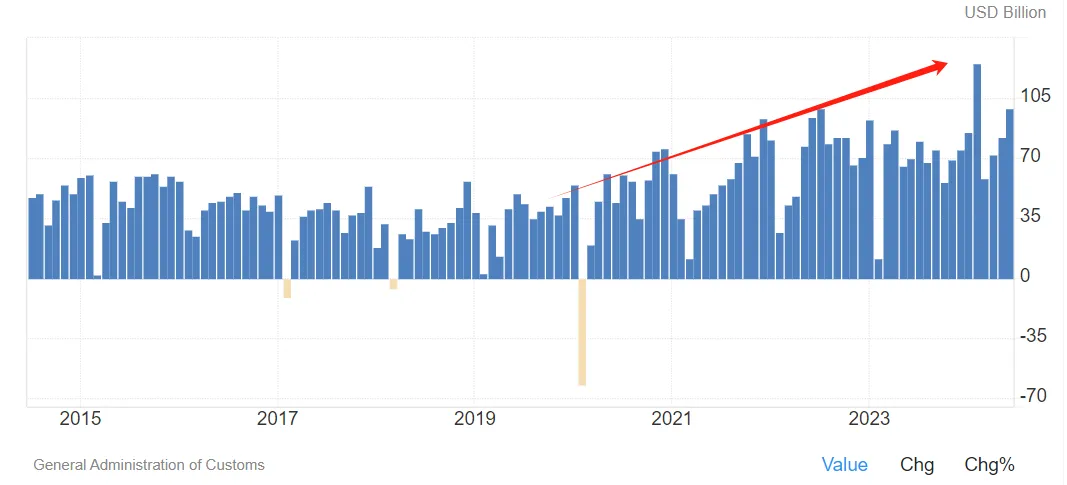

碰巧的是,2020年全球遭遇新冠疫情危机,欧美开始了大规模的量化宽松,美国直接把利率干到0,美联储资产负债表直接扩张了4万亿美元。中国作为世界上为数不多,具有强大稳定制造能力的地区,在这一波扩张中赚了不少钱。如下图所示,国内的贸易顺差出现了明显的扩张。

这样一来,企业盈利增长,美元流动性泛滥,人民币进入升值通道,这又是一个利润和估值的戴维斯双击。所以,整个2019-2021年,A股以创业板指为代表,进入了三年牛市。

但,随着美国进入加息周期,中国进入了利润和估值的负向戴维斯双击。

一方面,加息把资金吸走了,A股资金不足,估值下滑。但另一方面,过去几年新扩张的产能进入过剩阶段,只能低价卖出,利润就出现了大幅下滑。建好了厂,准备大赚一笔,结果订单没了,就这么尴尬。

屋漏偏逢连夜雨,中国的房地产,又处在一个新的周期。过去30年的那种,地产拉动模式,随着城镇化放缓和新生儿大幅下滑而解题,整个中国的经济结构都处在调整过程中。

大多数与房地产相关的行业,都得重新找工作,重新获得增长的空间。从建筑到装潢、从设计到保养,全部都得裁员。

所以,最近几年,我们感觉到和过去几次熊市不太一样。

之前的熊市,无非就是日子暂时难熬一些,但工作还是有的,而这一次,真的开始涉及到失业的问题了,居民的日子会感觉到特别难熬。

还有一个问题,居民负债表的资产端,最大的两块是房产和股票,全部都在大幅打折,这就意味着居民的负债压力大幅增加,进而选择收缩消费和投资,形成了负向循环,经济进一步下滑,市场信心严重不足。

过去几轮熊市,虽然股票也跌,但股票不是居民最大的财富所在,房子才是。所以,过去几轮熊市,对居民资产负债表冲击比较小,因为房子没跌,但这一次股票、房子全跌,这就有点受不了了。

小结

仔细梳理了过去6轮牛熊。前两轮牛熊的参考意义不大,因为股票样本太少,投机性过强。

至于后面的四轮牛熊,我们都可以看到一些共同的特点。驱动市场增长的长期因素都是企业利润的提升,但短期都会伴随着资金状况的改善。

利润增长的原因各不相同,有的是因为大宗商品价格下跌带来企业利润扩张,有的是因为需求端大扩张带来的高毛利,也有的是因为巨量宽松塑造的虚假繁荣。

资金的原因也有不同,有的是大量外汇占款转变而成的资金,有的是外部量化宽松带来的流动性,有的是国内信用扩张带来的杠杆提升。

总之,每一次牛市,都是企业盈利和估值的戴维斯双击,缺一不可。

我们需要注意的是,每一个国家的股票市场,在不同的阶段,都会有不同的特点。比如中国是一个出口导向型的经济体,受外部需求的波动比较高,企业盈利波动也就比较大,股市波动自然也就比较大。另外,中国的散户比例也比较高,这也会导致波动性变强。

这一点,会随着中国产业的升级,居民投资认知水平的提高而提高。不管是牛短熊长,还是什么,都是一定环境下的特有产物。

每一次牛市,板块大多不同,只是消费一直长虹。曾经的非银金融、房地产、计算机、有色金属、银行、家用电器,都在不同的阶段承担着领涨的角色。但,都有一个共同的特点,经济发展的改革方向、老百姓需要的方向,就是市场的方向。

未来,三个方向,一是消费(包括医药),二是科技,三是出海。

最后,大家多一点信心,2001-2005年4年熊市熬过来了,2010-2013年4年熊市也熬过来了。只要中国经济发展的大方向没有问题,都是小问题。

另外,在这6轮牛熊中,不乏百倍股,但真正能够抓到的很少,还是多花时间精研个股。

牛市在悲观中诞生,在怀疑中成长,在乐观中成熟,在兴奋中死亡。最悲观的时刻正是买进的最佳时机。最乐观的时刻正是卖出的最佳时刻。

——约翰邓普顿

$上证指数(SH000001)$

$东方财富(SZ300059)$

$同花顺(SZ300033)$

本文作者可以追加内容哦 !