高频指标多数利好债市,生产、固投(含基建和房地产)、PPI周环比走弱居多,物流、出口积极与消极数据各半,消费与CPI有一定改善。

高频指标对于债市边际变化的解释力度减弱,但数据偏弱支撑债市收益率顶。在上半年,主要是因为基本面修复不及预期下债券和资金供需主导债市走向。进入8月以来,政策对债市的影响力度加强。目前来看无论是高频数据本身的走势,还是其推算的月度数据,都稳定呈现出口强但先行指标下行、房地产固投走弱、生产波动的特点,因此经济增长持续承压;物价方面,国际需求回落下PPI高位转下,CPI则随着猪周期抬头而转入上行。但就年初至今而言,高频数据多数情况下利好债市指标偏多,难有明显转向,也因此对债市边际变化的解释力度减弱,但将持续作为支撑债市收益率顶的依据。

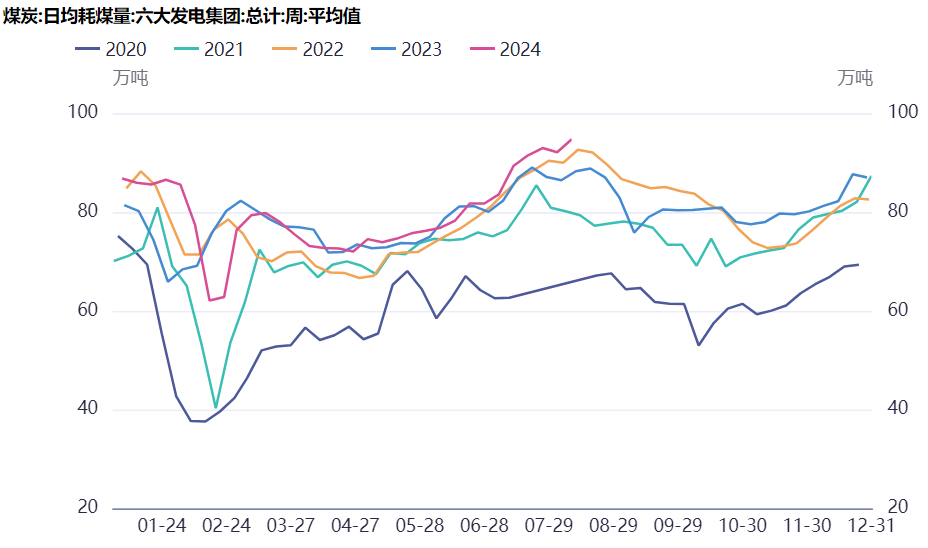

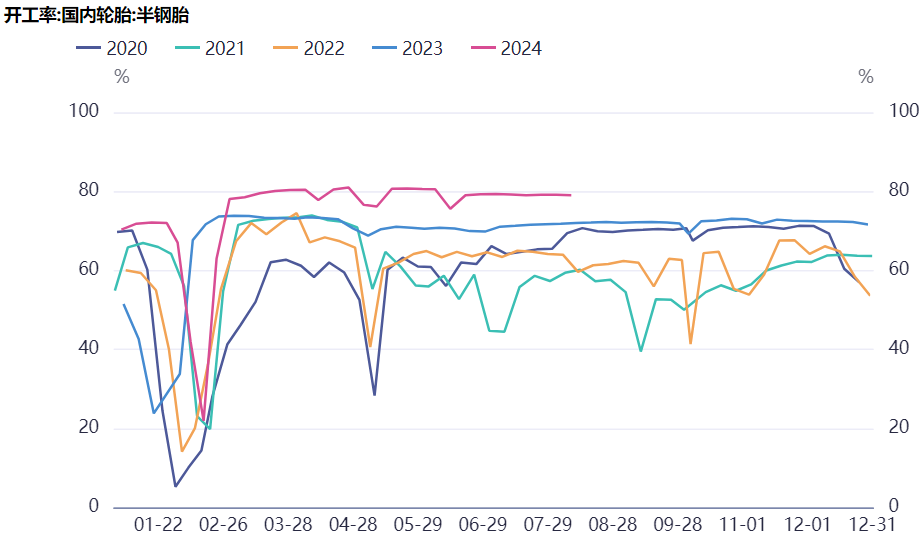

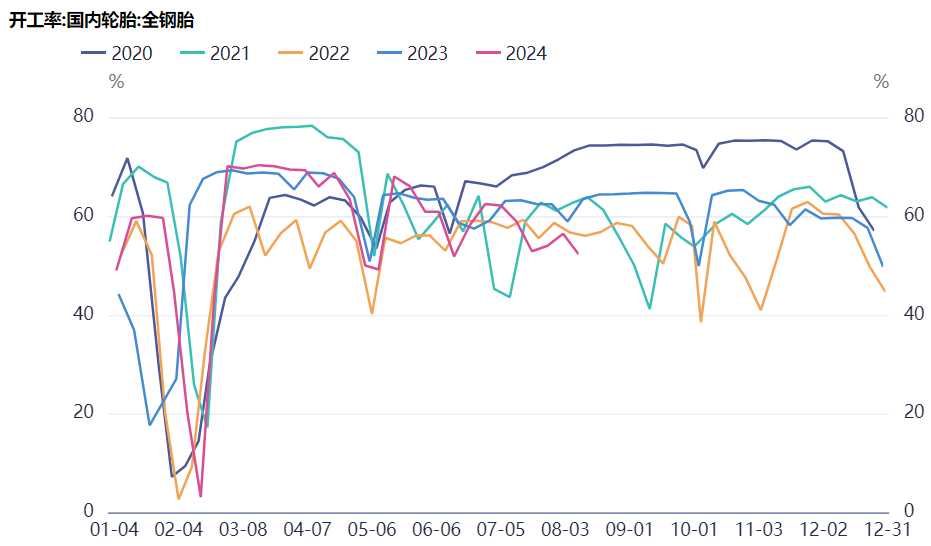

生产方面,日均耗煤量持续走强且超出过往季节性,上周增2.85%。聚乙烯产量大增5.27%,PTA开工率小幅增0.06%基本持平。其他指标均环比下跌。钢铁生产趋势性转弱,200家独立焦化企业产能利用率连续两周下跌,上周跌1.28%,全国主要钢企高炉开工率连续两周下跌,上周跌0.27%。汽车生产分化,轿车生产偏强,但上周开工率均下跌,半钢胎开工率高位波动,上周跌0.15%,全钢胎开工率低位波动,上周跌7.39%。

图1、日均耗煤量

图2、半钢胎开工率

图3、全钢胎开工率

物流指标多空交织。民航保障货运航班数、港口完成货物量、铁路货运量、高速公路货车通行量、公路物流运价指数、邮政快递揽收量上周环比分别为2.92%、7.97%、-0.97%、-0.15%、1.43%、-2.18%。

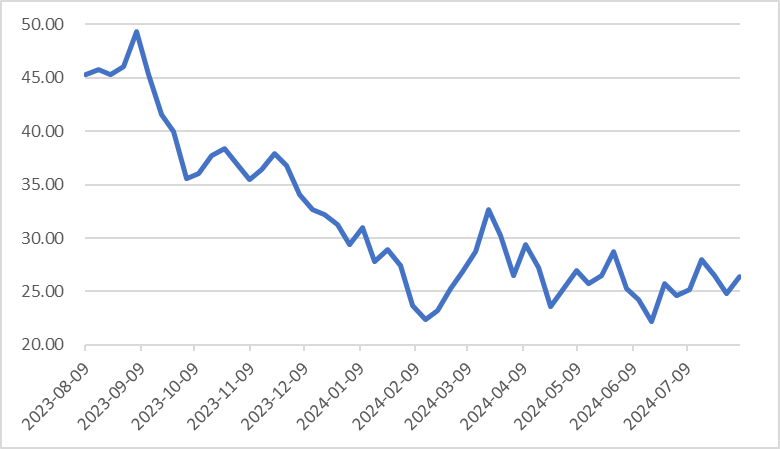

基建持续走弱,仅有沥青开工率持续低位波动,上周增6.45%。磨机运转率、螺纹钢表观消费量、浮法玻璃开工率跌幅分别为0.56%、-11.53%、-0.34%。

图4、国内样本企业沥青开工率

房地产成交销售指标均下跌,30大中城市商品房成交面积跌23.05%,其中一线城市跌幅最小,为7.51%;全国城市二手房出售挂牌价指数持续下跌,上周跌0.38%。土地成交低位回升,100大中城市成交土地溢价率改善9.56个百分点,100大中城市成交土地占地面积跌12.16%,其中一线城市跌41.41%。

出口趋势明确,领先性的指标多数下跌,北方国际干散货运价指数低位小幅增0.14%,波罗的海干散货运费指数、欧线集运指数收盘价分别下跌2.29%和8.88%。同步性指标高位波动,SCFI、CCFI、波罗的海集装箱运价指数分别-2.36%、0.23%、2.55%。出口商品价格连续三周下跌,义乌中国小商品出口价格指数上周跌0.78%。

通胀方面,PPI所有指标下跌,综合指标来看,CRB现货指数跌0.11%,南华期货商品指数跌2.80%。其中石油跌幅最大,WTI原油现货价、Brent原油现货价分别跌2.84%和2.69%。CPI多数指标上涨,仅有牛羊肉上周分别下跌0.92%和0.27%。

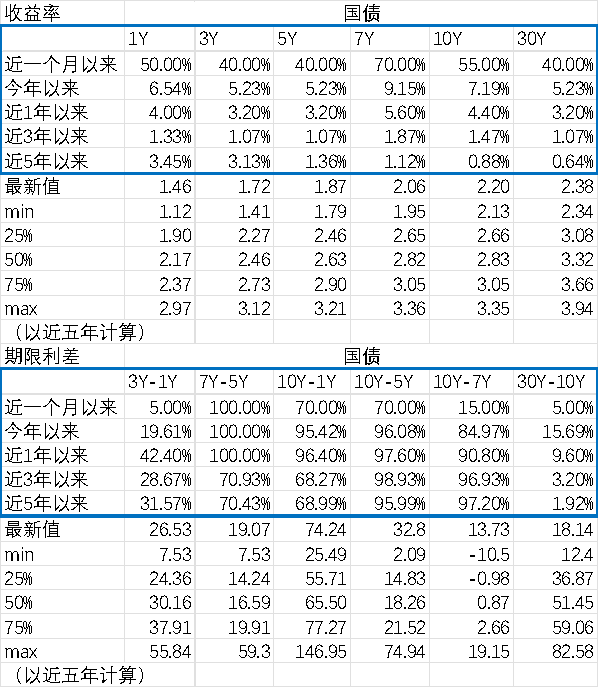

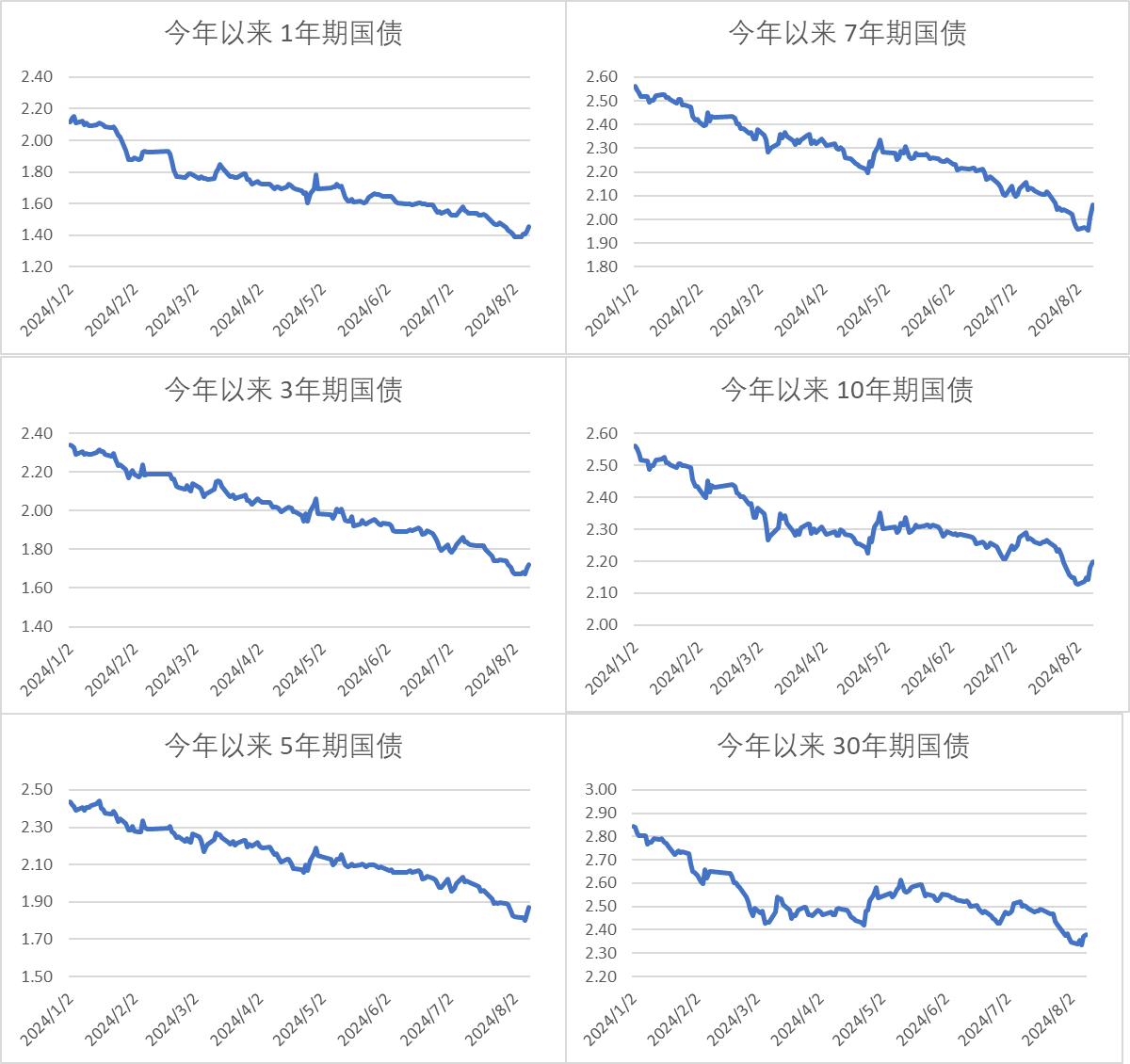

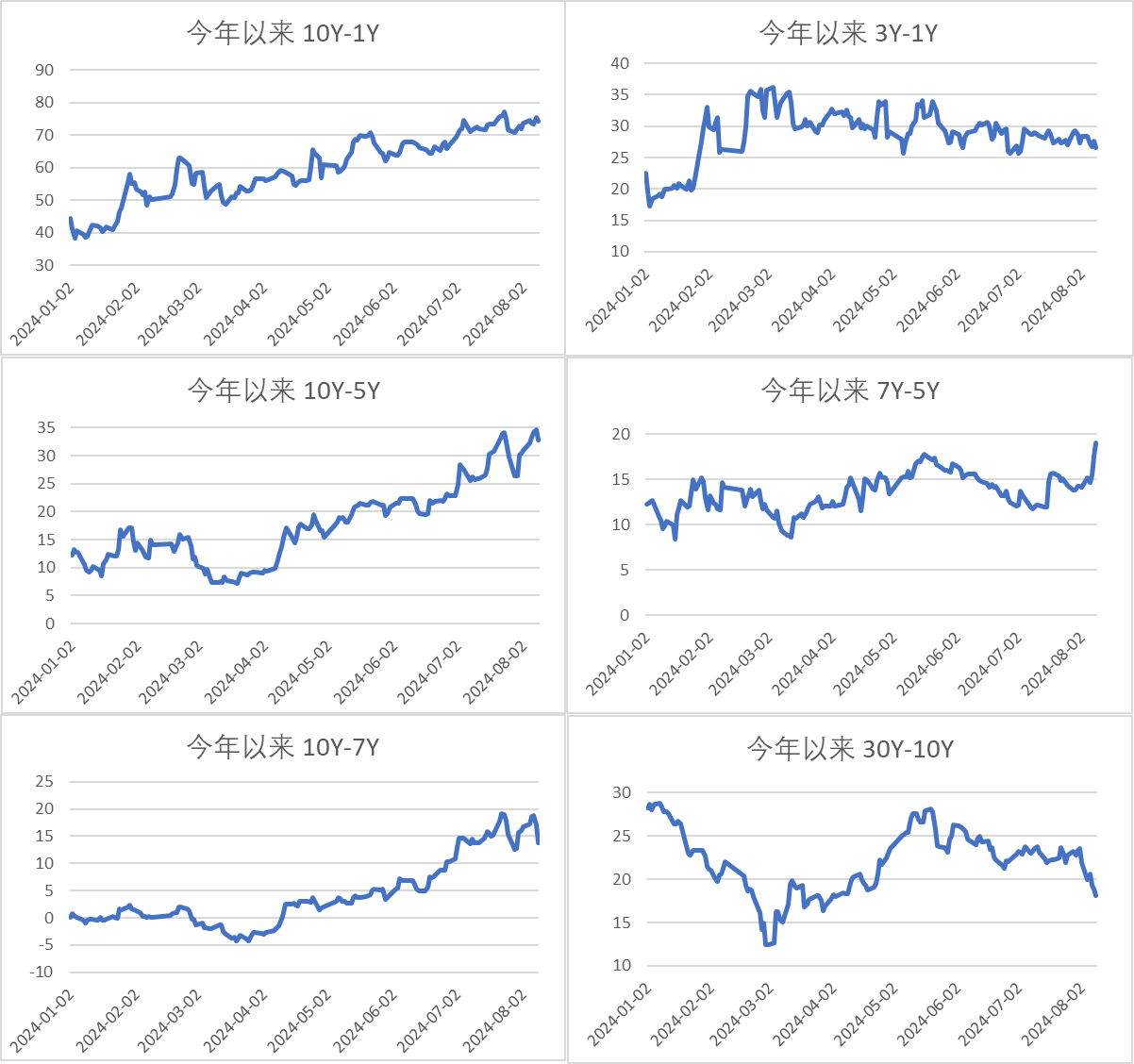

利率债情况

图5、收益率和期限利差分位数

图6、收益率

图7、期限利差

转债市场

今日转债市场小幅下跌,中证转债指数下跌0.33%,万得可转债等权指数下跌0.37%。今日转债市场成交额336.93亿元,交额相比上个交易日小幅缩量,目前成交额处于年内较低水平。股市方面,A股三大指数震荡调整,截至收盘,沪指跌0.14%,深成指跌0.24%,创业板指跌0.20%,北证50指数跌0.54%,沪深京三市成交额4988亿元,其中沪深两市4959亿元,较上日缩量672亿元,成交额不足5000亿元。板块题材上,医药板块爆发,新冠特效药、抗原检测方向领涨,节能环保板块走强,氢能源、天然气板块午后异动走高,房地产、教育、商业航天、汽车整车板块调整。

政策支持绿色转型加速,海风建设或将提速。中共中央、国务院系统部署全面绿色转型,明确提出加快海上风电建设。中共中央、国务院印发的《关于加快经济社会发展全面绿色转型的意见》8月11日发布,提出大力发展非化石能源,加快西北风电光伏、西南水电、海上风电、沿海核电等清洁能源基地建设。 国内海风催化持续累积,拐点已至。当前海风竞配、核准、招标持续放量,截至当前,24年已新增核准超11GW,新增招标5GW,已核准未招标项目约22GW,已招标未并网项目约16GW,同时近期广西、江苏等地有望开启新一轮竞配,上海、浙江、辽宁规划获批,催化已累积到一定程度。当前时点,国内海风大规模开工在即,23Q3海风链业绩低基数,8月开工后,24Q3业绩有望迎来拐点,开启高增,板块迎来拐点。本次发文规格较高,给予了海风发展明确定调,行业景气反转,无需纠结江苏等地短期具体的开工日期,建议关注风电零部件转债标的。

各地方政府加大家电以旧换新刺激力度。湖北省商务厅今日发布公告,加力支持家电以旧换新并推动家装厨卫“焕新”,实施时间为8月1日至今年年底。家电以旧换新活动补贴品类:开展空调(含中央空调)、冰箱(含冰柜)、洗衣机(含干衣机)、电视机、吸油烟机、燃气灶(含集成灶)、热水器(含壁挂炉)、电脑(含家用平板、笔记本、台式机)8类家电产品以旧换新活动。补贴形式:由央地联合发放以旧换新补贴,每类产品可补贴1件(8类产品最多享受8件)。补贴对象:个人消费者、酒店/宾馆团购企业。补贴标准:个人消费者购买二级及以上能效或水效的产品,按照产品销售价格的15%享受一次性立减补贴;对购买一级及以上能效或水效的产品,额外再给予产品销售价格5%的补贴;每位消费者每类产品可补贴1件,每件补贴不超过2000元。团购企业购买用于经营、二级及以上能效的电视终端设备,按照产品销售价格15%享受一次性立减补贴;对购买一级及以上能效的电视终端设备,额外再给予产品销售价格5%的补贴。 收旧价格:据湖北供销回收小程序,空调(含央空)预估80-400元/台,洗衣机预估20-40元/台,冰冷预估35-40元/台,电视机15-25元/台,厨房电器预估20元/台,台式电脑预估10元/台。建议关注家用电器赛道转债标的。

【特别声明】

1.本文内容均来源于我公司认为可靠的渠道,但所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。

2.本文的观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本文内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用本文内容所引发的直接或间接损失而负任何责任。本文仅代表公司固收团队观点,不代表基金管理人观点。

3.本文中所有数据均经核对,如有差错,以相关数据原始来源所披露为准。

4.基金或指数的历史业绩不能代表其未来表现。我公司承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。投资者投资于我公司管理的基金时应认真阅读基金合同、招募说明书、产品资料概要等文件。基金投资有风险,投资基金需谨慎。投资者在购买本公司基金前,请认真完成投资者风险等级测评,购买风险相匹配的基金。

$东兴兴诚利率债A(OTCFUND|020833)$$东兴兴诚利率债C(OTCFUND|020834)$$东兴鑫颐3个月滚动持有纯债A(OTCFUND|020913)$$东兴兴福一年定开债券A(OTCFUND|007091)$$东兴兴利债券C(OTCFUND|009617)$$东兴兴福一年定开债券A(OTCFUND|007091)$$东兴兴财短债债券A(OTCFUND|007394)$

本文作者可以追加内容哦 !