我们之前报道过微软公司( NASDAQ: MSFT ) ( NEOE: MSFT:CA ),讨论了其强劲的 FQ3'24 收益电话会议业绩,以及与 OpenAI 日益增长的合作伙伴关系和内部 AI 能力的扩展,从而提供了出色的 Azure 云结果。

结合新 PC 更新周期带来的顺风,我们继续将看好该股,它适合那些希望在每次下跌时平均美元成本的人。

此后,微软股价又上涨了 11.4%,达到 460 美元的新高,随后随着市场从高增长股票轮换和劳动力市场受到影响而大幅回调,引发了人们对经济衰退的担忧加剧。

管理层的前瞻性指引趋于温和,以及之前 CrowdStrike 中断的潜在影响使情况更加恶化。

即便如此,我们仍看好该股,接下来我们会详细讨论,最近的抛售引发了风险/回报率的改善和有吸引力的切入点,本文重点关注微软的云业务机会。

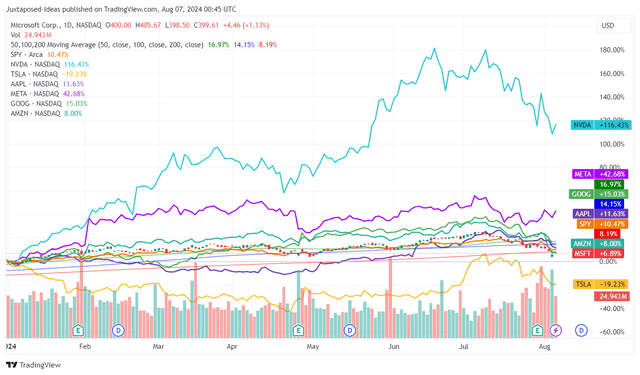

Mag 7 回调可能即将到来

MSFT 年初至今股票表现

我们相信,现在正出现调整,这已经不是什么秘密了,它将减缓微软今年迄今的大部分涨幅以及其他 Mag 7 股票的涨幅,而人们认为人工智能的回报速度会变慢,这又加剧了这种局面。

前者的状况也因 CrowdStrike ( CRWD ) 中断而进一步恶化,受软件更新影响的 850 万台 Windows 机器只是“实际受影响的设备中的一小部分”。

鉴于该更新在内核级别运行 - 会导致整个计算机系统瘫痪,我们认为其影响可能比报告的 850 万更为严重,可能达到数千万 - 从而影响全球医院、银行、航空公司、电视广播公司、超市等许多领域的运营。

虽然管理层目前正在考虑“减少内核驱动程序访问重要安全数据的需要”,但他们未来的补救措施如何实施仍有待观察。

另外,微软公布的 2024 财年第四季度收益电话会议双双超出预期,营收为 647 亿美元(环比增长 4.5% /同比增长 15.1%),调整后每股收益为 2.95 美元(环比增长 9.6%),其中大部分顺风自然归因于智能云营收 285 亿美元(环比增长 6.7% / 同比增长 18.7%)和 Azure 同比增长 30%。

管理层已报告超过 60,000 名 Azure AI 客户(同比增长 60%),同时其垂直整合数据、开发人员、Copilot for Microsoft 365、客户关系管理 [CRM] 和企业资源规划 [ERP] 平台等的交叉销售也更高,我们相信其AI 采用和货币化确实非常强劲。

这一发展也符合市场的预期,自然而然地证明了微软 2024 财年高达 444.7 亿美元的资本支出(同比增长 58.2%)以及管理层“预计2025 财年资本支出将高于 2024 财年”的指导是合理的。

尽管花费高昂收购了动视,但微软资产负债表依然健康,净现金头寸仍为 239.3 亿美元,且 2024 财年自由现金流充裕,达到 740 亿美元(同比增长 24.5%),因此微软仍有充足的资本来继续投资于其增长动力。

不幸的是,虽然这些数字看起来很出色,但不可否认的是,其云交付在短期内可能达不到市场对它的崇高期望。

首先,微软将 2025 财年第一季度的 Azure 增长预期下调至同比增长 28.5%,这自然令分析师感到失望,因为他们预期 Azure 的增长同比增长超过 30%。

尽管管理层表示,较低的预期是由于“产能限制和非人工智能增长趋势”,但到 2025 财年下半年这一趋势将会加速,“因为我们的资本投资将增加可用的人工智能产能,以满足更多不断增长的需求。”

不幸的是,由于生产问题导致Blackwell 交付延迟,并且 MSFT 的 AI 产能扩张可能会受到暂时影响,我们认为该股确实无法避免近期的调整。

这尤其归因于与Azure 的增长相比更为艰难,Azure 在 2023 财年第四季度同比增长 27%,2023 财年同比增长 27%。

其次,云计算业务的发展同样不尽如人意,微软智能云的未赚取收入较低,为 231.1 亿美元(同比增长 7.1%),而AWS 的积压订单为 1566 亿美元(同比增长 18.5%),谷歌云的积压订单为 788 亿美元(同比增长 30%)。

再加上智能云的市场份额较低,为 23%(环比下降 2 个百分点/同比增长 1 个百分点),而 AWS 的市场份额为 32%(环比增长 1 个百分点/同比增长)和 Google Cloud 的市场份额为 13%(环比增长 2 个百分点/同比增长),这可能归因于相同的容量阻力,因此在最近的财报电话会议后该股被抛售也就不足为奇了。

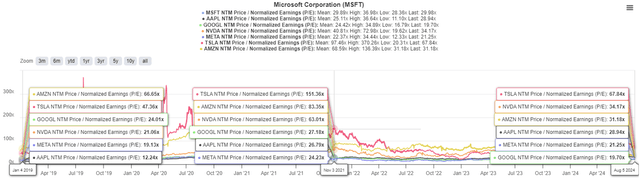

微软估值

最后,这些初期问题可能也导致了微软预计的盈利增长速度相对较慢,到 2027 财年(2026 日历年)的复合年增长率为 +15%,而亚马逊为 36.8%,谷歌为 19.7%。

尽管微软在过去几年中规模不断扩大,能力也日趋多样化,尤其是最近完成对动视的收购之后,但很明显,在最近的 36.9 倍预修正峰值下,该股价格过于昂贵。

相比之下,上一篇文章中的收益率为 34.8 倍,5 年平均值为 31.3 倍,10 年平均值为 25.7 倍,修正后水平为 29.9 倍。

任何担心微软近期股价下跌的人还必须注意到,其超大规模同行也出现了同样的放缓趋势,截至撰写本文时,亚马逊 ( AMZN ) 的市盈率为 31.1 倍,谷歌 ( GOOG ) 的市盈率为 19.7 倍,而他们的 5 年平均值分别为 79.6 倍/ 25.8 倍和 10 年平均值分别为 93 倍/ 23.72 倍。

尽管如此,当与微软令人失望的前瞻性指引和受影响的云市场份额相结合时,不可否认的是,这是一个经典的案例,尽管与 OpenAI 建立了高度战略性的合作伙伴关系,但高市盈率估值伴随着巨大的预期,任何盈利未达预期和/或令人失望的前瞻性指引都可能带来潜在的修正。

由于近期市场状况不确定,我们将使用微软更适中的 5 年市盈率平均值 31.3 倍来修改我们的公允价值估计和长期价格目标(在下一节中),以提高安全边际。

那么,微软股票是值得买入、卖出还是持有?

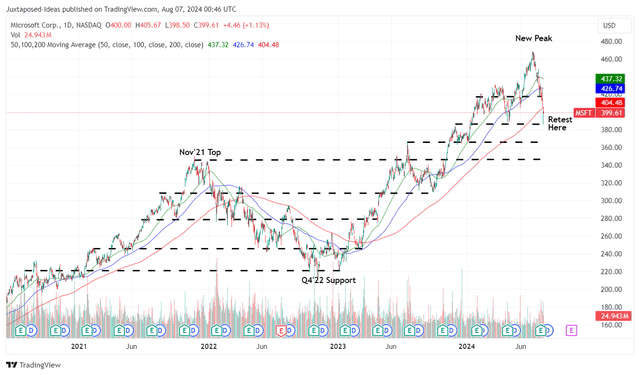

微软 4 年股价

目前,微软股价已从近期 460 美元的高点大幅回落 14.6%,同时似乎在之前的 390 美元支撑位获得了良好支撑,并接近我们之前建议的 385 美元至 400 美元之间的买入区间。

为便于理解,我们此前给出了 402.90 美元的公允价值估值,该估值基于截至 2024 财年第三季度的 LTM 调整后每股收益 11.55 美元和 FWD 市盈率估值 34.8 倍。该估值高于 545.60 美元的长期目标价,该估值基于 2026 财年调整后每股收益 15.64 美元的普遍预期。

根据微软截至 2024 财年第四季度的 LTM 调整后每股收益 11.80 美元和较为温和的 5 年市盈率平均值 31.3 倍,显然该股的交易价格仍明显高于我们更新后的公允价值估计 369.30 美元。

即便如此,尽管 2026 财年调整后每股收益预期下调至 15.33 美元(-1.9%)且市盈率保持不变,但由于回调,我们更新后的长期目标价仍有 +20% 的绝佳上涨潜力,即 479.80 美元。

由于风险/回报率仍然具有吸引力,微软股票仍然是值得投资的,但有一些警告也不容忽视。

风险警告

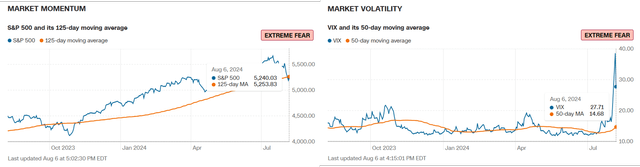

市场势头转为悲观

众所周知,过去几周我们暂时进入了悲观的市场环境,芝加哥期权交易所波动率指数创下前所未有的高度,标准普尔指数突破了前 125 个交易日的滚动平均水平,类似于 2023 年 10 月的悲观水平。

我们认为,未来几周可能会出现更多波动,直到美联储按照2024 年 9 月 FOMC 会议的预测转变政策。

与此同时,在经历了四个季度的强劲营收/利润增长之后,我们认为 2025 财年可能会带来更为严峻的同比对比,正如市场对微软 2025 财年第一季度 Azure 业绩指引较为温和的过度反应所观察到的那样,中期情绪可能仍会受到影响。

由于潜在的波动性,可以等待价格进一步的下滑,下滑后的价格也更接近我们的公允价值估计,同时可以为感兴趣的投资者提供更高的安全边际。

目前来看价格的下滑未来仍有可能还不会结束。

大家在投资时仍需谨慎。

本文作者可以追加内容哦 !