相比于五连跌的恒指、4连跌的沪深300,今年以来,表现相对好一点的,反而是REITs。

截至8月11日,2024年之前上市的存量REITs有30只,绝大部分都是正收益,中证REITs全收益指数益来到了12.4%,比中证红利全收益还多了6个点。

考虑到和地产股关系紧密,REITs的整体表现相较于地产股,简直就是一个天堂、一个地狱。

如今人人在讲资产荒,要把5个点以上高股息先打到3%再说,那按理说REITs的高分红、高派息比例,是非常重要的收益补充。

比如最近分红的华夏合肥高新REIT,8月9日发布了年内第二次的分红公告,分红比率99%。

年初,监管把REITs定义为权益,方便险资把其计入FVOCI,价格涨跌不影响险资的损益表,分红才影响利润,逻辑终于实现闭环。

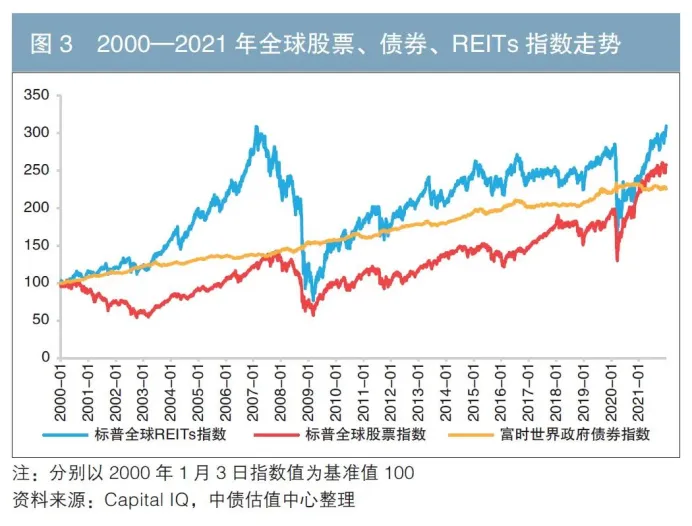

看海外的话,在长牛的标普500,Reits的指数和标普500相近;在日本,J-Reit,也是日本三十年失落之后逐渐发展起来的品种。

第一,房地产泡沫之后,市场本就有存量房产需要盘活的需求。

第二,经济和市场持续低迷,往往意味着权益市场大概率没什么好的表现,而按照日本的经验,随着权益进入漫长的调整和央行利率下调挽救经济的两步走背景下,固收会先一步迎来大发展。

但毕竟,利率的下行是有边界的,当你的债券收益率进入0,资本利得的空间已经没有了,微薄的票息又无法满足固收基金的管理成本,所以日本的债基是经历过一波漫长的“倒U型”发展,而后归零的。

反而是,介于权益和固收之间的、高派息的REITs变成了很成功的品种。

如果我们的发展路径也会很参考日本的话,那么C-REIT,理论上也会有大发展。

7月26日盘后,发改委发了个通知,说是要全面推动REITs项目常态化发行。

也就是说,试点3年的REIT终于到了一个新阶段,其实今年以来发行的REITs无论数量还是规模都已经超过了去年全年。

写到这里,我其实也有一个问题,一只REIT的分红,一般要花多长时间才能把募资的钱cover回来,不会后边也变成融资>>分红的工具吧?

如果有谁了解行市,也欢迎在评论区告诉我。

当然,最关键的问题在于,不论美国的REIT还是日本的REIT,在长周期内都是绕着该国的宽基指数,标普500或日经225波动的,只是波动的程度,不一样而已。

其实如果我们把中证Reits指数,发布以来的收益与沪深300叠在一起看,二者的走势也是十分相关的。

这句话的隐层含义是什么?

REITs也好、高股息也罢,他的分红不是凭空来的。

所有可持续的高分红都要建立在项目盈利、经济发展可持续的基础上,只有经济发展,才有企业愿意在产业园里建办公楼,才有年轻人愿意在大城市找公租房住。

REIT才有钱赚有红分,反之,亦然。

因为REITs主要是机构投资者在买,所以当前的市场价格,倒是在一定程度上,展现了项目本身的基本面。

今年涨得好的REIT,保障房、能源、环保水务、高速等等,与宏观环境的关联并不密切。

就比如高速REIT,华夏越秀高速REIT今年涨了15%,中金山东高速REIT今年涨23%,跟东财高速公路指数(803190)22%,也是可比的。

而今年下跌最多的REIT是京东仓储物流REIT,核心原因当然也是,项目的经营出了状况。

今年1月4日,嘉实京东仓储REIT发布了武汉项目降租续约的情况。

公告显示,京东仓储REIT武汉项目整体出租给湖北京邦达公司,2023年的净有效租金是33.37元/平方米/月,但从2024年开始,租金降为28.98元/平方米/月。

收入降了有13%,遂大跌。

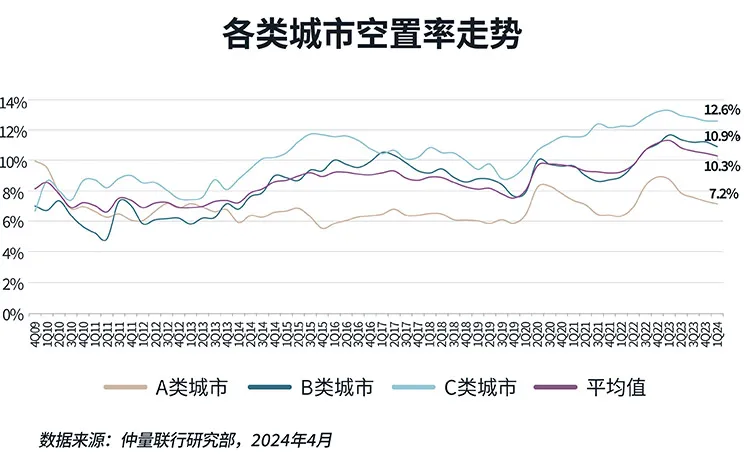

其实在这个大环境下,产权类的产业园、仓储物流等REITs其实都说不上特别稳健,因为退租、降租金、空置的问题,并不意外。

据仲量联行的研究统计,武汉属于B类城市,而最新的B类城市空置率大概在10%左右,未来,经济不好转的情况下,你说这个空置率会不会进一步提高呢?

这都是我们在投产业园类型的REITs时不得不考虑的,而嘉实京东仓储物流REIT的一系列补救措施,对后边的REIT也都具被参考性的——

1月11日,京东仓储基础设施REIT发布了武汉项目租金下降风险缓释措施的公告。

第一,运营管理机构和基金项目的物业协商,调减物业费用。

第二,然后运营机构自己承担一部分费用。

展开来说,假如降租金后,2024年京东仓储物流REIT项目少赚了343.7万的租金,然后运营管理方,和物业协商,让物业2024年少收235万,剩下的100多万,运营方再主动减免运营管理费。

如果这些措施仍然无法完全弥补差额,则由运营管理机构通过其他合理方式承担,总之,他们承诺,采取上述措施不会对物业管理、运营管理的服务水平及质量产生影响。

2025-2028,以此类推,理论上可以保证REIT本身的未来现金流不受影响。

所以在这些政策的支持下,京东仓储物流立即反弹,从做多跌28%回到了-16%。

我是这么觉得的,目前REITs数量不够,还没有REITs指数基金,那就需要甄别REIT的项目质量。

站在此刻,我个人可能会对产业园类型的REITs多一点谨慎。

优先拥抱保障房、以及与高股息股票重合较多的那些现金流稳健的行业,比如交通、水务等等,跟选股票的逻辑也没啥区别

等中报披露之后,还可以关注一下FOF,看看有没有谁增持了REITs,真正开启了多元投资的实践。

本文作者可以追加内容哦 !