$汤臣倍健(SZ300146)$ 2024年汤臣倍健的中报是差的让人不敢相信,二季度每股收益仅0.09元,无法直视。

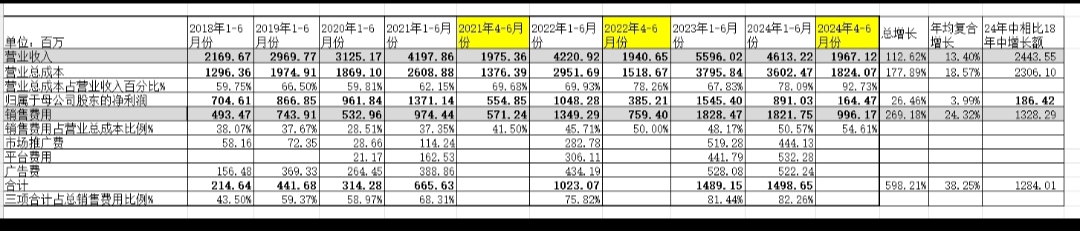

我们看汤臣倍键2024年中报的营收收入是46.13亿元,相比2023年的55.96亿元是下滑了不少。但是2023年一季度的营收原本就是一个至今还不太被理解的数据,如果我们去除2023年的数据,这2024年中报的营收收入46.13亿元就并不怎么难看了,是一个仅处于最高的2023年中报之下的第二高的中报营收。如果是单拿二季度营收收入看,汤臣倍健2024年二季度的营收收入是19.67亿元,同样如果不看2023年中报的话,是低于2021年二季度的19.75亿元而高于2022年中报的19.41亿元,是一个第三高的二季度营收收入。所以单从营收方面看,在当下的经济形势之下,这好像并不是汤臣倍健公司目前的最主要问题。

如果我们从疫情前的2018年看起,汤臣倍键的营收收入从2018年中报的21.697亿元一直增长至2024年中报的46.13亿元,6年里总的增长达到了112.62%,年均复合增长率为13.4%,从营收增长率上看,是一个相当不错的数据。这也证实了我们所说的营收增长并不是汤臣倍健目前最主要的问题。

在营收收入高速增长的情况下,我们可以看到,汤臣倍键的营业总成本也跟着在飞速增长,从2018年中报的12.96亿元一路猛增至2024年中报的36.02亿元,总增长率为177.89%,年均复合增长率为18.57%,远高于营业收入的增长。2024年中报的营业收入比2018年中报的营业收入增长了24.44亿元,同期的营业成本也增长了23.06亿元,实际的利润增加只有8.91-7.05=1.86亿元,营收的增长基本上都给营业成本的增长给吃掉了。

造成营业成本大幅升高的最大因素是销售费用的增长,从2018年中报的4.93亿元至2024年中报的18.22亿元,增长了269.18%,远高于营业收入和营业总成本的增长速度。销售费用占营业总成本的比例也从2018年中报的38.07%升至2024年中报的50.57%。从绝对增长值看是增长了13.28亿元,占了同期营业总成本增长值23.06亿元的57.6%,占了增长值的大头。

说到销售费用的快速增长就离不开他的市场推广费,平台费用和广告费用这三项费用的快速增长。在2018年中这三项费用还仅占销售费用的43.5%,而到了2024年中这三项费用占了销售费用的82.26%。从2018年中的2.15亿元增长至2024年中的14.99亿元,增长了12.84亿元,占了同期销售费用增长13.28亿元中的96.66%。这三项费用的增长是销售费用增长的绝对主力军。

可以看到,汤臣倍键目前最主要的问题是如何处理好市场推广费,平台费用和广告费用这三项费用的合理支出。持别是在2021年至2024年,营业收入从41.98亿元增加至46.13亿元,增加了4.15亿元,同期的销售费用中三项费用也从2021年中的6.66亿元增加至2024年中的14.99亿元,增加了8.33亿元。也就是说用增加8.33亿元的三项费用去换4.15亿元的营业收入增加,这笔账无论如何算都是算不过来的。我们可以认为在这期间,这三项费用的支出增加是无效的。

在中报里,我们看到公司有这样一句解释“合同负债期末余额较年初下降 65.57%,主要系上年底客户提前备货、预收客户货款较多,报告期已发货所致。”我们怀疑汤臣倍健在2023年曾有过一次销售冲刺行动,这也比较好地解释了2023年的营收大幅增长的情况,因为2023年的促销提前消耗了2024年的部分产品需求,造成了2024年中报的营业收入增长停止不前。

在目前的经济形势下,汤臣倍健作为一款保健品产品,对于很多还未使用者来说,是一个可用可不用的产品。汤臣倍键现阶段可能更应该做的是如何维护好现原有的顾客群,而不是去开拓新的顾客群。如何调整好这三项费用支出和营业收入之比例,可能更需要汤臣倍健的高层管理人员去思考。一味无限制地去投资扩大广告等效应,从营收收入数据看,营收收入增长已经至一个瓶颈口了,单靠三项费用的增大,可能是没法打破这瓶颈项的。

如果一家企业他的营业成本支出增加,主要是因为他的制造成本增加或是他的原材料采购价格上涨所引起的,那短时间内是无法改善的。而对于汤臣倍健来说,完全是由于他的广告费,平台费,推广费等这些费用造成的,完全是可以短期内做出有效的改善,改变企业的实际利润情况,我们期待公司方面能在这一块上做出有效的变动。

本文作者可以追加内容哦 !