硅片是光伏产业链中的核心材料,也是电池片的关键基底,其品质直接决定着电池片的效率,进而影响整个光伏系统的发电性能。硅片中的金属杂质含量越低,迁移活化就越低,生产的电池片效率提升潜能就越大。而且硅片的尺寸越大,厚度越薄(在硅片不发生翘曲、破碎或断裂的前提下),下游电池片和组件的成本就越低。因此硅片技术的进步,对整个光伏产业的更新迭代和降本提质,都具有重要意义。

按晶体结构不同,硅片还可以分为单晶硅和多晶硅等类型,其中单晶硅具有更高的电子迁移率,光电转换效率更高,但价格也更贵,主要应用于对光电转换效率要求较高的光伏系统;而多晶硅则恰相反。

近年来在全球低碳经济以及我国双碳战略的积极推动下,光伏新增装机容量迅速提升,对上游硅片原材料的需求也持续提升。国内硅片行业的市场集中度较高,已经形成以隆基绿能和TCL中环为双龙头的竞争格局。当然,其他硅片企业也在剩余的市场份额中努力开拓属于自己的一亩三分地,这其中就包括京运通。

北京京运通科技股份有限公司(以下简称“京运通”,股票代码601908)主营业务覆盖单晶硅片、硅棒、单晶硅生长炉、新能源发电和脱硝催化剂等多个领域,但单晶硅片才是其目前的核心产品,2023年在营业收入中占比超过3/4。

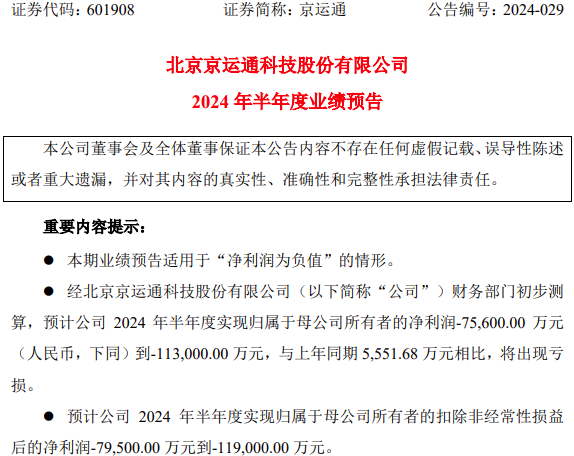

今年7月10日,京运通发布了上半年业绩预亏公告,预计归母净利润亏损在-7.56亿元至-11.3亿元之间,预计扣非净利润亏损则在-7.95亿元至-11.90亿元之间。

今年上半年,光伏行业面临产能过剩和市场价格低迷等不利形势尤为严峻,十几家光伏企业因此先后发布了今年上半年的预亏公告。虽然京运通的体量远不能和隆基绿能、TCL中环、通威股份以及晶澳科技等头部企业相比,但以京运通近10亿的亏损额,依然可以稳进亏损榜前十,可见京运通在今年上半年的亏损相当惨重。

那么,导致京运通上半年大亏的主要原因有哪些?除了硅片市场行情不景气的行业共性问题,是否还受到其自身因素的不利影响?为此,侦碳家将与您共同探讨。

一、净利润持续腰斩,早早显露颓势,毛利率大幅转负越卖越亏

对于上半年大幅预亏的主要原因,京运通给出的官方理由是“报告期内,受行业环境、市场波动情况、宏观经济形势等综合因素影响,公司新材料业务所涉及的硅片环节市场竞争加剧,产品价格持续下降,相关营业收入和毛利率降幅较大且存货跌价准备同比大幅增加,对公司整体盈利能力产生负面影响,导致公司本期净利润为负值。”。即由于行业和市场原因导致京运通营收和毛利率降幅较大,以及由于京运通自身原因导致存货跌价准备同比大幅增加。

实际上,上述两大亏损原因普遍适用于很多今年上半年预亏的光伏企业,比如硅片龙头之一的隆基绿能,今年上半年预亏48亿元-55亿元,就因同期硅片的市场价格持续下跌并击穿现金成本,以及自身存货跌价准备45亿元-48亿元导致。然而侦碳家却发现,京运通的净利润大亏在之前就早有预兆,亏损原因也非局限于上述两者。

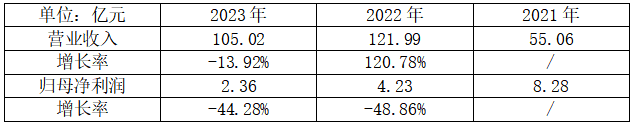

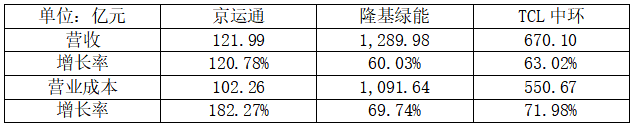

侦碳家通过京运通最近三年的财报发现,其早在2022年就已经陷入增收减利的境况,当年京运通实现营收121.99亿元,同比大增120.78%;但归母净利润却仅实现4.23亿元,同比大减-48.86%。而到了2023年,京运通的营收也绷不住了,同比下降-13.92%,同期净利润则在去年大降的基础上,继续同比大减-44.28%,这样京运通连续两年的净利润都近乎腰斩。

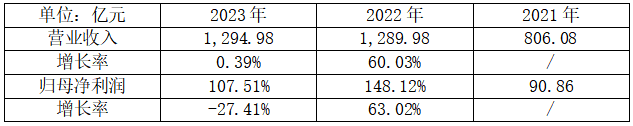

但硅片龙头企业隆基绿能却在2022年并未像京运通那样出现虽增收却减利,反而实现了营收净利双双大增,同比分别增长60.03%和63.02%。2023年虽然隆基绿能的净利润出现下降,但幅度明显小于京运通,而且前者同期的营收还在增长。

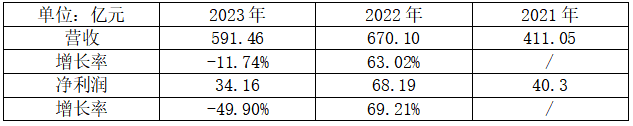

另一家硅片龙头TCL中环在2022年同样实现了营收净利双增,同比分别大增63.02%和69.21%。

而且从硅片市场价格变化趋势来看,其在2022年时尚处于相对高位,并持续上升直至2023年4月。从2023年下半年开始,硅片市场价格才出现较为明显下降。因此京运通早在2022年净利润就先于其他硅片企业出现腰斩式下降,更可能是因为自身个别原因,而非行业或市场的共性原因。

侦碳家进一步对比了上述三家硅片企业在2022年营业成本的变化情况,可以发现,期间内京运通的营业成本的增幅高达182.27%,远超营收的增幅120.78%,而其他两家硅片企业营业成本的同期增幅仅略高于营收,不像京运通那样相差如此悬殊。显而易见,2022年京运通的毛利率出现了大幅下降,这是其净利润腰斩的重要原因之一。

京运通的营业成本在2022年大幅上升,侦碳家猜测可能与其成本控制效果欠佳有关,而后者又与京运通的硅片产能过低有关。包括硅片在内,大多数光伏产业链属于规模经济,产能越大一般越有利于降低单位成本(当然也要考虑几年后因技术进步为旧产能带来的功能性贬值影响)。京运通产能截至2023年底还未超过40GW(乐山二期项目投产时间延期至2024年12月),而隆基绿能和TCL中环截至2023年底产能都已经接近100GW,京运通产能明显偏低因此单位成本较高是合乎情理的。

此外,生产硅片最重要的原材料是多晶硅,2022年恰是国内硅料价格最猛涨的一年,多晶硅市场价格在经历过29次猛涨后,从年初的8.8万元/吨,一路上涨至30万元/吨。硅片生产企业为了锁定硅料供应,甚至都要与上游多晶硅厂商签订巨额硅料长期供应协议来“锁量”。2022年硅料长单签约总量高达360多万吨,金额接近1万亿。在这种卖方行情下,硅片产能更高的隆基绿能和TCL中环对硅料需求量更大,相比京运通的议价能力更强,在硅料成本上更容易取得优势。

侦碳家还特别注意到,京运通在2022年第四季度的单季亏损就高达-4.41亿元,而彼时硅片市场行情尚可,如此大亏损在同期硅片企业中是罕见的。

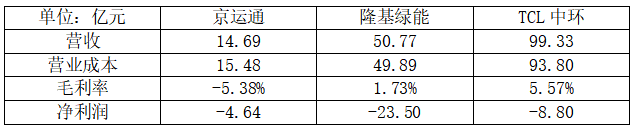

时间来到2023年下半年,光伏全产业链所有主要环节的市场价格均出现大幅下降。截至年底,整个2023年硅料价格下降约70%,硅片及电池片价格下降约60%,组件价格下降约50%。而且硅片市场价格的下跌趋势在2024年上半年依然延续,并影响到多数硅片企业的季度盈利。2024年一季报显示,京运通和两家硅片龙头企业一样,都出现了亏损。但隆基绿能和TCL中环的亏损受存货计提跌价准备的影响较大,其销售硅片的毛利率虽低但依然为正;而京运通则销售体量较小,且毛利率变为-5.38%,是真正和绝对意义上的销售越多,亏损越大,如果再摊上销售费用等支出,京运通越卖越亏的程度还要加剧。

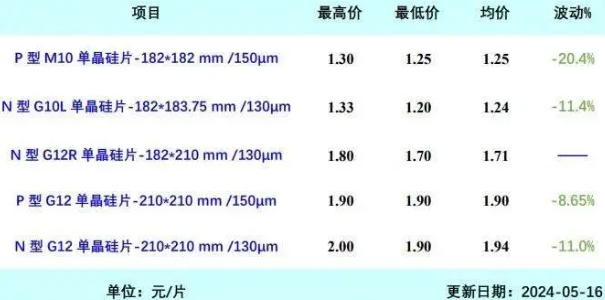

2024年第二季度,硅片市场价格的下跌更甚,5月中旬甚至出现了周环比下跌超过-20%的罕见情形(P型M10单晶硅片),以至于硅片市场价格跌破现金成本,给相关硅片企业普遍带来较大的亏损压力。

侦碳家由此推测,随着硅片市场价格在今年二季度的进一步下跌,京运通同期毛利率很可能在-5.38%的基础上进一步下降,越卖亏损程度继续加剧。

当然,京运通在预亏公告中提到,除了市场竞争激化导致价格、收入和毛利率下降,存货跌价准备也是造成亏损的重要原因。因此侦碳家又将目光重新转移到京运通的存货上。

二、存货金额持续上升,硅料硅片市价双双暴跌,跌价准备增加严重影响净利润

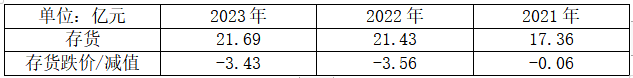

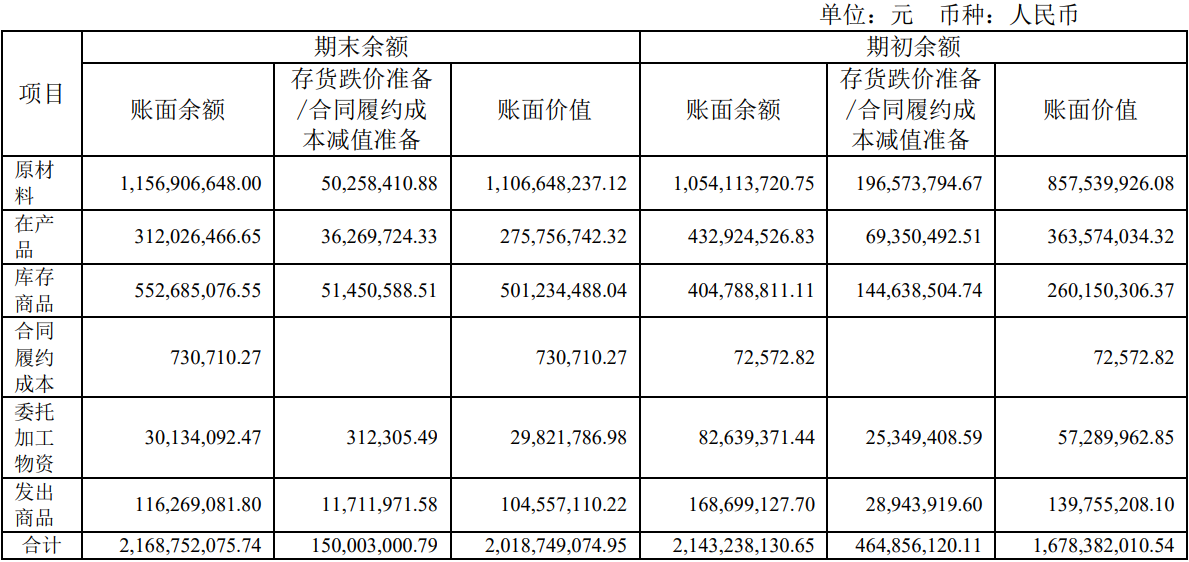

年报显示,京运通的存货最近三年都在持续上升,至2023年达到21.69亿元。在2022年和2023年,京运通计提的存货跌价准备和减值损失合计较高,分别为-3.56亿元和-3.43亿元。

而到了2024年一季度,京运通的存货金额又进一步上升到27.42亿元,预计在市场价格继续深跌的情况下,存货跌价准备还会进一步增加。同时,由于原材料和库存商品在存货结构中占比最大,其一季度存货金额继续增加,可能意味着京运通硅片产品受市场低迷影响,滞销情况进一步加剧。

按常理,在生产硅片的原材料中,多晶硅料的价值占比一般最大。因此侦碳家预计在京运通的原材料存货中,占比最大的还是多晶硅料,而后者的市场均价在今年二季度再次遭逢大跌,因此恰需计提较多跌价准备。

今年4月中旬,N型棒状硅的市场成交均价突然在短短一周内,从5.5万元/吨-6万元/吨骤降到仅4.10万元/吨-4.50万元/吨,环比下降5.08%;同期P型致密料的市场成交均价也从4.8万元/吨-5.1万元/吨骤降到仅3.40万元/吨-3.90万元/吨,环比下降4.36%。

5月份,上述硅料市场均价继续下跌,并跌穿了所有硅料企业的现金成本线。短短数月之间,硅料市场均价已下跌近三成,而自2022年最高点起算,后者已累计下跌超八成。

硅料市场均价在二季度的暴跌,主要与产能过剩有关。按硅业分会的计算,2023年开工、目前已在建设中的硅料新产能项目还有13个,合计将新增产能超过150万吨;预计至2024年底,硅料产能理论上将达到360万吨以上,即使考虑关停清退落后产能的因素,总产能也将超过300万吨。但从下游装机量反推需求,2024年初200万吨硅料存量产能即使按80%开工率计算,160万吨硅料供给满足下游需求已经绰绰有余。因此硅料供给超出需求近1倍的过剩,将在未来较长时间内持续压制硅料的市场均价于低位。

由此可见,京运通存货金额中占比最大的原材料硅料,在二季度无可避免将面临市场均价暴跌而计提较多跌价准备,从而对同期净利润产生严重不利影响,这与京运通在预亏公告中披露的亏损原因相符。

而且由于硅料产能严重过剩问题不是短期内所能解决,硅料市场均价受压制时间会较长。除了硅料,库存商品中的硅片也面临类似的市场价格下行导致需要计提跌价准备的情形。因此侦碳家预计,京运通二季度计提的跌价准备可能在短期内回转无望。

此外侦碳家还发现,京运通除了营收和净利润等业绩指标在今年上半年不断恶化,对其现金流状况的变化也不敢恭维。

三、现金流转负,债务负担持续加重,债务付息成本连续超过净利润

今年一季度,京运通的经营活动现金流量出现净流出-4.94亿元,而去年同期净流出还不到136万元。因为硅片产品价量齐跌,京运通的现金流状况在今年一季度也骤然紧张。

随着市场内卷价格下行在今年二季度加剧,预计京运通同期的现金流状况还将继续趋于紧张。

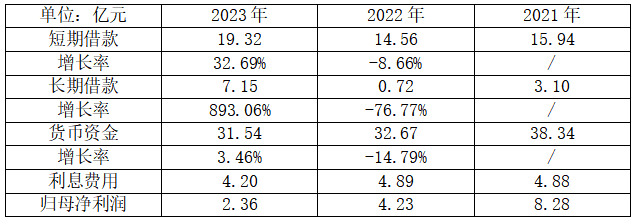

除了现金流量,京运通的债务负担在过去三年持续加重,特别是2023年,期末短期借款19.32亿元,长期借款7.15亿元,同比均出现大幅上升,其中长期借款还比去年同期增加了近9倍。

而京运通的货币资金却在过去三年持续下降,虽然目前仍高于上述长短期借款的合计金额,但安全垫已经被大幅削弱。

沉重的债务负担,还给京运通带来了较大的债务成本。2023年,京运通的利息费用高达4.20亿元,是同期净利润的1.78倍;2022年的利息费用也超过了同期净利润,京运通近两年实际都更多在为债权人打工。

今年一季度,京运通的短期借款继续增加到23.59亿元,长期借款也增加到7.30亿元,而货币资金则大降到21.33亿元,已经低于短期借款。而京运通同期的交易性金融资产也低于1亿,因此安全垫至此已被击穿。按照二季度硅片更差的市场行情,侦碳家预计京运通的债务负担可能还会进一步加重,而货币资金也会进一步下降,安全垫被击穿程度还会继续加深。

至此,侦碳家又回想起另一个问题,京运通因为产能较小,而在2022年的市场博弈中吃了亏,早于其他硅片龙头企业就已经出现了净利润下降。那么,对此京运通自身是否还有其他过错呢?答案是有的,因为京运通在其主营业务在频繁变更中,浪费了宝贵时间,错过了行业红利期。

四、主营业务频繁变更,产能建设滞后,与行业红利期擦肩而过

侦碳家发现,京运通自2011年上市以来,已经三次改弦易辙,对主营业务的重心做重大变更,收缩原有业务隆重推出新业务,并通过定增等融资手段为新业务募集巨资,但项目回报大多未达预期。

京运通上市前,曾以光伏设备制造业务为核心,主营产品包括单晶硅生长炉和多晶硅铸锭炉等。但在2011年IPO上市后,京运通即选择新进光伏电站和新材料板块,结果高端装备制造的营收出现连续下滑,从2011年的12多亿连续下降至不足七千万,在总营收中的占比从超过七成萎缩至不足一成,毛利率更是接近腰斩。光伏设备制造业务曾经是京运通的基本盘和现金流奶牛,却因此很快沦为瘦狗,着实让人扼腕痛惜。

然而,作为新宠的新材料很快也面临着京运通的喜新厌旧。新材料作为京运通新的支柱业务,其营收自2015年起再次出现连续大幅下滑,短短3年内从9亿多迅速下降至1亿多,在总营收中的占比直接萎缩了九成,毛利率更直接由盈利变成亏损。而巧合的是,2015年正是京运通大举进军风电行业的元年。

此外,京运通为进入环保领域而在2013年专门收购的山东天璨环保科技,是从事脱硝催化剂研发、生产、销售的高新技术企业,在之前持续的亏损下净资产已成-1.28亿元,早已资不抵债。

到了2020年,京运通又对单晶硅棒大举增加投入,然而宝贵的时间已经在多次改弦易辙中浪费,由于建设新增产能需要1-2年时间,京运通几乎完美错过了2021年和2022年光伏行业最赚钱的红利期,总产能要到2024年底硅片产能才有望超过40GW。然而到那时,市场环境又将发生翻天覆地变化,从易赚钱变成易亏钱。

看来不仅打工人频繁换行会对自身成长严重不利,企业不能专注于特定行业和领域深根细作而频繁见异思迁,也会严重影响行业资源积累,京运通本身就是值得借鉴的案例。

五、重融资轻分红,近五年分红额还不到融资额的零头

炮火准备在军事上被经常用于掩护进攻,为其扫清前进道路上的主要障碍。而在京运通的融资历史上,其重大融资行为也经常尾随于重大业绩利好,受到后者的掩护。

在上市前夜的2010年,京运通的营收和净利润双双大幅增长,其中营收从4.75亿元增长到11.39亿元,增长率139.79%;净利润也从不足1亿增长到3亿多。在巨大利好加持下,京运通成功实现IPO,登陆上交所,并一举募集资金25.20亿元。

2015年,京运通业绩再次出现大幅飞跃。其中营收翻倍增长到近16亿元,净利润也翻倍增长至2亿多,又在如此重大业绩利好“掩护”下,京运通成功通过定增融资21.55亿元。

2020年,京运通再次出现业绩大爆发,上半年营收和净利均增长超200%,于是24.9亿元定增融资再次相请不如偶遇,同年下半年又被京运通不失时机地推出。

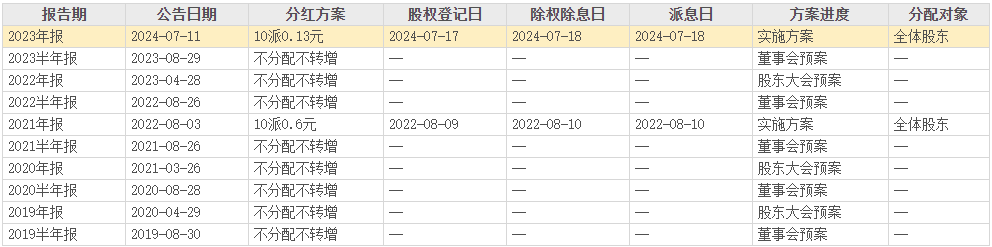

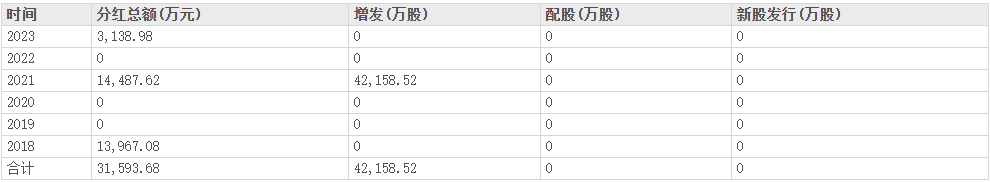

仅上述三项融资金额就已经高达71.65亿元,然而和多次巨额融资形成鲜明对比的是,京运通历年的分红却显得聊胜于无。从2019到2023的最近5年间,京运通一共仅分红2次,共约3.16亿元,分红额还不到融资额的零头。最近的2023年,京运通每股分红额仅1分3厘,少到可怜,且1年内卖出还要被扣10%-20%的个人所得税。

东方财富网显示,和其他光伏其他同行相比,京运通的股息率也处于较低水平,还不到这些同行的1/10,如果分摊到不分红的年份则股息率还会更低,这样低的投资回报率还真不如存银行了。

然而京运通的投资者即便拿到了微薄的分红,却还要承受股价巨幅下跌带来的损失。

六、转产硅片后,股价最低仅2.18元/股,3年多缩水高达-85%,面值过低须警惕退市风险

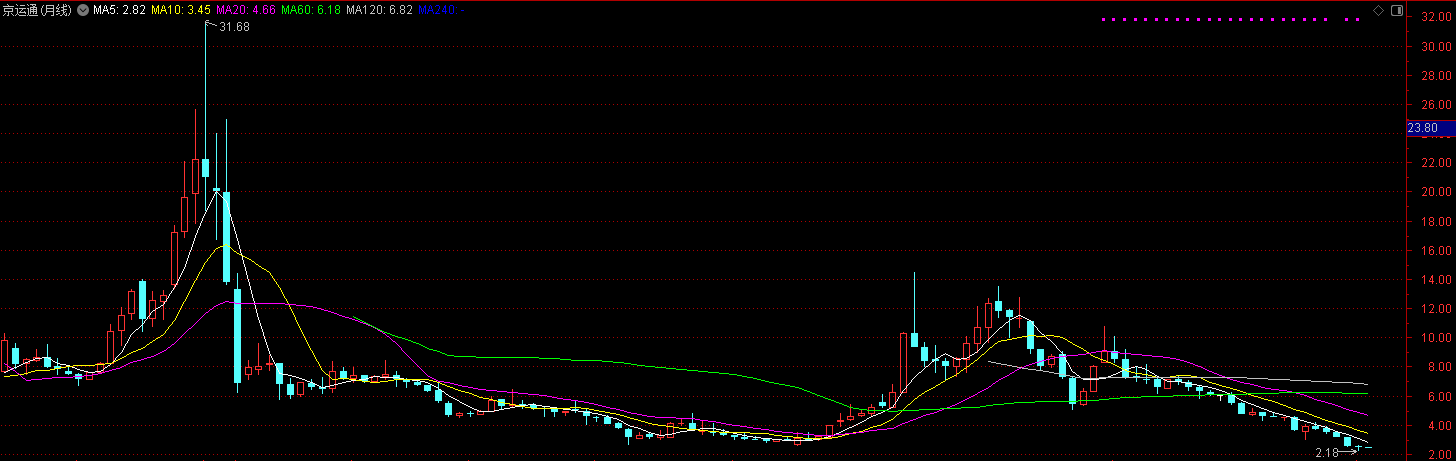

从京运通的股价月线图来看,2015年6月股价最高曾经到达31.68元/股,而在转产硅片后,股价在2021年1月曾经到达近几年的高点14.51元/股。但自2022年初开始,京运通的股价就开始一路下跌,至上月到达了上市以来的历史最低点2.18元/股,从近年来的高点计算已经缩水最高达-85%;如果从历史高点算起,那么缩水幅度将超过-93%。

在2.18元/股以下,京运通的股价是否还可能再创新低?侦碳家虽无法给出确切判断,但认为在其业绩明显好转前,股价反弹可能有,反转则较难。

毫无疑问,京运通的多数投资者在其股价绵绵不绝的下跌中必然损失惨重。但侦碳家认为,这只是毛将焉附的损失,真正皮之不存的风险,来源于京运通的股价离1元/股的退市价已经相距不算太远了。

按照股市规定,股票市值连续20个交易日低于1元/股将被退市,这一点,京运通的同行和前辈,著名的异质结电池引领者爱康科技就在不久前以身试法过。今年2月28日,是爱康科技在上市历史上最后一次触摸2.2元/股,结果不到4个月爱康科技的股价就跌破了1元/股,并完成了退市,已经转入了新三板。除了少数赌赢重新上市的,通常在股票退市情况下,投资者手中剩余股票的价值将趋近于0。

8月29日,京运通正式的半年报就将披露,侦碳家也和其投资者一样抱着急迫的心情,期待着京运通揭晓答案,侦碳家也将继续关注京运通未来的业绩和股价走势。

本文作者可以追加内容哦 !