室温硅橡胶是生产光伏产业元器件的主要封装用材料,据统计,每生产1GW的光伏组件就需要使用约1.5吨有机硅材料,其中大约70%为室温硅橡胶。随着光伏装机容量的高速增长,光伏组件边框密封以及光伏组件接线盒灌封等用胶需求同样旺盛,也推动光伏用胶市场高速增长,光伏和风电等能源电力领域也因此成为室温硅橡胶的第一大应用领域。

正在申请北交所上市的浙江锦华新材料股份有限公司(以下简称“锦华新材”或发行人)由控股股东巨化集团有限公司直接持股82.49%,其主营产品以硅烷交联剂为主,主要作为关键原料用于生产有机硅密封胶和胶粘剂,其终端产品广泛应用于建筑建材、光伏和风电等能源电力、电子、新能源汽车等领域。

本次上市,发行人拟发行不超过3,267万股,募投资金7.68亿元,用于60kt/a高端偶联剂项目以及酮肟硅新材料重点企业研究院建设项目等。浙商证券担任发行人本次上市的保荐人,上海市锦天城律师事务所和天职国际会计师事务所则分别负责其上市法务和审计工作。

侦碳家在上篇中,曾着重分析过发行人在报告期内的业绩波动、降本增效以及影响未来业绩的其他因素,包括销售人员数量过少(仅7人)、人均销售指标背负过重(人均1.6亿元)、销售费用率过分低于竞争对手的平均水平(最低时仅为后者1/4),以及销售渠道过于依赖贸易商,销售市场局限于国内等可能影响发行人未来业绩增长的桎梏。

如果说上述方面更多影响发行人未来销售收入的数量,那么报告期内就存在的巨额关联交易则可能影响后者的质量,这是侦碳家在下篇中将重点分析的内容之一。

二、最大客户是关联方,关联销售和采购双双持续高达数亿,交易公允性受问询

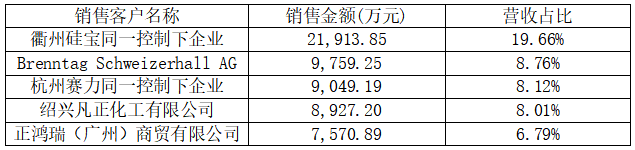

招股书显示,报告期内,发行人最大的销售客户均为衢州硅宝同一控制下企业。以2023年为例,发行人通过衢州硅宝同一控制下企业实现销售收入2.19亿元,约占全部营收的20%。2021年和2022年相应的销售金额则分别为2.02亿元、1.43亿元,占营收的17.54%、14.43%。

而衢州硅宝同一控制下企业作为发行人最大的销售客户,却与发行人存在关联关系。这是因为洪根于2018年受让佛山市普力达科技有限公司持有的发行人315万股股份,成为发行人的股东,持股比例3.28%,并在2018年9月至2021年5月期间担任发行人的董事。而衢州硅宝同一控制下企业的实际控制人洪金根则与发行人的股东洪根是兄弟关系,因此发行人与衢州硅宝同一控制下企业也构成关联关系。

虽然洪根在2021年5月10日以后已不再担任发行人的董事,且迄今早已满12个月,但发行人根据实质重于形式原则,继续认定衢州硅宝同一控制下企业为发行人的关联方是没有问题的。

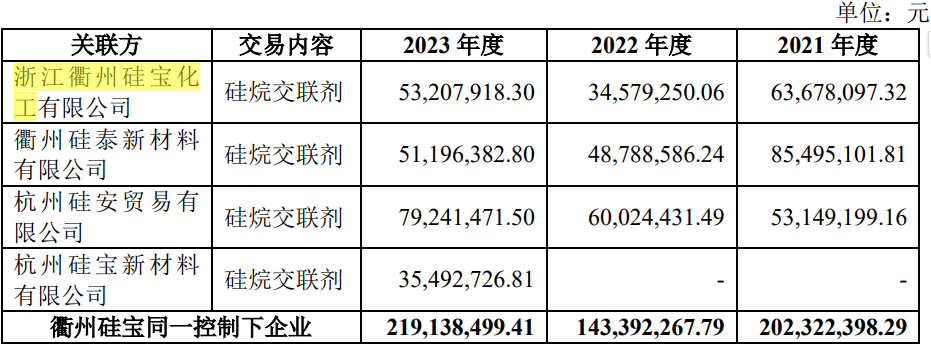

衢州硅宝同一控制下企业包括浙江衢州硅宝化工有限公司和衢州硅泰新材料有限公司等四家企业,主要向发行人采购硅烷交联剂产品,关联交易总金额除了2022年,都保持在2亿元以上。

对于上述关联销售的合理性和必要性,发行人在招股书中披露的理由包括,衢州硅宝专业生产有机硅助剂,包括酰氧基硅烷、烷氧基硅烷、混合交联剂等产品,而发行人生产的硅烷交联剂产品恰是其配置混合交联剂的重要原材料,双方供需产品高度匹配;而且发行人自2012年起就与衢州硅宝开展了长期业务合作。

但侦碳家认为,按照常理,在报告期内至少是在洪根担任发行人董事期间,洪金根和洪根的这层兄弟关系应该对发行人和衢州硅宝加深双方合作起到了一定甚至重要作用。

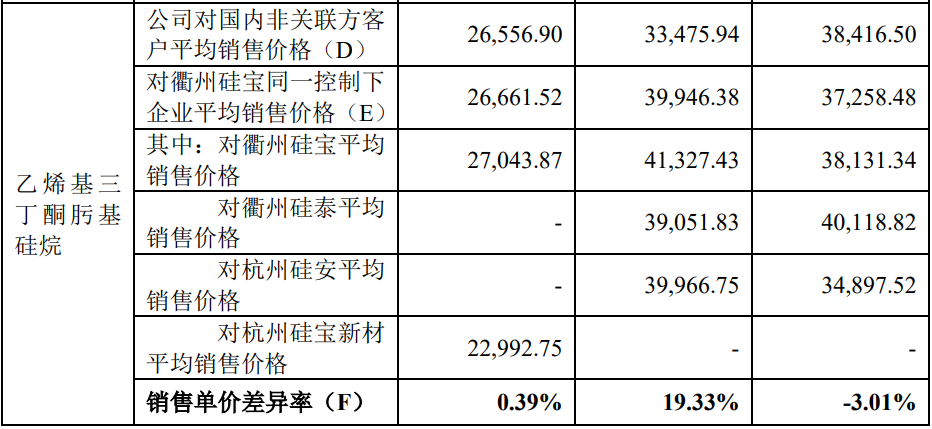

而对于关联交易的公允性,侦碳家注意到发行人的甲基三丁酮肟基硅烷产品,定价公允性稍好,销售单价差异率在报告期内从未超过3%,但乙烯基三丁酮肟基硅烷产品在2022年的销售单价差异率接近20%,定价公允性显得不足。

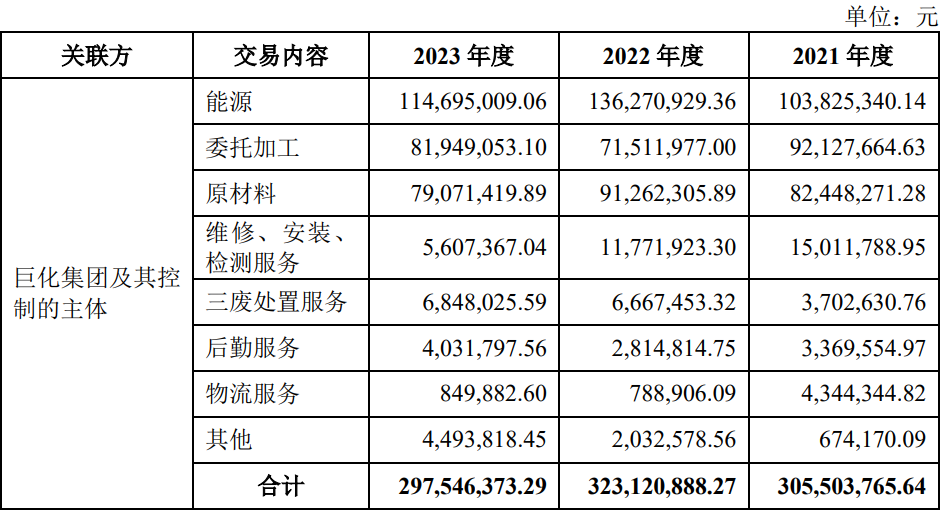

除了巨额关联销售,发行人与其控股股东巨化集团还存在关联采购关系,而且关联采购金额比发行人与衢州硅宝的关联销售金额还要大。

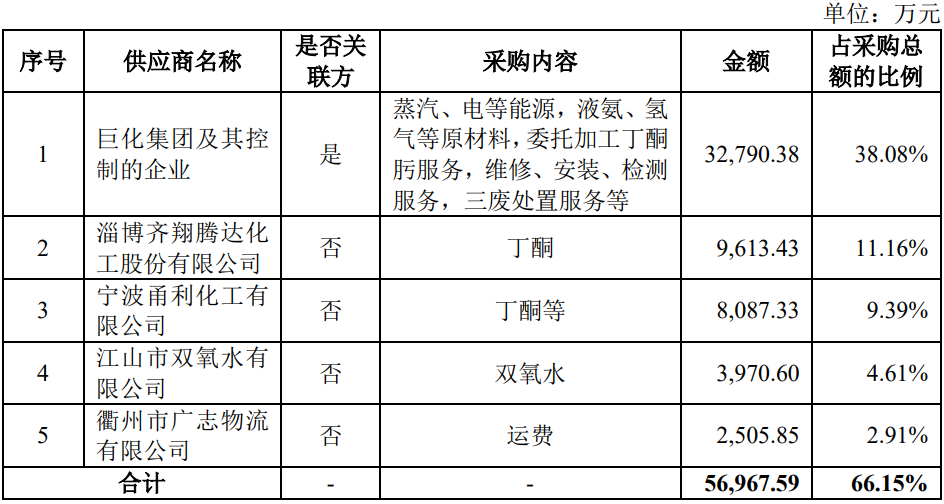

招股书显示,报告期内,发行人与巨化集团及其控制的主体存在经常性关联采购,金额分别为3.06亿元、3.23亿元、2.98亿元,占采购总额的比例分别为37.26%、37.52%、35.43%,占比较大。

这也导致巨化集团及其控制的主体在报告期内,始终稳居发行人第一大采购供应商的宝座。

对于关联采购的必要性,发行人在招股书中提到了一个重要甚至关键因素是距离。以能源为例,发行人所在的化工产业园区内巨化集团已经建设电力、水、蒸汽供应设备和管网等设施,配套齐全,服务完善。因此发行人向巨化集团采购,有助于保证生产经营过程中用能源的稳定性及连续性,减少限电等因素对发行人经营的影响;发行人厂区内配套的电力设备,系按照巨化集团供电的电压等级配置,与电网公司周边供电的电压等级不同,发行人如切换购电渠道将新增较高的固定资产投入,且切换过程将造成停产损失。

再以原材料关联采购中具有代表性的丁酮肟产品为例(丁酮肟是发行人生产硅烷交联剂、羟胺盐的原材料),发行人除了对丁酮肟需求大、自产能力不足,而巨化锦纶拥有较大的丁酮肟产能,因而供需非常匹配外;巨化锦纶生产基地和发行人距离较近,丁酮肟可以通过管道运输,降低该危险化学品装卸、运输及储存等安全风险,并节省发行人外购丁酮肟的运输成本,也是重要原因。

侦碳家认为,在上述情形下,因为距离因素就近采购关联方的能源和原材料,确有其合理性和必要性。但侦碳家的疑问是,发行人的生产基地在最初选址时,是否本就为了与关联方就近而去?

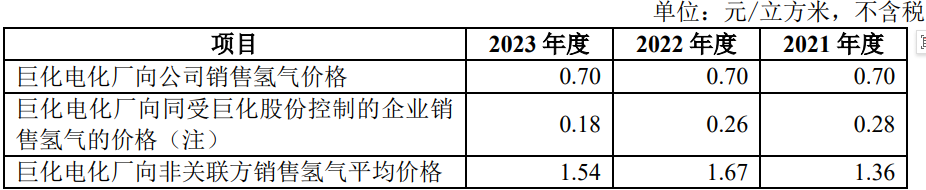

而对于关联采购定价的公允性,侦碳家在招股书中发现,发行人通过关联方采购的氢气、液氨等原材料的价格,与非关联性采购价格差异较大。

以氢气为例,发行人向关联方巨化电化厂采购氢气的价格极其便宜,报告期内始终维持在0.70元/立方米的低价,但同期巨化电化厂向非关联方销售的相同品质氢气的平均价格却分别高达1.36元/立方米、1.67元/立方米和1.54元/立方米,是发行人通过关联方采购氢气价格的2倍以上,关联采购为发行人带来的价格优势非常明显。

对此,发行人将上述异常的原因解释为,双方具有历史合作渊源,且发行人作为巨化电化厂基石客户做出了特殊贡献,因此发行人在氢气采购上具有较大议价权。但是侦碳家认为,所谓的合作渊源或者特殊贡献的起点和基础不正是源自关联关系吗?更何况两者价格相差如此之大,如果排除关联因素,议价权得要多硬气,才能主要靠其谈下如此有利的氢气采购价格?

正因为发行人的关联采购金额相对于其自身体量显得巨大,且从中获得了显著有利的采购价格优惠,北交所才要求发行人逐项说明其关联采购方基本情况、合作背景、和采购内容、金额及占比等,包括丁酮肟的销售定价机制,委外加工丁酮肟价格大幅低于市场价格及外采价格的原因及合理性;以及发行人氢气采购价格长期未变原因,以及巨化电化厂氢气销售定价机制,和后者向关联与非关联销售价格差异的原因及合理性。此外,北交所还在关注发行人是否对关联交易存在重大依赖,是否可能对发行人的独立持续经营能力产生较大影响。

侦碳家认为,发行人的关联交易金额巨大,无论销售还是采购均高达数亿元,而且部分产品的销售和采购还涉及到较大的价格差异率,确实可能对发行人未来的独立持续经营能力产生较大影响。

侦碳家注意到,近年来,有一些新能源行业的巨型企业会先通过基金等平台持有供应商的股份,再助力后者上市,并对这些筹划上市的供应商要订单给订单,要支持给支持,一切只为了供应商能尽快成功上市。因此很多上市供应商在报告期内的最大大客户就是这些巨型企业,收入占比往往超过五成甚至七成,被业界戏称为“XX系上市供应商”。

而在上市后,这些先前给予供应商的重要支持却会被转移给新的支持目标,因此很多供应商上市后,往往会因支持难再续而面临成本上升和业绩下滑等风险。这样的操作可以用上屋抽梯来形容,对于投资者具有潜在风险。

对于发行人,关联交易金额过高也可能带来类似风险。比如上市后,关联方是否还会对发行人继续给予同样支持,比如氢气均价是否继续维持在0.70元/立方米的低价?

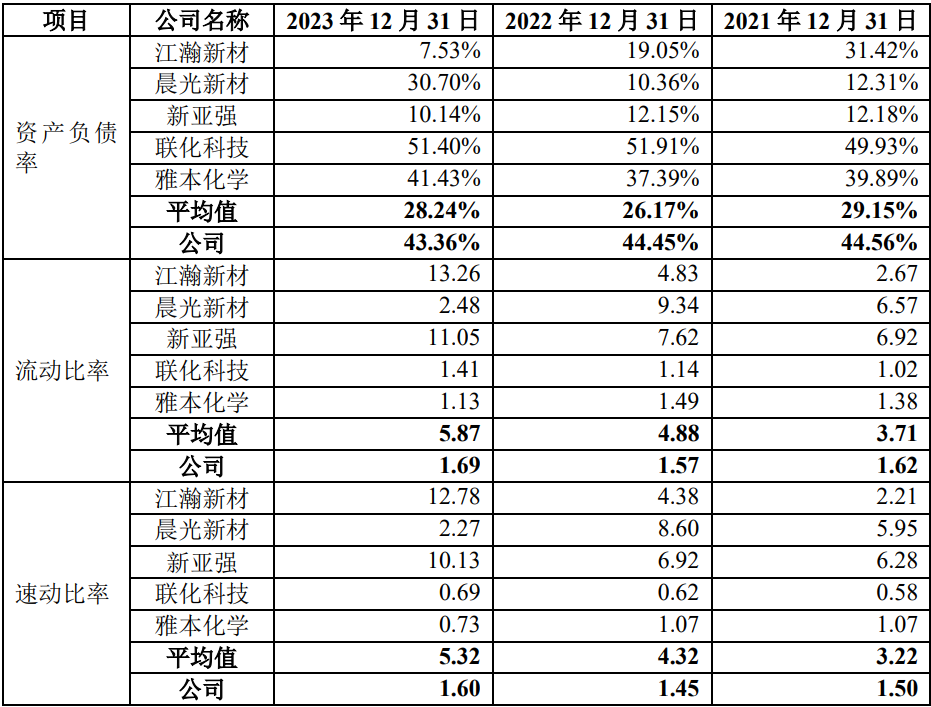

除了巨额关联交易,侦碳家还发现发行人的偿债能力显著弱于可比公司平均值,因此也存在一定风险。

三、资产负债率和流动比率等多项偿债能力,显著落后可比公司平均值

招股书显示,报告期内,发行人的偿债能力与可比公司平均值相比也明显偏低。

发行人的资产负债率分别为44.56%、44.45%、43.36%,低于同期可比公司平均值29.15%、26.17%和28.24%;发行人同期流动比率分别为1.62、1.57、1.69,也明显低于同期可比公司平均值3.71、4.88和5.87;发行人同期速动比率分别为1.50、1.45、1.60,同样明显低于同期可比公司平均值3.22、4.32和5.32。

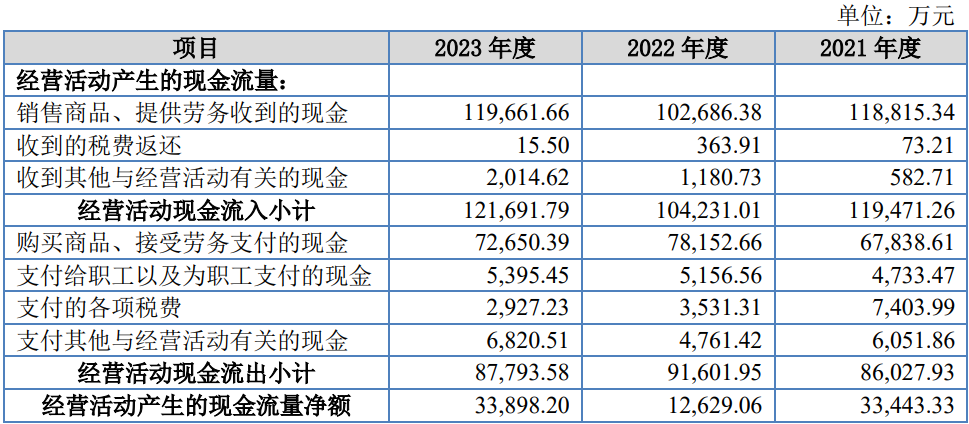

不过发行人的经营活动现金流量在报告期内持续保持大额净流入,2023年净流入3.39亿元。发行人主营业务“造血”能力较强,反映出盈利质量较高,这是其招股书中的一个亮点。

四、多项专利继受取得,合作研发核心专利,自主研发创新能力引关注

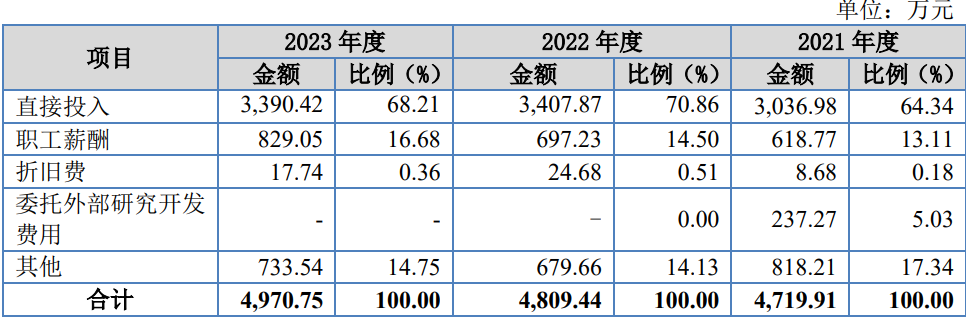

虽然发行人在报告期内的营收和净利等业绩指标总体在下降,但其研发费用还能保持着稳定的缓慢增长,但对于发行人是否具备独立自主研发创新能力,却存在一些争议。

发行人有4项专利来自继受取得,而非自主研发。同时,发行人核心技术中的“过程强化新技术”,6项发明专利中就有3项来自合作研发,而非自主研发。

因此北交所要求发行人说明继受取得专利的相对方,交易定价及公允性,专利权属及相关权利义务关系是否清晰,是否为发行人生产经营的核心专利技术,是否对发行人生产经营产生不利影响。

此外,北交所还要求发行人说明董事、高级管理人员及核心技术人员是否存在违反竞业禁止协议的情形,知识产权是否涉及研发人员在原单位的职务成果,与原任职单位是否存在纠纷或潜在纠纷。侦碳家认为,北交所这是希望通过确保发行人的知识产权来源合法,以降低后者未来与第三方发生知识产权纠纷的风险。

北交所还要求发行人结合合作研发、受让发明专利或技术等情形,说明其核心技术是否依赖于第三方的技术支持或外购,是否具备独立自主研发创新能力。

综合上述分析,发行人持续高达数亿的关联采购和关联销售值得投资者重视,尤其是上市后出现重大变化的可能性,此外发行人偿债能力和可比公司之间的较大差距,也值得关注。

值得一体的是,发行人募投项目中包含的“500吨/年JH-2中试项目”,是为了通过新建羟胺水溶液(JH-2)的中试厂房,来进行进一步研究,为实现羟胺水溶液最终的大规模量产做准备。

羟胺水溶液对羟胺纯度要求高,而高纯度羟胺的化学性质不稳定,较难以游离碱形式存在,所以目前仅有国外巴斯夫等少量外资厂商垄断生产技术。因此发行人如果募投后能在中试取得成功,将为高纯度羟胺实现进口替代迈出坚实一步,意义重大。

本文作者可以追加内容哦 !