基本面缓步修复,叠加优质资产相对较少和宽货币的底层逻辑未反转,总体而言,当前债市走强基础未变。银河证券指出,未来央行或将开展国债借入操作和临时隔夜回购操作,对债市可能形成一定扰动。同时,二十届三中全会后央行利率调控操作或将接踵而至。在此影响下长端利率或整体呈震荡趋势。

在不考虑央行进一步降息的情况下,当前短端利率已经处于相对较低的水平。同时,尽管长端收益率存在一定下行压力,但经过降息以来的快速下行后,预计其下行速度或将放缓。

短端利率相对较低 未来流动性环境或仍宽松

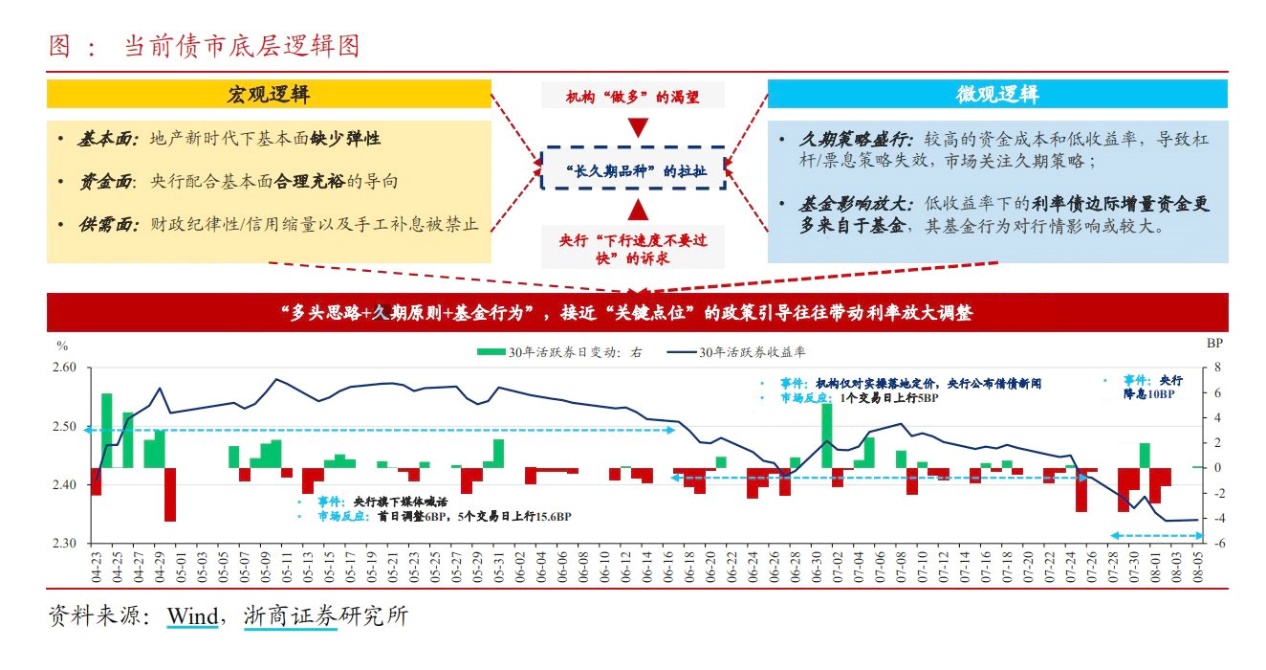

浙商证券表示,宏观环境驱动市场中期维度向好,地产新时代下基本面弱修复,央行配合基本面合理充裕导向,财政纪律性和信用缩量以及手工补息被禁止。同时存款利率下调,债市整体以“多头思路”为主。此外,较高的资金成本和较低利率,导致杠杆/票息策略效果相对偏弱,市场更关注久期策略。

市场有风险,投资需谨慎。上述数据仅为市场过往表现的统计,不构成市场未来表现及相关基金的任何收益保证,上述展示仅为浙商证券研究所的观点,不代表基金管理人观点,不作为任何投资建议。

当前短端利率已经处于相对较低水平,央行通过“价格固定、数量招标”的方式操作7天逆回购,并设定了利率区间走廊,这实际上为市场提供了一个相对稳定的利率预期。同时,资金供给在原则上数量不设上限,这有助于保持市场的流动性充裕。

政策面而言,央行的货币行为或是8月的债市关键。在7月连续降息潮后,8月关注央行借债卖债窗口以及是否有其他货币框架调整操作,预计政策利率调降仍需等待更好时点。近期央行更加关注债券市场行情过热,在市场情绪降温之前,降息降准等宽松操作或将推迟。市场资金面层面或将继续保持相对宽松状态,因此资金价格出现显著上行的可能性或较低。

对于未来市场走势,还仍需关注多重潜在因素。包括全球经济环境的变化、国内经济增长速度、货币政策的进一步调整等,均可能对资金利率和短端资产价格产生影响。

长端收益率的绝对估值仍相对合理 债市仍处于顺风期

长端方面,银河证券研究报告指出,优质资产相对较少的背景下长端利率可能会震荡下行,但目前十年期国债绝对水平已达2.15%、三十年期国债收益率下破2.4%,央行出手引导干预的可能性在提升,叠加政府债供给高峰将至,对于长端收益率的后续市场表现,关注央行增量行为是关键。

当前债市仍在友好环境,长债超长债收益率已到低位,长端收益率的绝对估值仍相对合理,市场并未过度偏离基本面,而是在政策引导和市场预期的共同作用下进行调整。

尽管长端收益率存在一定下行压力,但经过降息以来的快速下行后,预计其下行速度或将放缓。这主要是因为部分投资者开始考虑止盈需求,即在收益率达到一定水平后选择锁定收益。此外,偏陡的曲线结构也增加了市场调整的压力,使得长端收益率或较难持续快速下行。

中长期层面,国内经济内生修复进程速度不及预期,企业侧、政府侧债务付息负担仍较重,持续保持低利率状态或是金融体系的当前所需。虽然银行端持续压缩息差,但存款利率和政策利率仍有下行空间。货币政策和流动性有望继续偏宽松状态,因此债市仍处于顺风期。央行是否会推行为刺激经济增长而引导利率下行的政策,以及宏观经济数据表现和国际及金融市场等因素均将对长端收益率有所影响。

$申万菱信安泰瑞利中短债A(OTCFUND|006609)$

$申万菱信安泰瑞利中短债C(OTCFUND|007240)$

风险提示:基金有风险,投资需谨慎。上述内容不作为任何投资建议,不代表对未来市场表现的保证,不代表本公司对基金业绩的任何承诺或预测。观点仅代表当时看法,今后可能发生改变。基金管理人不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的过往业绩及其评级并不预示本基金的未来业绩表现。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

本文作者可以追加内容哦 !