自1991年以来,投资者购买被指数基金抛弃的股票可能赚到74倍的收益。

在被纳入标普500指数之前,特斯拉股票曾大幅上涨,但自那之后,其表现却落后于被剔除指数的公寓投资管理公司。

尽管在感情上最好避免“替代关系”,但在股市中情况可能不同。

在一篇以“没有人喜欢被甩”为开篇的研究报告中,两位投资量化分析师揭示了那些“自暴自弃”公司的一些令人意外且潜在有利可图的特点。

如今,大约一半投资于美国股票的资金都集中在指数基金中,而许多主动管理的基金也持有类似的投资组合,即在没有英伟达或微软等“七巨头”股票的情况下,很难在当下击败市场。

在这种情况下,被指数抛弃的股票往往很难吸引到新的投资者。

正是在这个时候,投资者应该出手了,投资机构Research Affiliates的主席Rob Arnott和他的同事Forrest Henslee如是说。

本周,他们将推出一个名为NIXT的股票指数,该指数自1991年以来,通过购买被踢出指数的股票,投资者的资金大约翻了74倍。

这一基本理念并非革命性创新,许多对冲基金通过购买即将进入指数(如标普500指数)的股票并做空那些即将被剔除的股票来赚钱,或者至少尝试这么做。

这些基金了解市场中会有被迫买入和卖出的交易者,他们不在乎价格。

然而,与那些投机性的一夜情不同,NIXT在这些股票被抛弃后将其纳入,并且虽然不与这些“失败者”永远捆绑,但会持有五年之久。对快速获利的投资者而言,这已经是一个漫长的周期。

令人惊讶的是,这些股票表现良好的时间竟然如此之长。

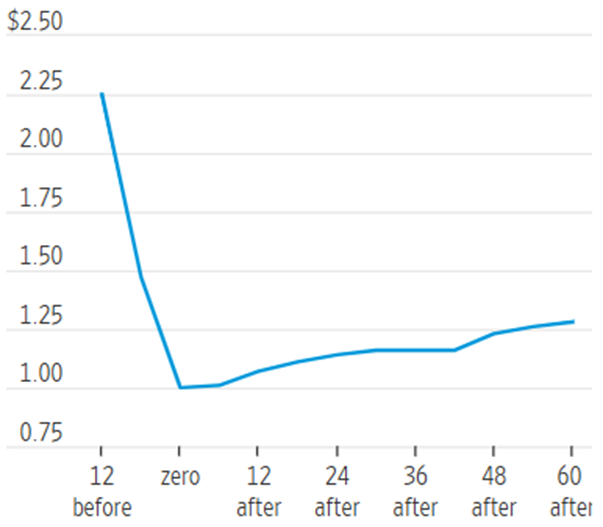

一个有助于理解这一效果的方法是,将一只被剔除的股票的价值相对于标普500指数的表现,设定为其被剔除当天的相对价值为1。

标普500指数、罗素1000指数和纳斯达克100指数中的前成分股在被剔除前一年,其平均价值为原来的2.25倍,这是一个相当大的跌幅。

但随后,这些股票开始表现得比指数更好,并在五年内持续如此,最终达到1.28。换句话说,它们每年平均跑赢市场约5%。

那些被纳入指数的公司往往会在之前经历一波上涨,但在随后的第一年左右表现落后于指数,尽管差距不大。

那么,为什么会有这种差异呢?被剔除的公司交易量通常较低,而一旦被剔除,大量基金会同时抛售这些股票。

“你看到的部分现象实际上是由于这种抛售压力引发的反弹,”Arnott说道。“这确实是一个相当奇妙的模式。”

Arnott对于指数基金持肯定态度,毕竟这些基金在长期内往往能击败大多数主动管理的基金经理,但他同时也是金融界的翘楚,致力于不断改进投资策略。

他在2005年与Jason Hsu和Philip Moore共同撰写的一篇论文,引发了Smart beta趋势的兴起,这一趋势目前已经影响了超过一万亿美元的资产。

Arnott创立了Research Affiliates,该公司开发的策略现已被管理着大约1500亿美元资产的基金所采用。

Arnott最初论文的基本思路是创建一个基于基本面因素(如盈利能力)的指数,而非市值加权的指数。

从1992年到2022年,该指数的美国股票主要指数每年平均比标准的市值加权指数多出1.8个百分点的收益,这是一项显著的优势。而追踪小公司表现的指数表现更好,每年比可比指数高出2.7个百分点。

除了其他优势外,基本面指数更有可能持有那些被剔除的股票。

对于那些持有普通指数基金并且对其满意的投资者来说,不必担心错失良机:因为这些被剔除的公司在被抛售时,几乎可以忽略不计。但对于那些寻求更刺激投资机会的人来说,如今这些被剔除的股票可能尤其具有吸引力。

被剔除的股票本质上都是规模较小且价格便宜的股票。1991年至2022年间,这些被剔除的股票市盈率相较于标普500指数的平均市盈率有26%的折扣,而被纳入指数的股票则溢价高达83%。Arnott预测,小盘价值股在多年落后于标普500指数后,将有望实现超越,因此他认为这个新指数也可能会处于有利位置。

那么有什么潜在问题呢?与可以吸纳大量资金的基本面指数不同,当涉及跟踪被剔除的股票时,资金量可能有限,超出一定规模效果会减弱。

“我们模拟了10亿美元的规模,结果显示效果很好,”Arnott说道。

另一个潜在问题是:市场上已经有一个廉价且广受关注的指数,其表现甚至更好。

那些购买并持有主要由美国大型科技股组成的纳斯达克 100 指数的投资者,虽然经历了一些疯狂的泡沫和痛苦的下跌,但在 1991 年至 2023 年期间的收益约为标准普尔 500 指数的三倍。

那些认为人工智能才刚刚起步的投资者,可以继续将他们的赌注集中在充满魅力股的指数上。但那些愿意在短期、不起眼和不讨喜的股票上下注的人,可能会有惊喜。(WSJ)

本文作者可以追加内容哦 !