身居美国的景杰生物大股东套现6500万元后,为何却谎称自己国内没有人民币借给员工,而选择向“保健品老炮”吕松涛借款?吕松涛竭力推动景杰生物上市背后,是否隐藏着一个实际控制人身份的谎言?

杭州景杰生物于2022年6月在深交所创业板披露招股书,2023年1月过会,截至目前尚未注册,其招股书及回复函最后更新日期为2023年9月28日。

招股书显示,景杰生物此次上市拟发行股票的数量不超过4010万股,占发行后股本比例不低于10%。公司本次拟投资项目的投资总额为5.14亿元,主要募投项目分别是蛋白质组学科技服务平台升级项目、高端科研及诊断抗体试剂生产项目和基于蛋白质组学技术的综合研发平台项目。由此计算,景杰生物此次ipo估值约51亿元。

招股书显示,景杰生物2020年4月融资投后估值为8.3亿元;2020年10月最后一轮融资投后估值为28亿元;不到半年时间估值飙升337%。而从2020年到2022年6月,不到两年估值再次增长82%,非常惊人。

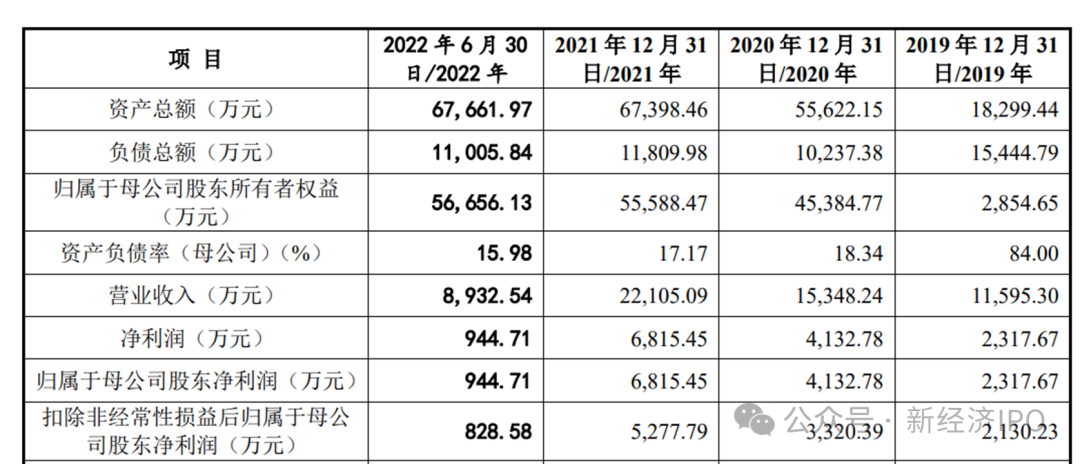

不过,在估值短时间狂飙期间,景杰生物的业绩并没有表现出同样的“加速度”。

2019年、2020年、2021年、2022年1-6月,景杰生物营业收入分别是1.16亿元、1.53亿元、2.21亿元、8932.54万元,同期实现扣非后归母净利润分别是2130万元、3320万元、5278万元、829万元。2023年上半年,景杰生物实现营业收入1.12亿元,扣非后归母净利润1631万元,虽然比2022年有所好转,但从和过去几年看,其业绩比较难看。按51亿元发行估值计算,对应2021年接近100倍PE,如此高的估值显然过于夸张。

实控人3年内曾发生变更

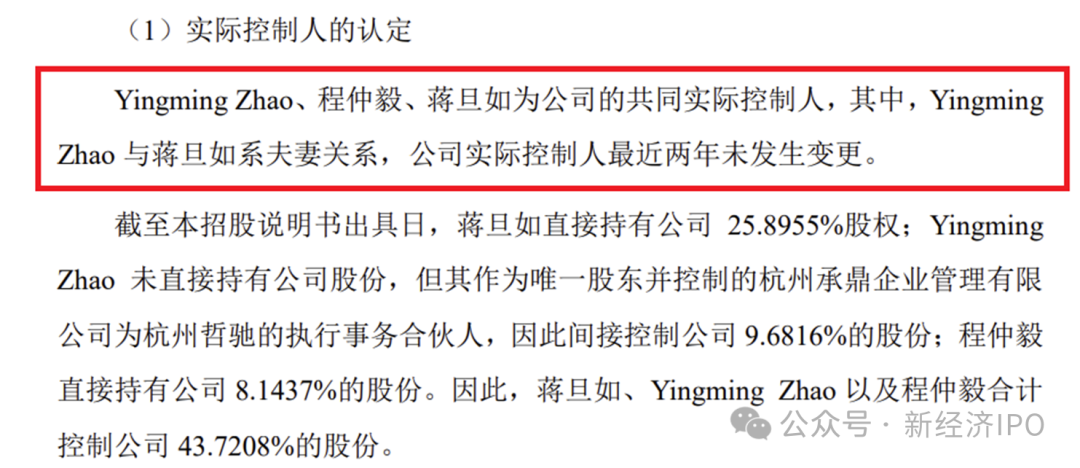

招股书显示,景杰生物实际控制人为Yingming Zhao、程仲毅、蒋旦如,其中蒋旦如直接持有公司 25.8955%股权;Yingming Zhao未直接持有公司股份,但其作为唯一股东并控制的杭州承鼎企业管理有限公司为杭州哲驰的执行事务合伙人,因此间接控制公司9.6816%的股份;程仲毅直接持有公司8.1437%的股份。因此,蒋旦如、Yingming Zhao 以及程仲毅合计控制公司43.7208%的股份。此外,Yingming Zhao与蒋旦如系夫妻关系。

招股书称,最近2年内主营业务和董事、高级管理人员及其他核心人员均没有发生重大不利变化;最近2年实际控制人没有发生变更,不存在导致控制权可能变更的重大权属纠纷。

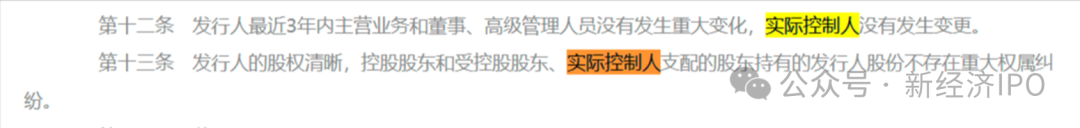

新经济IPO(ID:NEWECOIPO)注意到,根据证监会首次公开发行股票并上市管理办法(2018年修订)第十二条和第十三条规定,发行人最近3年内主营业务和董事、高级管理人员没有发生重大变化,实际控制人没有发生变更。显然,景杰生物这一条不满足要求。

此外,根据证监会《首次公开发行股票并上市管理办法》第十二条“实际控制人没有发生变更” 的理解和适用——证券期货法律适用意见第1号,如果发行人最近3年内持有、实际支配公司股份表决权比例最高的人发生变化,且变化前后的股东不属于同一实际控制人,视为公司控制权发生变更。发行人最近3年内持有、实际支配公司股份表决权比例最高的人存在重大不确定性的,比照前款规定执行。

发行人及其保荐人和律师应当提供充分的事实和证据证明多人共同拥有公司控制权的真实性、合理性和稳定性,没有充分、有说服力的事实和证据证明的,其主张不予认可。相关股东采取股份锁定等有利于公司控制权稳定措施的,发行审核部门可将该等情形作为判断构成多人共同拥有公司控制权的重要因素。

那么,景杰生物是什么时候变更了实际控制人的呢?

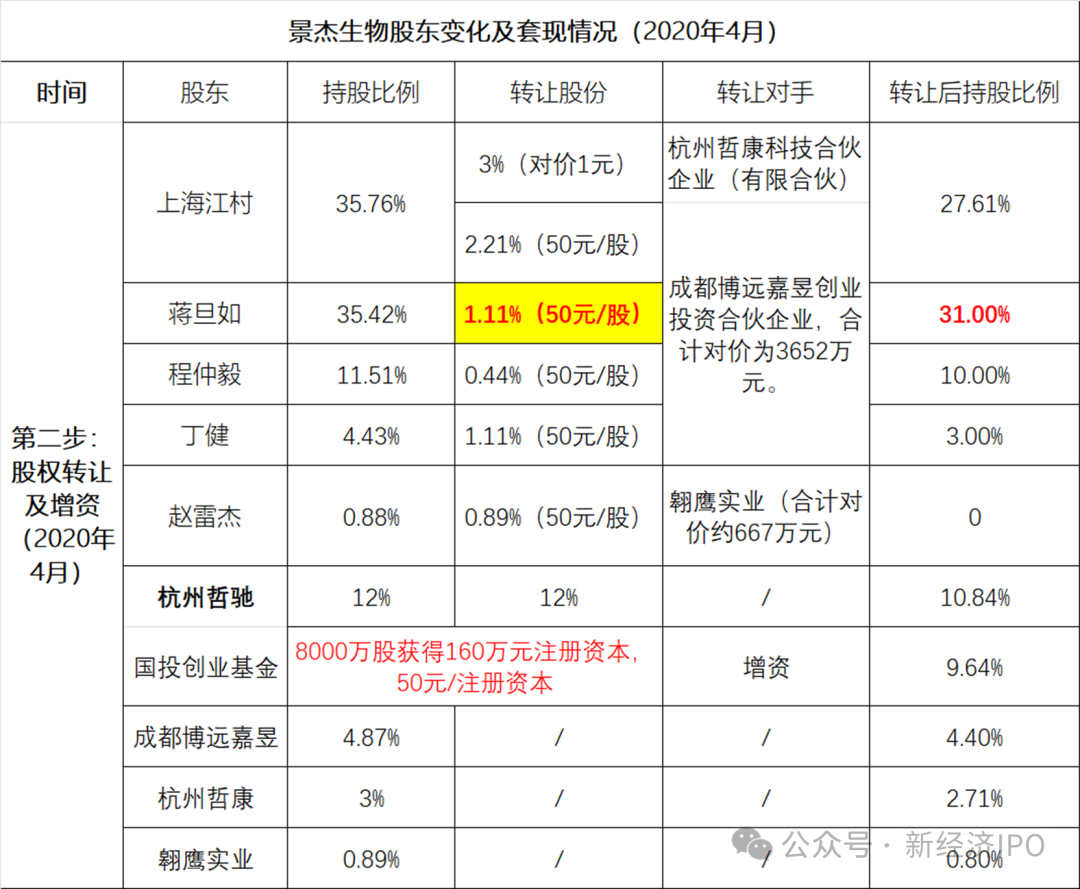

招股书显示,2020年3月之前,景杰生物的单一大股东为上海江村市隐投资发展有限公司(曾用名“上海绿谷道生中医文化传播有限公司”),持有景杰生物41%的股份;第二大股东为蒋旦如,持有公司40%的股份;第三大股东为程仲毅,持股13%。第四大股东为丁健,持股5%。第五大股东为赵雷杰(代蒋旦如的母亲持有股份)。

2020年4月,经过一系列股权转让及增资行动后,景杰生物大股东变成了蒋旦如,上海江村则变成了第二大股东。招股书显示,上海江村从第一大股东的位置退出,经过了两个步骤。

第一步:向员工激励平台转让股份。

2020年3月,也就是景杰生物提交招股书前2年零三个月,景杰生物全体股东上海江村、蒋旦如、程仲毅、丁健和赵雷杰分别转让了部分股份给杭州哲驰科技合伙企业(有限合伙),作为公司股权激励池,总转让份额为180万元注册资本,占当时公司股份的12%。

具体来看,上海江村转让持股比例5.24%,转让后其持股比例降至35.76%;蒋旦如转让4.58%,转让后其持股比例降至35.42%。这时,蒋旦如的持股比例仍然略高于上海江村。程仲毅、赵雷杰、丁健分别转让1.49%、0.12%、0.57%。值得注意的是,此次转让价格为1元/出资额,也就是和公司注册时的价格一样。

第二步:股权转让及增资稀释。

2020年4月,国投创业基金以8000万元增资景杰生物,增资价格为50元/出资额,持股比例为9.64%。

同时,上海江村以1元对价向浙江哲康转让3%股份,以50元/出资额转让2.21%股份(套现1657万元),转让后持股比例27.61%。同时,蒋旦如以50元/出资额转让1.11%股份,套现833万元,转让后持股比例31%。

至此,上海江村终于从最大股东变成了第二股东。

吕松涛的资本腾挪术

招股书显示,景杰生物的员工持股平台杭州哲驰持有公司12%的股份。但非常奇怪的是,杭州哲驰由上海江村的吕松涛持有99%的份额。

公开信息显示,吕松涛为景杰生物董事,1965年出生。1990年 6 月毕业于东北大学,获得社会科学系硕士学位。1990 年至 1992 年,担 任四川攀枝花钢铁公司经济研究所经理;1993 年至 1997 年,担任珠海燎原高科 技发展公司总经理;1997 年至今,担任上海绿谷制药有限公司董事长。

招股书称,吕松涛通过其控制的上海江村投资了景杰生物,是纯粹的“财务投资人”。

新经济IPO(ID:NEWECOIPO)注意到,对吕松涛以外部投资者身份控制景杰生物员工持股平台99%份额的怪异现象,招股书解释称,“吕松涛作为发行人当时的董事,虽不参与公司日常经营管理,但其作为公司董事拥有比较高的声望,并且吕松涛非公司员工,具有一定独立性,景杰生物当时的股东对吕松涛持有杭州哲驰 99%的份额表示一致认可”。

这个解释让人耳目一新,A股上市公司中如此安排的可以说极为罕见。IPO上市公司持股平台通常由大股东、实际控制人或参与激励的核心高管担任,罕见让外部第三方“独立性、声望高”的人士担任,员工持股平台控制人重在凸显利益归属,强调“独立性和声望”的意义在哪里?景杰生物保荐人难道对如此明显的谎言也敢信,甚至敢写到回复函中交给深交所看?

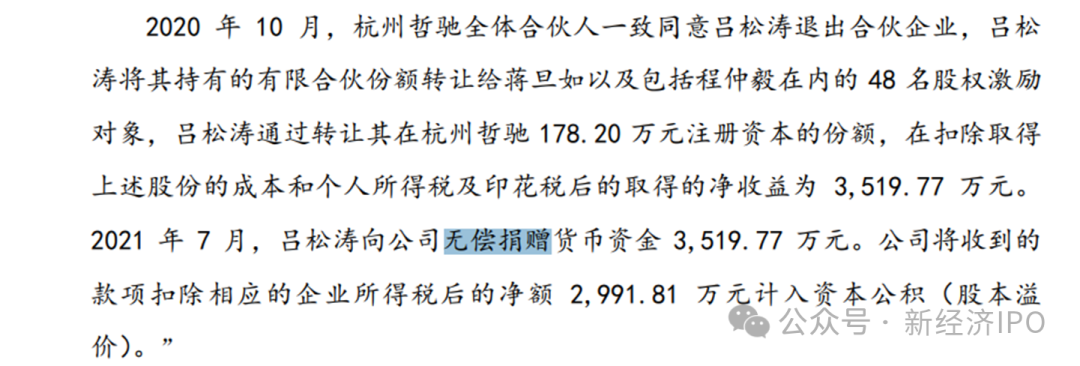

不止如此,吕松涛控制杭州哲驰的一系列离奇操作也让人大开眼界。在获得12%股权激励股份后半年,2020年10月,杭州哲驰全体合伙人一致同意吕松涛退出合伙企业,吕松涛将其持有的有限合伙份额转让给蒋旦如以及包括程仲毅在内的48名股权激励对象,吕松涛通过转让其在杭州哲驰178.20 万元注册资本的份额,在扣除取得上述股份的成本和个人所得税及印花税后的取得的净收益为3519.77万元。

值得注意的是,此次股权激励价格为50.5元/股,被激励员工入股的资金来自公司实际控制人蒋旦如的借款,总计4489.77万元。招股书称,由于入股价格较高,员工无力支付,而蒋旦如与被激励员工签署借款协议,借款期限为五年,借款年利息为5%。

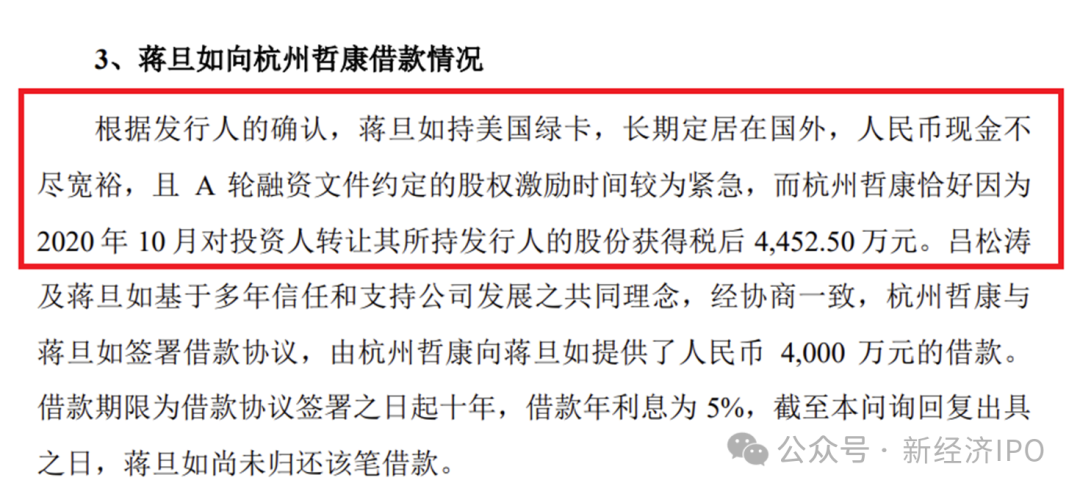

不过,蒋旦如借给员工的钱也不是她自己的,而是从公司的财务投资人吕松涛那里借的。景杰生物问询函解释了蒋旦如为何要向投资人借款,然后再借给员工。“蒋旦如持美国绿卡,长期定居在国外,人民币现金不尽宽裕,且A轮融资文件约定的股权激励时间较为紧急,而杭州哲康恰好因为2020 年10月对投资人转让其所持发行人的股份获得税后4452.50万元。吕松涛及蒋旦如经协商一致,杭州哲康与蒋旦如签署借款协议,由杭州哲康向蒋旦如提供了4000万元的借款。借款期限为十年,借款年利息为5%。截至问询回复出具之日,蒋旦如尚未归还该笔借款”。

蒋旦如是真的“人民币现金不宽裕”吗?答案显然不是的。2020年4月和10月,蒋旦如及其母亲通过股权转让套现超过6000万元,用于借款给员工支付股权激励对价绰绰有余。

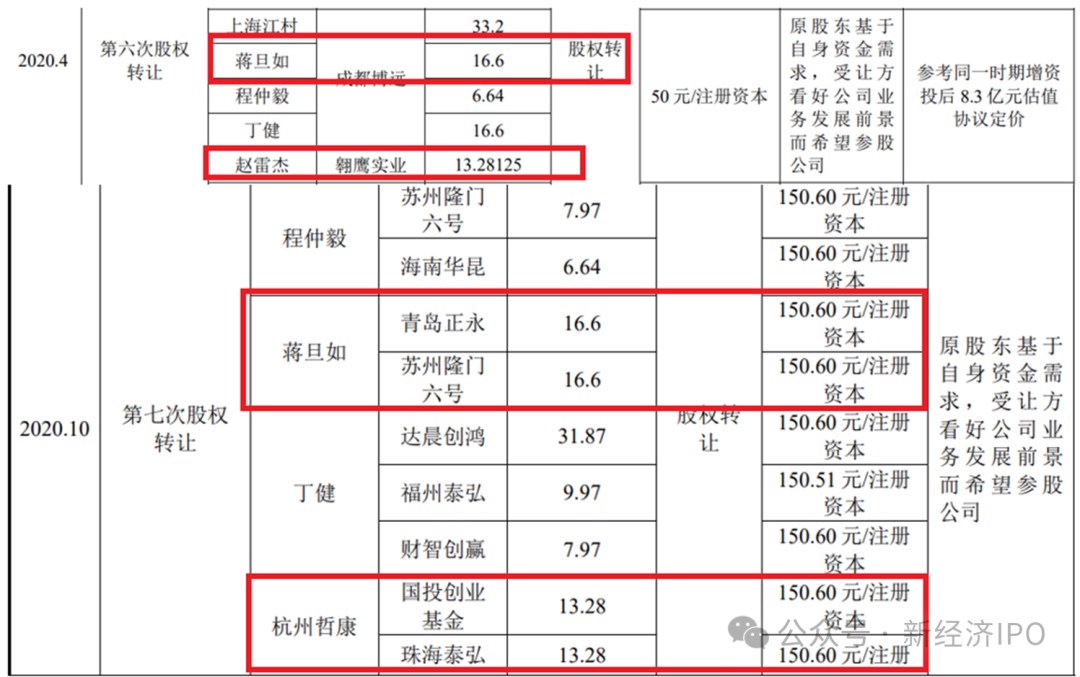

回复函显示,2020年4月,蒋旦如向成都博远嘉昱转让1.11%持股份额(16.6万元出资额),对价50元/出资额,转让总金额为830万元。2020年10月,蒋旦如再次转让2%的股份(33.2万元出资额),转让价格150.6元/出资额,转让总金额5000万元。蒋旦如赠送给母亲的0.89%股份(通过亲戚赵雷杰代持)也在2020年4月套现了664万元。

这意味着,截至2020年10月,蒋旦如及其母亲套现约6500万元。蒋旦如独自套现金额就高达5830万元。而吕松涛控制的杭州哲康向蒋旦如提供的400万元借款,也是来自2020年10月转让26.56万元出资份额所得(见下图)。那么,自相矛盾的是,蒋旦如明明套现的资金超过了吕松涛,为何不愿意自己出钱借给员工,而选择向吕松涛借钱?

更重要的是,蒋旦如在解释没有使用自有资金借款时撒谎了。

回复函称蒋旦如在国内“人民币不宽裕”。可是,承接蒋旦如股份的两家机构都是国内投资机构,标的也在国内,上市地点也在国内,不可能向她支付美元,否则不仅不合情理,而且也涉嫌违反国家外汇监管政策,甚至涉嫌洗钱。

那么,蒋旦如强调自己人民币不宽裕,是否意味着上述股权转让收益不属于她所有呢?如果是这样的话,蒋旦如持有的股份到底是谁的?她是否涉嫌代他人持股?蒋旦如不是真实的第一大股东的话,谁才是景杰生物背后的实际控制人?

招股书中还有更多不合常理的事情。

2020 年 10 月,吕松涛转让其在杭州哲驰 178.20 万元注册资本的份额,获得净收益3519.77万元。2021年7月,吕松涛向景杰生物无偿捐赠了上述款项。

一个令人困惑的问题出现了,景杰生物实际控制人Yingming Zhao和蒋旦如夫妻没有将自己套现收益借给员工,更别提无偿捐给公司。

在这种情况下,吕松涛作为一个所谓的第三方独立“财务投资者”,如此热衷于为景杰生物“无私贡献”是不是过于热情了呢?

众所周知,风险投资的目的就是博取收益,投资者为何要把利润捐回给公司?你见过巴菲特把投资苹果和可口可乐后赚取的利润捐回去吗?吕松涛如此反常识的举动背后的原因到底何在?这涉及到一个简单的问题或价值判断,财务投资人和创始人谁会更热爱和珍惜公司?谁更关心、更在乎景杰生物的发展,是不是就代表了谁才是景杰生物的主人呢?

答案到此已经不言自明了,新经济IPO强烈建议,蒋旦如以及景杰生物有必要向深交所重新提交一份严肃、诚实的回复函,如实披露公司的真实情况,至少也要自圆其说,讲清楚上述诸多矛盾之处。

附:背景资料:

公开信息显示,吕松涛与史玉柱是好友,在过去二十多年里都是保健品行业中的“老炮”,但他在生物医药圈的名声不佳。

据媒体公开报道,2019年11月29日,学术圈“老炮”饶毅曾实名举报武汉大学医学院李红良教授、上海生命科学研究院生化细胞所裴钢院士以及上海药物所耿美玉研究员(即近期填补世界空白的阿尔兹海默GV-971中国首款该类药物主要研究者、论文通讯作者)论文造假。而耿美玉背后的资助者正是吕松涛。

2019年11月初,吕松涛掌控的上海绿谷制药有限公司治疗阿尔茨海默病的新药——九期一(甘露特钠,代号:GV-971)上市申请获得有条件批准。这款新药是否能治疗阿尔茨海默病并不清楚,但吕松涛过往的卖药(实际是保健品)历史很不堪。

上世纪90年代,吕松涛和上海绿谷集团曾推出一款所谓的抗癌神药“中华灵芝宝”,这款产品于1996年经陕西省明德制药厂向陕西省卫生厅获得批文。然而,据后来媒体报道,当时的批文是陕西省明德制药厂向时任陕西省卫生厅药政处处长赵斯安行贿获得,“中华灵芝宝”并没有做药理药性、毒理毒性和临床试验。1996年5月,由上海巨人集团出资、陕西省明德制药厂再次向赵斯安行贿。这两家公司背后的实际控制人都是吕松涛。上海巨人集团也就是后来的上海绿谷集团,陕西明德制药厂则成为绿谷下属的西安绿谷制药公司。

“中华灵芝宝”上市后,曾因虚假宣传屡遭媒体曝光。2001年6月12日,“中华灵芝宝”先后被列为上海、江西两地工商部门的查处对象;2002年,《南方周末》发文揭露中华灵芝宝的骗局。然而,作为药健字号产品的“中华灵芝宝”批文在2002年底到期后,吕松涛又运作拿到了 “国药准字B”批文,并将其名字改为双灵固本散。

据媒体统计,自2001年7月国家建立违法药品广告公告制度到2006年底,双灵固本散被列入国家级《违法药品广告公告》的次数高达800多次,创造了国内药品违法广告之最。2007年4月,双灵固本散的药品文号因为伪造申报材料被国家食品药品监督管理局注销。

不过,吕松涛及绿谷集团再次推出新的“抗癌产品”-绿谷灵芝宝,并投入大量广告宣传该产品具有治疗各种癌症的神奇功效。2008年1月12日,央视新闻联播对绿谷进行了长达五分钟的曝光。随后,全国各主管部门开始严查绿谷。

阿尔茨海默病新药—“九期一(甘露特钠,代号:GV-971)”正是吕松涛在三代抗癌药先后被查处后的又一场声势浩大的“卖药”计划。而景杰生物更像是吕松涛在二十多年销售抗癌保健品之后迈向资本市场的冒险行动。

注:背景资料来源于中华工商时报、南方周末、每日经济新闻等媒体公开报道。

本文作者可以追加内容哦 !