6月,北交所正式恢复受理,新增受理28家IPO企业。截至目前,这28家企业均已收到审核问询函,作为新“国九条”下首批获北交所受理企业,将按照IPO新规接受审核。这28家新获受理企业“成色”如何?审核主要问了什么?

IPO新规下,上市门槛全面提高,从新受理企业情况是否能观察到这种变化?

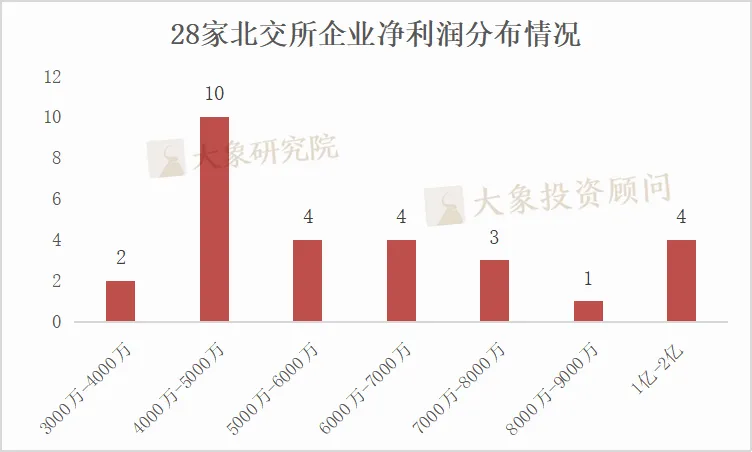

28家企业净利润

在这28家新获受理的北交所IPO企业中,2023年的平均营业收入为5.78亿元,最高营业收入为21.34亿元,最低营业收入为1.32亿元。而净利润方面,2023年平均净利润为6550.86万元,最高净利润为1.73亿元,最低净利润为3131.10万元。

值得一提的是,有12家企业2023年的净利润低于5000万,占比42.86%,还有2家企业2023年净利润刚过5000万,具体为5193.26万元、5194.88万元。

有10家企业净利润分布在4000万-5000万,占比35.72%。净利润最低为3131.10万元,为思锐光学。

此外,在6月17日北交所过会的成电光信,2023年的净利润仅为4500万元。大象君认为,从新增受理的北交所IPO企业和过会企业的净利润来看,企业现有的盈利能力对于北交所IPO不是决定性指标。

问询函分析

大象君总结了28家新增受理的北交所企业的问询函,发现总结出交易所主要对于企业的创新特征、业绩收入/财务类、募投项目问题相关问题尤为重视,几乎每家企业都会被问询到,并且涉及问题数量均在5小问以上。

一、业务与技术——创新特征

北交所服务中小创新企业,重点支持“专精特新”企业。其下发的问询函第一个模块是关于“业务和技术”,对企业是否符合定位尤为关注,具体表现为“发行人的创新特征”。共有25家企业被问询,交易所对于“补充披露创新特征”尤为重视。

交易所对于发行人的创新性主要问询“核心技术先进性”与“研发实力、持续创新能力”两大类。

“核心技术”类具体问询如:

1.核心技术的先进性;在对应的生产环节的具体应用;是否符合行业发展趋势,是否存在被替代、淘汰的风险;公司行业分类是否准确;

2.技术成果的形成过程;核心技术的产业化前景;知识产权成果的具体应用及贡献情况;所属行业产品核心竞争力对工艺、配方的依赖程度;

3.量化说明技术成果在各细分业务、主要产品和服务中发挥的主要作用、创新性和先进性的具体体现;

4.研发是否具有较高的技术壁垒;说明相关产权是否存在潜在纠纷风险;产品需求是否存在持续萎缩的风险;

5.全部收入划分为核心技术产品收入的合理性;说明招股说明书列举的图片分别使用的原材料,是否与发行人的主要产品一一对应。

“研发实力与持续创新能力”类具体问询如:

1.发行人掌握核心技术的专业技术含量;发行人的竞争优势及持续创新能力;发行人是否具备持续独立研发能力;发行人未来技术研发方向;

2.发行人报告期内的持续研发成果;发行人对应的研究项目或专利取得情况;进一步说明发行人市场发展空间;

3.核心技术人员的配置或认定与公司业务发展的匹配性;研发投入(如人员、领料情况)与研发项目进展的匹配性;

4.是否具备独立开发科研能力;横向比较发行人与同行业可比公司的创新成果与研发储备等情况;

5.进一步说明公司以“具有较高的市场地位”认定其具有创新性、技术先进的依据是否充分;相较于主流行业模式的异同及具体创新效果;

6.说明报告期初无研发费用的合理性;说明集成创新和原始创新的区别。

二、财务会计信息——收入/净利润/业绩

此外,问询函第二个模块则是关于“财务会计信息”,对企业重点关注业绩情况及其他收入情况,共有28家企业被问询。

交易所对于财务会计信息主要问询“业绩真实性”与“业绩稳定性、可持续性”两大类。

“收入真实性核查”类具体问询如:

1.说明采取经销模式的必要性、合理性;收入确认是否合规、谨慎;是否符合行业特征;经销商销售的原因及交易公允性;经销商管理机制是否健全;主要经销商信息披露及真实性;

2.说明经销产品定价是否公允;发行人对经销商进销存的管控情况;是否与其自身业务规模不匹配的情况;说明经销模式下终端客户情况;销售区域结构变动的原因;

3.说明对贸易商客户销售的进销存情况;汇率波动对发行人的影响;是否存在被境外销售所涉及国家和地区处罚或者立案调查的情形;

4.公司与主要境外客户合作是否稳定;报告期内汇兑损益变动较大的原因及合理性;相关风险控制措施和内部控制制度;量化分析各期境外销售额、结算货币与汇兑损益的匹配性;

5.线上销售收入的真实性;是否存在虚构外销业务增加收入的情形。

“业绩稳定性、可持续性”类具体问询如:

1.量化分析业绩大幅增长原因及合理性;经营活动现金流量持续为负且与净利润差异较大;毛利率波动原因及合理性;报告期前持续亏损、报告期内收入及净利润大幅改善的原因及合理性;存在未弥补亏损风险

2.客户分散度、稳定度是否与行业特征相符;与主要客户的合作是否稳定、可持续,是否具备市场拓展能力,是否面临较大市场竞争压力;公司业绩增长是否具有持续性,是否存在期后业绩下滑风险及目前变动趋势;

3.客户分散度高且销售费用率较低的合理性;说明2023年业绩增速显著高于可比公司的原因及合理性;是否能持续符合发行上市条件;

4.部分客户收入增长但对发行人贡献收入下降原因;各类产品及服务收入增长可持续性;与主要客户的合作模式及合作稳定性;发行人主要业务是否仍具备成长性;

5.补充披露境内外客户基本情况;是否存在收入跨期、提前或延迟确认收入情形。

三、募集资金运用

“募投项目必要性与合理性”类具体问询如:

1.设备购置费测算是否合理;本次扩建项目的必要性,募投项目实施后是否具有足够的市场消化能力,与市场需求是否匹配,以及预计收益测算的准确性;扩产的必要性及合理性

2.说明研发人员的薪酬与同地区、同行业可比公司的研发人员是否存在较大差异;研发项目的具体内容;其他研发投入的具体构成;

3.募集资金用于补充流动资金的具体用途;说明补充流动资金及资金规模的必要性、合理性,是否与发行人现有经营规模、财务状况、技术水平、管理能力和发展目标等相适应;

4.在建工程核算的准确性及合规性;说明拟募投项目是否涉及淘汰、限制类产业相关产品;

5.说明项目完成后能否提升发行人的核心竞争力或技术实力等情况;说明本次募投项目的备案是否存在有效期安排,发行人本次是否需要重新履行备案程序。

“其他问题”类如:

1.经营合规性;私募基金股东存在清算风险及对股权结构影响;其他合规性及披露说明问题;大额理财产品资金投向;

2.关于公司控制权的认定;票据结算合规性及金额波动的合理性;期间费用与业务规模的匹配性;政府补助及核算合规性;资质齐备性;房产使用合规性;

3.外协加工及劳务外包的影响;发行人工业用地规划调整的影响;对赌协议的解除情况及股权清晰;关于固定资产使用;现金分红等。

总 结

在新规后新受理的28家北交所企业来看,交易所对企业的创新特性要求较高,相关问题方面被问超过10个小问,其他企业一般在6小问左右。

对于企业的业绩稳定性与成长性、收入真实性的核查要求较严格。对于发行人规范运行、内部控制、财务核查等方面的要求甚至更高。

对于募投项目,交易所募投项目反馈的问题数量大幅增加且更深入和具体,进一步规范了对企业募投项目的实施进度、募集资金使用情况的持续监管要求,对募投项目关注度逐渐向其他板块趋同。

此外,从这28家新获受理的北交所企业净利润、以及结合近一个月的具体情况来看,企业现有的盈利能力对于北交所IPO不是决定性指标,但太低显然不行。大象君认为,交易所审核新动向以企业定位、业绩稳定与收入真实性、募投项目等三大类问题为主,提升创新型中小企业质量和投资价值。

如需转载,请在文章前注明“版权信息 | 本文来自大象IPO”

本文作者可以追加内容哦 !