作为这一轮全球AI科技周期的风向标企业,自2023年初截至今年6月31日,英伟达股价翻了近7.5倍。然而,自6月创下了历史高点后,截至当地时间8月12日收盘,其股价回撤幅度约20%。同时,这一时期,英伟达多位高管也在持续抛售公司股份。

据统计,在6月13日至8月9日期间,CEO黄仁勋已累计套现超5.57亿美元;其他如董事会成员Mark Stevens、全球业务运营执行副总裁也分别出售了价值约1.25亿美元、1000万美元的股票。

因此,随着业绩报即将到来,近日英伟达股价再度上扬。但有关于其泡沫高涨的言论也并未消失或减少。

事实上,伴随全球大环境的变化,此前高呼超大成长性的美国AI科技产业,面临的泡沫破灭声音愈发之多且清晰了。而近期,巴菲特减持苹果股份似乎也为此提供了些许注脚。

然而,同一时期国内AI投融资市场中却传来较大额融资消息。据悉,近日,AI大模型初创企业零一万物已完成新一轮数亿美元融资,传闻此轮融资参与方包括某国际战投、东南亚财团等多家机构。

无独有偶,月之暗面也在近日刚交割一轮超过3亿美元的融资。依此,似乎国内AI初创企业可以“无畏”AI巨头们给出的科技泡沫警示,继续获得资本的青睐。事实是否果真如此?这些AI初创企业能继续获得资本认可的深层次逻辑又是什么?

AI泡沫膨胀,百亿估值独角兽更有“性价比”

所谓科技泡沫指的是那些没有实际效益,只是空中楼阁的科技项目。这些项目往往被过度炒作,导致市场估值远高于其实际价值,形成泡沫。而当泡沫达到一定上限之时,随时都有被戳破的可能性。

从生成式AI主产业链来看,目前仅有作为最基础、最核心的物质支撑的算力芯片等AI级硬件环节,有部分的企业能实现实际效益,譬如英伟达。

但模型层、应用层就不是如此了,相关公司的投资成本回报率正在遭受更多的市场质疑。

OpenAI作为AI软件算法领域的先行者,在今年上半年再度完成了新一轮以860亿美元估值融资,但出乎意料的是,OpenAI的投资者红杉资本、Founders Fund、Khosla Ventures等并没有选择参与此次融资。

结合这些资本财团此前的投资动作来看,不跟投其实在很大程度上寓意着在高估值面前,投资者开始对OpenAI“望而却步”,即使其依旧保持领先竞争力。

而原因或许就在于其回报率矛盾,毕竟资本是逐利的。

2019年,以非营利组织定位的OpenAI在资金压力下成立了“受限盈利公司”OpenAI LP来吸引外部投资,但这一转变却也造成了内部的紧张局势。从去年CEO奥特曼被炒鱿鱼,到现在11位联合创始人只剩2位,就可见一斑。

与此同时,其资金缺口再度浮现。OpenAI今年仍面临约50亿美元的资金缺口,这意味其还需启动新一轮融资。

可见,超高估值的OpenAI正面临着艰难的盈利、融资问题,而一旦资金链稍有差池,暴雷风险极大。尤其是在微软退出董事会,并且将其当作最大的竞争对手后。

或者也正是基于这些考量,资本市场的融资偏好退一步向百亿估值的独角兽倾斜。据统计,美国市场,在今年前7个月中先后有24家估值不足40亿美元的AI初创企业被红杉资本、Founders Fund等财团,估值超过百亿美元的仅有4家。

而与美国市场相比,国内AI市场没有媲美OpenAI的超大大模型独角兽企业,因此投资者在选择时,从始至终都是聚焦于有一定直接或间接背书性质的独角兽企业。

刚刚完成新一轮数亿美元融资的零一万物就是如此,其创始人李开复是前微软全球副总裁,副总裁是原百度元宇宙项目负责人,核心团队成员来自谷歌、微软、IBM、百度等科技巨头,这些就是零一万物在初创阶段最好的背书了。

据悉,零一万物若最新这一轮融资属实,其估值也就在10亿美元左右。其他应用大模型独角兽企业,如智谱AI、百川智能、月之暗面估值最多也就将将跨越了200亿人民币估值大关。

因此,与其说国内AI初创企业无惧科技泡沫轮,斩获融资,不如说随着海外超大独角兽企业的风险信号愈发明显,理性投资者们开始进入观望期,要投也会优先选择“性价比”更优的中小型独角兽。

当然,这只是大环境下的一种趋势,企业想要获得资本的认可,必然还蕴含着更深层次的逻辑。

逻辑一:熙熙攘攘皆为利来,又为利散

正如,上文所述,资本是为利益驱动的。盈利性的投资者投资一家企业,必然是看好其未来成长性。

成立于2023年5月的零一万物除去其强大的创始团队外,全球化的初始定位则是这家初创企业区别于其他同类初创企业的的第二大亮点了。

早在去年3月,李开复就宣布将零一万物的前身Project AI 2.0,定位为“全球化企业”。而原因可以参照两点,一是考虑到相比国内市场,产业初期海外用户有更大意愿来付费使用这些应用产品,这将为初创企业提供更好的盈利基础与条件。

其二则是,中国虽然近两年也在大举布局AI产业,但是目前依旧没有绝对的龙头“跑出来”,因此这个时间段也是众多初创企业各显奇招的最佳时机。两头布局,和值最大,这与投资者的利益诉求也不谋而合。

因此零一万物成立后,李开复继续将“全球化”经营策略执行到底。首先,在C端的产品策略上,零一万物主张先海外验证,后落地国内市场。

目前,零一万物已在海外推出了4款AI应用,分别是PopAi、Monaland、Shado和Bingo.AI。其中,PopAi是一款AI办公工具,流量来源主要集中于秘鲁、土耳其、印度等国家。

根据官方数据,PopAi上线9个月以来,用户数近千万,产品投资产出比(ROI)接近1。这其实只是接近一个传统制造业的ROI,但对于推出不足一年的新范式产品而言,还算是相对较好的成果了。当然,这也在某种程度上反映了这款AI办公产品,需要的投入成本相对低。

但更重要的是,经过在海外市场的产品试水后,零一万物在生产力产品方向最终确定围绕AI读文档、PPT制作等高价值场景,去打造优质专业服务,并探索其商业化空间。

因此,今年5月,零一万物在国内市场推出了同样面向C端的AI工作平台“万知”,试图打造适合国人的“ChatGPT Moment”。只是由于推出时间尚短,该产品的相关运营数据还未能窥见,不好做判断。

其次,在B端,经过一年的沉淀,零一万物目前已将其大模型产品从开源转向闭源,成功推出了首款商业化的闭源模型Yi-Large。客户画像也呈现明显的国际化趋势,据悉,Yi API已经吸引了多家业务覆盖全球的500强企业成为其企业级用户。

或许正是基于零一万物的相对开放的经营布局,以及相对明确的商业化模式、盈利意图,在最新的这轮融资中,据悉有某国际战投、东南亚财团等多家机构参与其中。某种意义上,这也是其全球化战略的一面。

当然,虽然零一万物的商业化“故事”讲得很清晰,也相对宏大,但如何在追赶海外头部大模型企业的同时,进一步迈入“长跑模式”依旧是其接下要重点向投资者回答的核心问题。

而这也同样困扰着仍在商业闭环上“慢跑”的智谱AI、百川智能、月之暗面等企业。毕竟,熙熙攘攘皆为利来,但也会为利益驱散。

逻辑二:互联网大厂的竞技赛,乾坤未定

事实上,当我们去盘点上述提及的零一万物、智谱AI、百川智能、月之暗面这四家今年均获得亿元以上融资额的“AI新小龙”企业,会发现,互联网大厂的身影一直未有缺席。

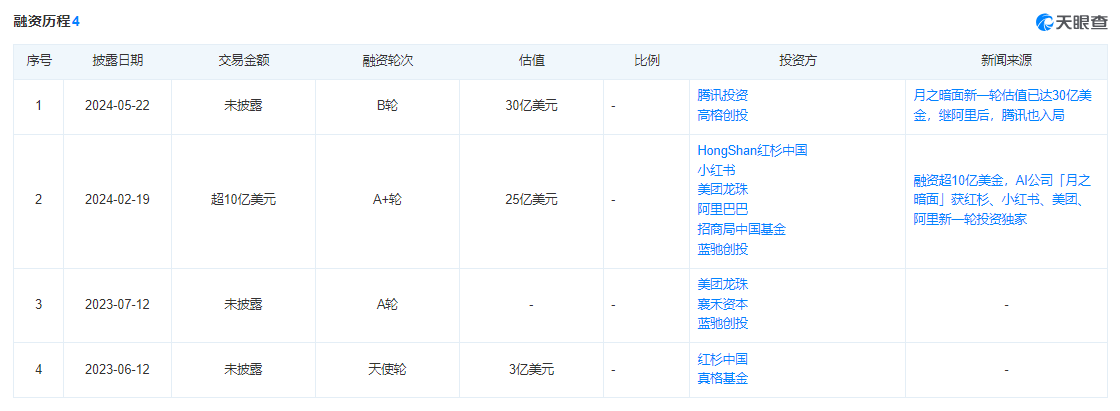

查询天眼查APP发现,2024年5月完成B轮融资的月之暗面投资方主要是腾讯、高榕创投。而早先,月之暗面就已经吸引了阿里巴巴、小红书、美团等互联网大厂投入其中。

资源来源:天眼查APP

此外,近期完成50亿元A轮融资的百川智能,以及智谱AI、MiniMax的融资名单都有腾讯、阿里,腾讯也投了零一万物。

而这背后的原因,其实很大一部分在于垄断格局。不同于美国互联网电商平台中有亚马逊、搜索平台领域有谷歌、移动消费电子端有苹果、计算机软件端有微软、上游芯片硬件端有英伟达……美国整个互联网主产业链的各环节几乎都形成了独家垄断格局。

中国互联网产业的发展一开始就主要集中于以平台服务为主的平台经济,包括腾讯、阿里、美团、字节跳动等互联网大企看似各自之间是有经营业务的差异性,但归根结底,其实都属于同一类平台经济主体。

这意味着,国内的平台型经济产业竞争格局,其实本质上是一个交叉的多头竞争局势。因此,当国内可供开发的流量日趋见顶时,这些互联网大厂首选的就是纵往向更多细分领域去延申,寻求新增量,比如腾讯向短视频进军,抖音向电商发展。说好听点这是在完善各自的平台生态,讲得不好听点,其实就是因为自身的科技属性一般,只能以来过渡其增长困境。

不过这一切,在这两年随着人工智能的技术、应用场景、商业化模式等产业要素进入加速发展后出现了些许转变,各大互联网大厂开始从各自产业基因出发,纷纷布局AI产业。

对内,阿里巴巴试图打造云算力体系,与自身生态系统形成庞大的协同效应;字节跳动则继续在AI应用、硬件上做了更多探索,试图解决其“新”时代的“入口焦虑”……。

对外,“AI新小龙”则是这些互联网大厂实现AI战略目标的另一法宝。只不过因此目前国内的AI产业处于发展初期,所以就出现了上面的互联网集体出现在位数不大的AI独角兽企业之中。

这背后的根本原因就在于多头竞争形势中,互联网大厂们有一直都存在较大的焦虑的,谁也不愿错过这个新范式机遇。当然,这样的局势实则是有利于这些独角兽企业,去寻找更好啊的资金助力的。

来源:松果财经

本文作者可以追加内容哦 !