之前的文章《大V | 海外权益投顾PK》《机构 | 海外权益投顾PK》《海外权益投顾怎么选?》有讨论过海外权益投顾的配置特点,其中我发现有一些业绩基准是MSCI全球指数,有一些是MSCI发达国家指数,有一些还加了一点MSCI新兴市场指数。我有点好奇,这些指数到底有哪些区别,哪些更加适合作为一个业绩基准呢?所以就去研究了一下,内容有点长,我拆分成了两篇文章,这篇文章更多的是从定性的角度去分析,下一篇文章更多的是从定量的角度。 MSCI旗舰指数

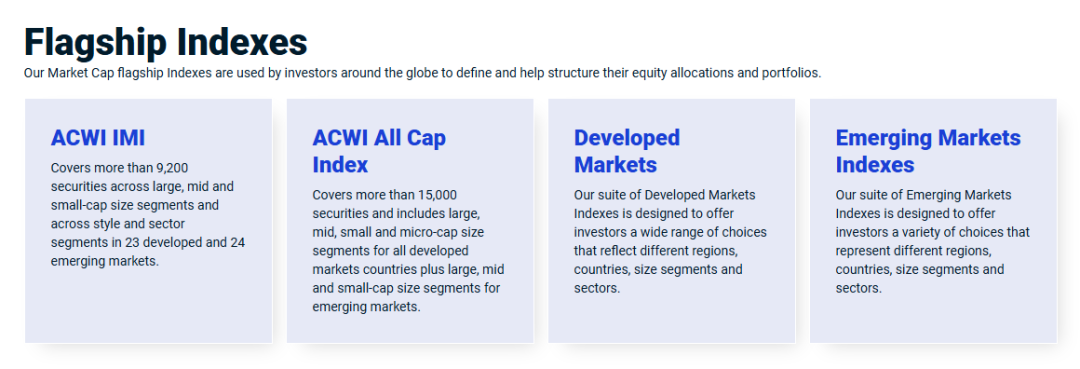

之前的文章《大V | 海外权益投顾PK》《机构 | 海外权益投顾PK》《海外权益投顾怎么选?》有讨论过海外权益投顾的配置特点,其中我发现有一些业绩基准是MSCI全球指数,有一些是MSCI发达国家指数,有一些还加了一点MSCI新兴市场指数。我有点好奇,这些指数到底有哪些区别,哪些更加适合作为一个业绩基准呢?所以就去研究了一下,内容有点长,我拆分成了两篇文章,这篇文章更多的是从定性的角度去分析,下一篇文章更多的是从定量的角度。 MSCI旗舰指数 MSCI旗舰指数主要包括四个:

• ACWI:覆盖23个发达国家和24个新兴市场国家包括不同行业和风格总共9200个个股;

• ACWI ALL Cap:全市值指数:包括发达国家大盘,中盘,小盘和微盘所有个股和新兴市场大盘,中盘和小盘总计15000多个个股:

• Developed Markets: 主要是跟踪发达国家权益市场表现:

• Emerging Markets Indexes:主要是跟踪新兴市场的权益市场表现:

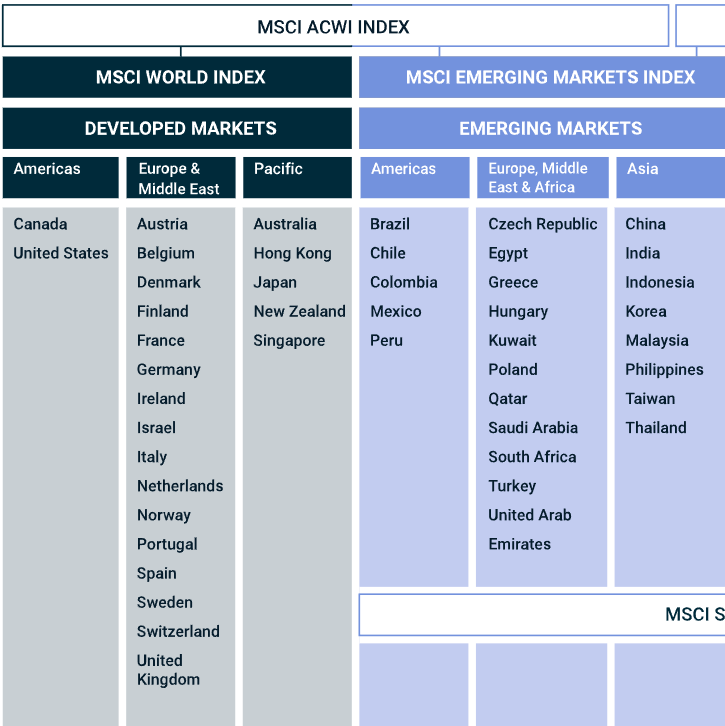

下面是不同指数的嵌套和覆盖关系,发达国家和新兴市场相对来说是独立存在的。亚太地区的香港被归纳为了发达地区,韩国被归纳为新兴市场。

除此之外,还有一个前沿市场(Frontier Markets),相对来说就更加偏门,包括巴基斯坦,斯里兰卡这些。

MSCI全球指数-ACWI

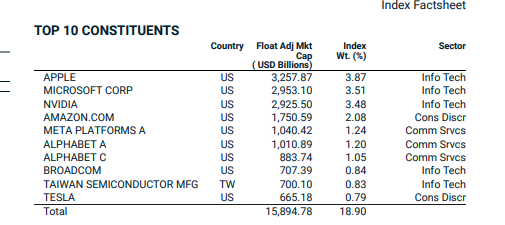

MSCI全球指数-ACWI MSCI 所有国家世界指数 (MSCI ACWI Index,ACWI) 的目标是跟踪全球23个发达国家和24个发展中国家(新兴市场)大型或者中型上市公司股票市场表现的股票指数。下面是不同国家和地区占比情况,整体来看,北美的权重是显著增加的,减少了欧洲和亚太地区。中国占比权重很小,只有2.4%。

从指数成分股来看,前10大重仓股权重不到20%,相对比较分散。

从行业来看,也比较分散,主要是信息科技,金融和工业。从地区来看,美国占比超过了60%,其次是日本6%。从这个角度来看,MSCI全球指数应该受到美股的影响很大。

MSCI发达市场

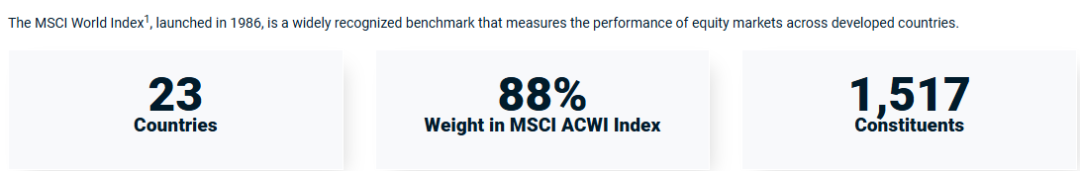

MSCI发达市场 MSCI发达市场覆盖了23个国家,其中88%的权重属于ACWI指数,目前大概1517个指数成分股。

下面是具体的国家分布,从国家数量来看,欧洲偏多,其次是亚太地区,美洲只有加拿大和美国。

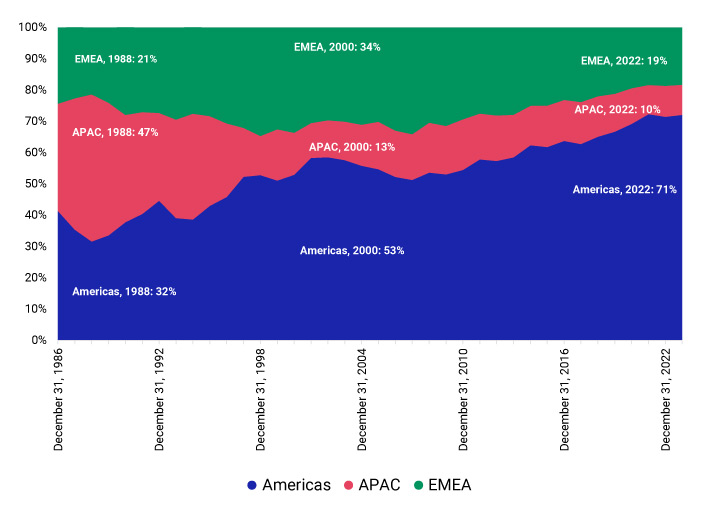

下面是不同国家占比的趋势变化,其实也反映了整体的经济发展水平变化。在20世纪80年代后期,日本在发达市场中的占比超过了40%。后来,在21世纪初,由于欧元的推出,欧洲强劲的经济增长,欧洲市场变得突出。在过去的二十年里,美国一直保持着其作为最大发达市场的地位,目前在指数中占比近 70%。

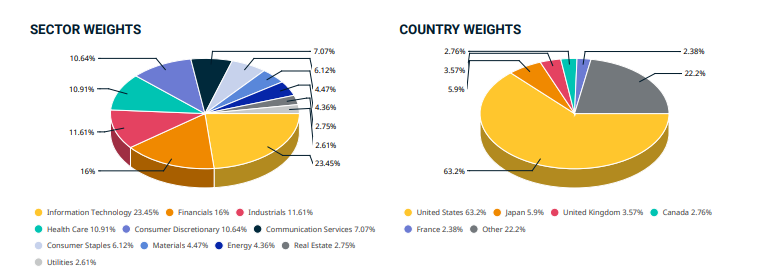

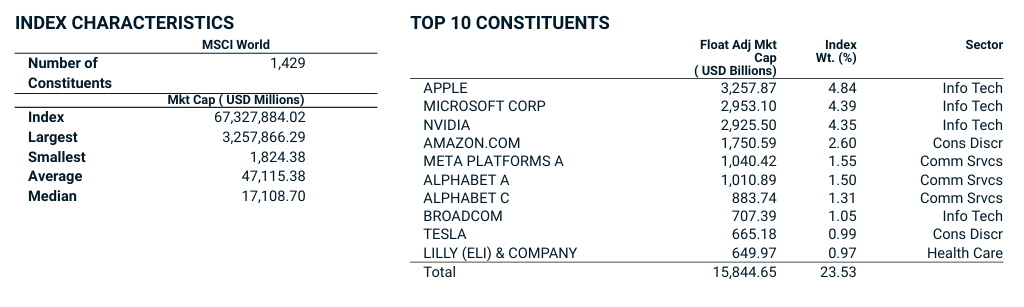

具体到指数成分股:目前总共有1429,其中权重最大的是苹果,微软,英伟达等科技巨头,前10个重仓股也就23.5%,相对比较分散。

从行业和地区来看,整体行业比较均衡,最大的是信息科技(25%),其次是金融行业(15%),医疗健康(12%),从地区来看,美股占了70%以上,其次是日本(6%),英国(4%)。

相比MSCI全球指数,美股占比60%,跟这个比较接近了。

MSCI新兴市场指数MSCI新兴市场指数在创立之初,该指数涵盖了10个市场,在全球股票领域所占比例不到 1%。如今,该指数涵盖了24个市场,在全球股票机会集中所占比例接近11%。超过1.3 万亿美元的管理资产在跟踪该指数。

这里面有一个需要特别关注的点,那就是MSCI新兴市场会动态调整,中国从1996年开始纳入,但2022年MSCI调出了俄罗斯(可能某些是地缘冲突的影响),如果调出指数,很多被动跟踪该指数的基金都会全部卖出俄罗斯的股票。那如果台海发生类似的事情,会怎么样呢?大家估计可以猜测到可能的结果。

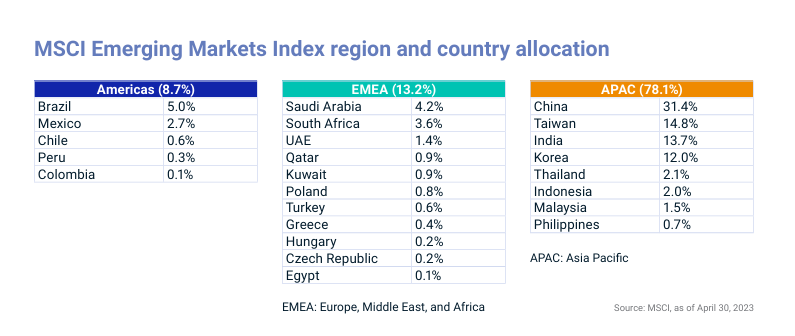

下面不同地区的占比情况,主要还是亚太地区占比比较高,主要是中国,台湾,印度和韩国,其次是美洲,美洲主要是巴西和墨西哥,另外就是除亚洲之外的市场,包括沙特,南非等。

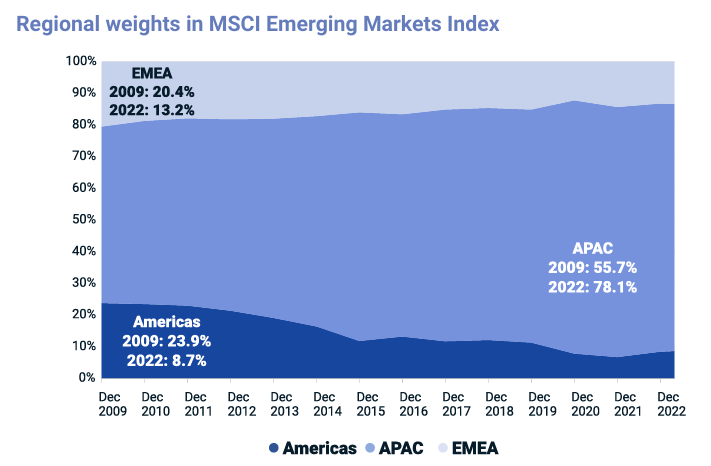

从历史权重变化来看,亚太地区的占比在持续增加。俄罗斯在2009年,它几乎占新兴市场指数的6.5%,但2022年被剔除指数。

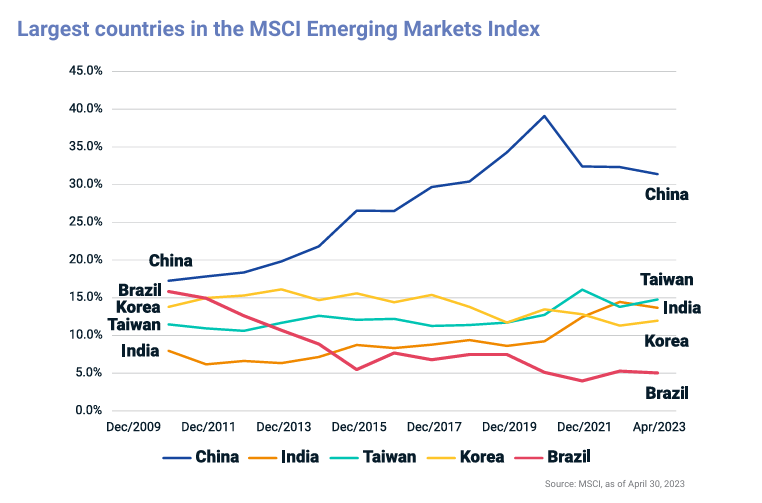

下面是主要国家的整体表现,整体来看,中国是累计收益最高的,但21年以来存在明显的下跌,对应的是印度在这个时间有显著的上升。如果是直接采用跟踪该指数,刚好内部可以抵消部分。其次,如果某个国家被剔除这个指数,那么跟踪该指数的资金,其实也无非只能够在剩下的里面挑。

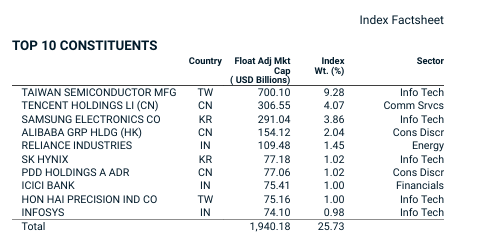

从最新指数成分股来看,权重最大的是台积电,其次是腾讯,三星和阿里巴巴。除了头部的几个权重占比比较高,其余的权重都很小,非常分散。

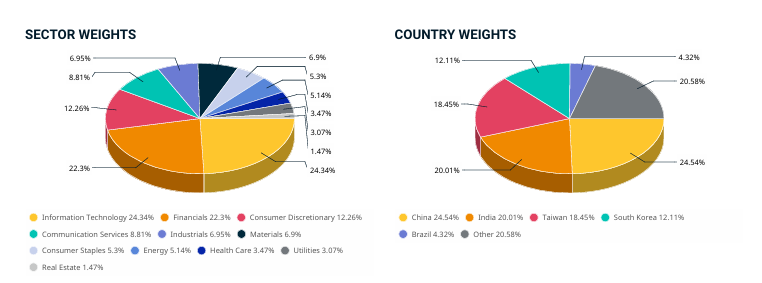

从行业和地区来看,行业分布比较分散,主要是信息科技,金融和消费者服务。从地区来看,中国,印度和台湾占比最大,印度的权重都快接近中国了。

小结

小结 从权重占比来看,MSCI全球指数和MSCI发达市场指数主要权重都是美股,超过了60%,虽然MSCI全球指数也有纳入部分其他国家的指数,包括新兴市场,但占比很小,所以,这两个指数应该会比较接近。

其次是,对于新兴市场指数,国家和地区的纳入和剔除相对比较频繁,比如俄罗斯在2022年就被剔除了,这其实是一个风险点,因为有很多资金都是被动跟踪MSCI指数的,如果被移除出指数,这部分被动资金势必会流出,所以国内资金顶不住流出的话,那这个国家的指数可能会有很大的压力,你也知道我在说谁,毕竟有时候资金会预判可能存在的地缘政治冲突。但如果选择MSCI新兴市场指数,选择一个合适的方式摊大饼,这部分流出的资金必然要找一个出路,那只能流去其他国家和地区,所以选择这种配置上一定上能够分散这种风险。

这一篇内容只是简单从定性角度来分析,下一篇再从定量的角度从客观和准确的角度来分析,敬请期待。

至此,全文完,感谢阅读。点赞在看,投资更赚

最近文章更新比较慢,为了避免接收不到推送,可以加个星标。

如果您发现我的分析有错误和遗漏的地方,欢迎指正和补充。投资有风险,投资需谨慎。以上内容中仅代表个人观点,与本人所在机构没有任何关联,也不代表任何投资建议或承诺,投资者不应将此作为投资或决策依据。您在做出投资决策之前,请仔细阅读基金合同等说明,充分认识该基金产品的风险收益特征和产品特性,认真考虑各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。产品的过往业绩并不预示其未来表现。投资有风险,请谨慎选择。

本文作者可以追加内容哦 !