后集采时代,如何看高值耗材投资机遇与挑战?

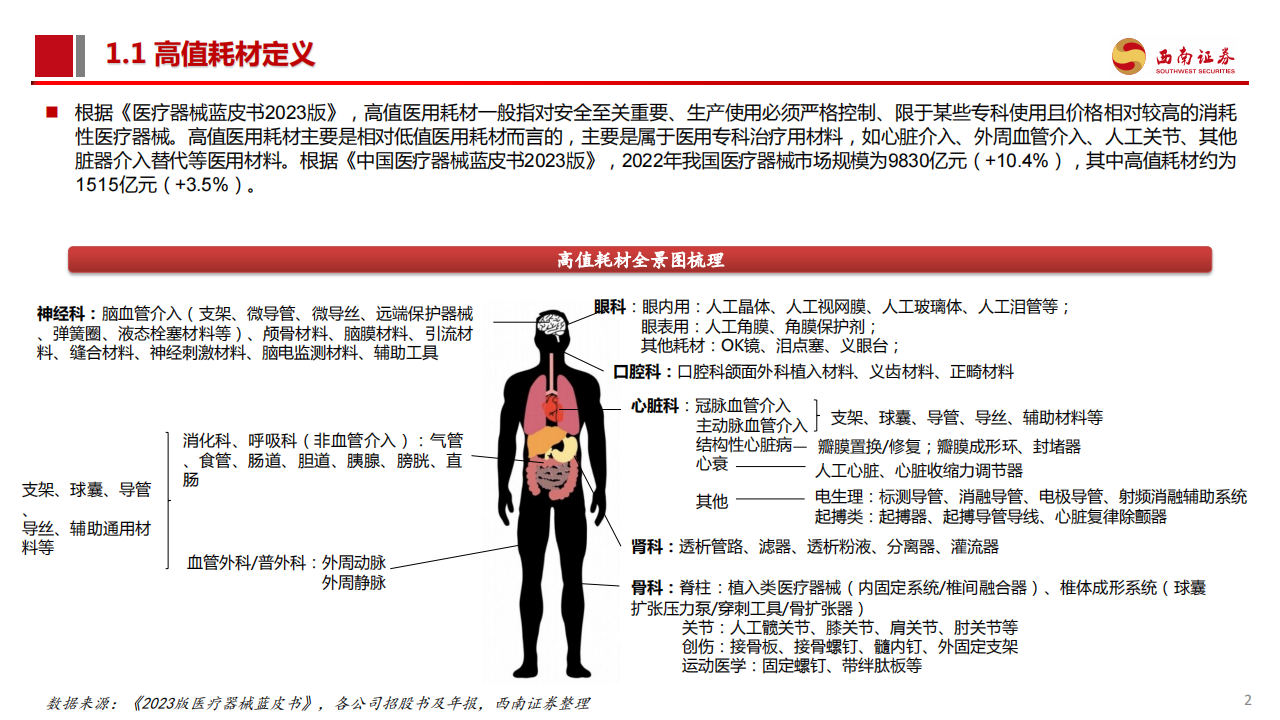

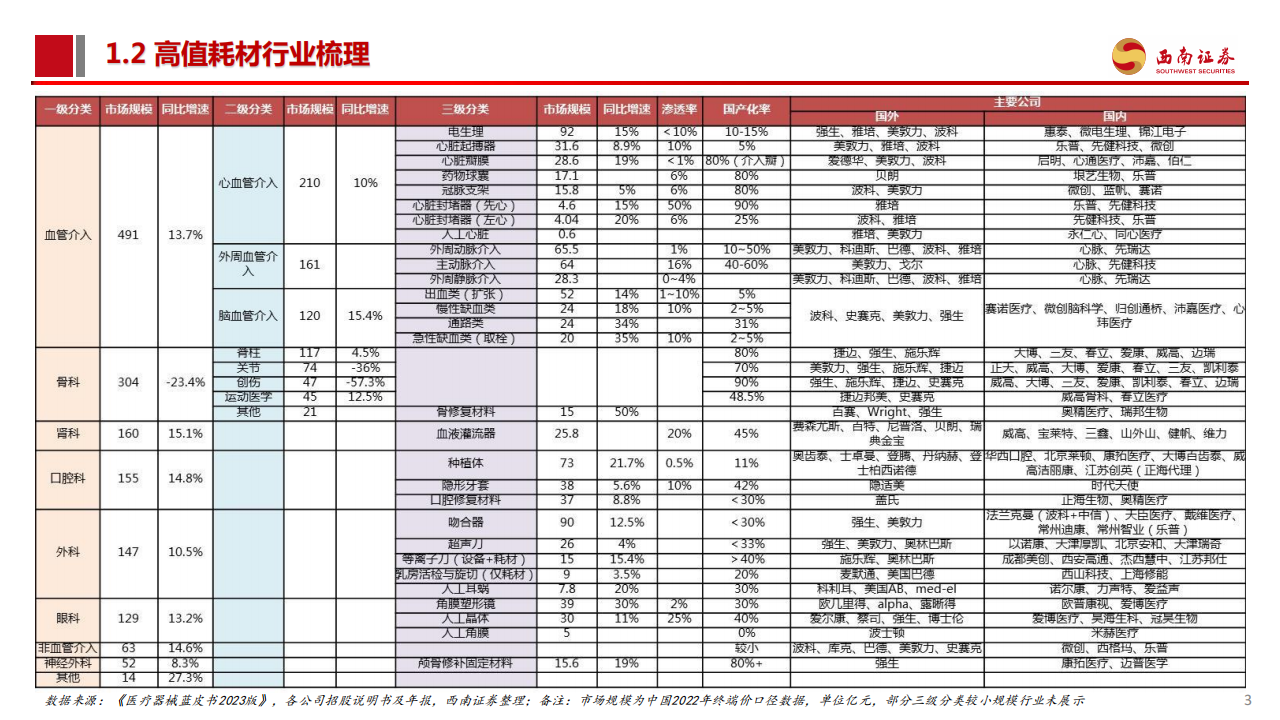

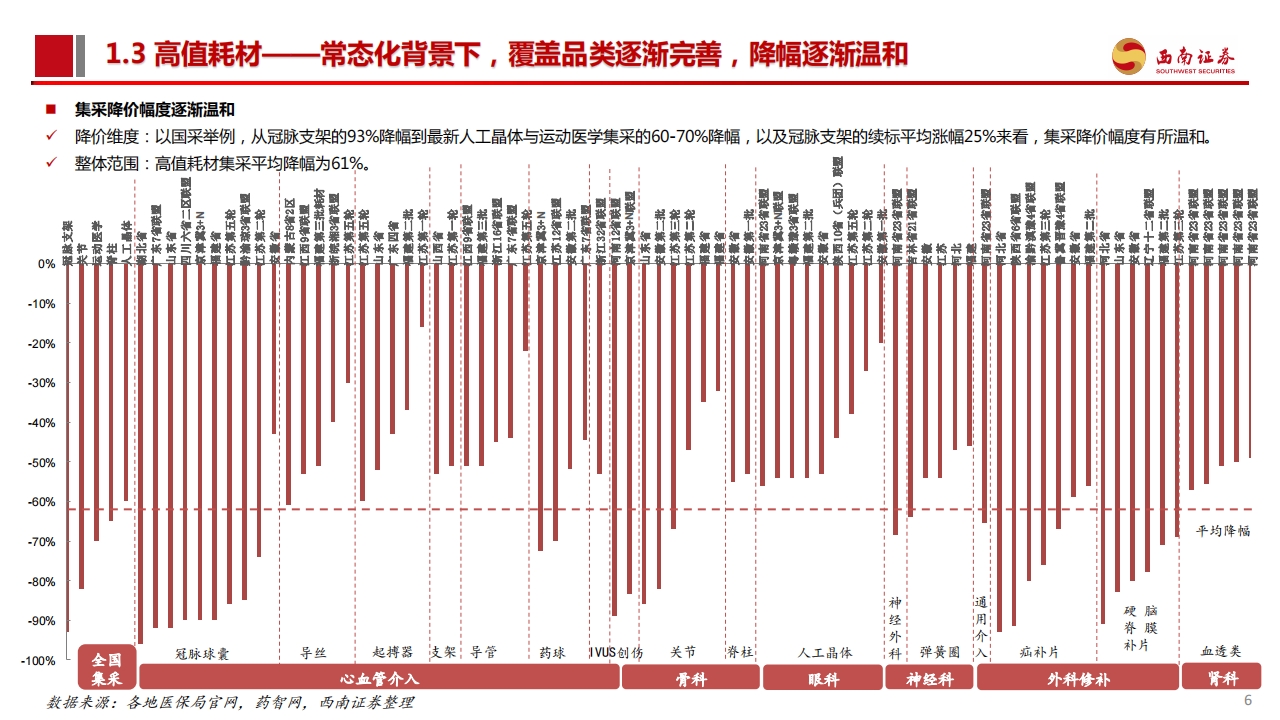

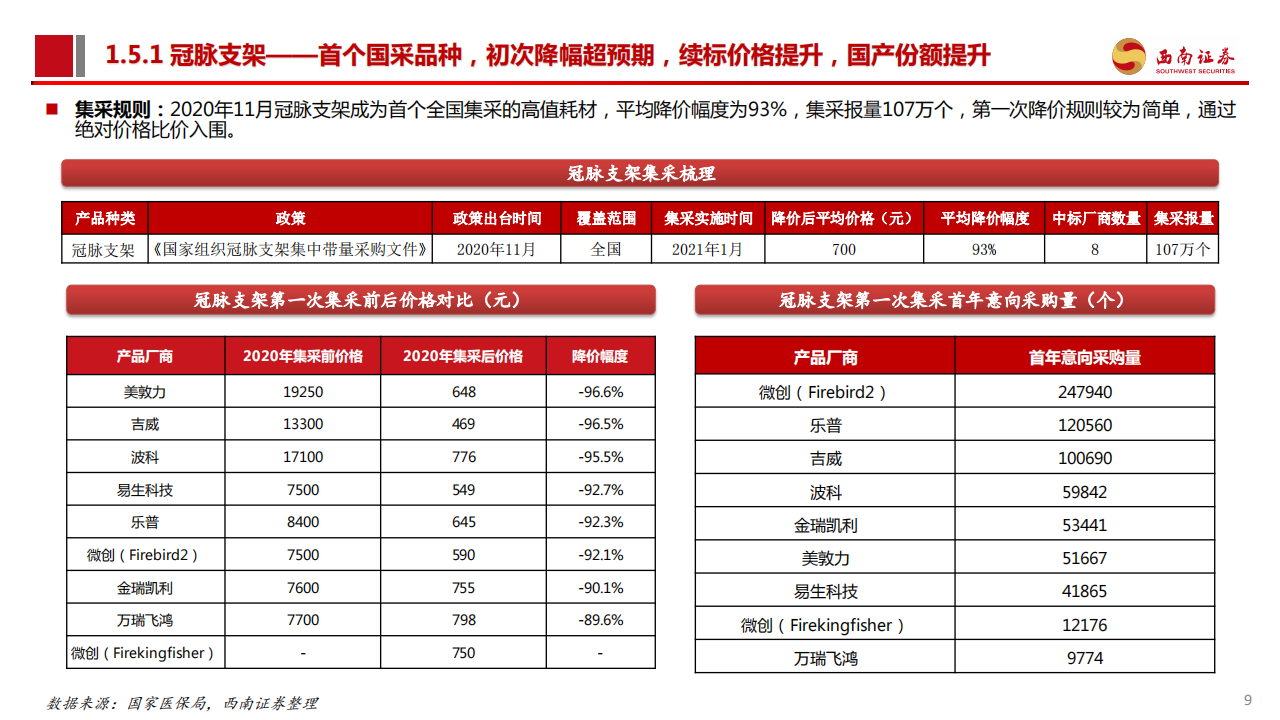

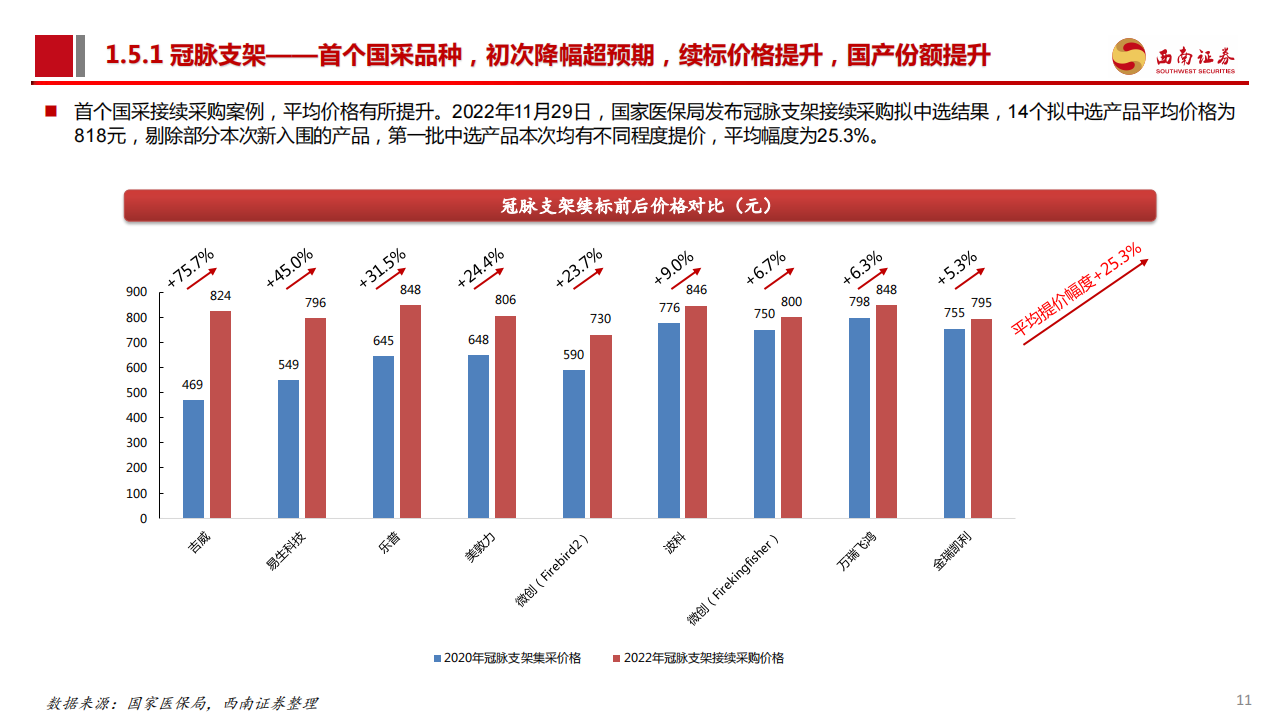

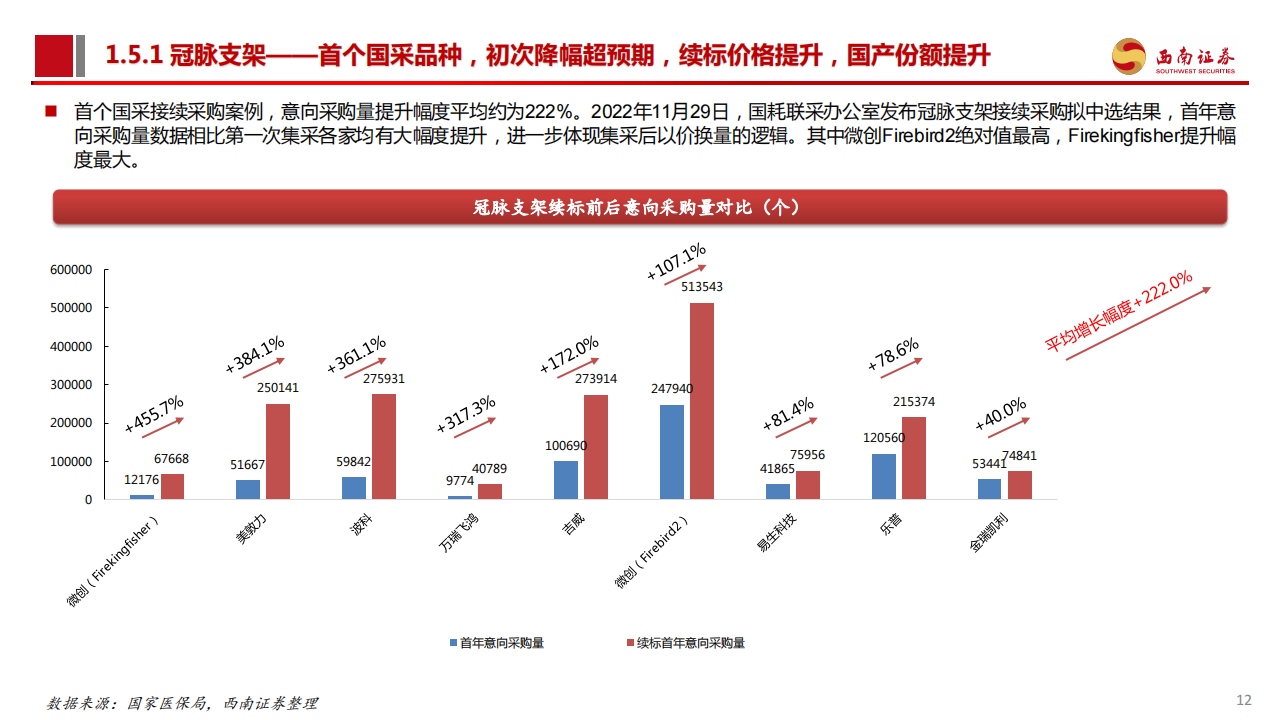

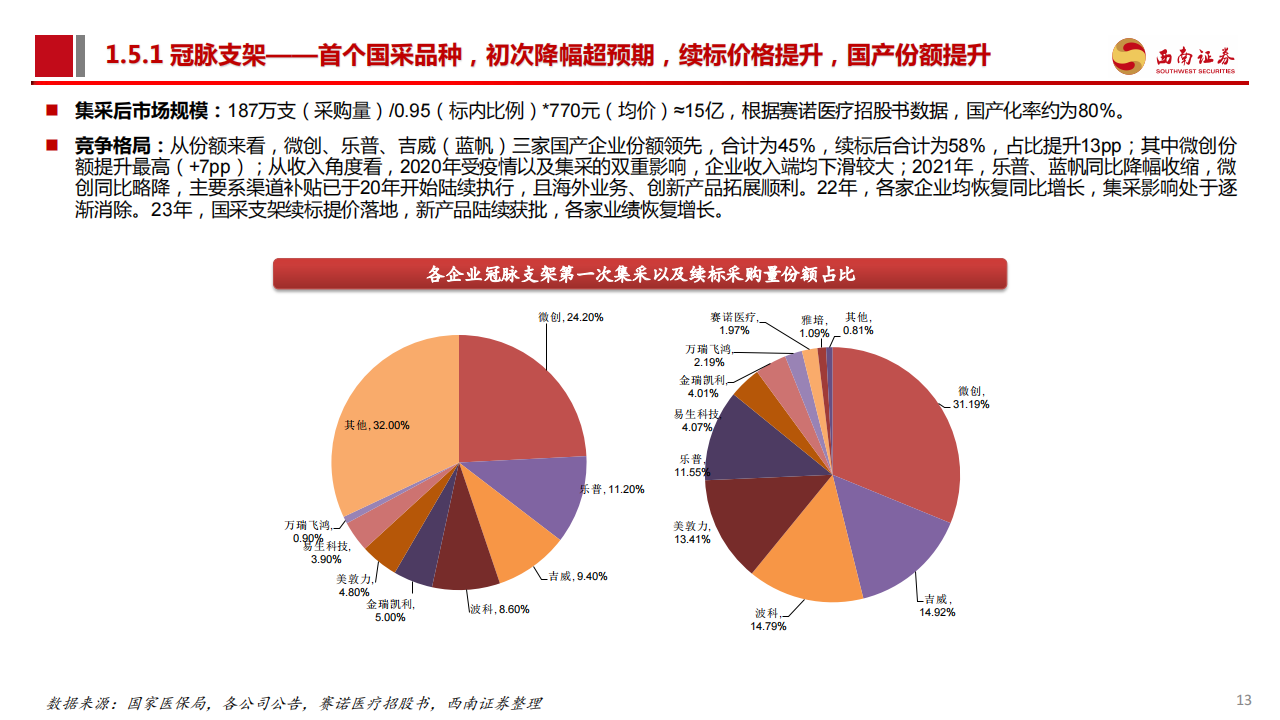

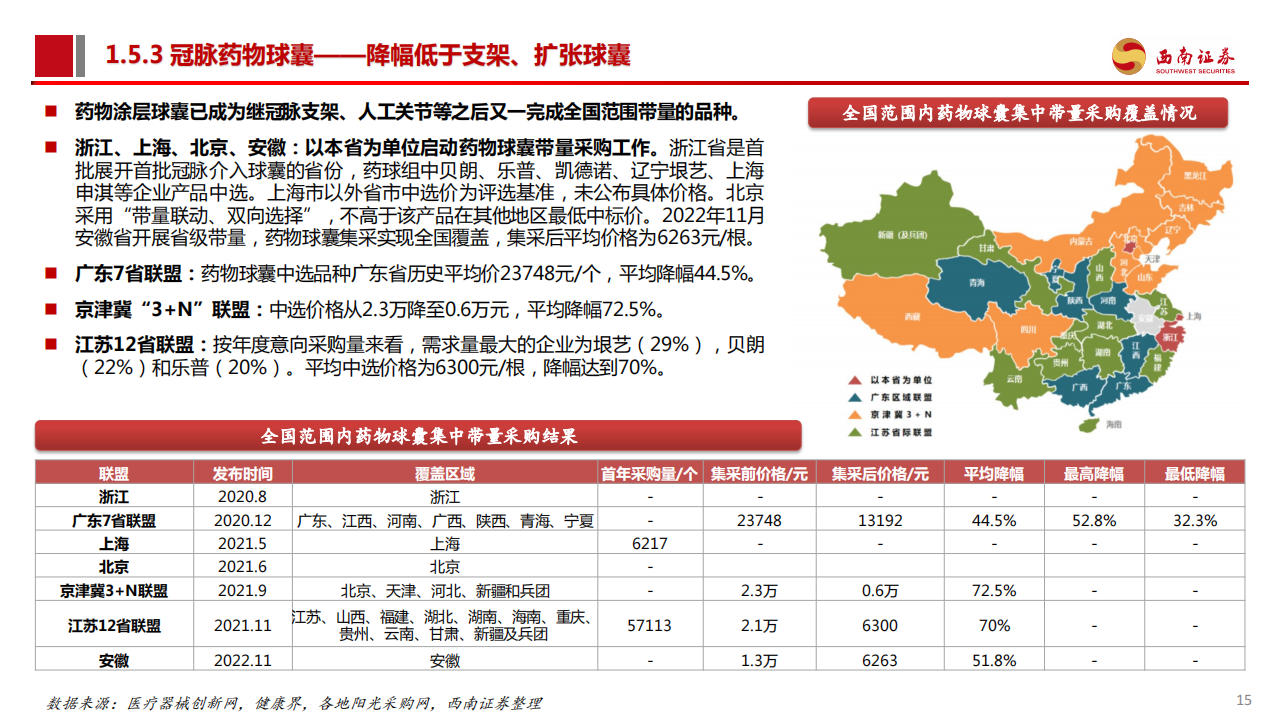

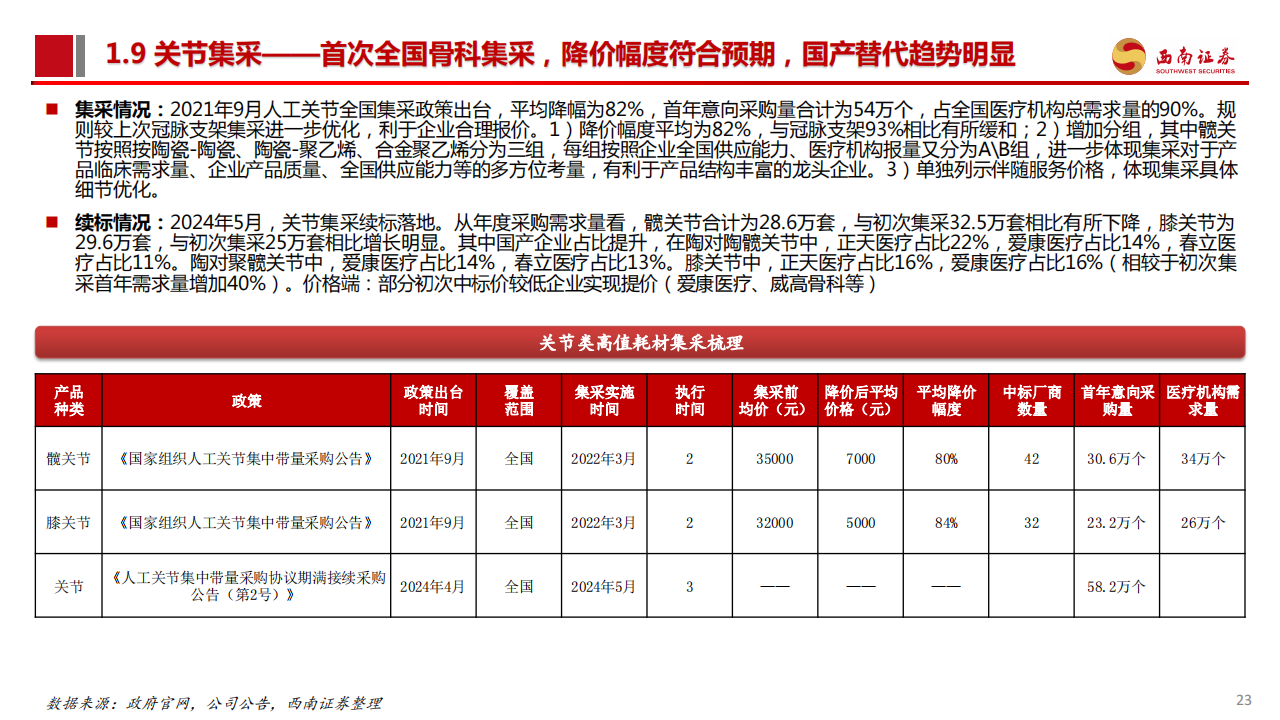

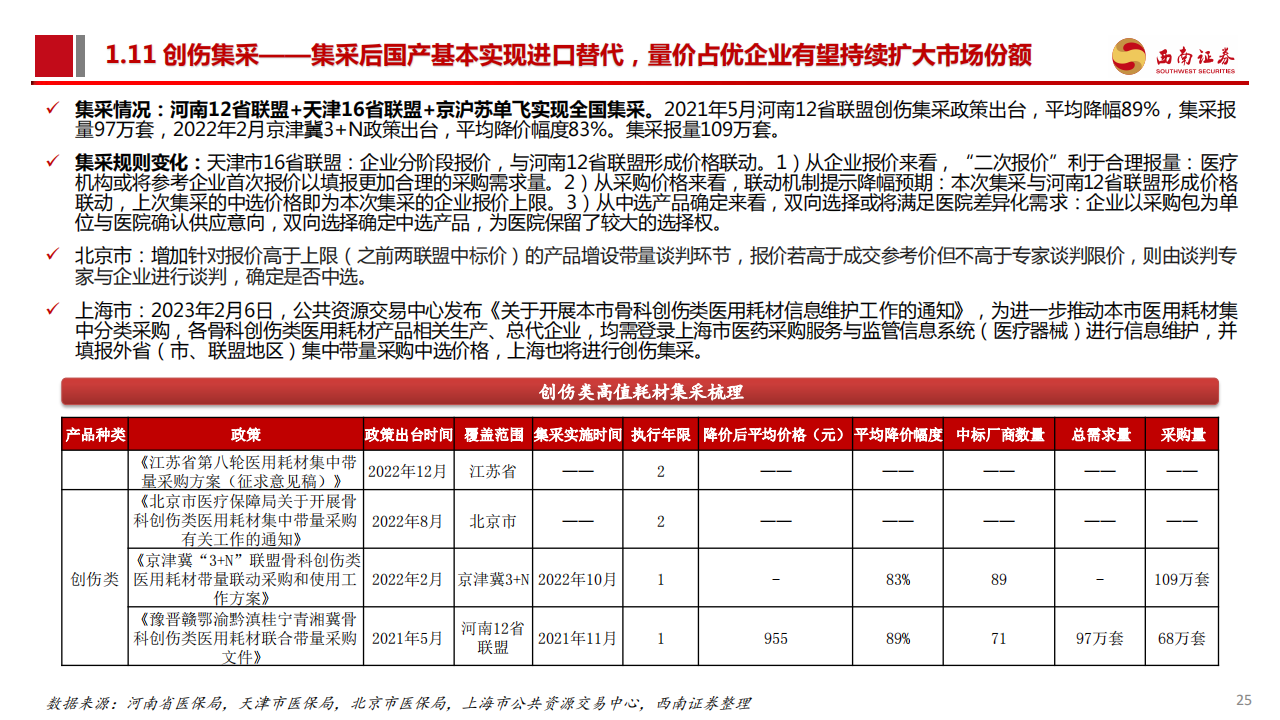

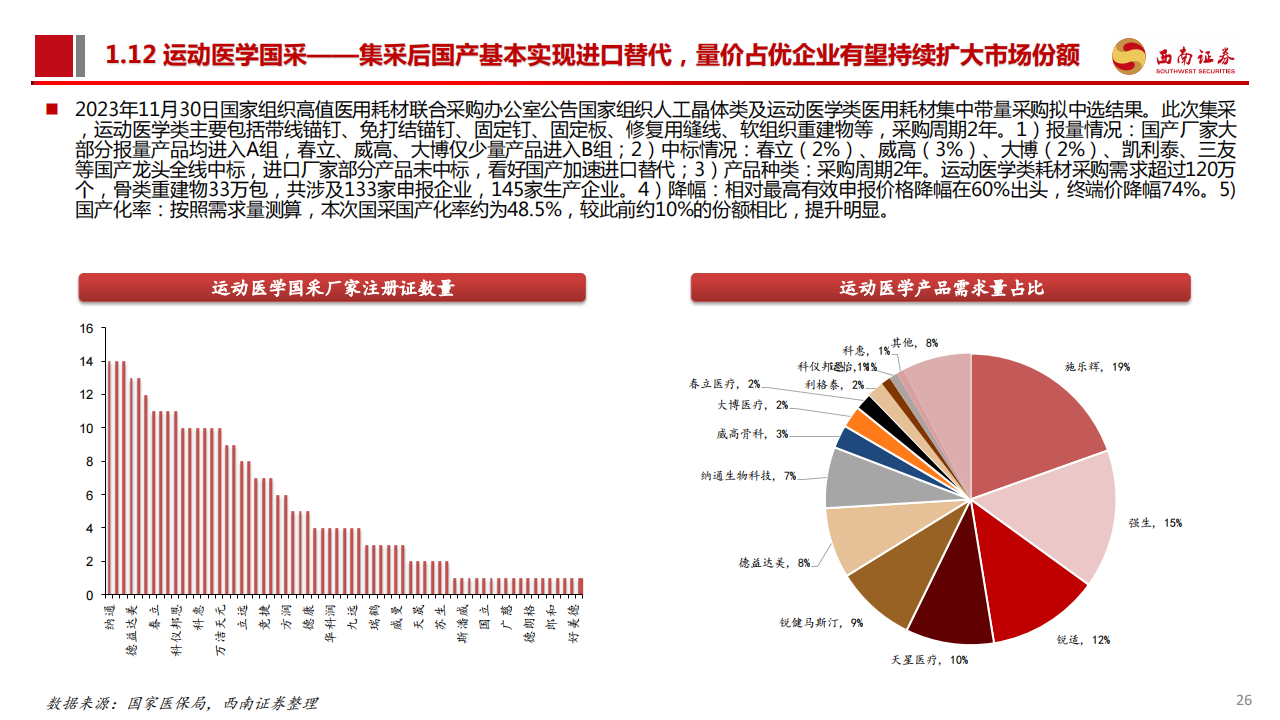

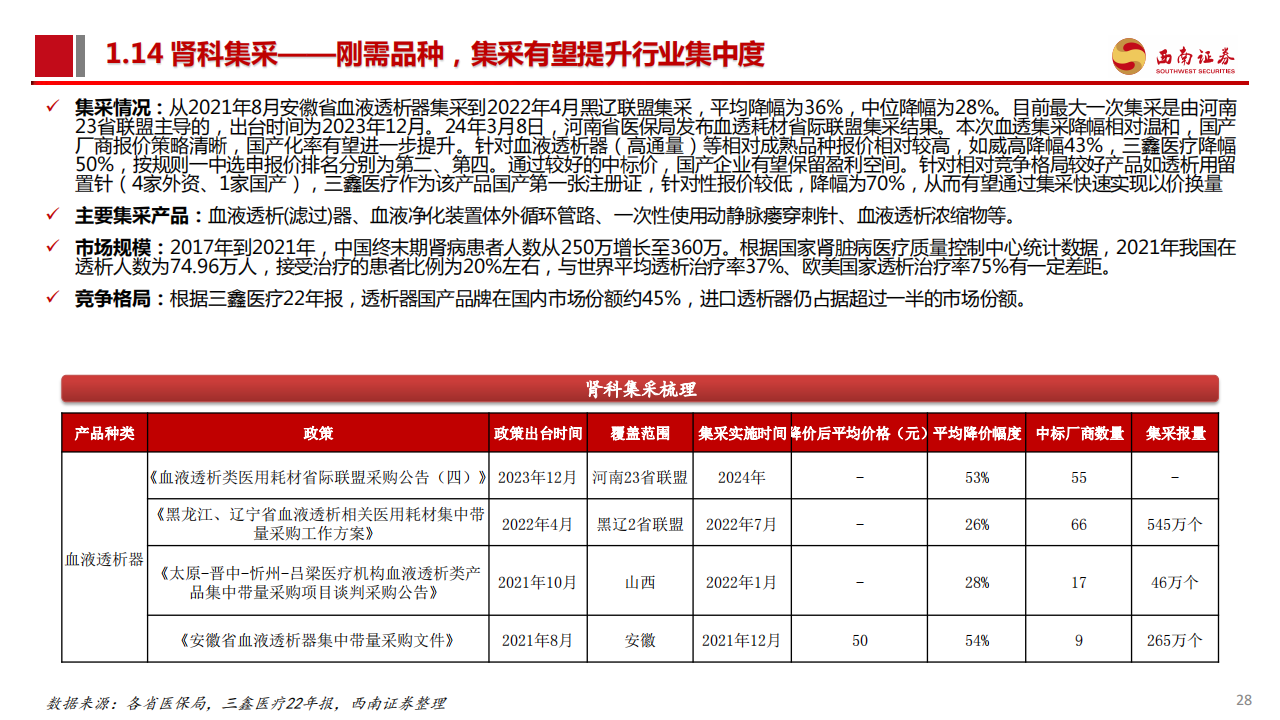

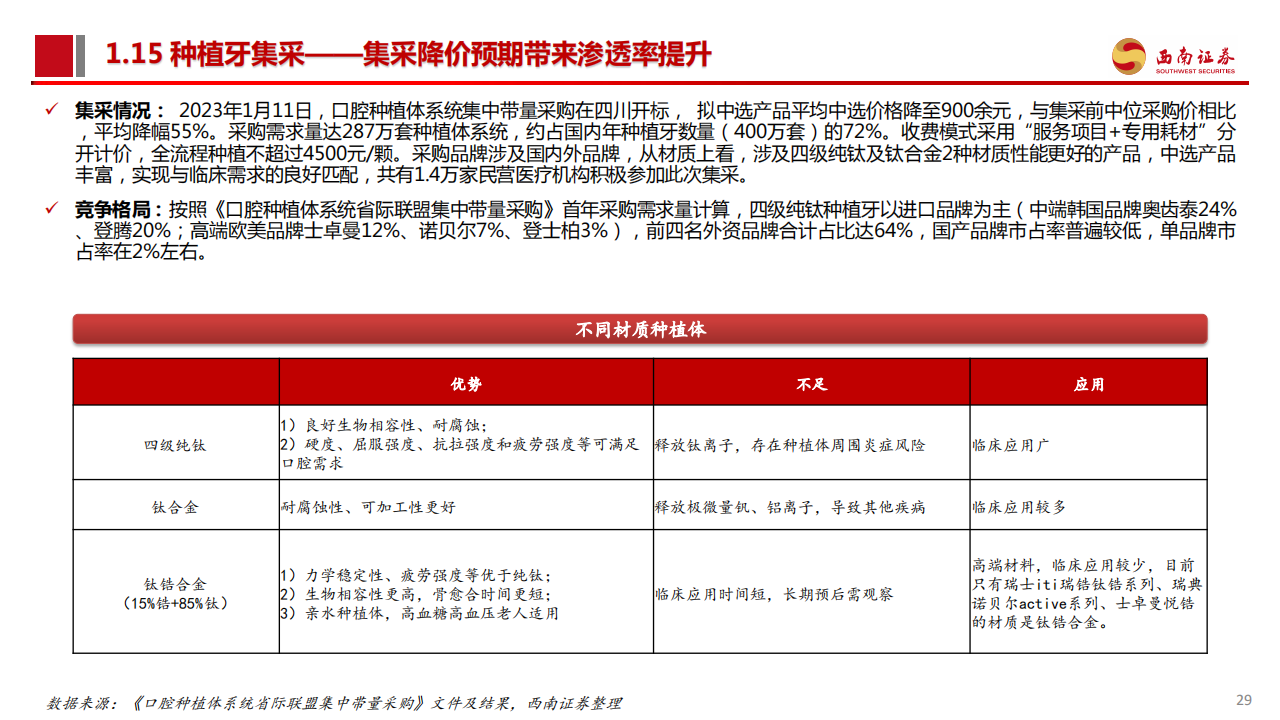

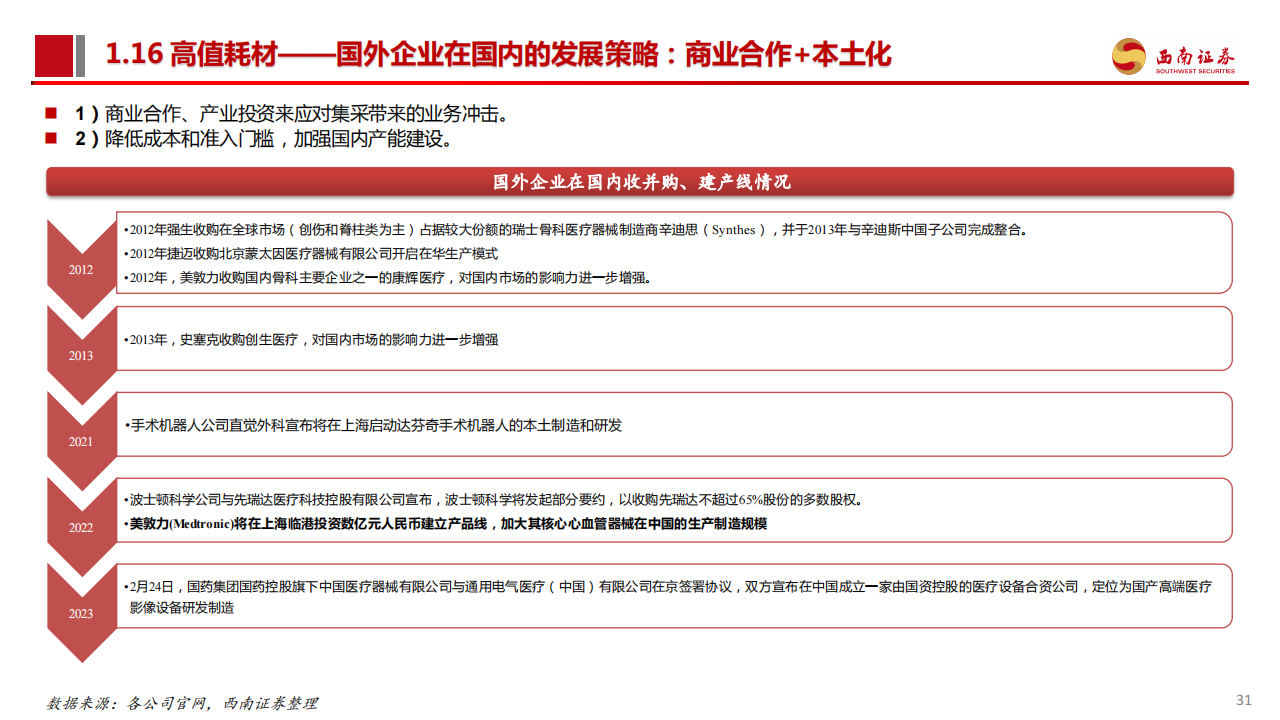

常态化、有兜底的集采逐渐成为市场共识,以价换量、国产化率提升逻辑走通。1)范围基本全覆盖,自2019年以来,国内高值耗材带量采购品类逐渐完善,目前除主动脉介入、结构性心脏病等产品外,高值耗材领域基本实现全部集采;2)降幅逐渐温和,以国采为例,从20年冠脉支架的93%到23年人工晶体的60%。3)以价补量逻辑逐渐走通叠加部分产品续约提价:以冠脉支架为例,2020年全国首次集采平均降幅达到93%,价格下降到出厂价以下。2022年续标价格平均涨幅为25%,虽然价格仍然维持在700-800元之间,但量的增长幅度明显,首年意向采购量平均涨幅为222%。4)国产化率提升:根据威高骨科招股书,2019年仅排名前三位的外资厂商强生、美敦力、史赛克合计份额为59%,集采后国产品牌份额为90%,国产化趋势十分显著。部分外资如捷迈报价过高未中标,目前其嵴柱业务已完全撤出中国市场。

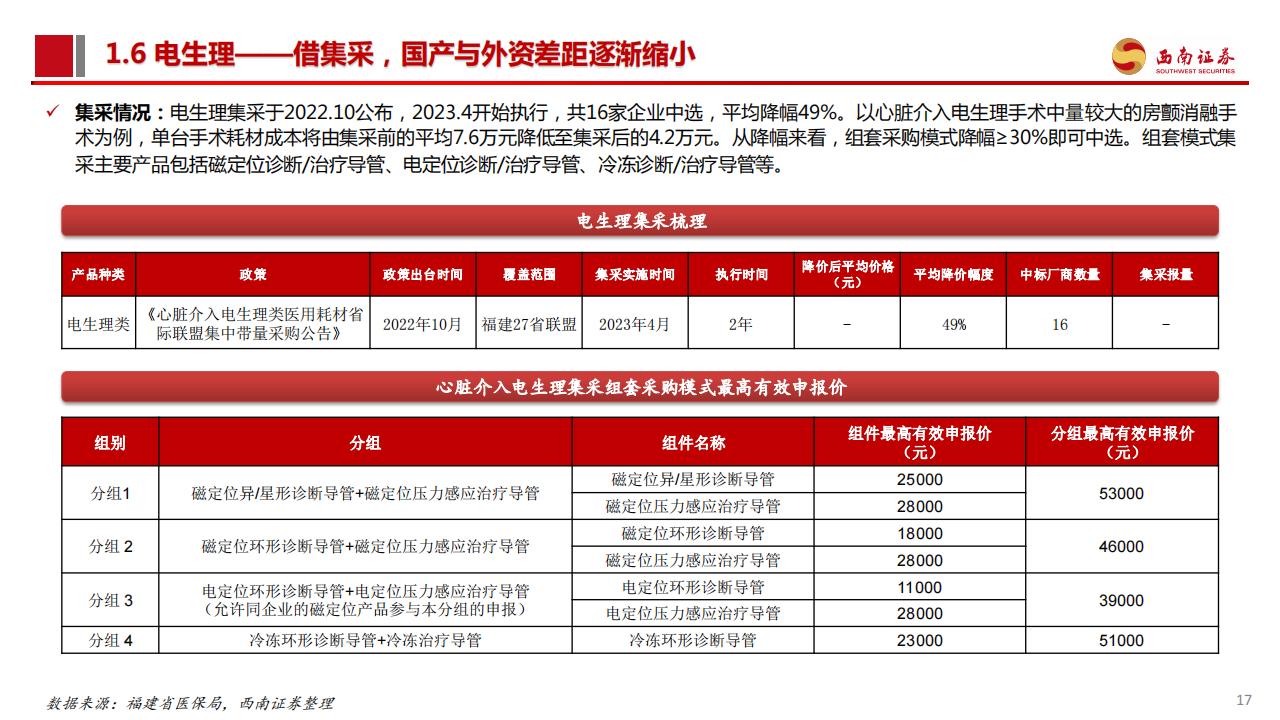

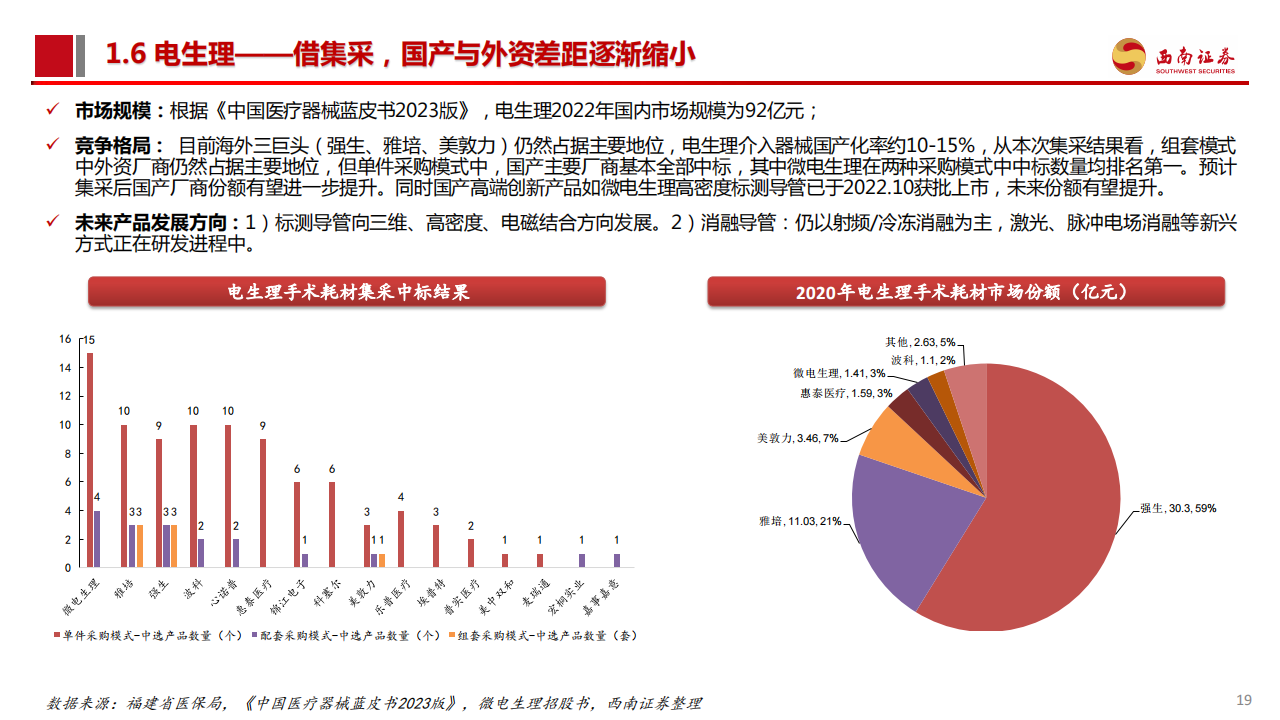

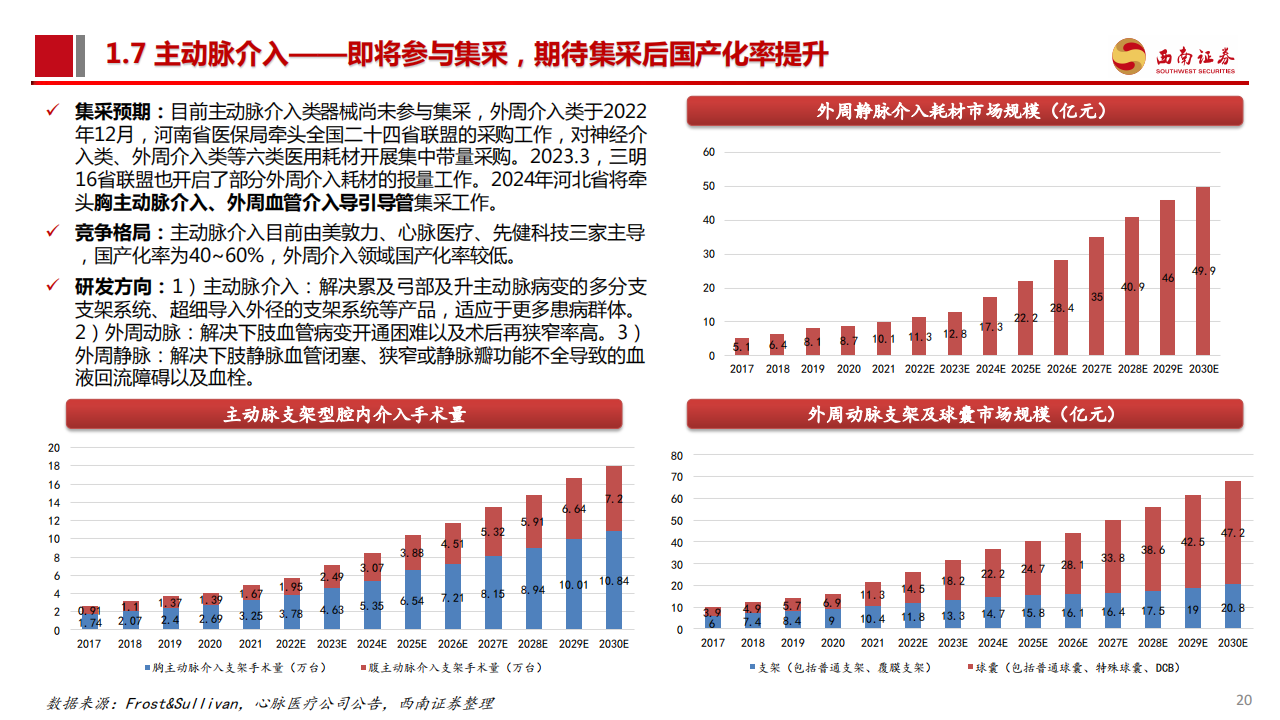

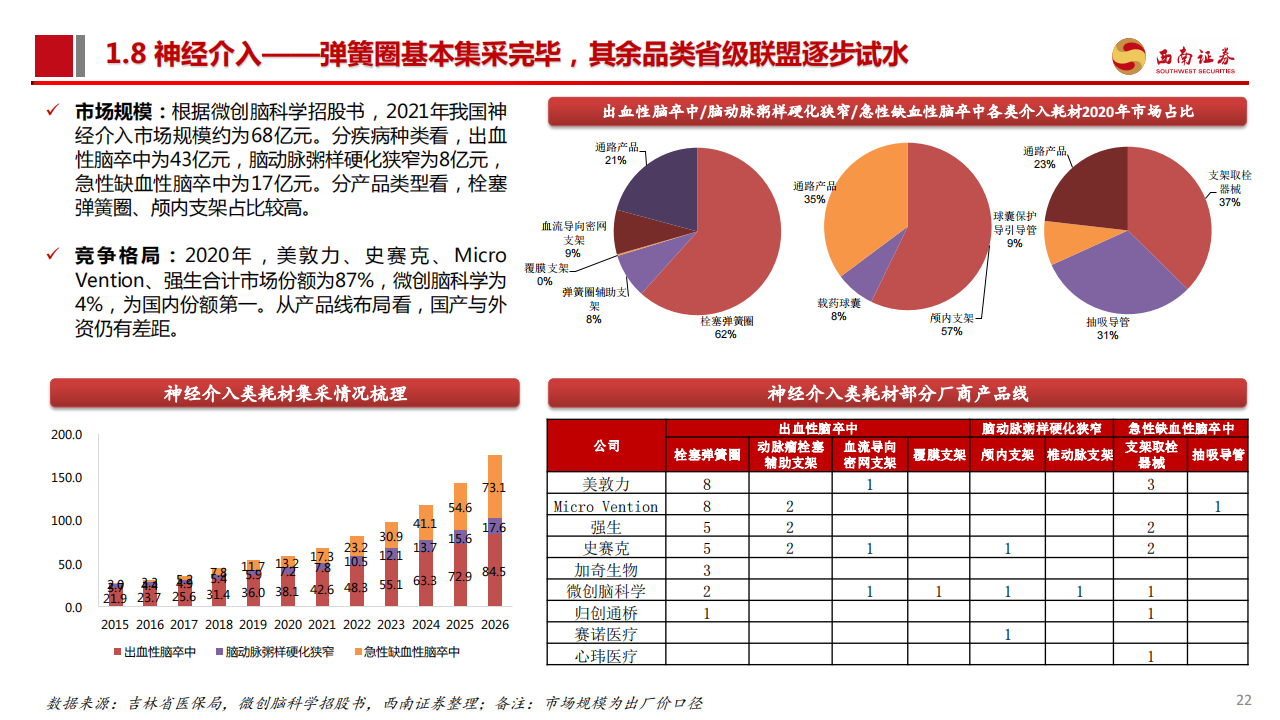

看好低渗透率、低国产化率或竞争格局较优秀赛道——电生理、左心耳封堵器、外周动脉支架、密网支架、慢性缺血类颅内药物支架等。高值耗材领域在集采大背景下,多数领域目前竞争较为充分,成长性有限,因此我们认为目前处于低渗透率、低国产化率的赛道有长期成长属性,其次目前竞争格局较优秀赛道的企业有望发挥先发优势,率先打开成长天花板。综上我们统计了各赛道渗透率、国产化率、CR3以及主要参与厂商数量数据,看好电生理(渗透率10%、国产化率12.5%、CR3 85%)、左心耳封堵器(渗透率6%、国产化率25%、CR3 95%)、外周动脉支架(渗透率1%、国产化率10%、CR3 66%),密网支架(渗透率1%,CR3 90%)、慢性缺血类颅内药物支架(渗透率<10%,CR3 100%)等。此外集采较充分领域,建议关注渗透率提升带来的成长空间,如骨科、冠脉血管介入领域。

高值耗材出海目前普遍体量较小,后续有望成为新增长点。从体量上看,目前心脑血管介入、骨科赛道海外收入体量相对较大;从收入占比来看,电生理赛道为15.3%,主动脉及外周介入与骨科赛道为12.7%;从2023年海外收入增速来看,眼科、骨科、电生理赛道相对较快。高值耗材出海难度大,注重临床价值提升,未来潜力巨大。设备采购主要由医院采购决定,较为注重性价比,而相比之下,高值耗材的使用主要由临床医生决定,企业需要对医生进行培训,积累足够临床数据,而国产企业大部分不具备在海外开展学术支撑的能力,纯粹依靠经销商很难做好高值耗材的国际化。随着国产企业在国内市场逐渐取代进口份额,未来挖掘海外市场潜力成为必然选择。

免责申明•

以上资料均系通过公开、合法渠道获得,资料版权归原撰写/发布机构所有,本公众号只收集与分享,不对所涉及的版权问题承担任何法律责任。若此文章侵犯到您的权益,请与我们联系删除。

本文作者可以追加内容哦 !