近年来,以高股息、高分红为代表的红利资产持续走强,其凭借相对大盘股指出色的超额收益,在震荡的市场环境下吸引了大量投资者的关注,也成为不少机构的抱团方向。但自今年5月以来,红利板块迎来调整,超额收益逐步收敛,内部走势也呈现出较为明显的分化。

目前,已经步入今年投资的下半场,那些在上半年表现领先的红利资产是否依然值得配置?近期被讨论颇多的板块是否存在交易拥挤?今天,小金就带大家一起来寻找答案。

认识红利指数

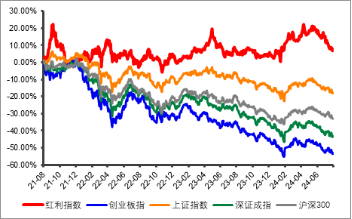

随着红利资产的突出表现,也逐渐成了投资界的“流量担当”!A股市场震荡调整,红利资产展现出较强的韧性。长期来看,A股市场红利类指数也表现十分亮眼。下图为近三年以来(2021.8.9至2024.8.8),红利指数与其他主流指数走势的对比:

红利指数一般以股息率作为核心选股指标,通常选取现金股息率高、稳定分红记录的股票作为样本,反应市场上高分红股票的整体表现。A股市场的主要红利指数可以大致分为以下几类:中证红利指数、上证红利指数、深证红利指数、沪深300红利指数等。

红利指数的特点?

红利指数的特点主要包括高股息、高分红、低估值等。其中高股息率是红利指数最主要特征,股息率计算公式中的分子是分红支付率,分母是市盈率,两端都会对比率产生影响。

红利板块是否“拥挤”

一方面,从高频的成交、换手、融资情绪等指标来看,二季度下旬红利板块拥挤度确有明显提升,但经历了7月以来的调整后,当前大部分红利资产交易拥挤度已经下降至中等偏低或较低位置。

另一方面,基于公募基金二季报持仓来看,高股息行业边际上的确有一定的攀升,主动权益类基金对公用事业、银行、煤炭等典型高股息行业配置比例有0.2%-0.6%不等的提升,尽管持仓有小幅提升,但是红利资产超配比例仍处低位,偏股基金重仓股中,持有红利低波指数与中证红利指数成分股的超配比例处于近十年来的低位水平。因此,从交易拥挤度与公募基金“抱团”行为来看,当前红利板块拥挤度并不高。

红利资产优势仍在,金融、公共事业等方向值得关注!

高股息周期性占优的核心驱动力主要来自三个方面:海外风险偏好也就是美债利率上行、国内风险偏好下行,也就是新发基金规模的持续下滑、以地产为驱动力的经济上行周期的结束——过去两年半的时间里,全球地缘事件频发、逆全球化浪潮和美联储加息周期构成了复杂的外部环境,叠加国内经济增速放缓和新发基金规模持续下行,在海内外因素共振作用下,风险偏好收敛成为过去两年半高股息资产的超额收益增长提速的核心推动力。

但时至今日,正如我们前面所讲,过去两年半带来高股息显著占优的要素发生了一些弱化,同时从高股息品种与全市场的相对估值分位数来判断红利资产的赔率,当前高股息的相对估值分位数已经处于较高位置,尚有上行空间,但距离极值不太远,意味着红利资产的赔率已经不高,所以我们判断未来红利资产的相对优势依然存在,只是超额收益幅度可能会有所下降。

基于估值性价比与资产稳定性角度考量,长期稳定的红利类资产还是有进一步的重估空间,我们相对关注高股息金融行业,以及水电、公路铁路、水务等公用事业类行业。

银行、水电行情分析

其实入夏以来,每家每户的水电费应是蹭蹭上涨趋势,空调需天天开启,烦闷燥热的天气里,每天冲凉也是必不可少,水电需求量都很大。进入三季度以来,大量资金持续涌进电力板块,已经有多只电力股突破历史新高。

从大的方向来说,小金认为,2024年下半年银行、水电为代表的稳定高股息行业或仍有超额收益的机会,但是幅度大概率弱于过去两年。一方面,推动高股息显著占优的要素依然存在,但边际上发生了一些弱化,包括:美国开启降息且二次通胀担忧打消、国内新发基金规模近乎触底,市场风险偏好进一步恶化空间有限;另一方面,国内正处于经济动能切换期,经济总量仍存在较大的波动性和不确定性,外部环境来看,美国“新不可能三角”(降息&抗通胀&经济韧性)和地缘政治冲突等不确定性因素仍然较多,经济的中长期不确定性尚未消弭,稳定高股息板块超额收益的基础面犹在。

$金鹰周期优选混合C(OTCFUND|019748)$

$金鹰产业整合混合A(OTCFUND|001366)$

$金鹰红利价值混合A(OTCFUND|210002)$

本文作者可以追加内容哦 !