夏日的热浪逐渐退去,全球金融市场却依然被“低气压”笼罩,不过8月的到来似乎也给A股市场带来了一些“转机”。

01 “中报季”的来临

如果说金融市场有四季更迭,那“中报季”就如同定期而至的“雨季”,它的到来往往会给市场带来一些变化。

在投资的世界里,“中报季”就如同自然界的雨季,它的到来对市场的影响也会因市场环境的不同而异。

往年多数财报季通常是风险偏好收缩的时段,这是由于市场在财报季前往往对企业盈利抱有较高的期望,而当实际公布的业绩未能满足这些高预期时,股价往往会经历回调,从而引发市场的风险偏好收缩。

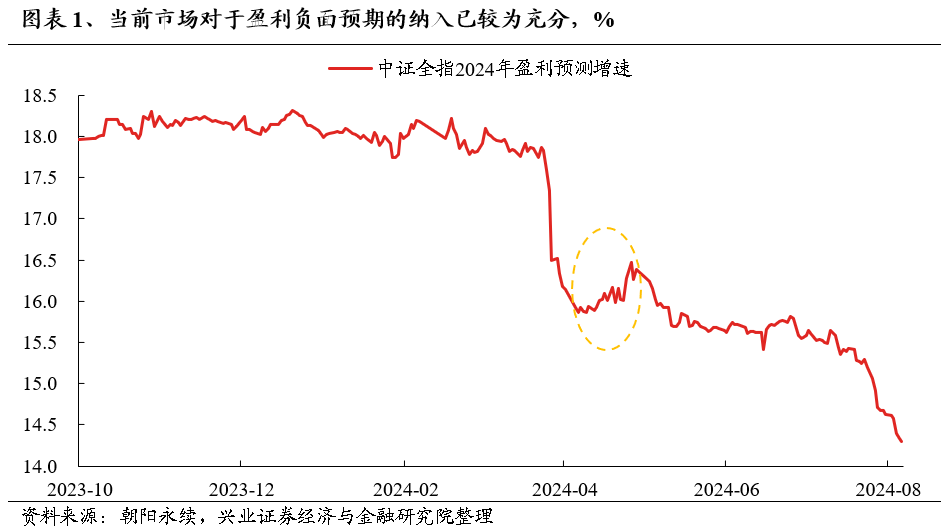

今年的情况则有所不同。由于市场本身的风险偏好已经处于较低水平,投资者在业绩空窗期已经纳入了较多的负面预期。这种前置的负面预期消化,为财报季的风险偏好修复创造了条件。

换言之,市场对于潜在不利因素的预期已经较为充分,因此在财报季,只要企业公布的业绩不是极端糟糕,都可能已经提前反应在股价上了,甚至有可能过度反应了,业绩出来大家一看,“好像也没那么差”,反而促成风险偏好的修复。

这样的情况此前就发生过。今年3月至4月的业绩空窗期,市场情绪相对低迷,反映出投资者对于即将到来的财报季持有谨慎态度。但随着4月至5月份年报和一季报的陆续发布,市场风险偏好出现了显著的修复,中证全指的盈利预测也得到了小幅上修。这就说明,如果市场在财报季前存在过度悲观的情况,随着财报的公布,市场情绪反而可能得到改善,引导大家开始重新理智评估企业价值。

另外,7月以来,市场赚钱效应不佳的一个关键因素是市场缺乏比较清晰的投资主线、行业轮动的速度过快。

这种快速的行业轮动使得我们难以捕捉到持续的投资机会,导致市场整体的赚钱效应受限。

兴业证券通过分析一级行业最近5个交易日的涨跌幅排名变化绝对值,构建了一个行业轮动指标,可以看到该指标自6月底以来行业轮动强度持续上升。

不过,财报季的到来,能够让我们更清晰地看到各个行业的发展趋势和公司的盈利能力,为市场提供更多的景气线索,帮助我们识别具有潜力的行业和公司。这些信息将有助于凝聚市场共识,形成一种合力,从而推动主线的形成。

所以8月份的“中报季”还是非常关键的,值得我们重点关注。

02 全球资本市场波动下的中国资产

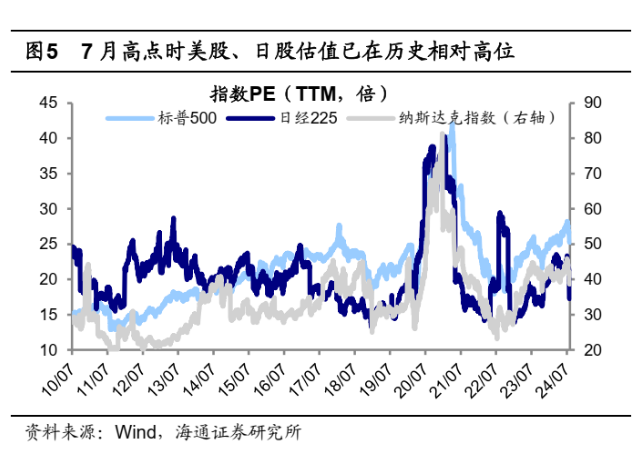

自2022年底以来,全球资本市场经历了一轮显著的上涨。特别是美股和日股市场,年初至7月中旬的表现尤为引人注目,Wind数据显示,标普500指数和纳斯达克指数在此期间的最大涨幅分别达到了21%和29%,而日经225指数的最大涨幅也接近30%。

然而,随着指数的上涨,其估值水平也相应地显著提升。以标普500指数和纳斯达克指数为例,它们的市盈率(TTM)从年初的24倍和41倍,分别上升至7月上旬的最高点28倍和46倍。同样,日经225指数的市盈率也从年初的20倍上升至23倍。在今年7月估值高位时,标普500和纳斯达克指数PE(TTM)均处在2010年以来93%的较高水平,日经225同样处在10年以来84%分位。

在海外市场估值处于高位的背景下,近期以美国为代表的海外主要经济体基本面边际下行,7月美国制造业PMI和就业数据超预期走弱,市场对美国经济的担忧明显升温,进一步压制了风险偏好。所以当日元套息交易逆转对部分风险资产流动性形成冲击的时候,海外市场就出现了剧烈的震荡。

在海外市场走势陷入震荡的背景下,中国经济却体现出一定的韧性,持续调整后估值处于低位的中国资产也在全球范围内被视为价值洼地,政策的稳定性也增强了A股的吸引力,不少朋友开始关心当前更具性价比优势的A股能否获得更多外资青睐。

类似今年 4月下旬开始,国内房地产政策预期升温,叠加海外由日本加息预期和美联储降息预期回调导致全球资产波动加大的背景下,海外对冲基金等外资交易盘就大幅加仓A股。

不过,就当前短期来看,全球市场动荡导致了投资者风险偏好的整体恶化,开始系统性减配全球各类风险资产,A股也难以避免地受到了一定影响,短期内遭遇资金持续流出。

此外,当前我国经济基本面的持续弱势和企业盈利预期的下修导致了A股缺乏足够的吸引力吸引增量资金入场,想要摆脱海外波动的影响,还需要等待扩内需政策进一步发力,扭转基本面疲软的现状。

综合来看,尽管海外市场的波动给A股市场带来了短期的挑战,但中国经济的韧性和政策的稳定性为市场提供了支撑。长期来看,随着政治局会议强调“扩内需”、各部委积极落实和部署新一轮稳增长政策,A股市场或有望逐步恢复吸引力,成为全球投资者关注的焦点。

03 市场过度悲观之下 风险偏好本身也有自然修复的动力

所以当我们站在8月看下半年市场的时候,其实可以尝试着不用像此前那么悲观了。

就市场本身而言,当下资金不仅从进攻类资产中撤退,甚至已经从那些“防御属性较强”的资产中撤退了,说明风险偏好可能真的已经到了一个过度悲观的状态。

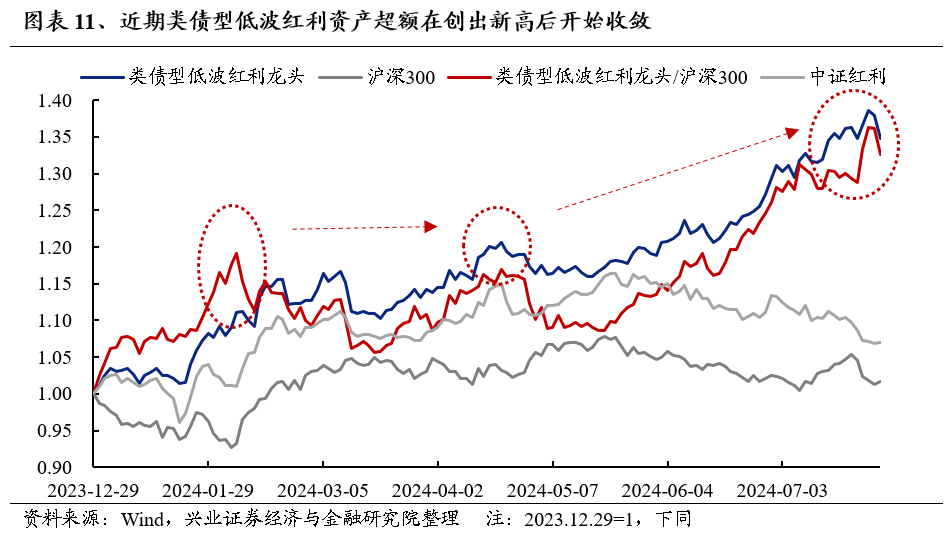

兴业证券以防御类属性强的代表性个股为样本,等权编制了类债型低波红利龙头指数。这类资产由于其防御属性较强,其超额收益的高点往往也对应着市场风险偏好的低点。

如图所示,5月底以来,大盘和中证红利均出现显著调整,市场对于红利资产的拥抱出现“缩圈”,进一步向其中的类债型低波红利龙头下沉,到7月24日时,其相对沪深300、相对中证红利的超额收益均创出新高,并且远超过上两轮的高点。显示此前市场风险偏好已到了一个过度悲观的状态。

而近期,我们看到类债型低波红利龙头超额收益开始收敛,指向市场尽管仍在波动、调整,但已开始从过度防御的状态中脱离,风险偏好也将逐步从过度悲观的状态迎来一个自然修复的过程。

今年,3月中旬至4月中旬时,市场同样出现过风险偏好收缩之下,主线向红利板块乃至其中的类债型低波龙头个股聚焦的情况,而4月下旬开始,随着一季度经济数据超预期、房地产政策放松共振催化,叠加此前业绩空窗期市场已经纳入了较多的负面预期,4、5月份年报、一季报公布后,市场风险偏好反而出现了一波修复,wind数据显示,指数也一度创出年内新高。

所以往后看,随着风险偏好从过度悲观的状态缓慢爬升,进入修复窗口,市场或许会出现“转机”。想要提前左侧布局的朋友,在主线还不清晰、市场轮动速度过快的情况下,可以考虑利用沪深300这类宽基指数把握机遇。

比如小诺家的诺安沪深300指数增强型证券投资基金(A类 320014,C类 010352),紧密跟踪指数,价值成长均有覆盖,行业分布均衡,把握沪深300指数高性价比投资机会,在严控回撤的同时力争增厚收益。同时基金经理还将科技前沿技术应用到金融市场微结构里,构建模型来追求超额收益。感兴趣的朋友可以关注起来啦。

参考文献

1、【兴证策略】这次中报季非常关键,兴证策略团队,尧望后势,2024年08月11日

2、【海通策略】海外股市震荡下外资回来了吗?,吴信坤、刘颖,海通策略,海通研究之策略,2024年08月11日

3、策略聚焦 海外资产动荡将缩短A股磨底进程,中信证券研究,中信证券研究,2024年08月11日

相关产品:

$诺安沪深300指数增强A(OTCFUND|320014)$

$诺安沪深300指数增强C(OTCFUND|010352)$

#神秘资金又抄底?沪深300ETF放量#

本文作者可以追加内容哦 !