盛夏季节,台风往往会“突袭”我国东南沿海地区,对渔民出海活动造成一定影响。民间有“风浪越大鱼越贵”的说法,但台风天往往没人出海。这其中,其实也暗含着渔民对出海活动的“风险收益比”的一种衡量。

同是8月盛夏,全球资本市场也遭遇了一波多重因素交织驱动的“台风”突袭,包含美国就业数据暗含的衰退可能性、美国大选选情的复杂化、中东地区地缘冲突激化、日元“套息交易”的逆转等等。

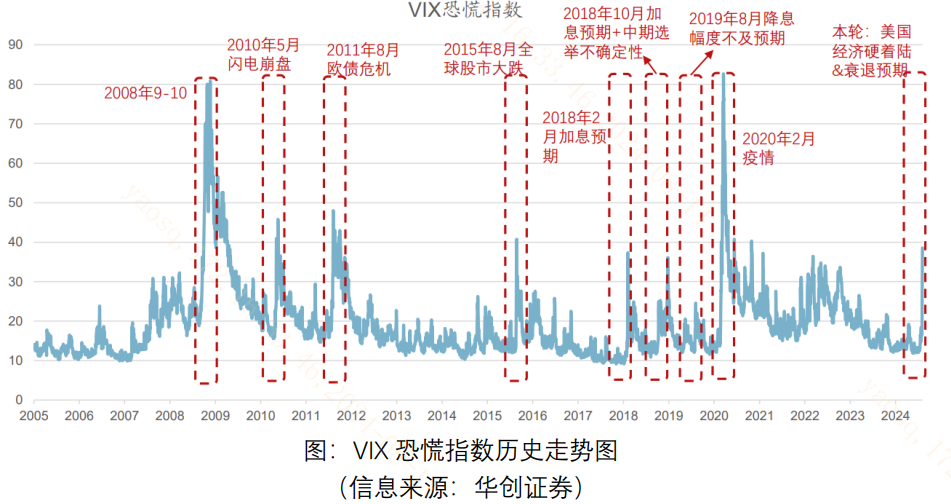

如何从数据端更直观地“感受”这场“台风”呢?VIX恐慌指数或是一个较好的度量。

VIX恐慌指数,全称为波动率指数(Volatility Index),是由芝加哥期权交易所(CBOE)在1993年推出的,用以衡量权益市场波动性的指标。它主要反映了市场对未来30天标准普尔500指数(S&P500)期权市场的隐含波动率预期。VIX指数的计算方法相对复杂,但整体是通过计算标普500指数期权的近月份与次月份的看涨期权及看跌期权所有序列的隐含波动率,然后加权平均得到的指数。

简单理解,因为投资者的情绪会反映在交易行为中,通过统计大家愿意为降低波动支付的溢价,可以一定程度上作为市场“温度计”的衡量。

VIX指数通常被视为市场情绪的“恐慌指标”,当VIX指数上升时,表明市场预期未来波动性增加,投资者的恐慌情绪加剧;相反,当VIX指数下降时,则表明市场预期波动性减少,投资者情绪较为稳定。在历史上,VIX指数的显著上升通常与市场的重大动荡事件有关,如2008年的全球金融危机、2011年美国信用评级下调以及2020年新冠疫情的爆发。

截止8月5日,VIX恐慌指数从7月中旬的13.1大幅上行至38.6,过去5日累计涨幅118%,8月5日盘中也触及65.7的高点。1990年至今,VIX恐慌指数大幅上涨的次数共9次,本次处于第六高的水平。

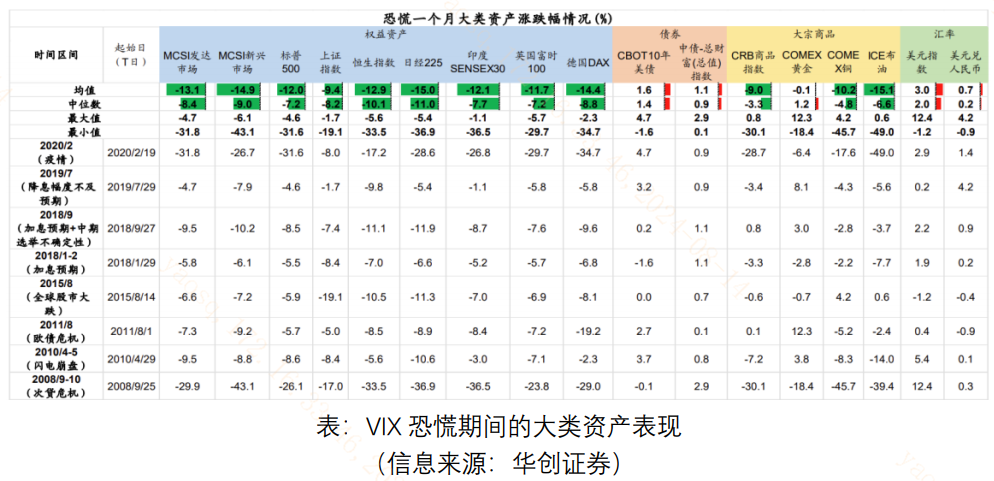

那么在VIX“台风”来袭的一个月内,何种资产是较好的防御工具呢?

从大类资产维度看,过去八轮VIX“恐慌”区间中,债券、黄金以及美元等避险资产表现相对稳定,股票资产相对承压。

然而,具体情况具体分析,在本轮VIX恐慌周期中,传统“避险”资产或许并不“避险”。核心原因可能还是美联储降息预期启动时间较早,致使利率敏感的债券、黄金先行涨价,美元面临贬值压力,因此相对降低了这些资产在VIX恐慌周期中的防御作用。

而作为传统的“风险资产”,部分市场的股票资产似乎也不那么“风险”。例如,A股市场的万得全A指数市盈率分位数处于过去十年的20%以下,相较近年来表现较好的海外市场主流宽基指数处于“估值洼地”,在国内“稳增长”和“资本市场防风险”的政策加持下,下行空间或较为有限。

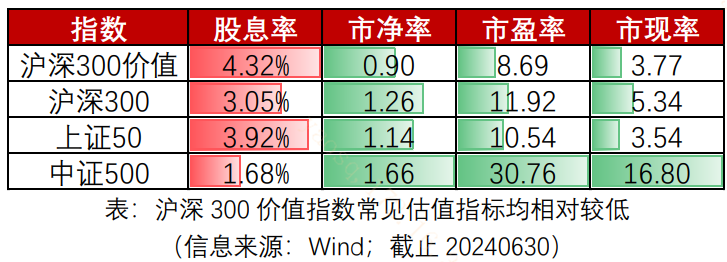

而在A股市场中优选“低估中的低估”,例如沪深300价值指数(000919.CSI)在沪深300指数样本股中,通过股息率、市净率、市盈率、市现率四大常见估值指标选择100只低估值“价值“股,组成沪深300价值指数,布局”价值中的价值“,其防御工具属性得到进一步强化。

整体而言,VIX“台风”过境,A股的大盘价值风格作为“经济压舱石”和“低估中低估”,或是普通投资者对抗市场波动的“定风珠”。

相关产品:沪深300价值ETF(562320)

$沪深300价值ETF(SH562320)$

------

$上证指数(SH000001)$$欧菲光(SZ002456)$

#ETF大V观市# #AI链股票强势反弹,上车机会来了?##神秘资金又抄底?沪深300ETF放量#

本文作者可以追加内容哦 !