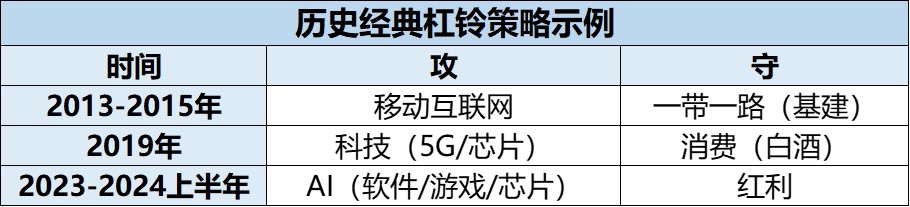

去年,大盘震荡回调,杠铃策略成为投资“宠儿”,杠铃一端是红利/中特估资产增加组合稳定性,另一端是AI相关的软件/游戏/芯片/光模块等热点博取阶段性收益,让投资者尝到了甜头。

可随着下半年A股全面调整,上半年还持续“发功”的红利&AI杠铃策略优势渐渐不再,这是否意味现在杠铃策略失效了呢? 今天我们尝试找找答案。

杠铃策略是什么?

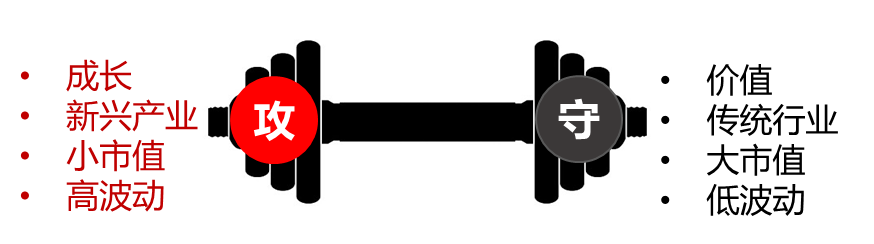

首先,给大家介绍一下杠铃策略。杠铃策略的核心思想是为了对抗市场的不确定性,在投资组合中同时配置截然不同的两类资产,平衡投资风险与收益。由于其投资组合的形态——两端重量较大、中间相对轻盈,形似杠铃,因此得名“杠铃策略”。

图片来源于网络

这个策略的精髓在于,我们在选择两端对应的投资标的的时候,要选风险特征或属性截然不同的资产,这样杠铃两端才能“配重相当”,保持平衡。

比如说,投资中带有“进攻”和“防守”属性的两种资产,就很适合作为杠铃两端,攻方博取投资收益,守方抵御波动风险。

举几组投资中常见的“攻”、“守”风格,比如成长股&价值股、新兴产业&传统行业等等。

杠铃策略什么时候适用?

投资中没有绝对的“万金油”投资法,任何策略都有它适用的条件和环境,咱们要做的就是为当下的投资环境找到最适合的投资策略。

杠铃策略适用的市场背景主要有两类:

• 震荡:震荡市场环境中,面对行情时涨时跌,投资者既想要在市场震荡或者下行时抵抗波动,又想能在热点爆发时博取收益,杠铃策略刚好可以满足投资者的诉求,让投资组合攻守兼备。

• 风格反复切换:当市场在两种风格之间频繁地反复横跳时,也可用杠铃策略“两头押注”,避免踏空。

2024年,债券&黄金才是杠铃策略的正解?

当前市场仍处于震荡的环境,从杠铃策略的适用条件来看,应该仍然有效。虽然“AI&红利”的股票杠铃行不通了,但还有大类资产的杠铃——“债券&黄金”!

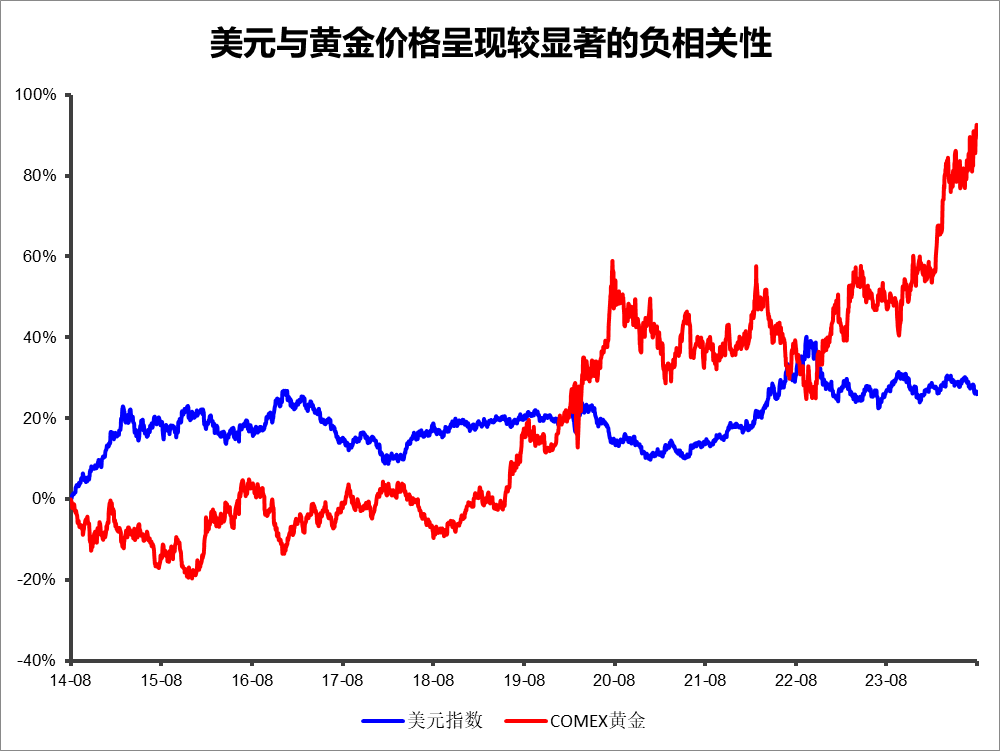

与股票相比,虽然债券和黄金都属于更“稳”的资产,但两者属于不同的大类资产,相关性较低,可以作为杠铃两端去配置。

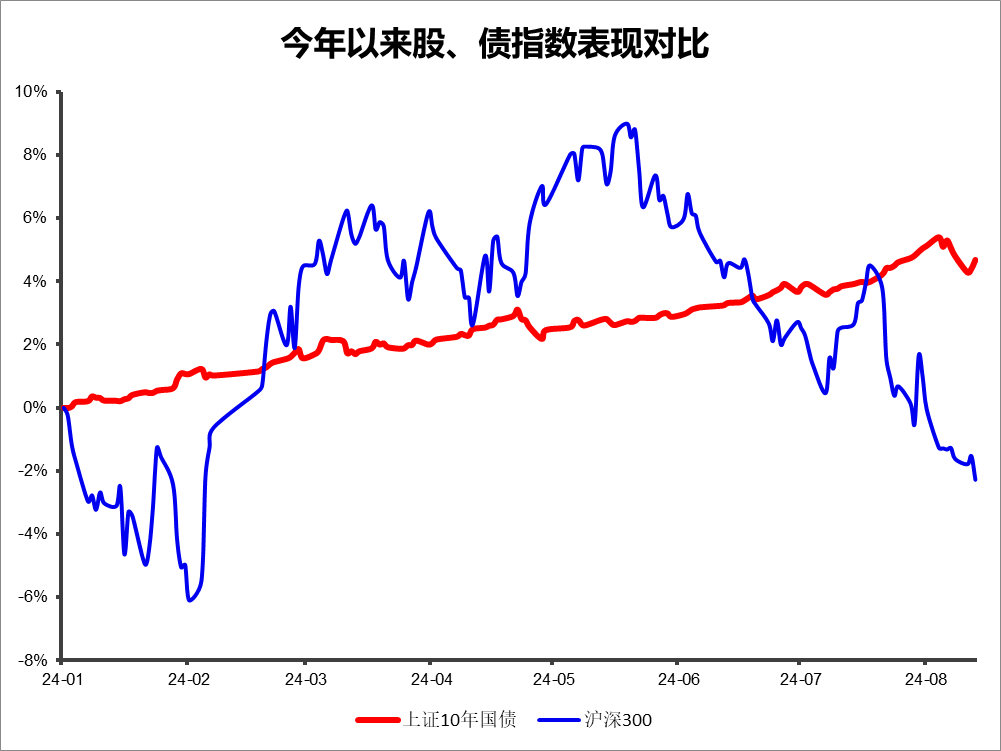

今年债券类资产整体比股票表现更令人满意,许多投资者将债券当作“避风港”,充当防守资产。截至8月14日,上证10年国债指数今年涨幅4.7%,同期沪深300下跌3.6%,超额表现达8.3%,很抗跌!

但债券投资弹性毕竟有限,所以还需要一个更“犀利”的攻方加盟,黄金有这个潜质。虽然黄金被视为避险资产,但涨起来势头不容小觑,近两年COMEX黄金涨幅近40%!美联储降息近在眼前,根据历史经验,降息周期往往会使美元吸引力减弱,形成“美元弱、黄金强”的格局,市场看好金价“百尺竿头更进一步”。

这么看来,“债券&黄金”很可能成为下一个受欢迎的杠铃组合。

“债券&黄金”的杠铃策略有效吗?YES!

债券和黄金的杠铃策略真的有效吗?我们可以做一个简单的测算。

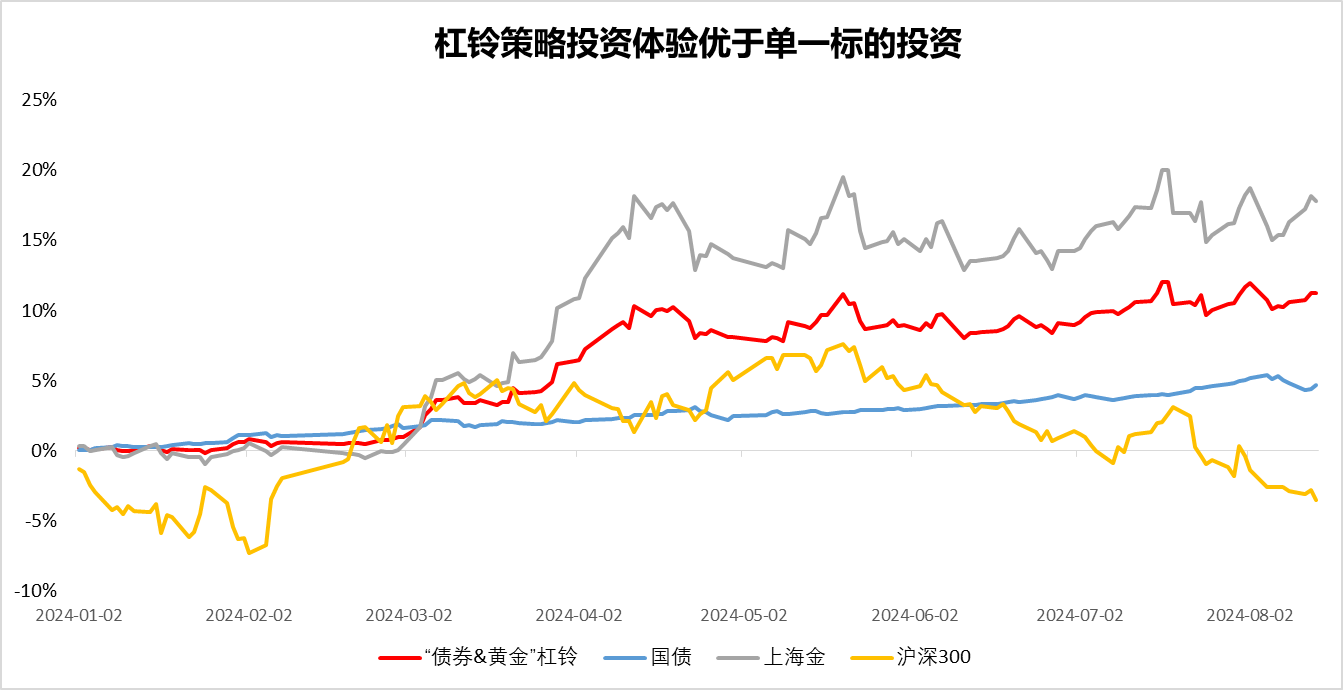

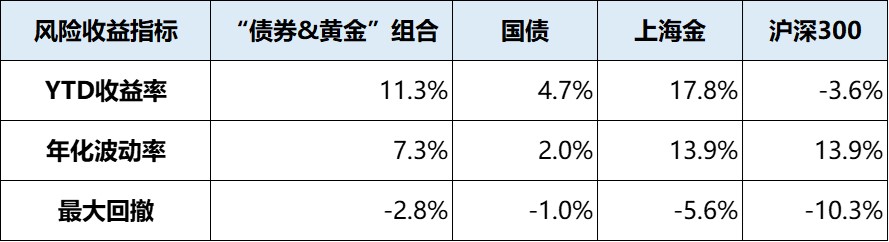

按照初始各持有50%的10年期国债指数和上海金构建一个杠铃策略组合,我们可以得到该杠铃组合的收益表现,从结果看,该组合表现大幅超越了国债和沪深300。虽然“债券&黄金”的杠铃组合没有跑赢黄金,但组合的收益曲线明显比单纯持有黄金更加平滑,说明过程中波动更小,持有体验更稳。

这一点在我们进一步计算杠铃组合的风险收益指标时得到验证。从下表可以看到,“债券&黄金”杠铃组合的年化波动率和最大回撤都明显比黄金低,在控制波动的情况下,组合收益又较国债明显提升,使整体投资更加有效了。 并且,“债券&黄金”杠铃组合在3项风险收益指标上全方位碾压了沪深300,对想看股票以外投资机会的朋友,这个组合很有吸引力啊!

总 结

杠铃策略非常实用,既可以在震荡市用来打攻防配合,又可以在市场风口切换中两手并举。策略的底层逻辑很简单,即同时持有两种风格迥异的资产,策略也不需要任何精密计算,只用辨别市场大趋势就行,普通投资者友好!

今年市场持续震荡,大家跌得都比较难受,可以考虑用杠铃策略来提升一下组合的投资体验,从我们测算的数据看,“债券&黄金”可能是当前比较适用的一组杠铃资产,感兴趣的可以试试看!

附:网格“信号灯”

今天无触发。

网格交易参考:《小白都能看懂的网格交易!》

$纳指科技ETF(SZ159509)$$游戏ETF(SZ159869)$$平安创业板ETF联接A(OTCFUND|009012)$

#AI眼镜概念大火,哪些公司受益?#

本文作者可以追加内容哦 !