一家公司的上升空间如何,有时从机构持仓上可见一斑。

尤其是高瓴、伯克希尔、林园、华为哈勃等知名公司的战绩,可参考性更高。它们也都有自己偏好和擅长的领域。

在半导体行业中,最举足轻重的非大基金莫属,被它看中的公司基本都能推动我国芯片产业发展,如北方华创、中芯国际、江波龙、佰维存储等。

但在这当中,有一家公司格外与众不同。它由大基金直接牵头成立,盈利却全靠补贴,若去掉补贴,业绩简直堪比寒武纪。

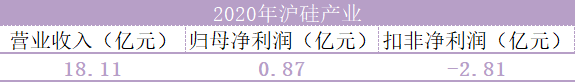

它,就是沪硅产业,2020年营收不到20亿,净利润不到1亿,市值却一度达到1500亿。

我们不禁想问一句,凭什么?

沪硅产业,就像它名字说的,主要生产半导体硅片。

与光伏硅片不一样,半导体硅片中硅的纯度要求至少达到99.9999999%,而光伏硅片纯度到99.99%就行,因此半导体硅片的生产难度要高的多。

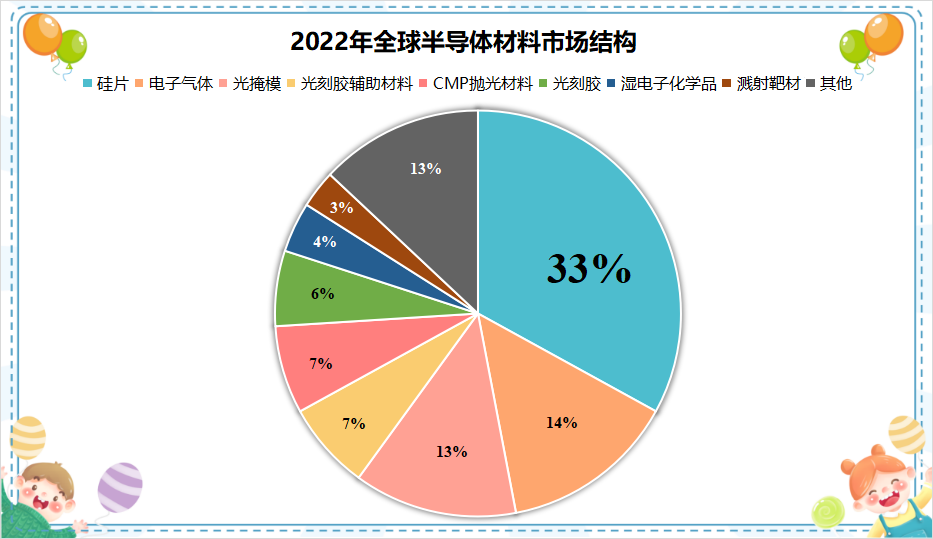

不光难度高,硅片是芯片生产的原料,在全球半导体材料市场中的价值量占比也是最高的。

2022年硅片占比高达33%,远高于光刻胶、电子气体、CMP抛光材料等。

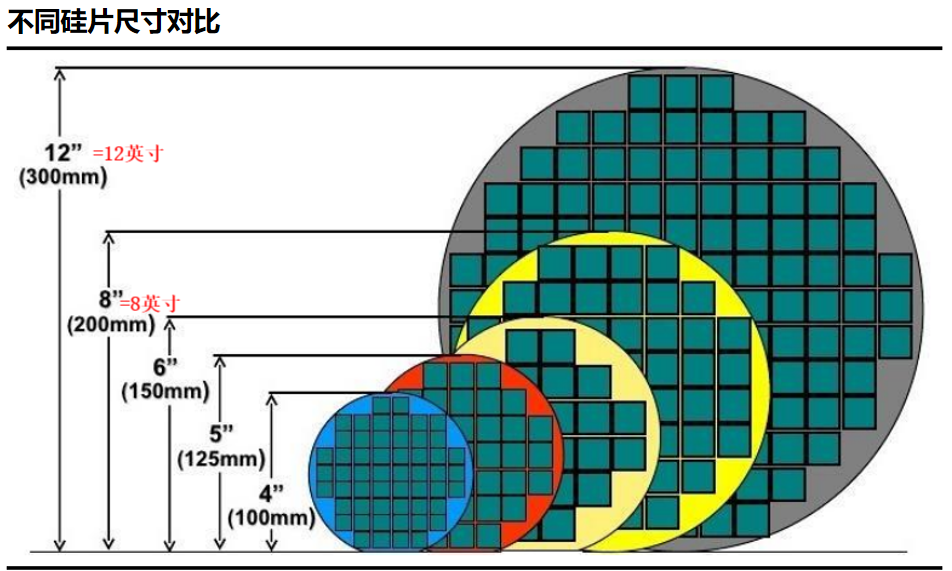

目前,全球主流的硅片尺寸为12英寸(300mm)和8英寸(200mm)。前者用于生产存储芯片、CPU、GPU等高端产品,后者主要生产功率器件、指纹识别芯片等。

但在沪硅产业之前,国内几乎没有一条完全自主可控的12英寸晶圆生产线。沪硅产业的成立才打破了这种局面。

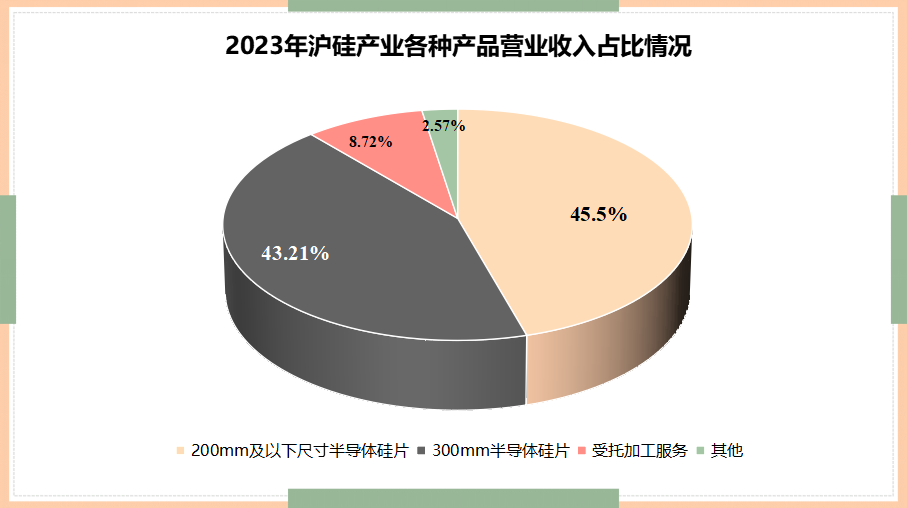

截止到2023年底,公司12英寸硅片产能为45万片/月,8英寸为50万片/月。2023年公司8英寸硅片营收占比45.5%,12英寸硅片占比为43.21%。

公司也因此进入中芯国际、台积电、华虹公司、意法半导体等的供应体系中。

在沪硅产业之后,国内又涌现出立昂微、TCL中环、上海合晶等搭建半导体硅片产线的公司。

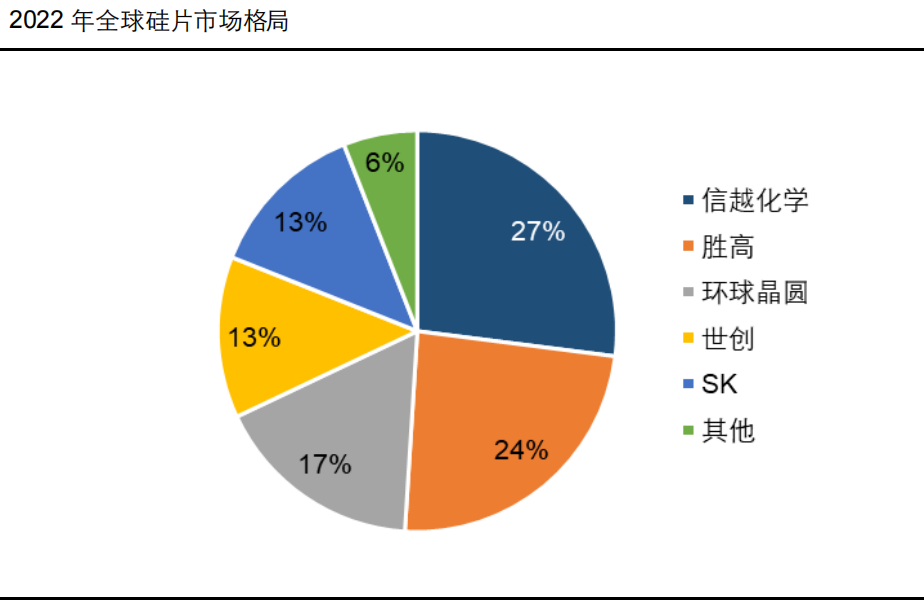

但即便如此,在全球和中国半导体硅片市场占据绝对优势地位的仍然是外国厂商。2022年信越化学、胜高、环球晶圆、SK、世创5家公司合计占全球市场份额的94%。

因此,沪硅产业等承担着国产替代的重要任务。2023年中国半导体硅片市场规模达到164.85美元,如果实现国产替代,公司成长空间是很可观的。

但短期内,沪硅产业的情况却不太乐观。

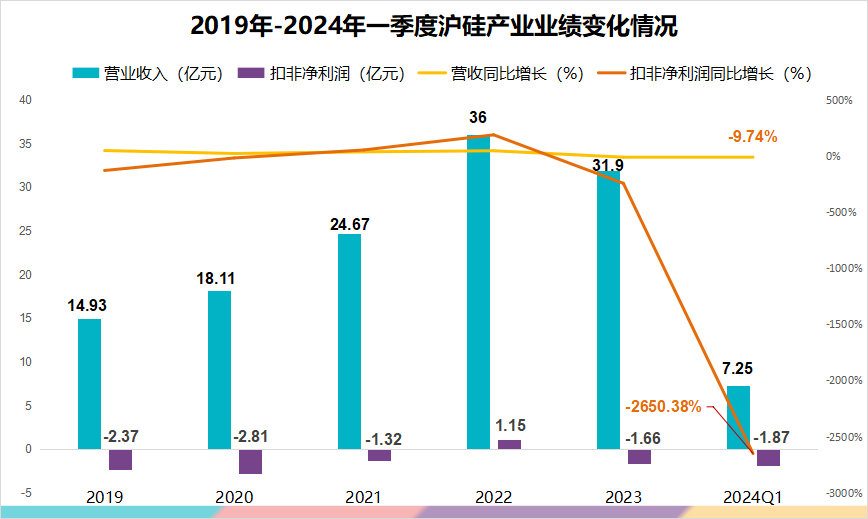

从2019年-2023年公司只有2022年少量盈利,其他时间都在亏损。

2024年一季度也不例外,公司实现营收7.25亿元,同比下降9.74%,实现扣非净利润-1.87亿元,同比下滑2650.38%。

那么,沪硅产业为什么常年亏损呢?

一方面,原料和折旧影响。

半导体硅片的主要原料是多晶硅,占成本的比重接近40%,再加上人工成本,总共占比在50%左右。

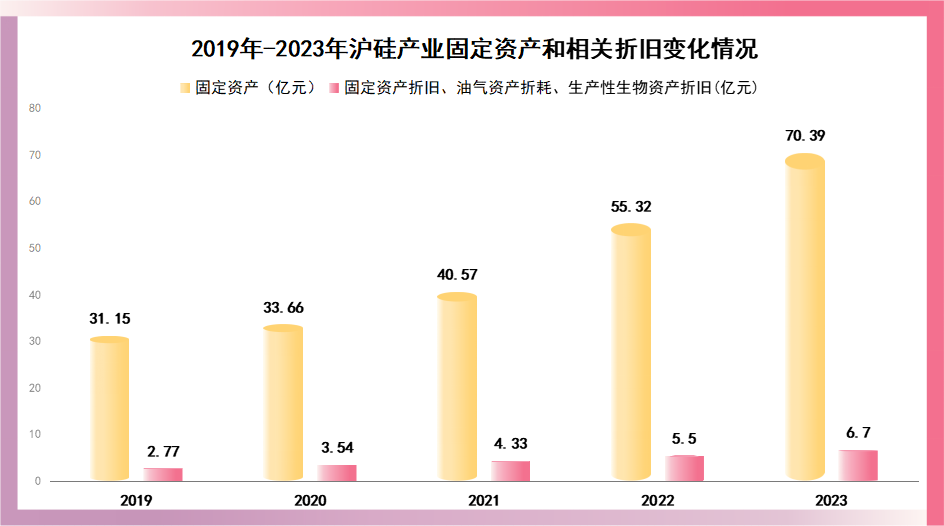

并且想要生产硅片,还得搭建厂房、购买一系列生产设备,固定资产的金额很高。2019-2023年公司固定资产从31.15亿元增长到70.39亿元。

而固定资产会产生折旧,公司折旧相应从2.77亿元增长到6.7亿元,这就使得本就不富裕的毛利雪上加霜。

一方面,产能利用率低。

我们知道,一条产线在运作时必定会有固定成本。只有产量够高,平均分摊的固定成本才会降下来。

但沪硅产业的产量较低,与规划产能之间有很大的差距,产能利用率较低。

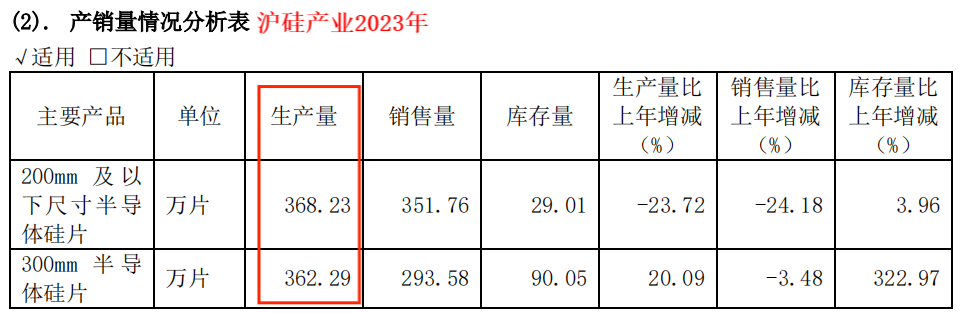

拿2023年来说,公司总产能为95万片/月,年产量最高能到1140万片。但公司实际生产量只有730万片,产能利用率才大约64%。

这意味着公司的制造费用相对较高,从而最终导致毛利率在15%左右徘徊。

另一方面,存货减值。

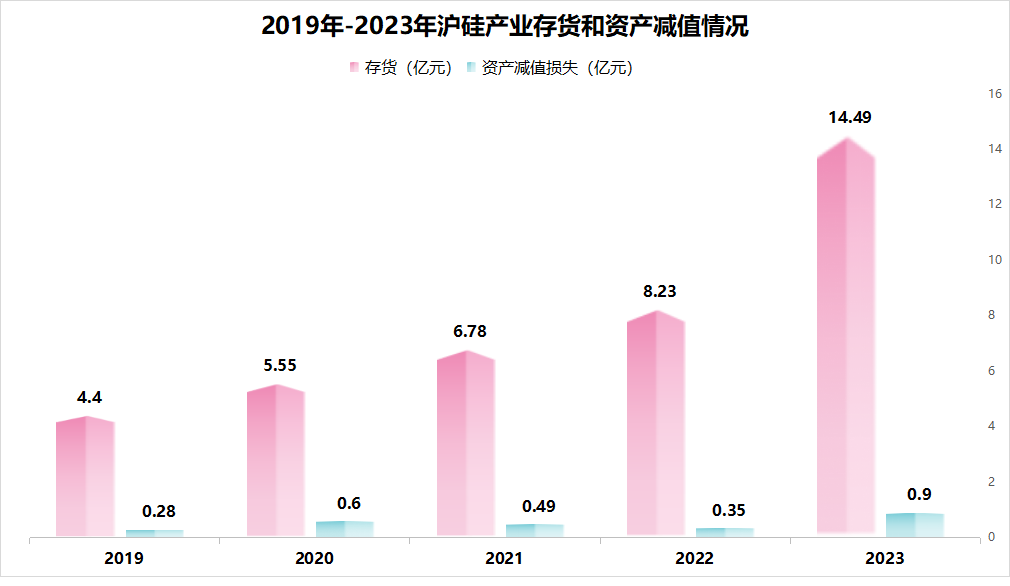

在公司产量稳定,销量下降的情况下,公司存货量持续积压。公司存货从2019年的4.4亿元增长到2023年的14.49亿元。

与此同时,公司资产减值2019-2023年从0.28亿元增长到0.9亿元。在毛利本就不多的情况下,计提的存货减值使得公司入不敷出,亏损成为常态。

这样来看,公司业绩扭亏为盈有两个途径,一个是提高产能利用率,一个是控制存货水平。

但目前来看,两者都不容易实现。

公司竞争力仍然较低。

在前面的文章中我们分析过,半导体行业正在回暖,中芯国际、华虹公司等的产能利用率均在上升。

但回升是一个循序渐进的过程,况且从市占率上看公司和国际龙头相比竞争力不是特别高。因此公司的产能利用率预计不会在短期大幅提升。

公司仍在扩产。

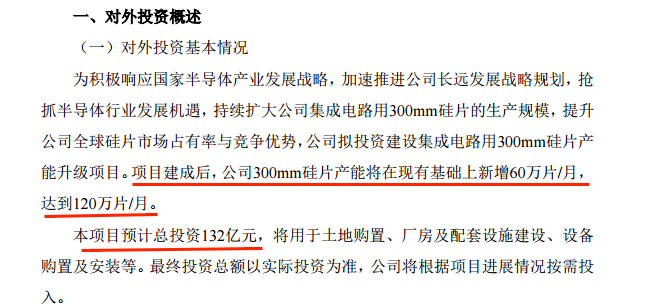

2024年6月公司宣布投入132亿元,升级300mm硅片产能。升级后公司又将新增60万片/月的产能。

建设完成后,公司即便想要维持2023年64%产能利用率,获得的订单数量也得是2023年12英寸硅片订单的1.5倍。并且这么大额的固定资产又将给公司带来折旧压力。

更何况,全球厂商为巩固自己的地位几乎都在扩产。

胜高2024年一季度购买设备开支增加35元,奕斯伟也正在扩建,完工后产能可达100万片/月。

而全球半导体硅片出货量在2024年一季度仍然同比下滑13.2%,环比下滑5.4%,库存并没有调整到正常水平。

所以说,综合考虑新增产能与需求恢复情况。预计2024-2025年全球半导体硅片市场仍然存在产能过剩的问题,硅片的价格难回较高水平。

这样一来公司高水位的存货可能还面临减值压力,产能利用率提升也存在阻碍。

最后,总结一下。

我们不可否认沪硅产业在长期半导体硅片国产替代中的重要作用,大基金和大基金二期共持仓近100亿。

但短期内公司的业绩想要大幅好转是存在困难的,成为公司市值从的1500亿缩水到如今(2024年8月)400亿的内在原因。

以上仅作为上市公司分析使用,不构成具体投资建议。

本文作者可以追加内容哦 !