众所周知,自2021年初至今特别是近两年多来,因为市场持续调整以至于主动权益投资遇到了极大的挑战。

也正是因为如此,大众对权益投资不再只是单纯地只看收益性,而是对兼顾攻防两端的投资稳健性提出了一定的要求。

有鉴于此,我们今天就来介绍一位逆向为“矛”、风控为“盾”的中生代基金经理,这位基金经理就是来自摩根基金的梁鹏。

一、一位具备逆向思维和风控理念的均衡风格选手

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,梁鹏,中国科学院环境科学博士、法国科研中心(CNRS)大气化学博士。2012年6月起历任申万宏源证券研究所高级分析师,新华联集团新活力资本投资有限公司投资副总监等职。2016年2月加入太平基金担任权益投资部负责人、基金经理。2023年7月加入摩根基金。

梁鹏最早于2017年12月起开始管理公募基金,拥有12年投资研究经验和超6年公募基金管理经验。现任摩根基金高级基金经理,管理摩根双息平衡混合型基金、摩根行业轮动混合型基金。截至2024年6月30日,管理基金总规模为13.25亿元(数据来自基金定期报告)。

从投资理念上来看,他认为投资是将完整稳妥的体系应用于可把握的领域内,致力于在估值底部做价值发现,寻找最优的风险收益比资产,以期获得合理回报率的行为,并由此形成了中微观相结合的投资框架。

具体到投资上:

首先,梁鹏的投资不依赖于宏观判断,亦没有行业偏好,受市场及宏观因素影响较小。他长期秉承将风险控制置于投资收益之上的原则,有瑕疵的力争规避、高估的尽量远离,投资以逆向投资为主,偏好左侧布局。

其次,在组合构建层面,行业不重仓某一方向、重仓股适度分散,整体投资风格较为均衡。

第三,在选股层面,他中观与微观视角结合,基于自创的“四度选股方法”挖掘风险收益比可观的公司,重视选股胜率与安全边际。

从投资风格的角度来看,我认为梁鹏是一位具备逆向思维和风控理念的均衡风格选手。

二、曾管权益产品长期累计回报可观,波动回撤控制较优

对基金经理有了一些基本了解之后,我们再来看下他管理基金的情况。

这里我以他管理时间最长的典型产品太平改革红利精选混合型基金为例来做些说明。

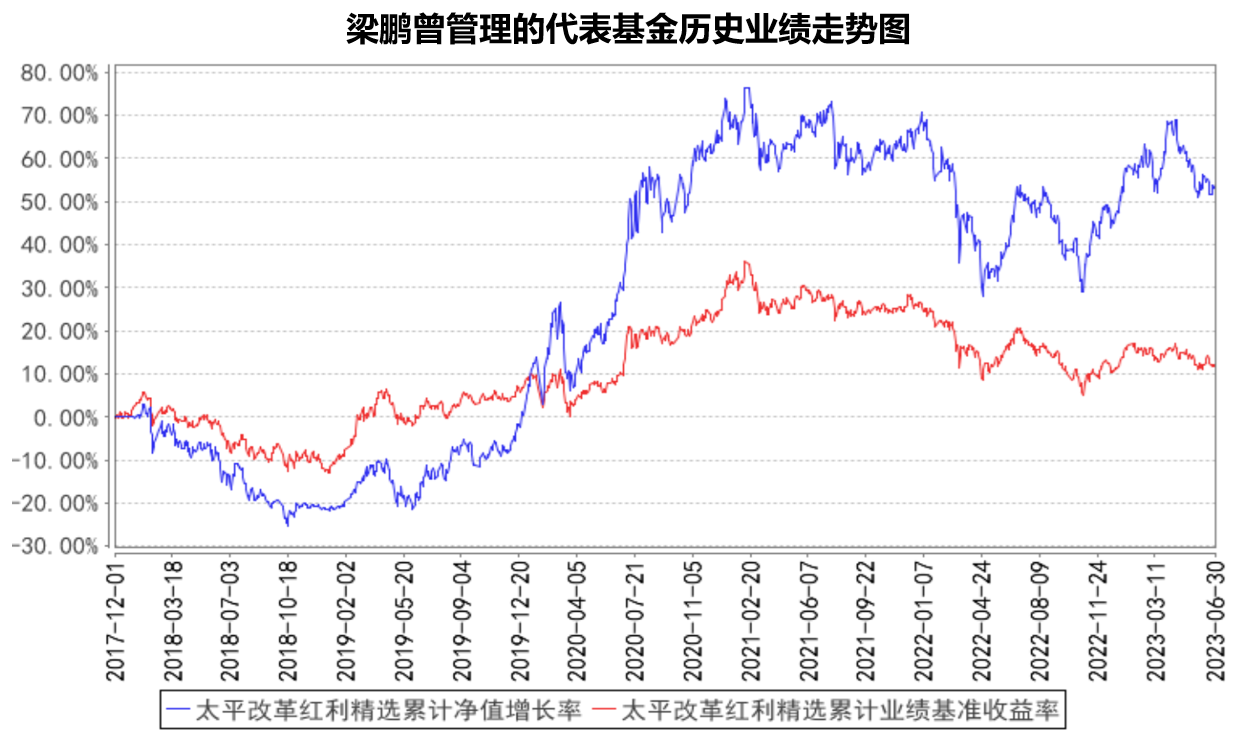

注:梁鹏曾管理的代表基金指太平改革红利精选混合型基金,任职日期为2017年12月1日-2023年7月21日。基金业绩、业绩基准走势图来自基金2023年二季度报告,数据区间为2017年12月1日—2023年6月30日。业绩数据统计区间未能完整覆盖基金经理的任职区间。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。

这只产品成立于2017年12月1日,梁鹏于产品成立之初开始管理这只产品,至2023年7月21日,管理时间超过5年半。

从收益率的角度,截至2023年6月底,这只基金在梁鹏管理期间的收益率为53.89%。从风险控制的角度,这只基金在梁鹏管理期间的区间最大回撤为-27.50%。

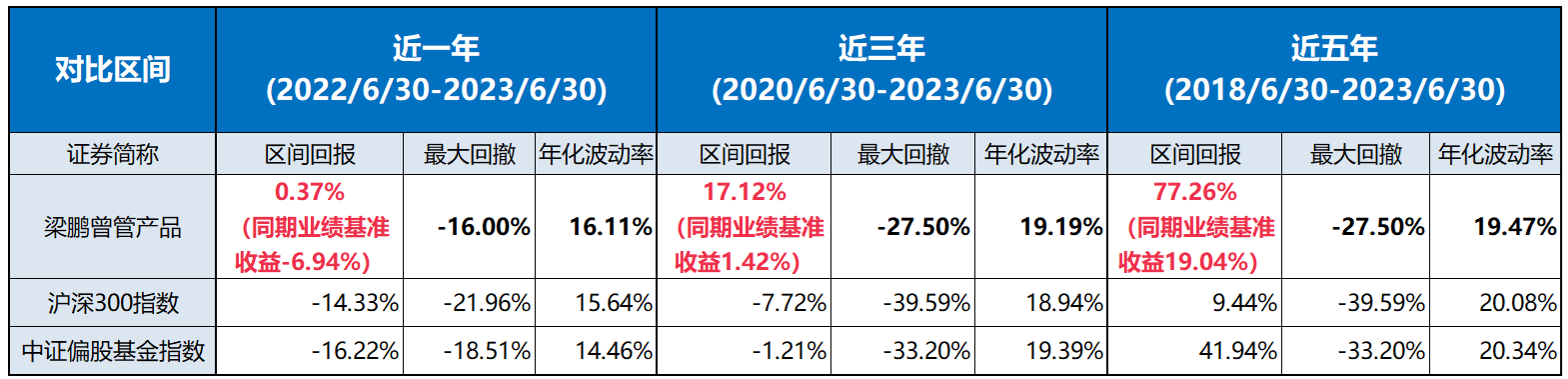

我估计大家直接看上述两组数据不一定有感觉,所以这里我们简单看个对比:

注:梁鹏曾管理的代表基金指太平改革红利精选混合型基金,任职日期为2017年12月1日-2023年7月21日。基金业绩、业绩基准数据来自基金2023年二季度报告,数据区间为2017年12月1日—2023年6月30日。业绩数据统计区间未能完整覆盖基金经理的任职区间。其他数据来自Wind,截至2023.6.30。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。

作为一只全市场选股基金,组合主要对标沪深300指数(基金业绩比较基准为:沪深300指数收益率×60%+中证全债指数收益率×40%),梁鹏管理这只产品期间对沪深300和中证偏股基金指数的超额收益均较为显著,同时回撤和波动控制也相对更优。

而这也正是这只基金突出的特点和优点,攻防兼备,投资的收益风险性价比较高,经历市场牛熊后仍能较为稳健地获取对市场的超额收益。

三、梁鹏的投资之道:风控前置,中微观结合挖掘安全边际高、风险收益比高的个股

这部分我们继续以上述产品为例,基于其历史持仓数据来具体探究下梁鹏是如何做投资的。

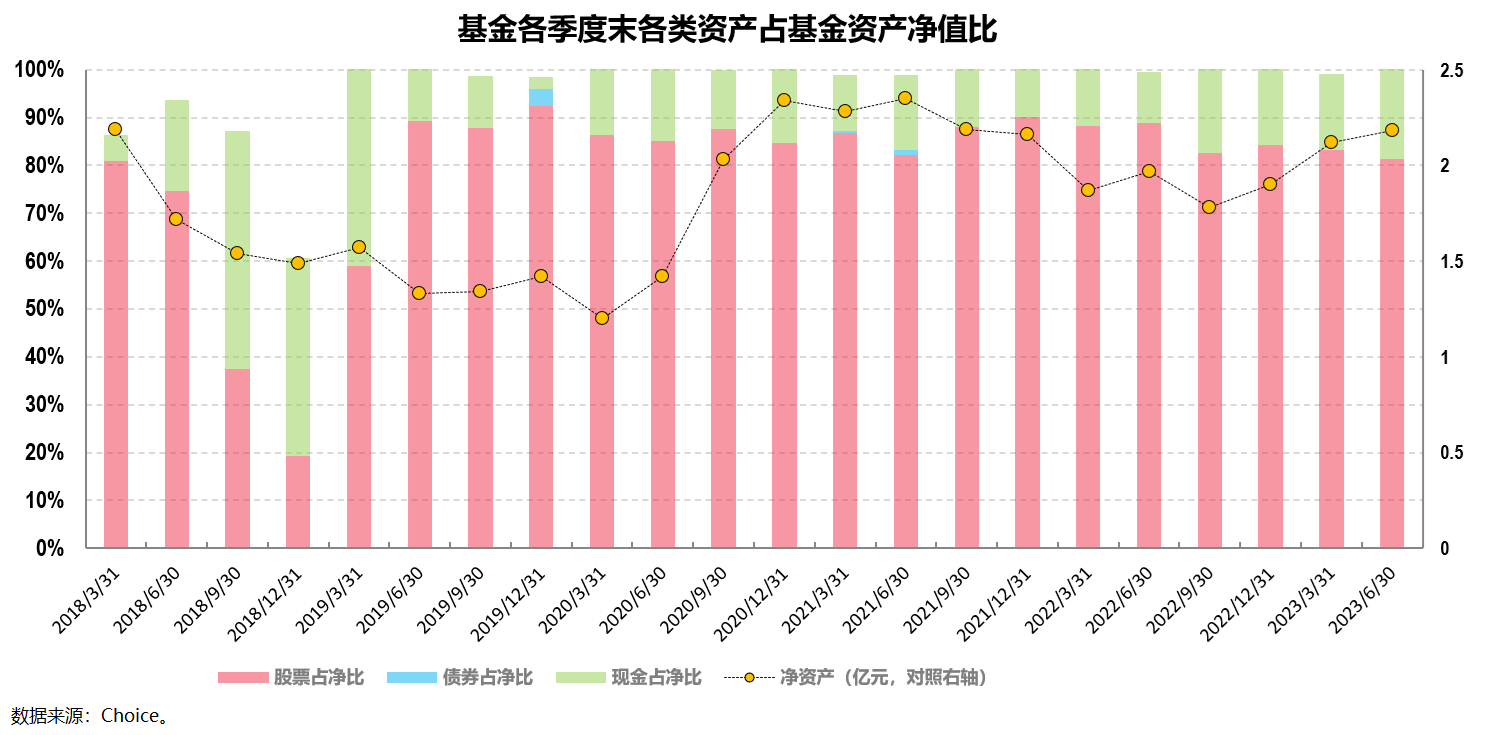

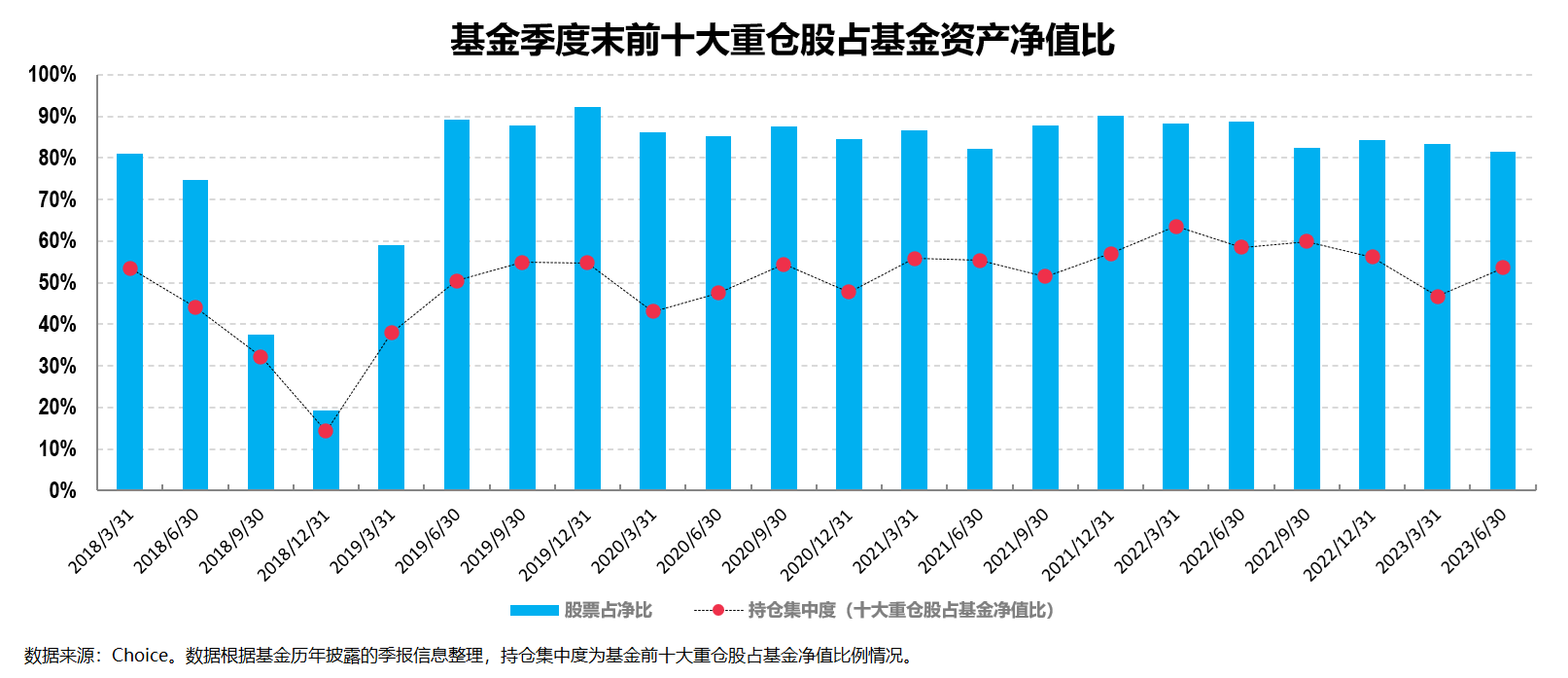

首先,从大类资产配置的角度来看,梁鹏基本不做仓位择时,长期维持较高仓位。

上述基金是一只灵活配置混合型基金,基金合同规定其股票仓位比例为0%-95%。

在实际的投资运作中,我们可以看到,梁鹏早期也曾做过一些仓位调整,但2019年之后,大概率是放弃了交易层面的仓位择时,并在后续开始长期维持较高仓位运作。

以2019年二季度到2023年二季度这段时间为例,其股票仓位平均保持在85%左右的较高仓位,最高超过9成,最低也在8成以上。

值得关注的是,尽管组合后续一直维持较高仓位运作,但其回撤控制却做得不错。

具体来看,组合自2021年2月10日取得净值高点之后,截至2023年7月21日,期间最大回撤为-27.50%,低于同期沪深300指数的-39.59%和中证偏股基金指数的-33.20%(数据来源:Choice)

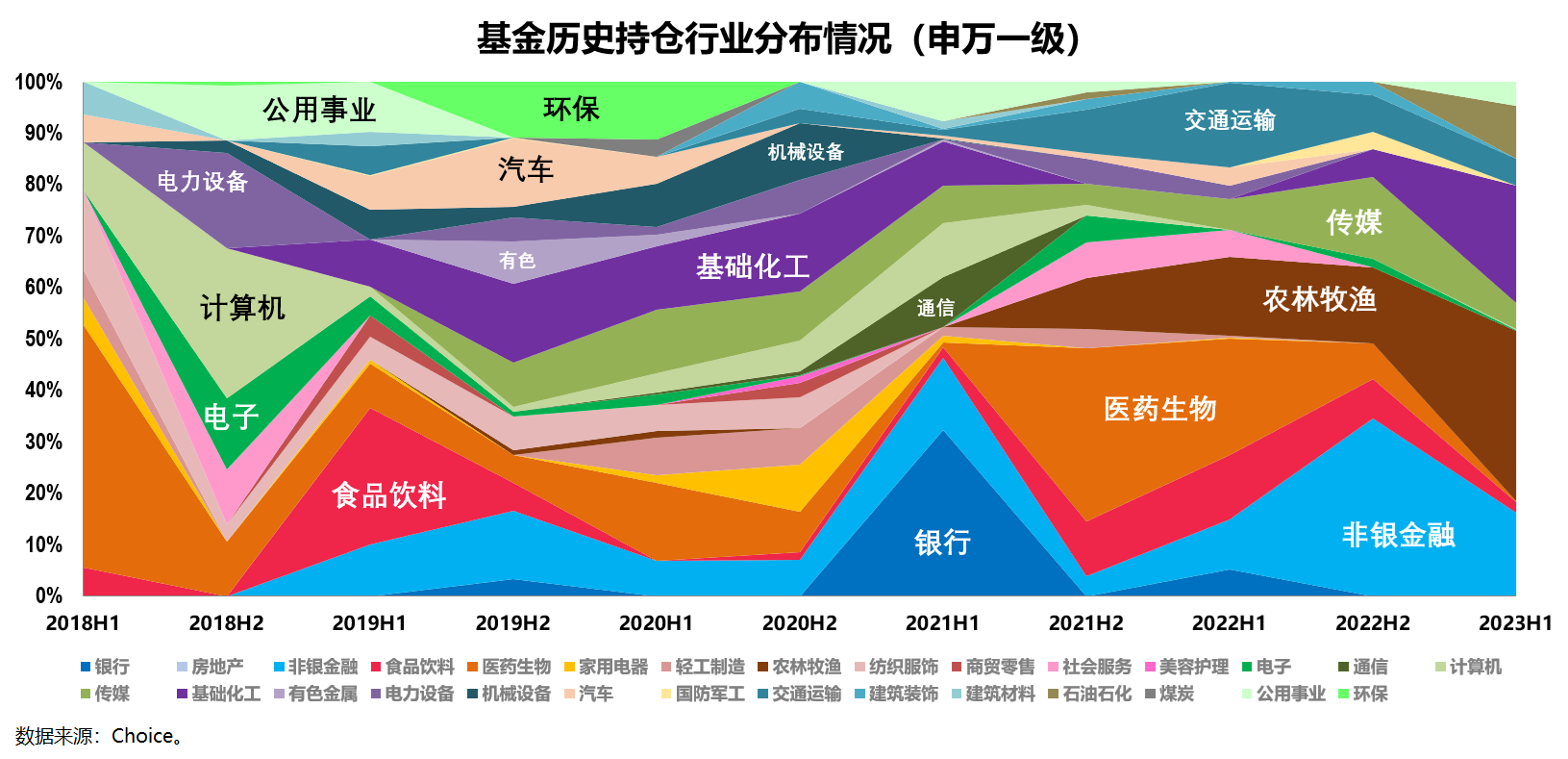

其次,组合在行业配置上较为分散和均衡,个股集中度较高。

从上面组合的历史行业配置图中我们可以看出:

一方面,组合的行业配置较为广泛,历史上几乎涉及过绝大部分申万一级行业(31个中的29个)。

不过从配置的具体行业来看,组合主要集中于大消费板块(食品饮料、医药生物、农林牧渔等)、大金融板块(银行、非银金融)和周期板块(基础化工、公用事业、环保、交通运输等),同时也会阶段性涉及制造板块和科技板块,这应该与基金经理早年的投研经历有关。

另一方面,在整体均衡的基础上,组合持仓板块间也会从风险收益比视角做一些显著的轮动调整。

比较典型的比如2019年上半年对食品饮料的重仓,2021年上半年对银行等金融板块的重仓,2021年下半年和2022年上半年对医药生物板块的重仓,2022年下半年对非银、传媒板块的重仓,以及2023年对农林牧渔板块的重仓等,为组合在牛市取得较好收益、在弱市表现较为抗跌起到了重要作用。

在行业均衡分散的基础上,他的持股则较为集中:

从上图中可以看出,组合的持仓集中度(十大重仓股占基金净值比)在前文提到的2019年之后长期维持在较高水平。

具体来看,以2019年一季度到2023年二季度这段时间为例,其持仓集中度平均在52%左右。

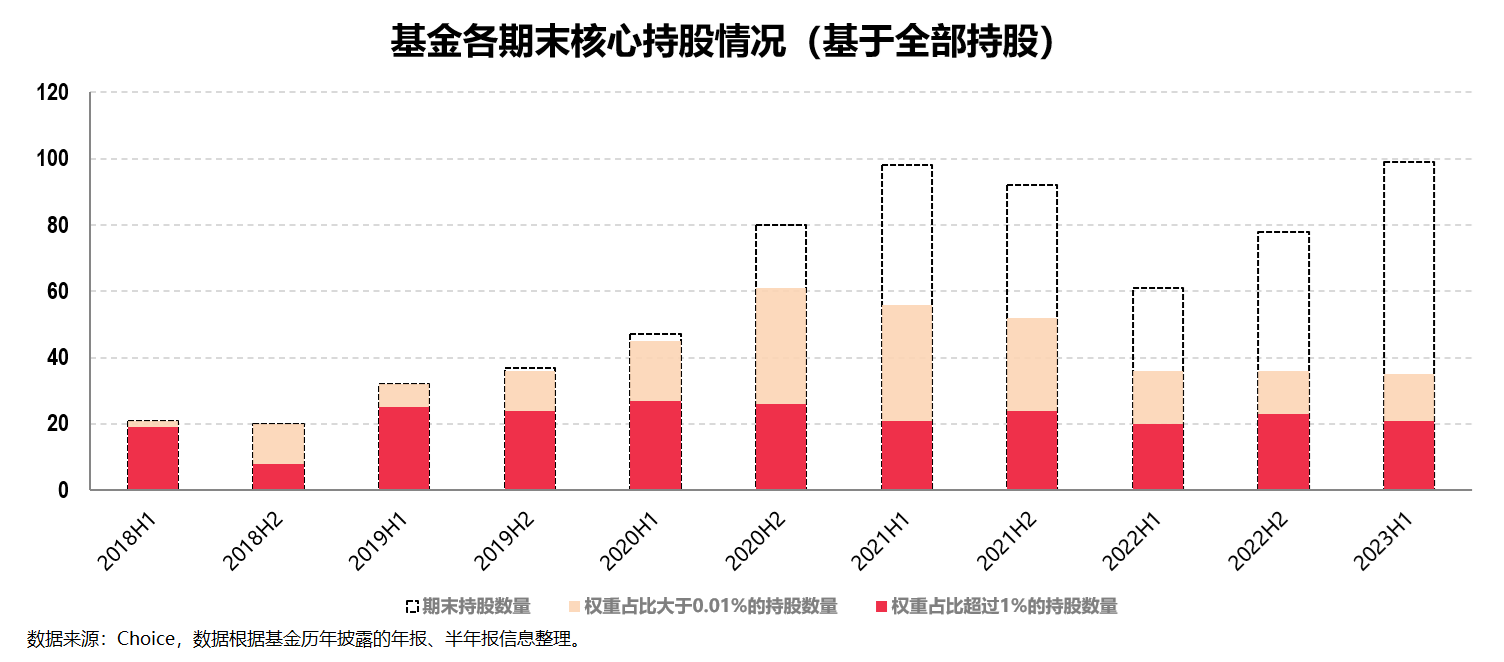

这一点从组合的核心持股数量(权重占比超过1%的持股数量)上也能看出来:

从上图中可以看出,尽管随着规模的变动组合的全部持股数量也有所变动,但组合的核心持股数量几乎没有大的变动,平均长期维持在23-24只左右。

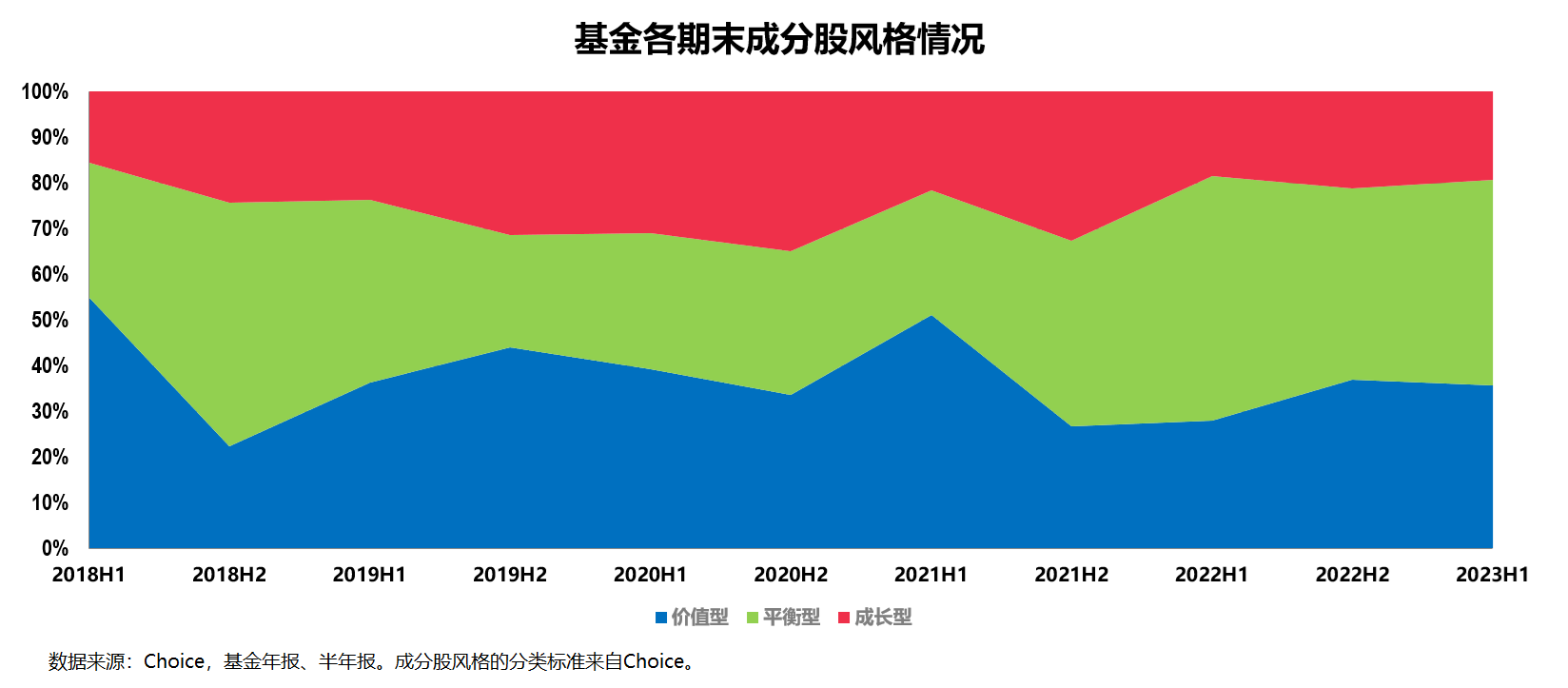

第三,组合整体风格均衡,市值规模上也日趋均衡,投资风格较为稳定。

从历史持仓数据来看,组合整体所呈现出来的是价值与成长相对均衡的风格。

而如前文所述,梁鹏还是一位具备逆向思维和风控理念的均衡风格选手,注重安全边际,较为青睐低估值个股,因此组合在整体均衡的基础上会略偏价值风格。

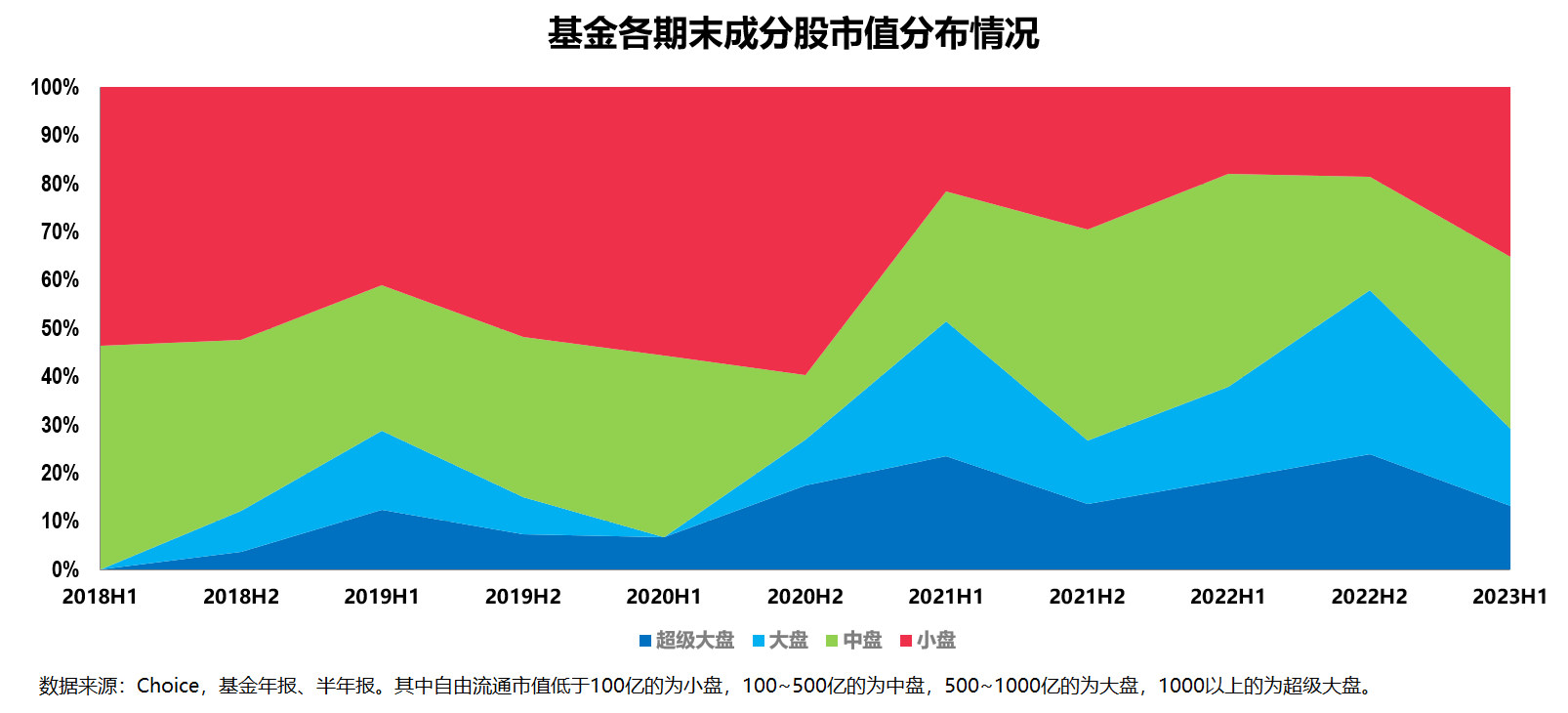

从市值规模来看,历史持仓数据显示,组合的成分股大中小盘股均有涉及,并且从早期相对偏中小盘逐渐转变成大中小盘相对均衡的市值风格。

经历资本市场多轮周期洗礼之后,梁鹏的投资体系框架已然较为成熟,投资风格则日趋稳定。

四、产品受到机构青睐,也适合个人投资者长期持有

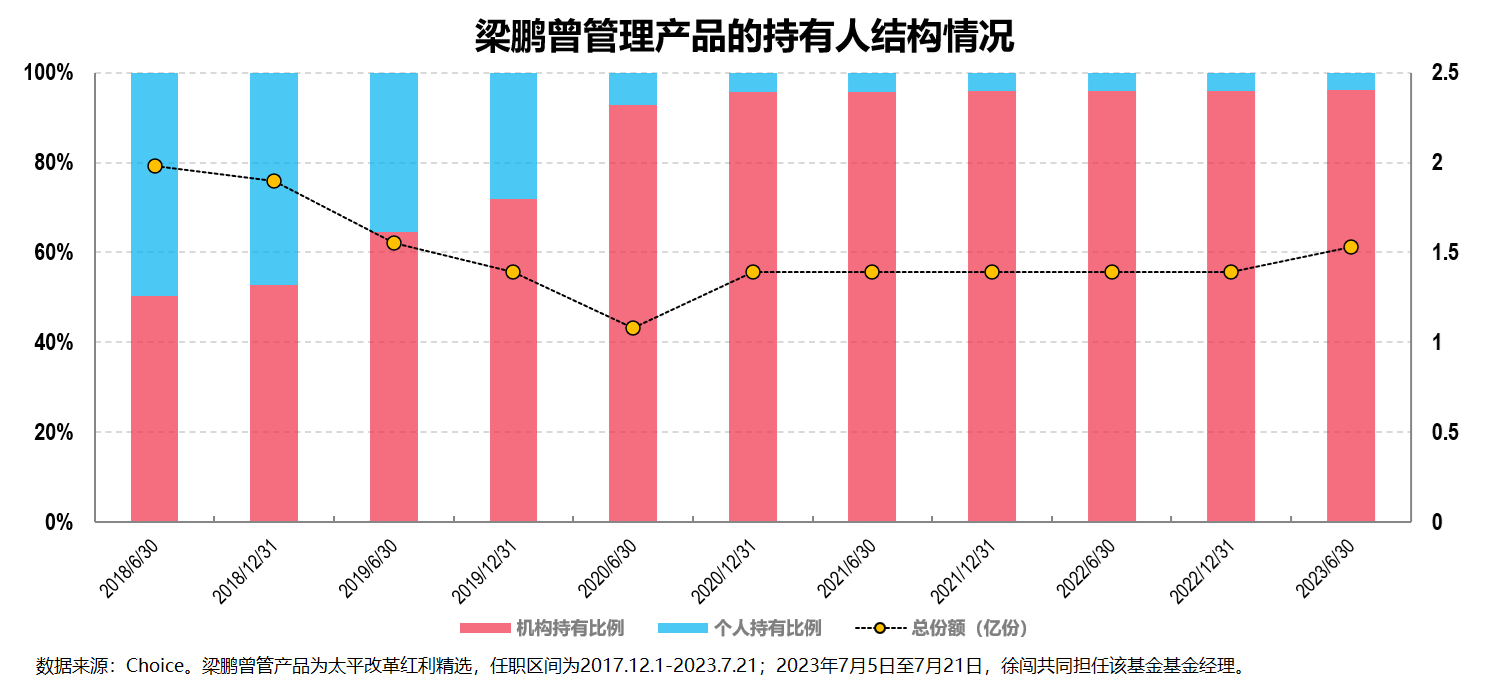

凭借长期出色且稳定的业绩,梁鹏管理的产品受到机构投资者的青睐:

从上图中可以看出,梁鹏曾管主要产品得到了机构投资者大比例持有,基于历史数据来看,2020年之后机构长期以超过90%的高比例持有该产品,由此可见机构对其的高度认可。

不仅如此,梁鹏较为均衡的投资风格也非常适合个人投资者,其在长期回报较为可观的基础上波动和回撤控制也都较好,整体投资体验较好。

讲到这里,必须要隆重介绍一下拟由他担任基金经理的新基金——摩根均衡精选混合(A类$摩根均衡精选混合A(OTCFUND|021273)$;C类$摩根均衡精选混合C(OTCFUND|021274)$)。

这只偏股混合型产品(股票仓位为60%-95%)是梁鹏加入摩根基金后的首只全新发行的主动权益基金。

基金将继续践行他的逆向投资理念和风控先行、“四度选股”的投资策略框架,在当前的市场环境下深入挖掘,寻找具有优良风险收益比的资产,争取长期稳健的投资收益。基金发行时间为8月12日至8月30日,感兴趣的投资者可以关注。

本文作者可以追加内容哦 !