近期,随着行情的低迷以及竞争的加剧,不少业绩欠佳的基金经理都出现了减负或离职的现象。日前,随着一纸公告的发出,申万菱信老将付娟也正式官宣卸任旗下一只产品。究其原因,与其选股能力及业绩的弱势有着逃不开的关系。而付娟的业绩,也正是申万菱信旗下主动权益类产品的普遍写照。#工业富联AI服务器营收增长超230%#

申万菱信付娟卸任旗下一产品 前十大重仓股5只年内跌超20%

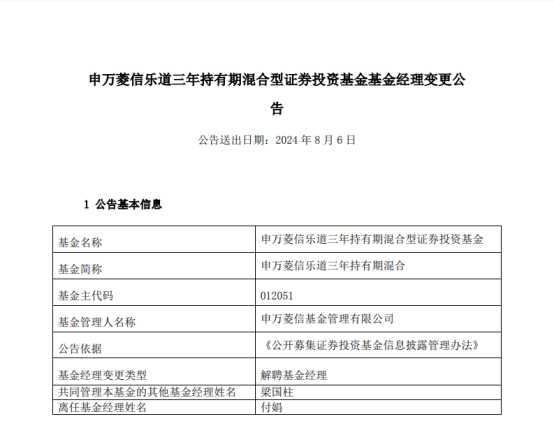

具体来看,上述提到的产品为申万菱信乐道三年持有期混合,为一只成立于2021年6月的偏股混合型基金。据8月6日发布的公告显示,因业务发展需要,自基金成立之初就担任基金经理的付娟将不再管理该基金,由此前与其共同管理的梁国柱单独管理。

不过,虽公告中明确表示因业务发展需要原因离任,但从付娟的业绩来看,却很难说没有关系。从今年来的市场环境来看,随着股市的持续低迷,主动权益类基金的净值也遭遇了大幅回撤,叠加行业人才竞争的日趋激烈,越来越多业绩欠佳的基金经理出现减负甚至离职。

而从付娟所管理的产品来看,似乎就属于这种情况。先从上述卸任的申万菱信乐道三年持有期混合来看,在付娟任职的3年零58天时间内,仅取得了-34.14%的成绩。亏损的业绩也导致了基民对其投资能力和选股的质疑。在股吧中,有投资者表示:“你们接达梦数据肯定的有问题,你出卖了相信你们的基民。”

从该基金前十大重仓股来看,似乎也印证了基民的质疑。截至目前,虽其中不乏年内涨幅超40%的工业富联、超20%的北方华创和东山精密,但更多则是跌幅较大的股票,其中易华录和福昕软件年内跌幅超过40%,分别为-48.1%和-42.33%;金山办公和深信服年内跌超30%,分别为-38.93%和-33.97%;中国软件年内跌幅为20.85%,而上述投资者提到的达梦数据则位于前十大重仓股中的第一位,自6月上市以来已跌超10%。

事实上,申万菱信乐道三年持有期混合的业绩表现也正是付娟旗下产品的缩影。此次卸任后,付娟旗下共管理着14只产品(各类别分开计算)。截至8月15日,这14只产品中除无可比业绩的申万菱信乐研混合A/C,其余12只近三月、今年来以及近一年收益全线为负。

业绩的偏弱也导致了付娟在管产品规模的下滑,以付娟旗下规模最大的申万菱信新经济混合$申万菱信新经济混合(OTCFUND|310358)$来看,截至二季度末净资产规模19.86亿元,较比一季度末下滑了13.79%,已连续5个季度下滑。如此的业绩,也不知道在当今的行业形势下,未来付娟会不会卸任更多产品。

规模缩水、人才缺乏 申万菱信主动权益产品发展20余年无太大起色

值得注意的是,付娟旗下的产品也更像是申万菱信旗下主动权益类产品的一个写照。

资料显示,申万菱信成立于2004年1月,现任总经理为陈晓升。在申万菱信基金的官网上,该公司表示,申万菱信基金股东实力雄厚,申万宏源证券持有67%的股份,日本三菱UFJ信托银行持有33%的股份。但即便背靠申万宏源这样的头部证券公司,申万菱信的主动权益类产品也并未有太大起色。

首先规模上。天天基金网数据显示,截至8月14日,申万菱信基金管理规模873.04亿元,在行业内排名65位。对比同期成立的华富基金、东方基金、华泰柏瑞等公司都远远逊色。而从主动权益类产品规模来看,截至二季度末,申万菱信旗下股票型基金规模仅121.36亿元,已连续3个季度下滑;混合型基金规模仅有94.88亿元,已连续6个季度下滑。

其次业绩上,产品的业绩与规模一般有着相辅相成的关系,连续的规模下滑自然也预示着申万菱信旗下主动权益类产品业绩的偏弱。天天基金网数据显示,截至二季度末,申万菱信基金旗下共有股票型基金55只,共有混合型基金44只,近六月、近一年和近三年平均收益均落后于同类平均。

最后再来看人才方面。资料显示,目前申万菱信旗下共有基金经理28人,其中主攻主动权益类产品的共有11人,排除掉从业尚不足一年的李航和龚霄后,剩余的9人中可堪大任管理规模超过10亿的仅有周小波、娄周鑫两人。从业绩上来看,周小波旗下共管管理着5只产品,任期回报均为负数;娄周鑫旗下仅管理者1只产品,任期回报为-42.43%。$申万菱信新能源汽车混合(OTCFUND|001156)$$申万菱信新动力混合(OTCFUND|310328)$

如此的人才配置,难怪业绩均为负数的付娟能够担任权益投资部负责人兼研究部负责人一职并且管理着多只产品,也难怪如此的业绩却只是卸任了一只基金而不是清仓离职。

本文作者可以追加内容哦 !