全文3426字,阅读约需5分钟

嘉实财富总经理助理 张吉华博士

嘉实财富全球资产配置总监 王智强博士 CFA

一、全球市场遭遇巨震

近日全球市场巨震,投资者似乎又进入了“活久见”的开眼界阶段,我们见证了日元的暴力升值拉升,见证了套息交易(Carry Trade)瓦解之后带动资本市场的下跌,日经225在连续两个交易日先后出现跌幅和涨幅均为两位数的骇人行情,美股等其他市场也同期出现涨跌联动的状况,唯有美债成为了避风港,美债收益率大幅下行,也几乎成为了能对冲本轮黑天鹅事件风险的唯一资产类。

这里我们不去深究本轮市场下跌的原因和传导路径,我们在其他的报告中已经涉及此话题,包括日本央行议息会的加息动因,包括美国非农就业数据大幅不及预期带来的衰退风险担忧,也包括套息交易的前世今生,等等,感兴趣的投资者可以在我们其他的文章中找到上面的内容和答案。

本文所探讨的,其实是面对本轮市场的巨震,投资者应该以何种方式对海外进行布局,如何进行账户层面的操作,以及在未来类似行情出现时如何从容应对。

我们从以下4个主题展开分析:

01 接下来,美股(科技股)还能投吗?

02 日股和美债的波动是一枚硬币两面?

03 目前投什么资产能够获得相对放心?

04 全球布局,如何去搭建“好账户”?

在上一篇文章,我们已经对前两个主题进行了讨论,本文将聚焦于后两个主题。

二、目前投什么资产能够获得相对放心?

结论:股看A股,债盯短债

先说A股。说A股相对放心,是因为已经跌了3年多,而且市场充斥着极度悲观的情绪。

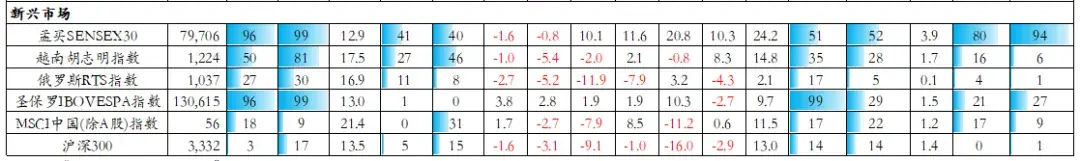

7月以来,在经历了 “环China牛市”到“环China熊市”后,看A股的位置,在全球范围内都算是便宜的(如下图所示,沪深300指数当前的估值PE/PB水平,在近十年的14%/1%分位的位置,相比于其他股指已经体现出性价比)。

给定日元的套息交易瓦解,那么全球资金再平衡,在追逐收益、降低风险的过程中,A股定会被国际投资者再度考虑。

当A股跌无可跌,下行空间有限而上行空间打开的时候,会有更为丰富的结构性机会展现。

比如,一个潜在的方向是哑铃结构——左边红利+右边科技:

一边用红利/沪深300指增等策略,坚持定投,追寻核心资产的反弹趋势;

一边用符合新质生产力方向的景气/科技主题基金(不要忘了,景气度投资的第一步,首先是要寻找正beta的行业主题),买它的弹性。

我们经常鼓励投顾在现在的阶段,去和投资者聊聊“A股反而相对安全”这句话。虽然有点反直觉,但其实符合规律。

与90年代的日本不同,中国的经济前景依然稳定向好,内外大循环拉动需求恢复,企业出海方兴未艾,新兴的现代产业体系兴起和发展。在这个前提下,国内的股、债、商品这里面一定会有资产价格能够具有上行动能!

在此基础上,A股的高波动,目前依然是超额收益的来源。

例如,年内CTA策略、市场中性策略其实是正回报(截至2024/8/6,招商私募CTA指数年初至今涨幅1.4%,招商私募股票中性指数年初至今涨幅0.8%)。

再例如,继上周下跌以后,我们熟悉的结构化生息方案,其兑现产品预期收益的概率也有所提升。一些派息型的结构化策略,其派息的增厚收益来覆盖本金波动的概率在升高。

在阶段性的“负beta”的环境里,不亏或少亏就是赚。要不亏或少亏,就得有稳定的 alpha 来源。

按照TRP的思路,我们在挑选工具时,得首先从持有期正收益(R>0)的目标出发,做固收替代——要么用债,要么用波动生息。

说完了A股,再说下短债。

国内和海外都一样,短债比长债的性价比高。

在去年底,我们跟大家提示过海外锁债,但美国的10年期国债利率在过去一周,下降了50bps,收益快速兑现,TLT美国20年期的ETF交易工具在过去7个交易日里,涨了近8%!

长债的收益空间被快速压缩,但是短债的收益率依然与长债倒挂,这意味着美债收益率短端的性价比更高。

国内债也是一样,中短债的性价比更高。

需要再次重申的一个观点是,对于债券的品类,远比投资者所认为的要复杂,所以除有能力博弈利率走向的投资者外,大部分投资者买债,会建议按照持有至到期的思路来做。

要想对利率的走势免疫,那持有至到期,或者让持有期限(比如2年)和投债的期限(2年到期)相匹配,这是相对稳健的方案。

三、全球布局,如何去搭建“好账户”?

全球投资,需要搭配账户的理念去架构,这需要几个步骤?

其实从原理上,这个问题并没有大家想象的那么复杂。就像演员宋丹丹在小品里提出的那个问题“把大象关冰箱里,总共需要几步?”,答案是三步——把冰箱门打开、把大象放冰箱里去、把冰箱门关上。

全球投资搭建好账户,其实也主要需要完成三个步骤——(1)选资产、(2)配资产、(3)再平衡。

第一步是选资产。这里需要有更为宏观的视角,需要在全球范围内选择一些适宜的资产类放入账户。

选资产应该遵循几个原则:

首先,资产在长期具有相对稳定的收益预期,最好是一些有正贝塔的资产,如果是负贝塔的资产就需要结合具体子类及投资策略去判断是否应该涉足;

其次,选择的资产类型应该具有一定的广度,可以结合当前的宏观线索去纳入资产类型,例如我们在当前的全球投资中,就给出了“经济增长、利率敏感、风险对冲”三个类型的线索,每个线索下再去寻找合适的资产类。

最后,选择的资产类之间最好是不相关或者弱相关的,甚至是负相关的,这样在后续的配置过程中,资产类之间才能起到互补的作用,从而降低投资组合整体的风险和波动幅度。

正是因为不同资产所处的周期不同,同时纳入他们才能起到新的“化学反应”,让组合在多种经济环境下都有更好的风险收益表现。举例来说,如下图所示,这是一个全天候风险平价策略所纳入的资产,它包括了中国A股、中债、沪金、美股(标普500)、美国国债几类资产,而在2014-2023年之间,确实明显体现出了多资产架构的稳定性:

第二步是配资产。配置资产有不同的角度,传统的角度是按照资金去配置,例如典型的60/40组合就是将60%的资金投资于股票,将40%的资金投资于债券,而近年来兴起和流行的角度是风险平价模型,即按照组合的风险波动目标去进行配置,例如我们可以约束5%的波动率目标,然后将其波动率平均分配到所投资的几类资产中。

第三步是再平衡。市场的波动是永恒的主题,随着市场的波动,组合底层各类资产的表现也不同,有涨有跌,从而导致配置比例偏离了初始的配置本意。此时再平衡的理念就尤为重要,规则性的再平衡对贯彻投资来说非常重要,机构投资者在这方面的实践要比普通投资者更好,而近年来一些基于风险平价的策略,因为要保持各类资产的波动率贡献相同,所以其相当于在策略内部已经自动纳入了再平衡的机制——当一类资产的波动率升高,就需要降低该资产在组合的比例,从而使其对组合波动率的贡献回到目标水平,而反之亦然,当波动率降低时,自然就需要升高其配置比例。

上述几个步骤是需要更新的,一旦投资的需求和目标发生了变化,一旦宏观经济和资本市场发生了变动,也自然需要与时俱进,对上述流程进行更新。这是一个正反馈的过程,是构建一个“好账户”需要不断努力的方向!

全球市场巨震,表象是资产的大幅波动,而投资者考虑的则是,事前我的账户是否构建合理?在巨震的市场里,我的账户是否表现相对平稳?巨震之后有哪些新的变化和机会,该如何去进行调整?

相信规律,遵循规律,运用规律,全球投资的航程美好而广阔!

重要声明:本文中的信息或所表述的观点并不构成对任何人的投资建议,也没有考虑到接收人特殊的投资目标、财务状况或需求,不应被作为投资决策的依据。载于本文的数据、信息源于市场公开信息或其他本公司认为可信赖的来源,但本公司并不就其准确性或完整性作出明确或隐含的声明或保证。本文转载的第三方报告或资料、信息等,转载内容仅代表该第三方观点,并不代表本公司的立场。本公司不保证本文中观点或陈述不会发生任何变更,在不同时期,本公司可发出与本文所载资料、意见及推测不一致的报告。文中涉及客户需求财富规划示例,提及的增值、生息、保障等仅为基于客户需求进行的概念分类,并非根据风险等级对产品/服务进行划分。分类仅供参考,不同的分类方法得出的结果可能存在差异。不构成任何产品或服务的宣传推介,不构成具体投资建议,亦不代表我司销售范围。市场有风险,投资需谨慎。本公司不保证投资者一定盈利,也不保证最低收益或本金不受损失。投资者应充分考虑其风险承受能力、风险识别能力,谨慎投资。

本文作者可以追加内容哦 !