近年来,网上一直流传着要延迟退休的消息,终于在上个月的“三中全会”上明确了将实施渐进式延迟法定退休年龄,也就是说一直热议的“延迟退休”已经定了,不久将来就会实施。

网友们纷纷化身段子手:“35岁工作嫌你老,65岁退休嫌你早,中间三十年喝西北风吗?”、“65岁,上班途中突发,找不到去公司的路了,全勤奖也没了”、“65岁下班抢共享轮椅回家。”......

但其实在这些轻松调侃的背后,隐藏着延迟退休政策更为严峻的现实挑战。"延迟退休"不仅仅是延长工作年限那么简单,更重要的是延迟了领取退休金的时间。

这也意味着在达到新的退休年龄之前,如果面临失业或其他收入中断的情况,需要有足够的储蓄或投资来支撑这段空窗期的开支!这需要我们未雨绸缪,合理规划个人的养老投资,以确保晚年生活的品质。

一、人口老龄化下的养老危机

提到延迟退休这就不得不提到人口老龄化问题。

随着医疗技术的进步和生活水平的提高,全球人口的预期寿命不断延长。据联合国数据显示,全球人口的平均预期寿命从1950年的46.7岁增加到2019年的72.8岁。同时,生育率下降导致老年人口比例上升,预计到2050年,全球65岁及以上人口将占总人口的16%。

人口老龄化对社会的影响是全方位的,对于中国这样的人口大国打过影响尤为明显。老龄化社会不仅意味着更大的养老与医疗负担,更对现有的社会保障体系,尤其是养老金制度构成了严峻挑战。

因此“延迟退休”的实质也就是为了减轻社保养老金压力。

我们国家现在社保养老金的统筹账户实行“现收现付制”,也就是说会把年轻人交的钱用来支付老年人的养老金。现在是3个年轻人养一位老人,未来1个年轻人养一位老人。

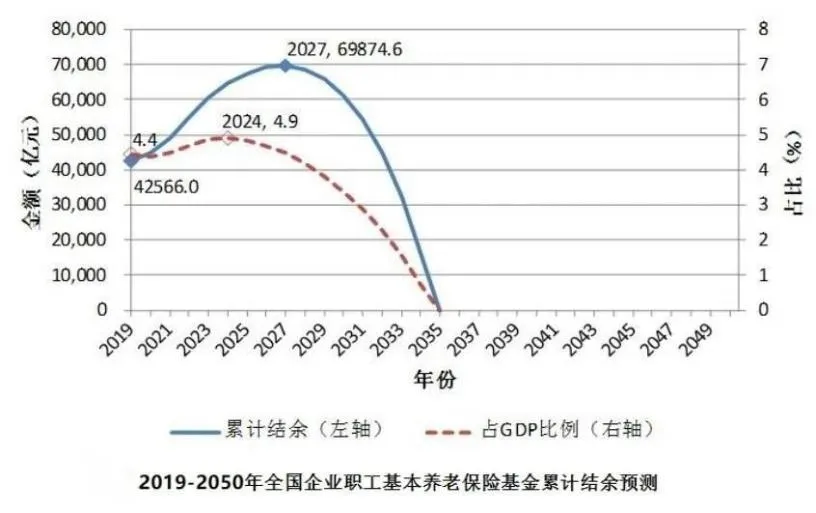

但现在的问题就是我们年轻人交社保的越来越少,出生率越来越低,据相关数据2023年出生人口差点跌破900万大关;与此同时2023年又是建国以来退休人数最多的一年,预计未来二三十年每年退休人口平均都在2200万左右。据研究机构测算,若保持现有养老金结构不变,预计2035年城镇职工基本养老基金将面临枯竭风险。

那当我们老了,能领到多少养老金呢?面对未来的众多不确定性,还不如提前为自己的老年生活做好准备。

二、利率下行时代,增额寿成理财新宠

以往来说,将钱放进银行是被认为最稳妥的理财方式,但是近期国内外降息与量化宽松政策,揭示了全球经济环境的复杂变化。这些政策旨在刺激经济、控制通货膨胀和应对金融危机,但同时也导致了投资回报的普遍下降,尤其是银行存款的收益率。国有六大行将活期存款利率均由0.20%下调至0.15%,即便是5年期定存利率也降到了1.8%,存款利率已经正式进入“1”时代。这对于依靠存款利息获取收益的人群来说,调整理财规划迫在眉睫。

因此许多人将目光投向了增额寿,希望能在利率下行的环境中,提前锁定较高的投资回报,成为一份长期的财务保障。

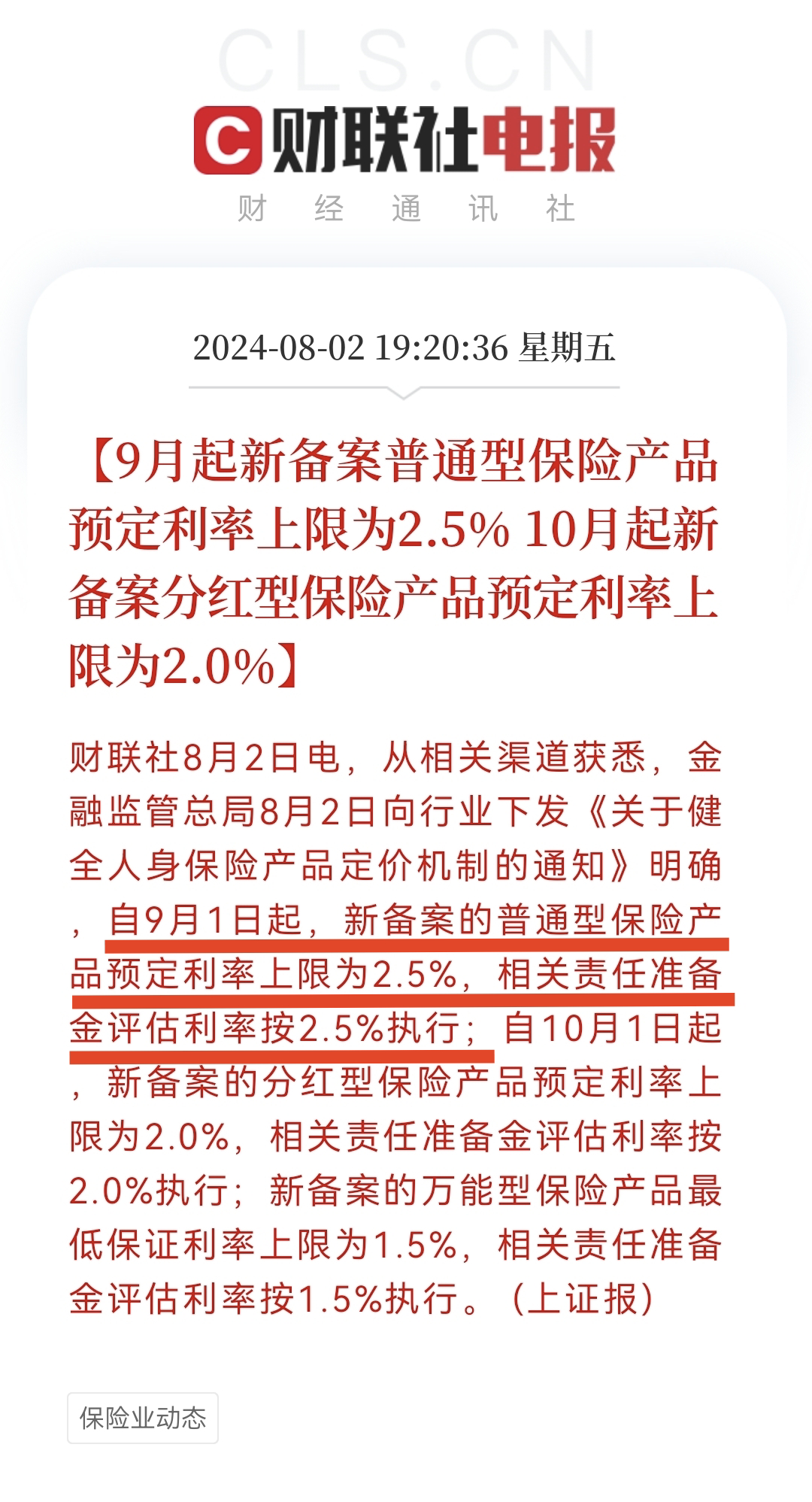

然而,金融监管总局8月2日下发《关于健全人身保险产品定价机制的通知》如一记重锤,“9月1日起新备案的普通型保险产品预定利率上限为2.5%、预定利率超过上限的普通型保险产品停止销售”。也就是说像增额寿这种预定利率3%的传统型寿险产品,将在8月31日正式下架。

预定利率,简单来说,就是保险公司在设计产品时,根据对未来投资收益的预测而设定的一个预期回报率,这个利率直接关系到保险产品的定价和客户的最终收益。

所以在8月31日之后保险产品预定利率从3.0%大跨步降档到2.5%,对于保司来说,下调预定利率是为了下调公司负债端成本、降低经营风险,但对于个人来说,预定利率一旦下调,同样投入下收益就会减少。

因此在这样一个转折点上,如何把握住最后的机会,选择合适的增额寿产品?

三、未来财务安全的守护者:增额寿险的多重优势

面对未来养老金的规划,许多人意识到仅仅依赖传统的存款或国债等单利储蓄产品,无法有效地对抗通胀,而且现在存款利率、国债利率还普遍偏低,基本没有利率3%的产品存在。同时因为养老金属于刚需是必需品,而且是未来几十年后,我们一定才会用上使用到的一笔的资金,因此需要一个既安全又具有收益潜力的存储方式。

增额寿险以其锁定收益和复利增值的特性,为用户解决了这一难题。它可以提前将资金终身锁定在较高的收益率上,无论市场如何波动,都能保证本金和收益。除了收益稳定,增额寿还能按照3.0%的复利计算收益增长,利用时间发挥复利效应发挥复利的时间效应,长期下来甚至可以实现本金翻倍。

对于手里有闲钱、追求资产稳定增值的理财人士来说,增额寿险是市场上少数能够实现本金翻倍的储蓄产品之一。我们以支付宝上的这款安稳盈·增额终身寿2.0(升级版)为例,假设例如,一位30岁的男子,每年缴纳10万保费,连续缴纳5年,总计投入50万,到60岁时本金翻倍,达到106万;到80岁时本金翻3.8倍,直接达到将近200万,能有这种收益效果,完全能够即便不惧延迟退休也不怕,可以靠这笔钱的风险,过上有品质的养老生活。

增额寿险也可以为母婴宝妈们提供一个为孩子未来教育和成长提供充足资金保障的选择。它的灵活性和免税优势,让宝妈们可以根据孩子成长的不同阶段,随时调整资金的使用,确保资金的合理分配和利用。

对于未婚单身人士而言,增额寿险则是一道婚前财产保护的坚实屏障。通过婚前完成投保并明确受益人,有效实现资产隔离,避免婚姻变动带来的财产分割风险,为个人财产安全筑起铜墙铁壁。

小企业主在经营过程中亦能从增额寿险中获益匪浅。其免税特性和保单贷款功能,不仅有助于降低税务负担,还能在资金紧张时提供及时的流动性支持,助力企业稳健前行。

最后,对于追求家庭资产长期稳定增长的中产家庭而言,增额寿险以其稳定收益、高安全性及国家信用背书的刚性兑付特性,成为了一个值得信赖的理财选择。即便未来法律法规有所调整,已生效的保单也将不受影响,为家庭资产的安全与增长提供坚实保障。更为重要的是,增额寿险在提供丰厚养老回报的同时,还有着灵活取现的优势。比如上面那个例子,在60岁时,既可以选择一次性全额领出,拿着百万养老金,享受财务自由;也可以选择按月减保取出,就像是为自己定制了一份稳定的“退休工资”,确保每月都有稳定的现金流入,让生活更加安心无忧。

当然,增额寿险的功能远不止于此,它还能用在孩子的教育规划、未婚人士的婚前财产保护以及企业资金管理等领域,但最核心的还是增额寿险在财富增值方面的优势,比如长期持有可以实现本金翻倍,这也让它成为当下众多中产家庭储蓄和投资的首选。

四、为什么要上支付宝买【安稳盈】这款增额寿?

增额寿产品那么多,怎么挑选呢?其实主要就看三个点:收益、保司、平台。

首先是收益。收益是选择保险产品时最直观的考量因素。主要可以看产品的现金价值和内部收益率(IRR)这两个指标。现金价值增长速度越快,内部收益率(IRR)就表现越出色,这也意味着你的投资将在较短的时间内积累更多的价值。

比如支付宝上的【这款安稳盈】升级版2.0(升级版),在经过专业精算师的全面分析和对比后,可以看到它的其现金价值与内部收益率(IRR)均位于市场同类产品的前列,还被誉为“全网不怕比”的产品。这种高水平的收益表现,不仅可以在未来的几十年里享有更稳定的收入来源,还能抵御通货膨胀,确保资产能够保值增值。

这意味着,选择【安稳盈】升级版,意味着选择了市场上的顶尖收益,让每一笔投入都能在时间的催化下,转化为更为丰厚的回报

其次就是看保险公司保司,选安全性高的保司,毕竟是长期持有,当下经济下行,保司爆雷跑路的也不在少数,。

所以尽量选国企保司,稳定性高。

这里先提一个冷知识,根据《保险法》第92条的规定,经营寿险业务的保险公司是不允许倒闭的。即便在极端情况下,某家保险公司的经营出现问题,国家也会指定其他保险公司接手其业务,确保客户的权益不受影响。

所以这一规定让我们在选择增额寿险时可以更加放心。

尽管如此,相比于小保险公司,选择大保司或者有国企背景的保司,在安全性上也能有更多保障。

这些公司通常拥有更强大的资金实力和更成熟的风险管理机制,能够在经济波动中保持稳定。此外,大保司的服务也更加专业和规范,无论是在投保时的咨询,还是在理赔时的处理,都能够提供更加顺畅和高效的服务体验。

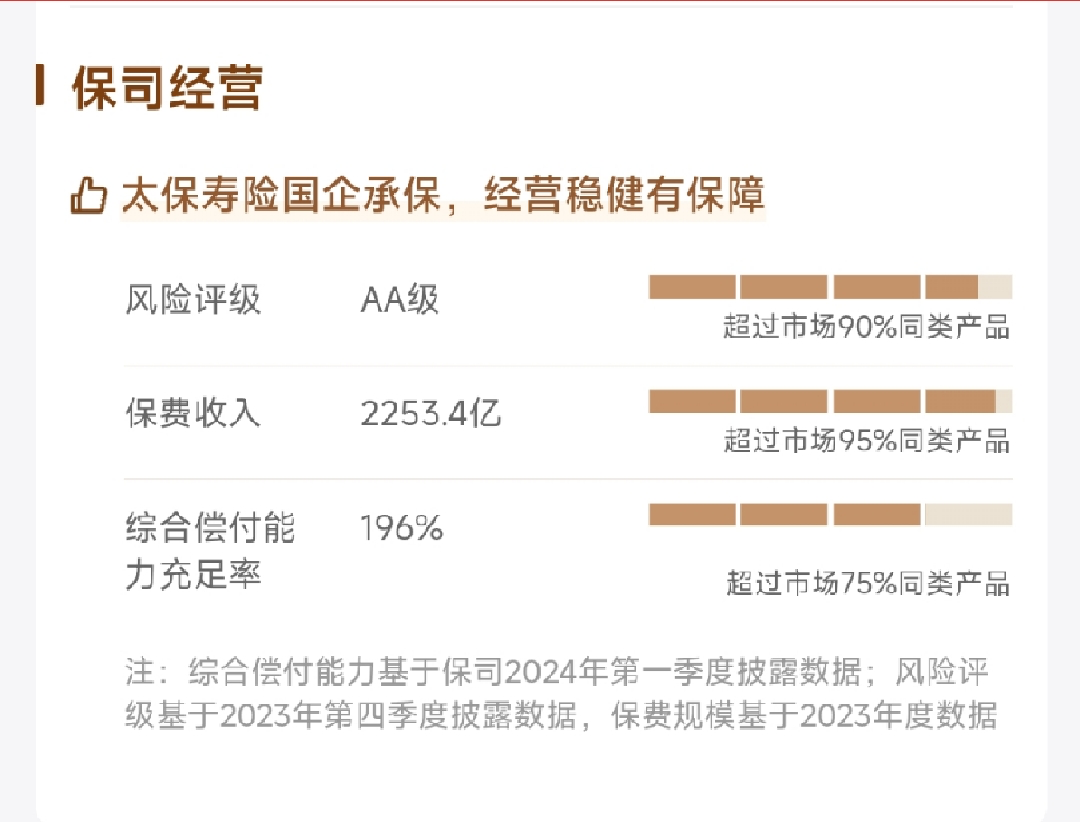

比如【安稳盈2.0(】升级版)的承保方由太平洋保险太保承保,这家历史悠久的“寿险老七家”之一,背后有是国资委的强大支持,而且连续13年稳居《财富》世界500强榜单,其雄厚的实力与稳定的运营,为投保人的资金安全提供了坚实的保障,。综合偿付能力充足率达到196%,偿付能力充足率已远超监管要求,风险综合评级也达到了AA级,显示出雄厚的实力与稳定的运营,为投保人的资金安全提供了坚实的保障。

更值得一提的是,安稳盈2.0(升级版)太保的增额寿险为投保人提供了还有一项独特优势:即当总应交保费达到150万时,并年交交费期满5年,投保人就能将获得“太保旗下家园”全国12城高品质养老社区的入住资格,如果自己暂时还没到退休年龄,也可以指定父母等家人入住。,这一福利不仅提升了保险产品的吸引力,更为投保人的未来养老生活增添了更多选择和保障。

除了收益和保司的选择,平台的选择同样至关重要。支付宝作为中国乃至全球知名的支付和金融服务平台,为【安稳盈2.0(】升级版)的销售提供了安全、便捷的环境。用户在支付宝上投保购买【安稳盈】升级版,不仅享受到了大平台的信誉背书,还能够根据自身需求,灵活选择按月、按年或一次性投入的投保方式。这种高灵活性,使得无论是寻求短期收益还是长期稳健增值的投资者,都能找到最适合自己的投资方法。

同时支付宝页面上也能清晰展示出的与不同投保方案与之对应的与收益情况计算,让用户能够直观了解自己的投资收益,随时在支付宝上就能查看,让投资理财变得更加透明和高效。这种透明度对于投资者来说是非常宝贵的。

此外,还可以在支付宝平台上面看产品是否入选蚂蚁保金选,入选产品均经过了蚂蚁保精算师第三方专业测评,各项评分不仅更具客观,也为用户提供了一项重要的投保参考性。安稳盈2.0(升级版)就入选了蚂蚁保金选,其在蚂蚁保金选各项的评分均高于同类产品平均水平,这一成绩不仅证明了其在市场上的竞争力,也反映了其在收益潜力、风险控制和服务质量等方面的卓越表现。

五、把握时机,刻不容缓!

其实讲到这里,选择哪款产品大概心里都有数了。如果你已经看好具体产品,那也建议趁早买上,前面提到过8月31日后,预定利率就要降至2.5%了,到了9月再买,收益可要差很多,还是买全网收益领先的3.0%产品,就直接选【安稳盈】2.0升级版,8月31日就马上下架了,

且额度有限,真的要抓紧时间了,错过这次,之后想买都买不到了!

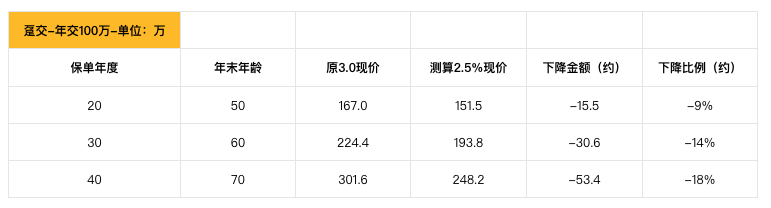

毕竟在3.0%和2.5%预定利率下,收益真的差很多!!!以安稳盈安稳盈·增额终身寿2.02.0(升级版)为例,一位30岁男性同样一次性投入100w,3.0%和2.5%的预定利率之间,持有20年收益相差15.5万、30年收益相差30.6万、40年收益相差高达53.4万!错过最后的3.0%、损失真的触目惊心!

对于仍在观望的朋友们,这里还有一个实用的建议:索【增额寿】,找到安稳盈2.0(升级版)亲自去体验一下,输入不同的金额,选择不同的年份对比一下差异,或者也可以联系专属的保险规划师帮您配置一份专属的投保方案。提醒大家一下,安稳盈这款产品8月31日就要下架了,且额度有限,如果有计划投保的话,真的要抓紧时间,错过这次,之后想买都买不到了。

如果暂时还下不了决心,也可以先以3年期缴的方式上车,在这最后关头先行锁定3.0%的预定利率。这样首先能避免自己错过3%而后悔,其次如果还在犹豫,这边建议选择3年期缴的方式先行上车。这样能确保成功锁定3.0%的预定利率,避免未来想买的时候买不到而后悔;其次是经过精算师的专业分析,有精算师算过,3年期缴是在几多种期缴方式中回本速度最快。;最后,从实际操作层面来看,首年仅需投入几万元,随着时间的推移,利用增额寿险的复利效应,轻松实现本金翻倍的目标,让财富在时间的洗礼下稳步增长。3年没啥压力就能攒下十几万,同时还可以利用时间发挥增额寿的复利价值,等待本金翻倍,何乐而不为呢?

把握时机,立即行动!不仅是为了把握当前的高收益机会,更是为了确保您和家人未来的财务安全和生活品质。不要犹豫,现在就是做出明智财务规划的最佳时机。

本文作者可以追加内容哦 !