欢迎加入交易理想国知识星球

文 | 田亚雄 来源 | CFC农产品研究 编辑 | 杨兰 审核 | 浦电路交易员

引言

重要性问题的探究不应止步于一次非黑即白的回答,如果有适当的同一性,那就是对于简单性的拒绝,拒绝“非此即彼的绝对”,拒绝“简单化的真理”,廉价和常识化的知识结构实际是一种媚俗。

我们仍旧继续把美联储的降息作为年度级别的关键扰动,但市场对于经济数据的反馈方式出现了几处变化:

1、从半年的“但凡经济数据走弱,加息预期升温,远期商品需求预期回暖商品走强”切换到“但凡经济数据走弱,短期的再通胀逻辑式微,进而商品价格与海外通胀数据形成负反馈螺旋下跌”,重新回到了我们过去市局的降息计价形态——降息落地之前,商品势必走弱,因为降息共识的达成由经济走弱所触发(由海外PMI,就业数据表征),再此背景下商品走弱,毕竟商品需要计价现实,即Reflation 转向 Deflation。

2、过去半个月左右,市场基本对于9月的联储降息达成共识,其分歧是降息的幅度和路径,这也暗含了商品本身的远期展望,一言以蔽之——是50BP 还是 25BP,市场并未一致性的达成深度衰退的共识,美国利率掉期市场暗示的50BP降息概率一度从非农数据后的95%回落之50%以下就是其关键证据,即有了本文的题目,衰退预期的回摆讨论的现实意义。

后续需要进一步理清的关键问题和需要做的逻辑递进是:

1、目前我们怎么观测海外经济深度衰退的风险,离衰退还有多远?

2、怎么应对由经济数据建构的经济预期与市场表征的预期的噼叉?

3、计价衰退交易回摆有哪些合适的头寸表达?

4、怎么应对当下相对低价的商品,是拥抱赔率(做多)还是选择胜率(顺势偏空)?

5、刻画商品见底需满足什么条件,更进一步,怎么观测负反馈的进程?底部位置大致在哪儿?

Q1:怎么观测海外经济深度衰退的风险,离衰退还有多远?

通常判定经济衰退有以下几套标准或阈值线索:1、连续两个季度GDP负增长;2、失业率大幅抬高,其中萨姆法则暗示(失业率的三个月移动平均值较过去12个月的低点上升0.5个百分点以上)。但基于经济现实的不同和,二者的表意都尚不充分。

数据来源:Wind,中信建投期货整理

美国商务部7月25日公布的首次预估数据显示,今年第二季度美国实际国内生产总值(GDP)按年率计算增长2.8%,而跟美国经济强度更相关的非制造业PMI也表现出韧性,并直接作为了纠偏交易的起点(数据出台后,50bp的降息预期显著走弱),分项数据看非制造业PMI中的新订单和商品活动均有相当的强度。

数据来源:Wind,中信建投期货整理

美国就业市场的多项数据呈现分化,以至于萨姆法则不再被视为铁律,一方面更高频的失业金初请人数回路,另一方面美国企业职位空缺率虽有回落但仍处在相对高位,暗示就业市场存在韧性。

需要警惕的是最近美国经济数据的稳定性很弱,简言之,但凡用线性外推均容易被证伪,因此市场对于数据本身的真实性表意尚有保留,考虑到本轮美国的加息斜率及幅度难以在经济历史中找到案例,因此虽然暂时没有深度衰退风险,但类似2008年,1997年的联储降息周期的情况仍可能出现,再者跟踪美国财政政策的强度(美国国债季度净增加额)和市场接受度(美国短期国债竞拍倍数)是可选的路径。

Q2:怎么应对由经济数据建构的经济预期与市场表征的预期的噼叉?问题意识本身是研究经验的积累,最近的投研体认是:

A-最近的美国经济数据不稳定(数据采样,数据结构造成),甚至市场参与者警惕陷入数据自我解释的循环。

B-市场本身具有反身性,市场预期存在自我加强和自我实现的可能,并屡次出现市场先行一步,即经济数据只能充当市场交易行为的合法性解释,市场见顶或见底的拐点形成并不依赖于经济数据的曝光,而仅仅是市场交易的结果,以致问题一的思考路径失效。

因此,我们值得去建构表征市场预期的指标验证我们对于经济走势的主张,大体上有以下几条线索:

1、套息交易平仓所带来的流动性风险消退,USD/JPY货币对的非商业持仓多头集中离场已经基本结束,而美日息差的持续(日本央行的加息趋缓)暗示日元的长期升值通道并未开启,因此套系交易平仓事件引致的系统性风险阶段性出清。

2、VIX指数的高位回落也暗示衰退的非共识性。

3、风险资产并未一致性下跌。经典的衰退交易是泥沙俱下的,即使黄金在衰退交易中也难有好的表现(通常说的黄金,并非直接指代实物黄金),但现实是市场上美股和美债还存在着此消彼长的背离走势,而非一致性下跌,因此市场尚不至于即刻进入衰退特征。

Q3、计价衰退交易回摆有哪些合适的头寸表达?

在我们对60多个商品品种的结构中,倾向于用两个维度区隔,即其独立定价的特征和对宏观经济的敏感度,大体上本轮在交易的分歧或预期的弹性在海外,进而贵金属和有色是主要关注的方向。既是回摆交易,因此大体上这是对于过度下跌的纠偏交易,或者对于过度拥挤的空头赛道的平衡,在多头选择的思路上有以下的讨论维度:

1、估值水平(历史分位数);2、供应受下跌负反馈的影响强度,产业是否形成减产的默契;3、远期的供需缺口的预期。大致结论是,多头应回避碳酸锂,工业硅,更加倾向于以黄金,铜,锡,镍作为多头表达的品种。

Q4、怎么应对当下相对低价的商品,是拥抱赔率(做多)还是选择胜率(顺势偏空)?

投研安全感通常有以下几个来源:1.低估值,2.高赔率,3.确定的位置和数字,比如库存和成本,但需要提防的是这种虚幻的长期主义,也带来了带来智识上虚幻的优越感,反而放松了对于深跌风险的警惕,即放弃了对于“怎么才算估值足够低”这一关键问题的回答。

与此相对应的是强驱动和高胜率,因此面临的现实问题是 即时计价享受惯性 VS 抢占先机意图长远的价值观之争。我阶段性的倾向是放弃这类力求“同一性”问题的回答,还是深入的品种内部去讨论具体的基本面,去识别底部达成的条件。

Q5、刻画商品见底需满足什么条件,更进一步,怎么观测负反馈的进程?底部位置大致在哪儿?

见底的路径的有两套线索:1、纯市场化出清的逻辑;2、外生政策变量的触发。

A-化出清,即深度亏损引致劣势产能不可逆的关停,以远期的供应紧缩预期形成远期库存去化的可能,并以此作为对过度去化的渠道库存的纠偏之动力。在这条路径中有几条可把握时间线索:

1.现货价格下跌,产业链库存价值被动降低,补库意愿走弱与价格下跌形成负反馈

2.下游产品下跌触及生产成本,中下游产业以“向上游索利”的形式触发原材料的回落,并以控制成本作为第一要义。

3.低利润或亏损周期维持,首先引发“成本劣势型”和“现金流紧张,负债能力不足”的企业率先减产或停产,头部优势企业意图稳产甚至扩产加速出清节奏(即内卷"式竞争)。

至此,市场化出清路径下那个“U”型底的向下风险最大的阶段基本过去,底部逐步探明,价格在低位徘徊寻找需求。进一步下跌的风险是成本意外下跌,引致产成品的回落。

B-政策变量的触发,其历史经验是90年代末资产管理公司兴起解决坏账,09年的基建振兴,15年的供给侧改革和棚改货币化,其特征是“外生政策变量”立竿见影逆转预期。

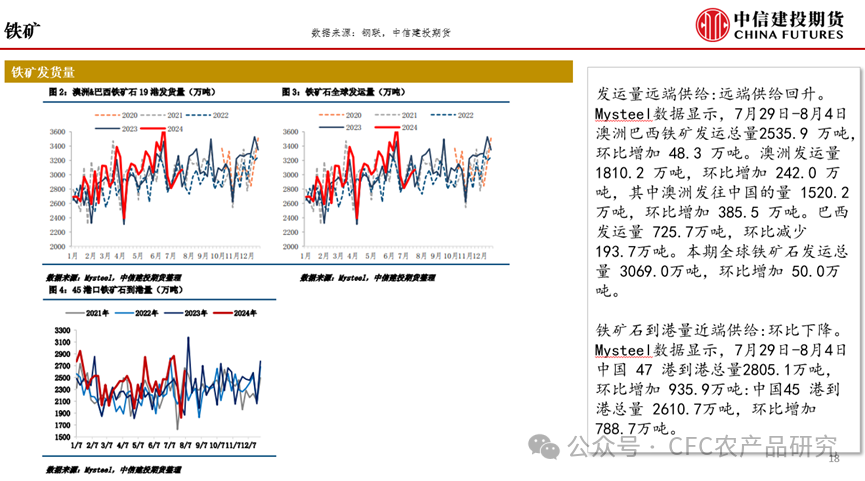

文末是以上述逻辑为范本刻画的黑色市场的观察体系:

END

END

联系我们

官方网站:http://.cn

记得扫码关注微信公众号

「对冲研投」

寻找属于你的alpha

本文作者可以追加内容哦 !