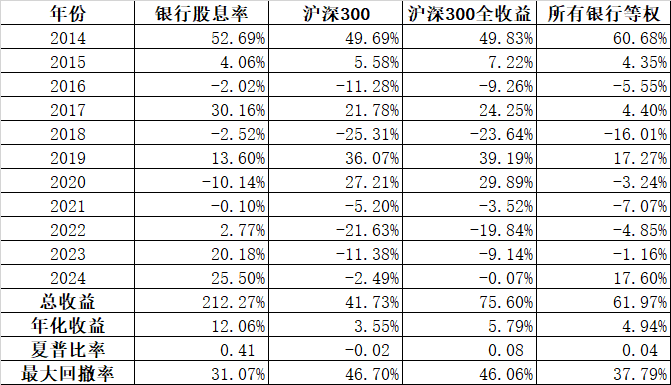

下行周期,红利策略肯定是一个有效的保守策略,但如果我们把范围缩小到相对更加保守的银行板块呢?在果仁网上我们从2014年8月15日回测到2024年8月16日整整10年,为什么只取10年呢,因为类似2007年的大涨,2008年的大跌,而且当时给的银行的估值偏高,对现在的意义不大。平均持有股息率(TTM)最大的5只银行,20个交易日轮动一次,交易成本单边千二,作为对比,我们列出了沪深300指数、沪深300全收益和所有银行股等权的数据:

虽然银行股息率策略这10年来年化收益率12.06%,超过了同期沪深300的3.55%和全收益的5.78%,以及所有银行股等权的4.94%,沪深300涨了21.21%,沪深300全收益涨了29.89%,即使银行等权,也只有跌了3.24%,而高股息策略却跌了10.14%。如果没有股息率的“锚”,估计几乎所有人都很难坚持下来的。

整体来说这10年股息率的策略是跑赢了银行等权,但在2014年跑输了7.99%、2015年跑输了0.29%,2019年跑输了3.67%,2020年跑输6.90%。

即使我们能接受这10年来年化12.06%的收益率,但真正要熬过来也是很难的,比如2020年是白马股的大年,我记得我当年的第一重仓贵州茅台涨了足足70.86%,而银行股息率策略却在当年亏损了10.14%。

那么,我们设想一下,如果银行的股息率过低,我们就剔除,假定我们统一剔除股息率TTM小于5.5%的情况,结果如下:

仔细看每一期的明细,从2015年4月到9月,2016年8月到2019年7月,已经选不出股息率小于5.5%的银行股了,所以2017、2018年对应的收益率全部微0。2021年前总有股息率排名前五的银行股,小于5.5%的情况,所以整体来说年化收益率还是从12.06%提高到13.36%,而且从亏损4年(2016、2018、2020、2021年)降低到亏损1年:2020年亏损了3.61%。10年里只亏损了1年,而且也只亏损了3.61%。这样的感受要好很多。

而且银行股空仓期,我们还可以买债券基金和货币基金来提高收益率。

现在的问题是,目前的股息率算高吗?股息率排名前5的银行,10年平均股息率是5.73%,最高发生在2022年10月10日,高达8.01%,最低发生在2018年的1月23日,只有3.69%,2018年年初,最高5家银行的平均股息率已经到了3.69%了,大跌也快要开始了,这个预示作用还是很强的。

最新的股息率TTM排名前10的银行:平安银行(9.53%)、民生银行(6.22%)、兴业银行(6.22%)、成都银行(6.16%)、上海银行(6.16%)、江苏银行(6.13%)、华夏银行(6.10%)、厦门银行(6.00%)、招商银行(5.95%)、重庆银行(5.85%),前5的平均值为6.86%。

但这里要注意一个问题,平安银行的9.53%是按照TTM计算出来的,去年年报每股分了0.719元,今年中报0.246元,按照TTM计算,(0.246+0.719)/10.13=0.965/10.13=9.52%,这样计算默认今年年报分红依然还要分0.719,最终相加才是0.965元,但这种可能性不是没有,相对来说比较小。随着平安银行中报分红,可能有一批银行中报都会分红。这样导致两种不同的计算方法得到的结果差异比较大,不过这次平安银行即使不算中报分红,0.719/10.13=7.10%依然远高于其他银行,而且也远远高于它自己历史上的股息率。

当然,股息率下降的一个原因是股价上涨,这是历史上比较多的情况,另外一个原因是分红下降,其中又有分红比例下降和利润下降。大部分银行因为都有百分之好几百的拨备,所以下降的情况比较少,当然出现个别银行经营恶化,需要及早退出。

虽然今年银行涨了不少,但从股息率这个指标看还是在历史的比较高的位置,而且这个“锚”也简单易懂。当然能结合息差、营业收入、营业利润等指标分析更好,我是银行小白,先写到这里,慢慢向@ice_招行谷子地、@Flitter等银行老师学习。

本文作者可以追加内容哦 !