1、市场回顾与分析

主要指数情况

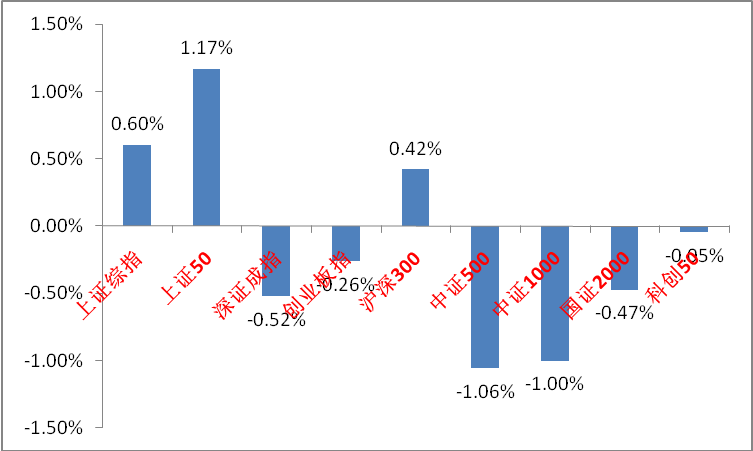

上周A股主要指数涨跌不一,情绪较低迷。

图1:A股主要指数周涨跌幅

(资料来源:wind,统计区间:2024/08/12-2024/08/16)

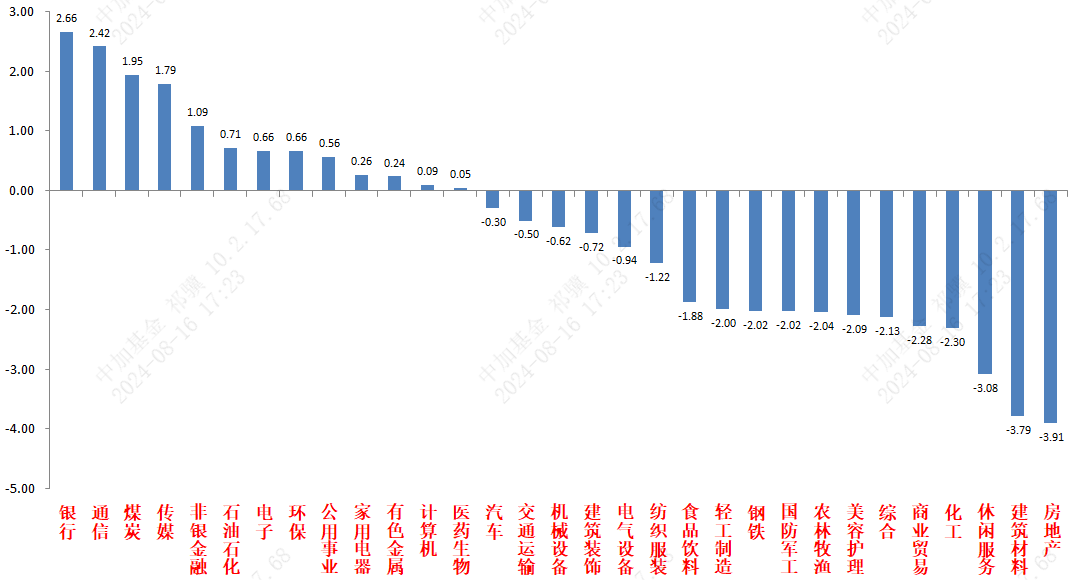

(资料来源:wind,统计区间:2024/08/12-2024/08/16)各行业情况

31个申万一级行业中,银行(2.66%)、通信(2.42%)和煤炭(1.95%)居涨幅前三。房地产(-3.91%)、建筑材料(-3.79%)和休闲服务(-3.08%)居跌幅前三。

图2:申万一级行业周涨跌幅

(资料来源:wind,统计区间:2024/08/12-2024/08/16)<br>

(资料来源:wind,统计区间:2024/08/12-2024/08/16)<br>2、宏观与市场回顾

1-7 月工业增加值同增5.9%,比1-6月回落0.1pct。仍呈现生产指数强于需求指数的特点。7 月社会消费品零售总额同比回升0.7pct至2.7%,究其原因,低基数影响很大。分行业看,7月服务业生产指数同比增速回升0.1pct至 4.8%,主要是受暑期出行的短期拉动,但结合服务业PMI依然回落的情况,表明除暑期出行外的其他服务业依然疲软。

投资端,7月固定资产投资累计同比从3.9%放缓至3.6%,分项看,制造业和地产放缓,基建小幅回升。7月制造业投资当月同比8.3%,地产-10.8%,分别较前月下降1.0、0.7pct,而基建投资增速增加0.5pct至10.7%。基建投资回升的主要原因为之前我们提示过的三季度增发国债项目开始加速开工,四季度前出现赶工行情概率很大。

制造业方面,1-7月设备器具购置累计同增17%,直接拉动固定资产投资增长2.2pct,贡献率达到61.1%(5、6 月分别为 52.8%、 53.8%),可见固定资产投资增速大多来自大规模的设备更新政策落地,经济数据整体表明当前内需压力仍大,且经济转型趋势明显。后续关注新质生产力和稳定旧动能相关政策以及经济转型进程。

3、后市展望

上周A股市场交易情绪低迷。从基本面看,目前内需仍弱,政策预期方面市场情绪再度转弱。从资金面看,上周外资净流入17.4亿元。其他方面新发基金及两融资金等依然偏弱,ETF数据由于“国家队”托市行为继续放量但幅度衰减。

随着外围市场调整平息和我国基本面和预期仍低,A股市场情绪持续弱势。在增量资金不足的情况下,交易政策预期的资金逐渐撤退,市场对一般性利好反应钝化而对利空反应较激烈,A股单日成交额连续跌破5000亿。极致的缩量阴跌一定程度上也是对空头力量的耗竭,但是在基本面和情绪面均无明显好转背景下,场外资金也不敢贸然入场。市场维持弱势震荡。

后续,依然需重点关注国内政策出台(尤其财政)和美国降息交易(竞选形势不确定,降息交易的节奏会对我国财政政策节奏产生很大影响)两个方面,这两点会决定中长期的市场走向,需要根据这两方面边际变化适应市场风格,建议立足防守中抓市场结构性机会。

行业上,对于偏防御的红利类行业,继续建议作为底仓配置一部分(避险逻辑未破,抱团效应仍在,不确定性来自于更详细政策后续的落地,继续建议配置有独特催化的公用、低估值银行和强避险属性的贵金属、或阶段配置边际情绪转好如低估值建筑标的等)。而对于进攻性较强的多数标的,以寻找低位、确定性较好和情绪面强势的(混乱预期下产业政策决定进攻方向,作为政策支持确定性最高的方向,科技类标的在市场风向不稳定时结构性机会持续,且后续内外环境仍较支持,建议逢低配置以自主可控概念为首的优质标的。顺周期方面,消费、地产链等方面后续仍有政策预期,根据政策和数据短期可波段参与但要注意交易节奏。出口链方面,高企的运价、美国经济数据边际走弱和地缘政治风险使市场对后续出口预期降低,需要加强关注个股alpha)配置为主。

end

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。

$中加优势企业混合A(OTCFUND|009853)$ $中加优势企业混合C(OTCFUND|009854)$ $中加转型动力混合A(OTCFUND|005775)$ $中加转型动力混合C(OTCFUND|005776)$ $中加医疗创新混合发起式A(OTCFUND|016756)$ $中加医疗创新混合发起式C(OTCFUND|016757)$ $上证指数(SH000001)$ $深证成指(SZ399001)$ $创业板指(SZ399006)$

本文作者可以追加内容哦 !