增长疲乏已久

近日,中国联通披露2024年中期业绩,同时披露了合营企业招联消费金融业绩。作为“消金一哥”,招联消费金融的业绩表现颇受关注。

资产规模方面,截至2024年6月末,招联消费金融总资产为1578.01亿元,较去年末减少186亿元,环比下降8.91%;总负债1357.1亿元,较上年末的减少13.04%。

盈利能力方面,2024年上半年,招联消费金融实现营业收入92.68亿元,同比下滑1.05%;净利润17.23亿元,同比下滑7.47%。

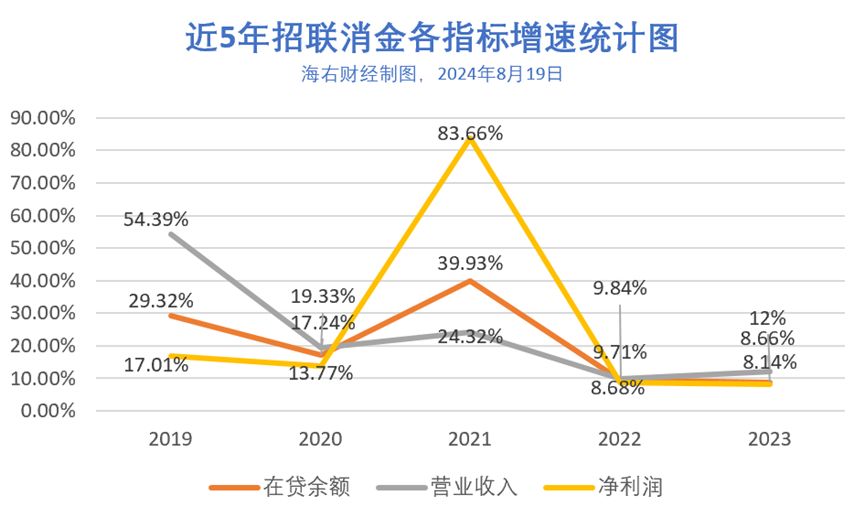

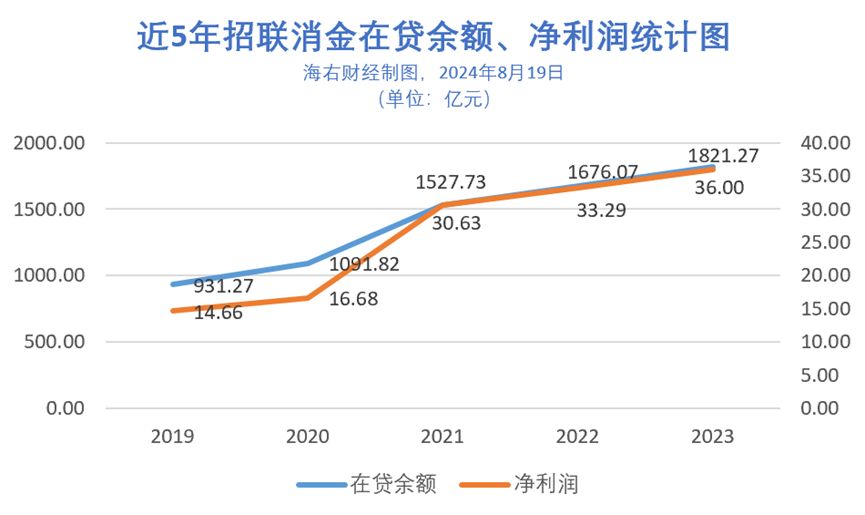

从2022年起,招联消费金融的增长趋势逐渐放缓。近两年在贷余额、营收、净利润均出现个位数增长,2021年前的高增长“盛况”不再。

从每年贷款的增长情况看,招联消费金融缩减新增贷款规模的趋势较为明显,2019年至2023年,招联消费金融贷款余额总额增长金额分别为211.14亿元、160.55亿元、435.91亿元、148.33亿元、145.21亿元。

近年来,招联消费金融通过客户信用下沉来扩大业务规模,资产质量也逐渐下降。

2020年至2023年,招联消费金融的逾期贷款分别为30.86亿元、52.81亿元、67.29亿元、78.87亿元;

逾期60天以上余额分别为19.44 亿元、27.90亿元、37.23亿元、44.53亿元;

不良率分别为1.78%、1.83%、2.22%、2.45%。

招联消费金融坏账核销也逐渐严格,并且逐渐加大拨备计提力度。

2020年至2023年,招联消费金融的核销不良金额依次为75.41亿元、54亿元、103亿元、117亿元。

同期,贷款损失准备分别为67.74亿元、122.98亿元、140.61亿元、163.71亿元。

一方面,坏账情况导致利润增长乏力;另一方面,不断压降的贷款利率也使得招联消费金融营收增长放缓。

2020至2023年,招联消费金融平均贷款利率分别约为18.03%、17.8%、17%、15.94%。

上半年,招联消费金融持续扩大债券融资规模,截至8月19日,招联消费金融共计发布了六期金融债券,合计金额104亿元,为今年发行债券金额最大的消金公司。

而在招联消费金融的负债结构中,依靠短期拆入资金作为主要的融资模式,截至 2023 年末,拆入资金占总债务的 93.75%,应付债券占比为5.50%。

今年4月,招联消费金融还迎来了成立以来第四任董事长。4月12日,国家金融监督管理总局深圳监管局发布公告称,核准陈忠岳任招联消费金融董事、董事长的任职资格。

本文作者可以追加内容哦 !