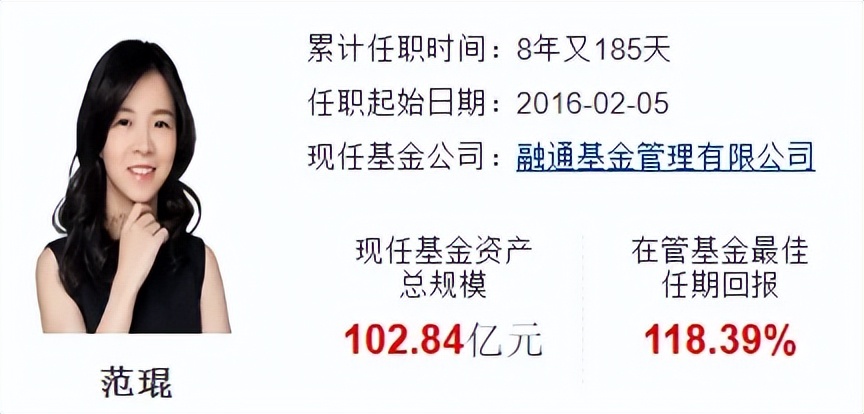

一、范琨

管理融通内需驱动,任职回报118.39%,同类排名16/2829。

湖南大学化学工程学士、复旦大学金融学硕士,现任融通基金研究部总经理。2012年7月加入融通基金,历任化工行业研究员、周期组组长。

2016年2月5日上任基金经理,管理规模103亿。

一部分做均值回归的价值投资,如果趋势持续时间比较长也会参与趋势投资。

价值投资一直告诉我们,只要做正确的事情,找正确的公司,找到好公司,剩下的交给时间,让时间去反映就可以了。却忽略了中间动量的变化,基本面反映到股价上需要时间,这会导致在一定时期内比较煎熬。

如果买成长更在乎赔率,如果买周期更在乎胜率。

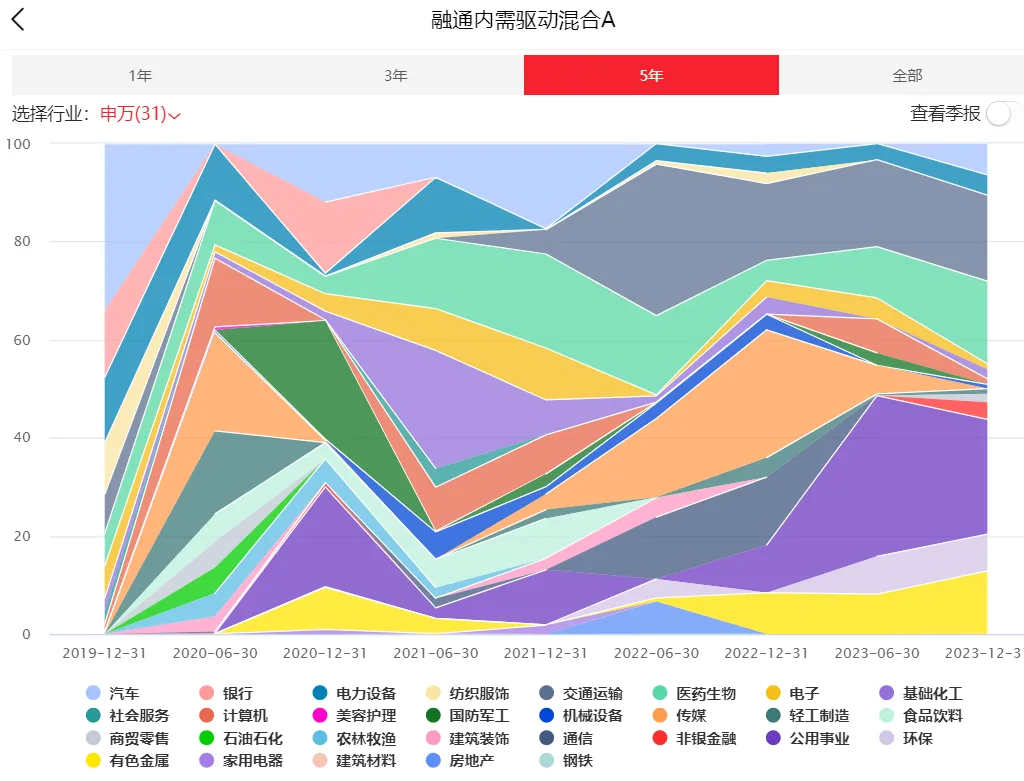

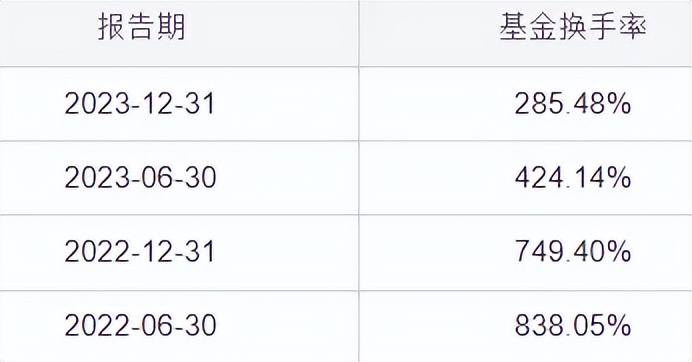

自上而下和自下而上结合择时。换手率高。把回撤放在第一位,有时觉得风险很大,就会主动避掉机会。有时仓位的变化,不是来自于对大盘风险因素的判断,比如几条主线构建了整个组合,到某个时间节点刚好这条主线兑现收益了,空出了仓位,而新看好的主线又没到买点,那段时期仓位也会相对较低,我一般不太会为了配置而配置,所以仓位有时波动很大。

均衡轮动,2022年重仓传媒等到2023年初AI的机会,2023年加仓公用事业、有色金属。换手率高、择时。业绩年年排名靠前。净值多次创新高。

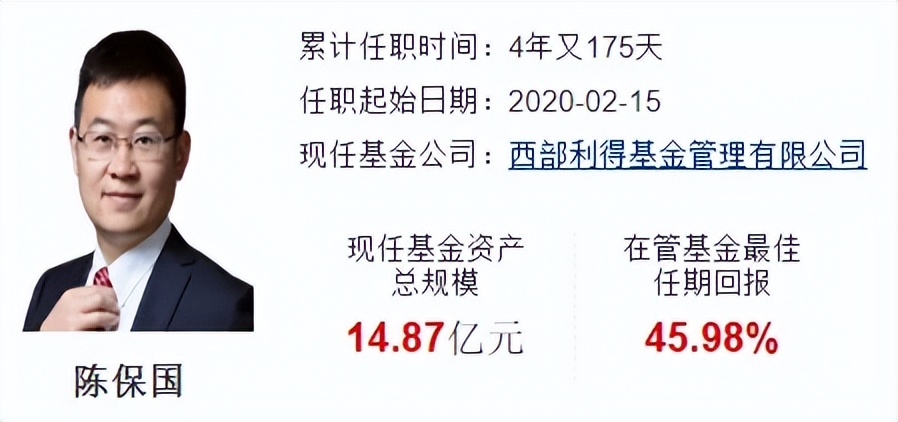

二、陈保国

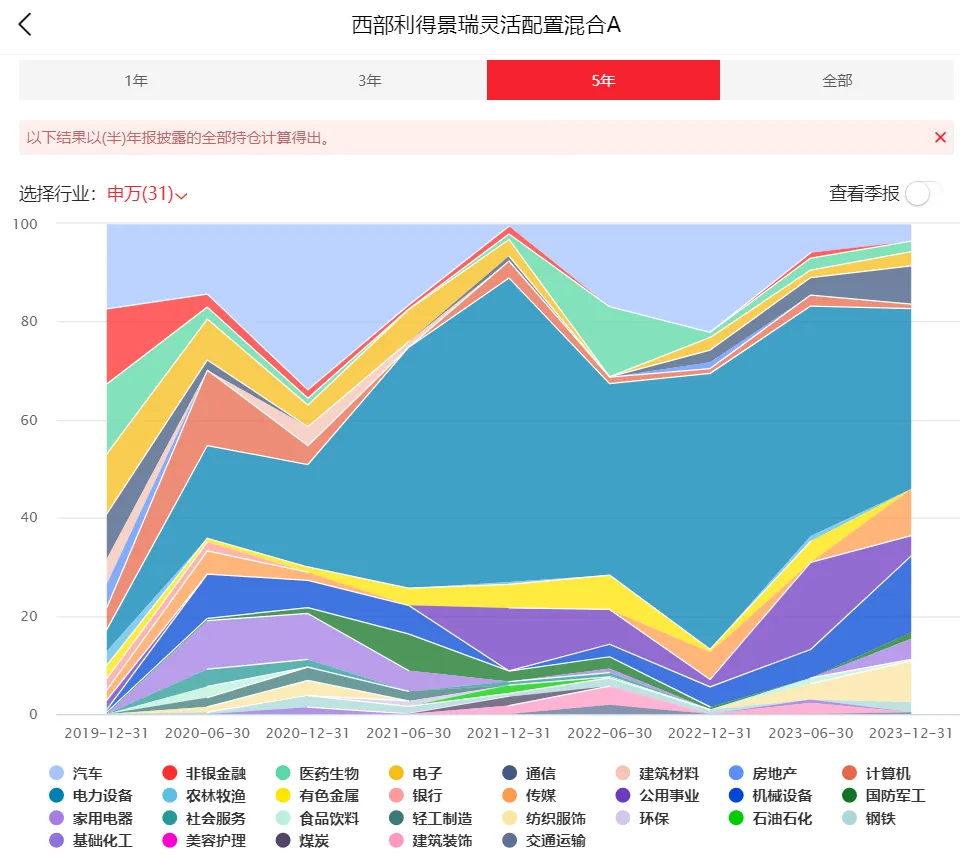

管理西部利得景瑞灵活配置,任职回报43.87%,同类排名195/2842。

曾任西藏同信证券、上海嘉华投资有限公司研究员。2016年1月加入西部利得基金,实现从宏观、策略到全行业的研究覆盖。现任研究部总经理、多元资产投资部总经理。中国人民银行上海总部经济金融调研机制特邀专家。

2020年2月15日上任基金经理,管理规模15亿。

与市场共同成长,共同进步,与经济发展方向保持一致。秉持两个投资逻辑,一是价格低于价值的时候买入;二是分享产业与公司长期增长的红利,看淡市场中短期的波动。市场越是不好的时候,越要保持一种积极乐观的态度。

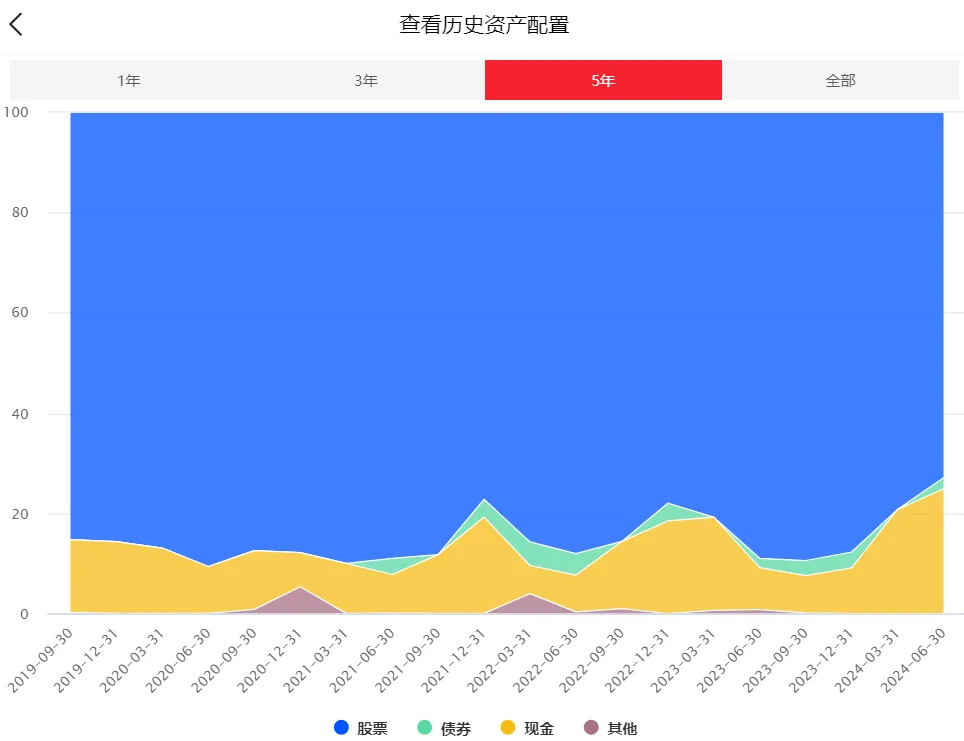

重仓新能源、高换手、不择时。基金波动大,但比新能源指数小,不算是好选择。

三、侯春燕

管理大成创新成长,任职回报39.82%,同类排名331/2895。

北京大学经济学硕士,2010年加入大成基金,覆盖机械设备、交通运输、基础化工等领域。

2015年12月9日上任基金经理,管理规模10亿。

《大成基金侯春燕:专注研究、精准定价,善于挖掘“好生意”的掘金者——对话基金经理系列》

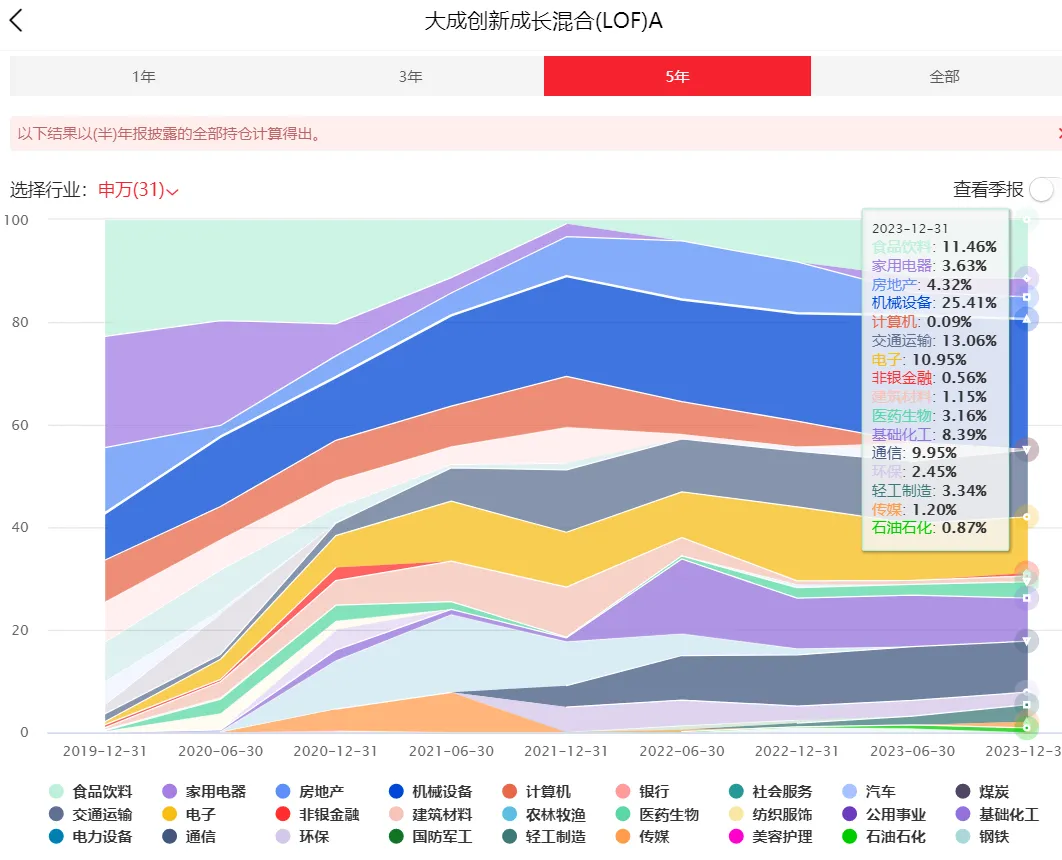

偏好中、低估值且具有稳健成长特性的公司,创新成长这个产品前十大持仓的估值水平可能都在30倍以内,但也不是绝对的深度价值,倾向去寻找不同的细分行业中有竞争力的公司。

均衡风格。重仓食品饮料、机械设备、交通运输、电子、化工、通信。小范围择时,跑赢偏股混合型基金指数,回撤控制好。

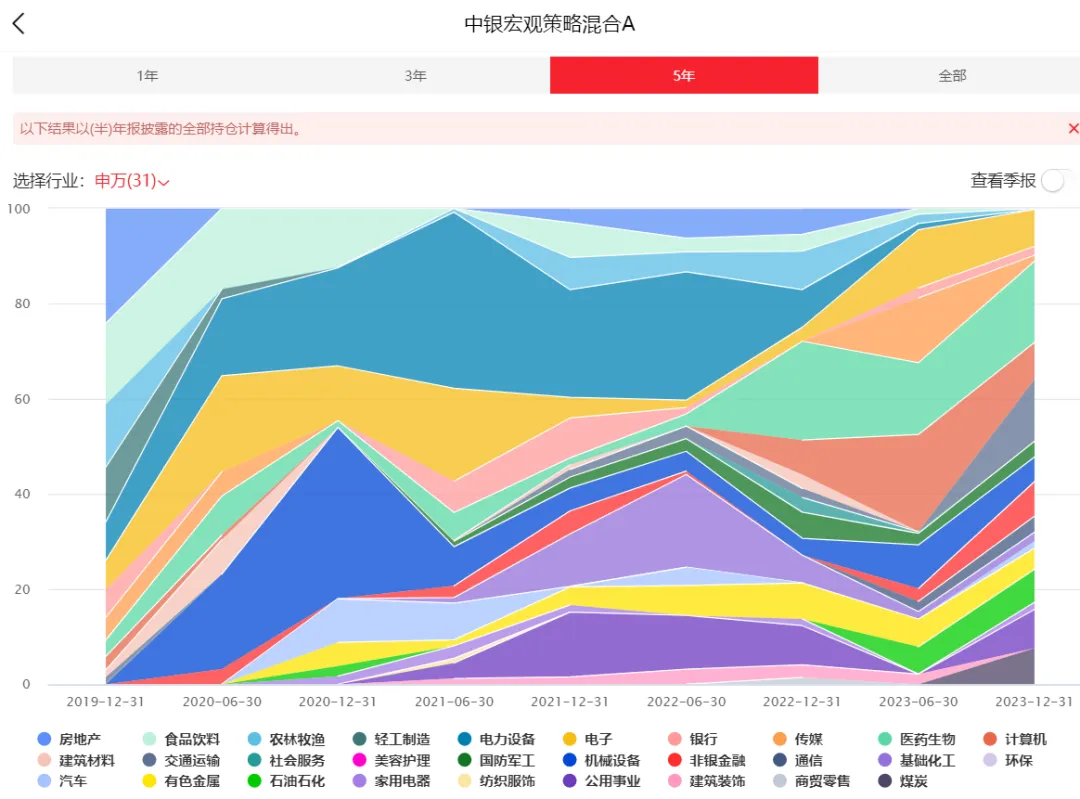

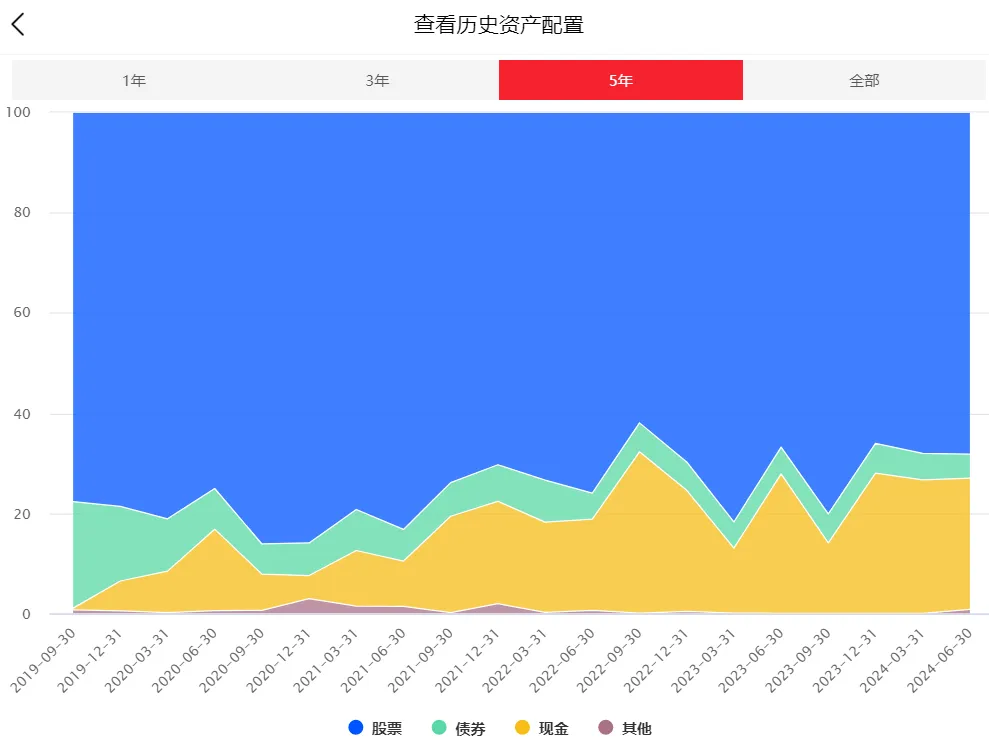

四、严菲

管理中银宏观策略,任职回报32.41%,同类排名480/2900。

中银基金管理有限公司副总裁(VP),金融学硕士。曾任融通基金基金经理,2015年加入中银基金。

2007年3月2日上任基金经理,管理规模4亿。

成长风格,2021年到2022年重仓新能源,2023年重仓AI。小范围择时。不算2021年,和偏股混合型基金指数接近。也不算好选择。

风险提示:

股票和基金都有风险,投资需谨慎。本号主要是梳理一些知识点,以及自己投基之路上的感悟,看做个人笔记就好,公开主要是方便自己查询,也希望对他人产生那么一些帮助,不构成任何投资建议,所提的基金、股票也不作任何推荐。

另外,文章观点也只代表写文时的想法,可能对,也可能错,未来还可能改变

$融通内需驱动混合A(OTCFUND|161611)$$西部利得景瑞灵活配置混合A(OTCFUND|673060)$$中银宏观策略混合A(OTCFUND|001127)$

本文作者可以追加内容哦 !