乙说,很后悔你一直推荐纳指我没买,现在涨高了,我下不了手。 丙讲,美股怎么买呀?纳指ETF怎么买呀?要开美股账户吗?

先回答丙,港股券商账户都可以交易美股,可以直接用美元买纳指ETF(QQQ)。开港美股券商账户和开A股账户流程大同小异,线上操作开户大概10分钟,关键是需要有香港银行卡出入金。

如果没有港美股券商账户也可以在A股券商买上图跟踪纳指100指数的跨境ETF。但是跨境ETF因为外汇额度的限制,要注意看溢价率,买没有溢价或者溢价低的ETF。

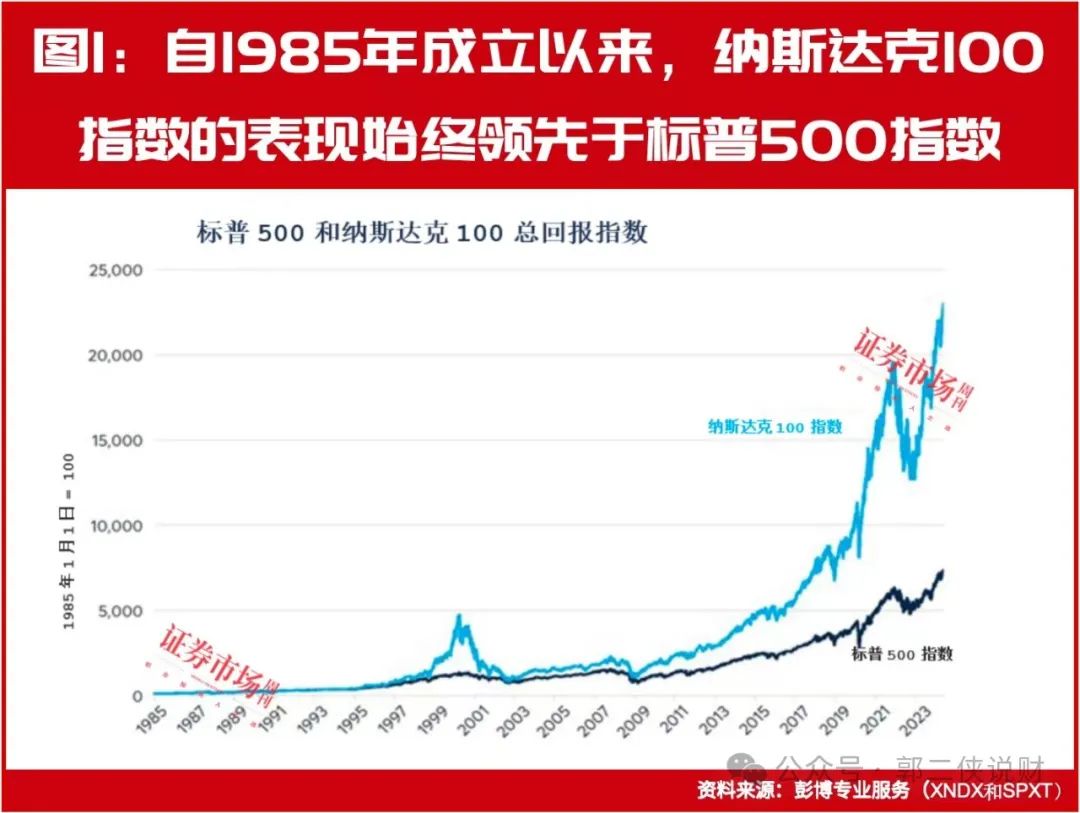

再回答乙,我借用一句大佬的话“千万不要说高,你要怕高,那你一定是苦命人”。然后给他发了一张图。

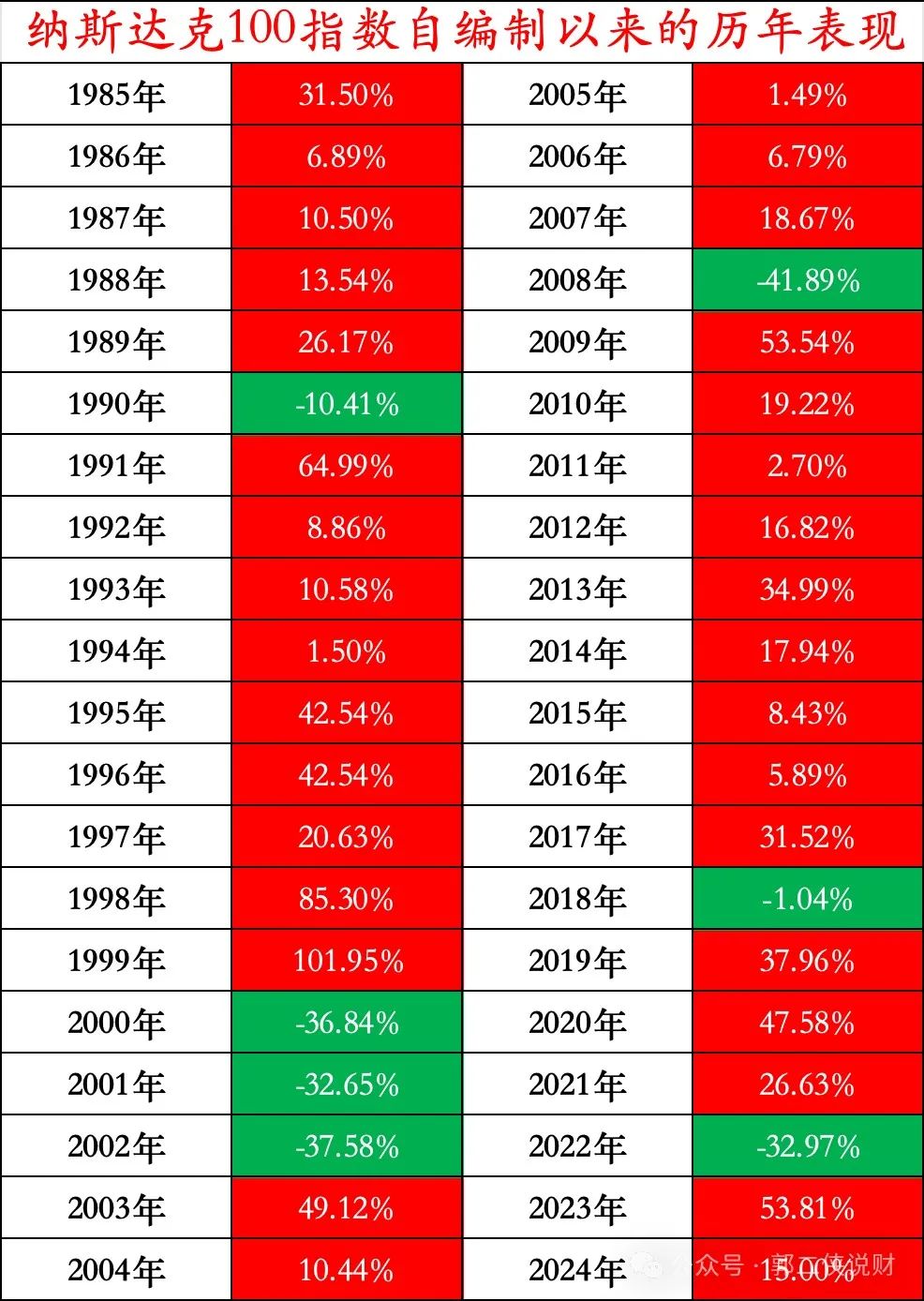

这是纳斯达克100指数自1985年推出以来的40年表现,迄今累计上涨22900%(包含股息再投资),年复合总回报率为14.8%。

这是纳斯达克100指数自1985年推出以来的40年表现,迄今累计上涨22900%(包含股息再投资),年复合总回报率为14.8%。

虽说过去不一定代表未来,但我们在找工作的时候公司还是要看学历和履历,找银行贷款的时候,银行也要查征信记录,买基金的时候也会看基金经理过去的操盘业绩。如果过去表现都不好,很难让人相信未来表现会好。

纳斯达克交易所始建于1971年,由于其对上市公司的收入和盈利要求比其他交易所更低,因此从一开始就受到科技公司的青睐。随着时间推移,科技生态体系基本在纳斯达克交易所落地生根,成为科技股的大本营。

现在纳斯达克有3300多只股票,纳斯达克100指数就是在这3300多家公司中挑选市值最大的前100家非金融公司编制而成。成份股每年12月定期调整一次,成份股的权重每个季度调整一次。指数的吐故纳新规则保证了整体的高质量,我们不用担心10年后苹果还是不是第一权重股,重要的是10年后的第一权重股仍然是最牛逼的公司。

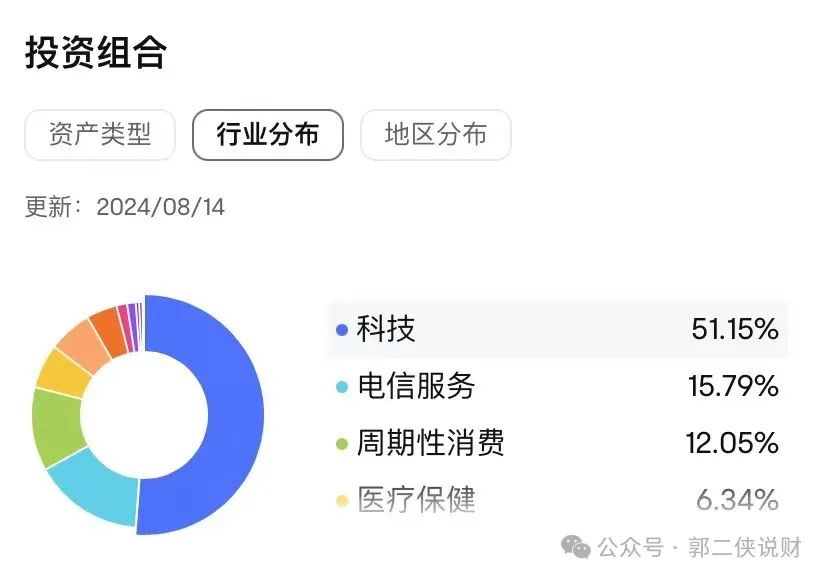

纳指100成份股行业分布广泛,但少数行业权重集中度高,科技属性突出。科技行业占比高达51%,电信服务、周期性消费和医疗保健分别贡献了15%、12%和6%的权重。

纳指100成份股行业分布广泛,但少数行业权重集中度高,科技属性突出。科技行业占比高达51%,电信服务、周期性消费和医疗保健分别贡献了15%、12%和6%的权重。

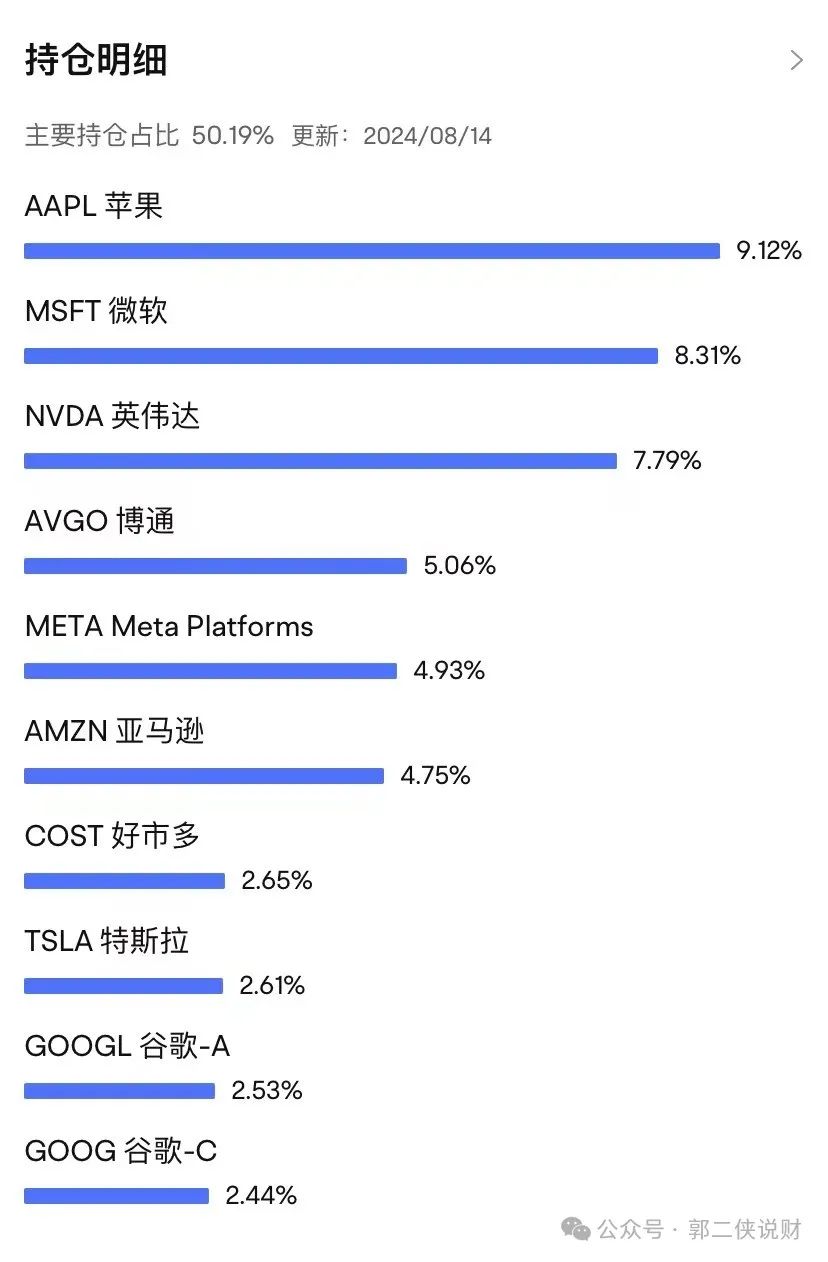

这两年疯长的美股七姐妹都是纳指100前10大成分股。

这两年疯长的美股七姐妹都是纳指100前10大成分股。 2010年以来,纳斯达克100指数累计涨幅1002%,显著跑赢标普500。

然而,纳指100在表现领先的同时也承担了更高的风险。该指数的波动性高于标普500指数,而且回撤幅度也明显更大。

历史上纳指100最大一次回撤是从2000年3月28日开始,到2002年8月5日跌幅已达-82%,直至2015年2月12日,纳指100总回报指数才收复前期高点。在2022年熊市期间,该指数的跌幅也更为剧烈,回撤33%。

8月初纳指100三天跌了9.7%把投资者吓的不轻,不过现在已经收回8.3%,还差2个点就又要创历史新高了。

8月初纳指100三天跌了9.7%把投资者吓的不轻,不过现在已经收回8.3%,还差2个点就又要创历史新高了。

从估值的角度来看,纳指100估值为37,当前分位点为89%,这意味着当前的市盈率高于过去大部分时间的估值水平,确实不便宜了,从我多年的研究判断,涨到明年上半年问题不大,明年再考虑减仓。

这是我今年初对美股市场的判断,目前看来基本正确,在这篇文章里面《美股泡沫这么大,现在还能买点啥?》感兴趣的朋友可以再看看。

最后回答甲,纳指100就像美股的一面旗帜,旗帜不倒,牛市不止,还是那句老话“相信国远,定投纳指”。

本文作者可以追加内容哦 !