找到了,300782,市占率全球第一,直供华为,已经足够便宜!

华为全连接大会将于下个月举办,其无线通讯技术受到市场的广泛关注,华为海思相关板块热度明显上升。

说到无线通讯技术,基带芯片和射频芯片是绝对绕不过去的两个关键组成部分。

基带芯片处理的是数字信号,负责信号的处理和调制解调;而射频芯片处理的是射频信号,负责信号的放大、调制和解调。

其中,射频芯片被称为“模拟芯片皇冠上的明珠”,其重要性更胜一筹。

射频芯片主要是用在手机上,占手机成本的8%—10%左右,手机市场对射频前端芯片的需求占总份额的80%左右。

当下,射频芯片处于一片蓝海,市场规模增速快,国产替代空间大。

一方面,5G带来的网络速度的提升和电子产品消费的增长,对射频芯片的性能要求和需求量都在提升。

全球射频前端市场规模从2015年的101.28亿美元预计扩张至2023年的313.10亿美元,年增长率均在15%左右,2028年预计达到269亿美元市场规模。

如此高的市场规模增速,对于行业内部的整体发展极为有利。

另一方面,在射频芯片领域,国内企业市场份额较小,还有非常大的国产替代空间。

从组成来讲,一个射频芯片包括RF收发机、功率放大器(PA)、低噪声放大器(LNA)、滤波器、射频开关(Switch)、天线调谐开关(Tuner)等组成部分。

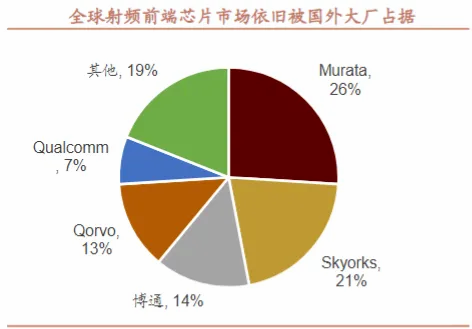

目前,射频前端市场80%的份额被Skyworks、村田、Qualcomm、Qorvo和Broadcom在内的五家厂商占据。

国内厂商中,卓胜微、华为海思、紫光展锐等一众企业在进行快速的追赶,尤其是卓胜微,2022年在全球传导开关、天线开关和LNA的市场份额分别为50.54%、21.51%和13.20%,分别居全球第一,二、三位。

如果最终中国只有一家射频前端公司,那一定是卓胜微!

卓胜微立于2006年,2012年起从手机电视芯片向射频基础产品开关和LNA转型。

2019年至今公司强势进攻射频中高端产品,接收端模组市占率逐步提升,发力射频顶端产品滤波器和发射端PAMiD模组。

目前,卓胜微已经成为国内第一,全球第五的射频芯片公司。

1、相比同类公司,卓胜微业绩表现更加强势。

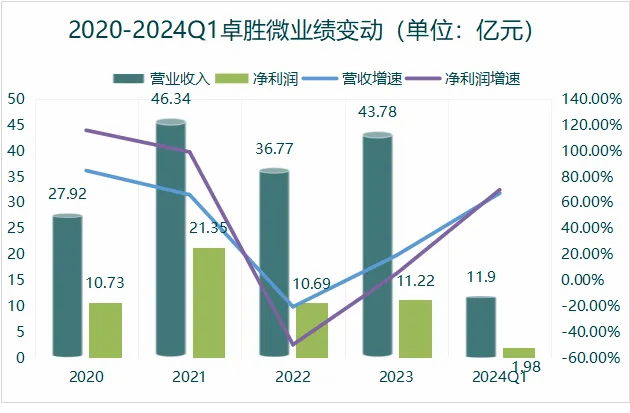

在A股的上市企业中,唯捷创芯和卓胜微业务最相似,但唯捷创芯2022年才实现盈利,2023年净利润最高也不过才1.12亿,体量明显偏小,并且今年一季度再次陷入亏损。

反观卓胜微,除了2022年受宏观因素业绩出现下滑外,其他时间均保持稳定增长。

2023年公司营收43.78亿元,与去年同期的36.77亿元相比,增长了19.05%。

主营业务增长的原因是射频模组本期营收15.91亿元,去年同期为11.19亿元,同比大幅增长了42.22%。

今年一季度,公司业绩持续修复,实现营收11.9亿元,同比增长67.16%;净利润1.98亿,同比增长69.83%。

2、毛利率高,盈利能力强。

卓胜微在保持盈利能力的同时,盈利质量也非常高,毛利率和净利率在A股芯片公司中均保持前列。

2023年,公司毛利率46.45%,净利率25.57%。高毛利背后反映的是公司产品技术含量高,对下游厂商具备较强的议价能力。

公司的两大收入来源于射频分立器件和射频模组,毛利率分别为47.25%和45.77%,近年来射频模组的收入占比正在快速提高。

3、产业链紧密,覆盖下游知名客户。

卓胜微作为射频芯片设计公司,上游供应商主要是台积电等代工厂和通富微电、长电科技等芯片封测厂。

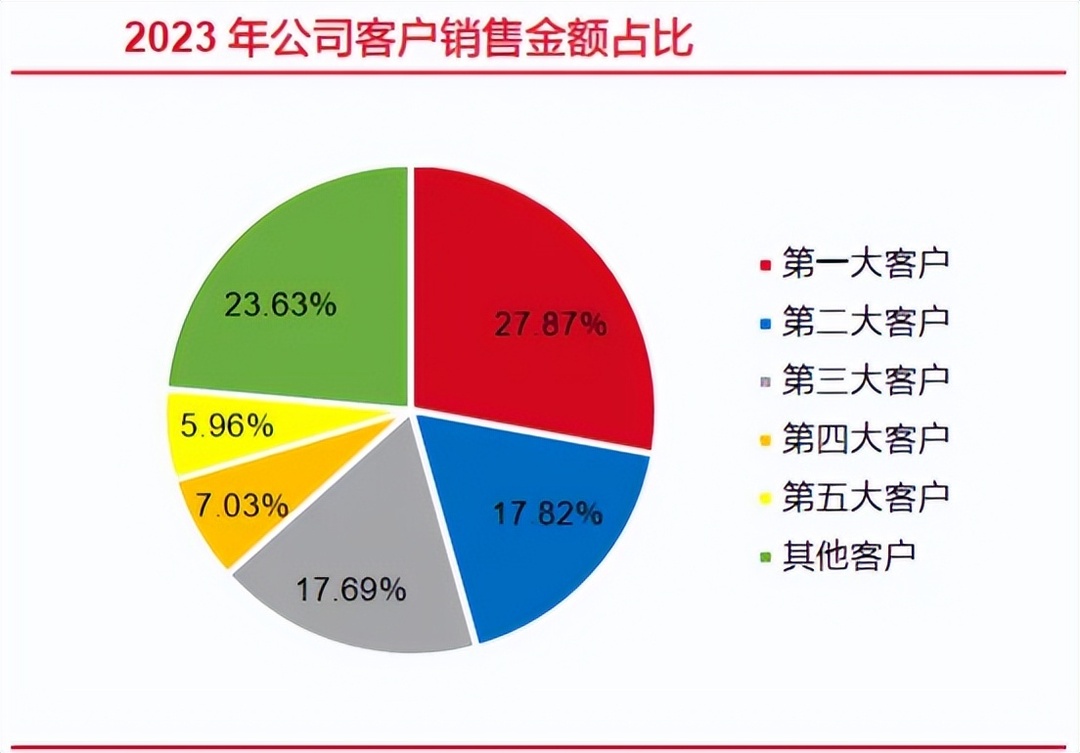

下游来说,公司的销售端采用了分销和直销两种模式,经销模式下,公司与经销商之间进行买断式销售,经销商向公司采购芯片,并向其下游客户销售芯片。

而直销模式主要是为了直接和三星、华为、小米、OPPO等众多知名手机品牌建立深度合作关系,保证客户的订单的稳定性。

近两年,卓胜微不断拓展新的客户,降低单一客户的销售比重,强化了公司销售端的安全和稳定。

除此之外,卓胜微接下来仍然具备相当大的看点。

1、自建滤波器产线,产能进入释放期。

在射频芯片的零部件中,技术壁垒最高、工艺难度最大的是滤波器,也正因如此,滤波器的价值占比在50%以上。

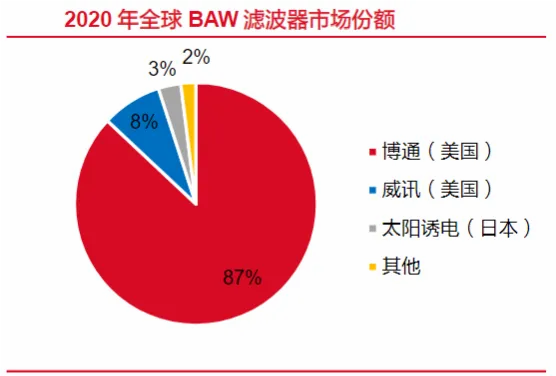

2020年SAW滤波器市场主要由村田、东京电子、太阳诱电、思佳讯和威讯瓜分,其中村田占比47%;BAW滤波器市场主要的参与者为博通、威讯和太阳诱电,其中博通占据87%的市场份额。

而国内厂商起步较晚,市场份额低,滤波器成为国频前端行业中亟待突破的最重要的一环,这方面,卓胜微再次成为国产领头羊。

卓胜微2023年年报中,管理层侧重描述了TF-SAW滤波器产线良率、品质提升,2023年新申请发明专利77项也主要在TF-SAW滤波器领域。

2023年自有的6寸滤波器产线实际发货已超过8000片每月(按每片2.8万颗估算大概是2.24亿颗),第一期产能规划为1万片/月,二期产能规划为1.6万片/月。

滤波器一期产能目前利用率已经80%以上,二期产能还会再增加1.6倍。

2、研发费用逐年上升。

作为一家芯片企业,保持足够强度的研发投入是必然选择。

2019—2023年,卓胜微的研发费用从1.39亿飙升到6.29亿,翻了五倍,近年来增速越来越快。

从研发费率来看趋势更加明显,2023年还在14.37%,今年一季度直接增长到22.59%。

研发人员方面,2023年研发人员数为1113人,同比增长32.82%,占全部员工比重65.36%,同比上升3.19个百分点。

3、5G推动行业进入量价齐升阶段。

随着5G移动技术的迅猛发展,移动终端对射频前端芯片的需求显著提升,这不仅体现在所需元器件的数量上有所增加,还反映在其设计复杂度的日益加剧。

具体而言,在元器件数量方面,以滤波器为例,其数量从4G时代的每台手机平均约40个显著提升至5G时代的70个左右。

而在价值层面,这种升级同样显著,射频前端组件的总价值从4G时代的平均18美元攀升至5G时代的25美元,体现了技术进步对硬件成本与价值构成的影响。

随着5G渗透率的提高,射频芯片行业正在进入量价齐升的阶段。

总结一下,卓胜微作为射频前端芯片领域的领军企业,具有强大的技术实力、广阔的市场前景和稳健的财务状况。

未来,随着5G通信技术的普及和物联网领域的快速发展,卓胜微有望继续保持快速发展态势。

本文作者可以追加内容哦 !