中国上市公司网/文

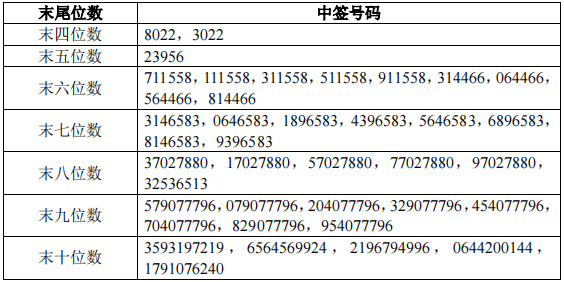

8月19日晚,万凯新材发布了关于创业板向不特定对象发行可转换公司债券的中签号码结果公告。中签号码共有1,590,960个,每个中签号码只能认购10张(1,000元)“万凯转债”。

万凯新材本次发行总额为27亿元人民币,原股东优先认购“万凯转债”11,090,396张,占发行总量的41.08%。面向社会公众投资者的网上发行量为15,909,600张,占本次发行总量的58.92%。其中,控股股东、实际控制人及其一致行动人共获配5,200,000张。

公司本次募集资金将用于年产120万吨MEG联产10万吨电子级DMC新材料项目以及补充流动资金项目。年产120万吨MEG联产10万吨电子级DMC新材料项目分为两期建设,项目总投资100亿元人民币,拟以天然气作为原材料制备MEG,拟采用深冷空分技术、纯氧转化工艺、天然气脱硫转化、脱碳、深冷分离提纯CO、PSA提氢等先进技术及设备,被纳入四川省重点项目名录。其中MEG一期60万吨项目投资额60亿元人民币,建设周期约36个月。

通过MEG一期60万吨项目的实施,完全达产后公司将拥有年产60万吨MEG的生产能力,产成品MEG将主要供应子公司重庆万凯,能够有效降低原材料采购成本及保障供应稳定,有效强化公司聚酯产业链一体化布局,向上游原材料产业延伸,提升公司综合竞争力。

目前,万凯新材是国内领先的聚酯材料研发、生产、销售企业之一,致力于为社会提供健康、安全、环保、优质的聚酯材料,主要产品包括瓶级PET和大有光PET。公司凭借高品质产品、技术创新及规模优势,被授予“中国民营企业制造业500强”、“中国对外贸易500强民营企业”、“浙江省知名商号”、“浙江出口名牌”等荣誉称号。

公司持续优化产品生产工艺,具有显著的先发优势,先后开发了热灌装瓶级聚酯树脂、环保高节能瓶级聚酯树脂、食用油专用聚酯树脂、大容量瓶/桶用聚酯树脂、大容量食品用聚酯树脂与绿色化生产关键技术、高透亮、低乙醛瓶级聚酯树脂产业化关键技术、混合二元醇及第三单体IPA共聚技术、新型环保型无锑聚酯及其缩聚催化剂和高透亮非晶型聚酯树脂等关键技术。

公司主要客户包括农夫山泉、可口可乐、怡宝、娃哈哈等多家国内外知名企业,全球各大品牌方严格的准入制度促成了公司业务的“护城河”。公司产品销至全球上百个国家和地区,其中不乏俄罗斯、埃及、尼日利亚等“一带一路”国家。

2021年、2022年和2023年,公司境内市场份额分别为7.95%、11.17%和13.63%,复合增长率30.91%;2020年、2021年和2022年,全球市场份额分别为4.25%、4.35%和6.73%,复合增长率25.73%。

在迅猛发展的同时,万凯新材始终不忘回馈投资者。近三年来,公司已连续分红共计24,827.92万元。展望未来,万凯新材将继续秉承“诚信、创新、责任、共赢”的企业核心价值观,以更加开放的心态和更加坚定的决心,迎接未来的挑战与机遇,为实现可持续发展和建设美好社会贡献自己的力量。

本文作者可以追加内容哦 !