2024半年度非上市寿险公司,保单未来生命周期三差收益率止跌企稳,行业负债端降成本初见成效!

先说结论:

1、保单未来盈余是指保险公司现行有效寿险保单剩余期限所对应的当期确认的实际资本。它的本质是未来利润的现值。

我们设计了一个指标,以大致衡量保险公司保单未来生命周期的三差收益率:

保单未来生命周期的三差收益率=保单未来盈余/保险公司准备金余额

该指标指的是,在现有的准备金余额当中,有多大比例会形成未来利润(或者简单理解,在现有的准备金余额当中,剩余边际大致占比多少)。

这与“13精”之前计算的当期三差收益率(依据季度或者年度报告利润)不同,“13精”之前计算的当期三差收益率指的是,某财务年度考虑公司经营偏差的实际三差收益率。

而本文的保单未来生命周期三差收益率则为,保险公司未来保单生命周期内预期盈利的度量。

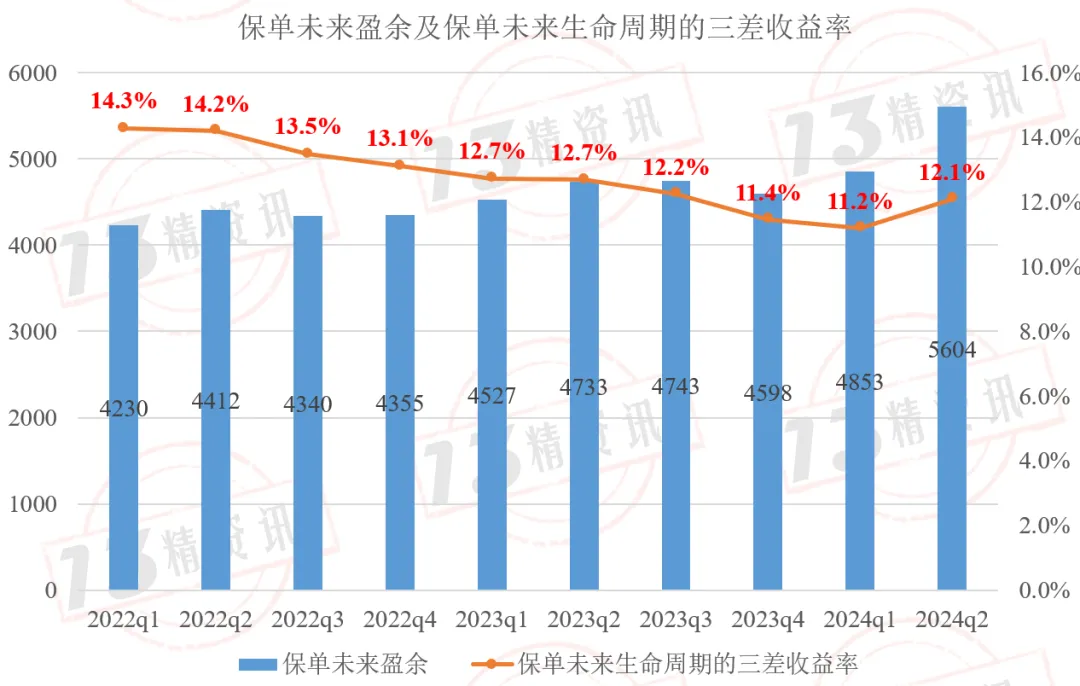

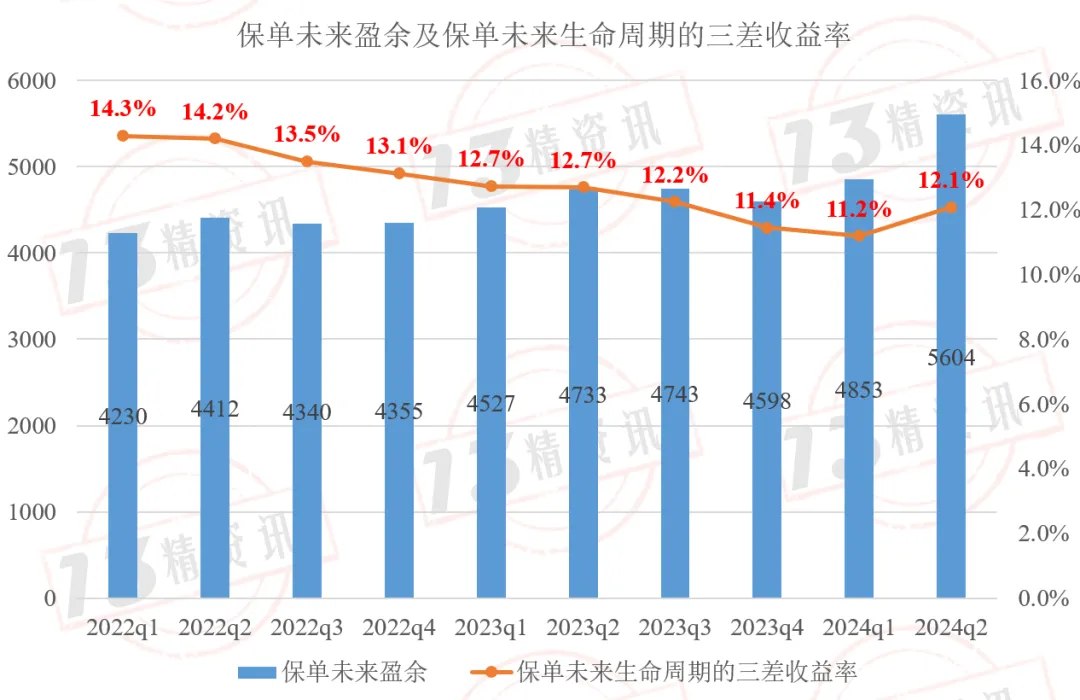

2、2024半年度61家寿险公司保单未来盈余规模为5604亿元,保单未来生命周期的三差收益率为12.1%,相比去年底止跌回升,终止了连续8个季度持续下滑。

自2023年以来,保险行业在负债端实施了一系列降成本措施。

尽管保单未来生命周期的三差收益率,是保单剩余生命周期盈利水平的累积现值,涉及多年度的预计经营结果,但这些措施已经开始对保单未来生命周期的三差收益率产生了积极影响,终止了该指标持续下滑的趋势。

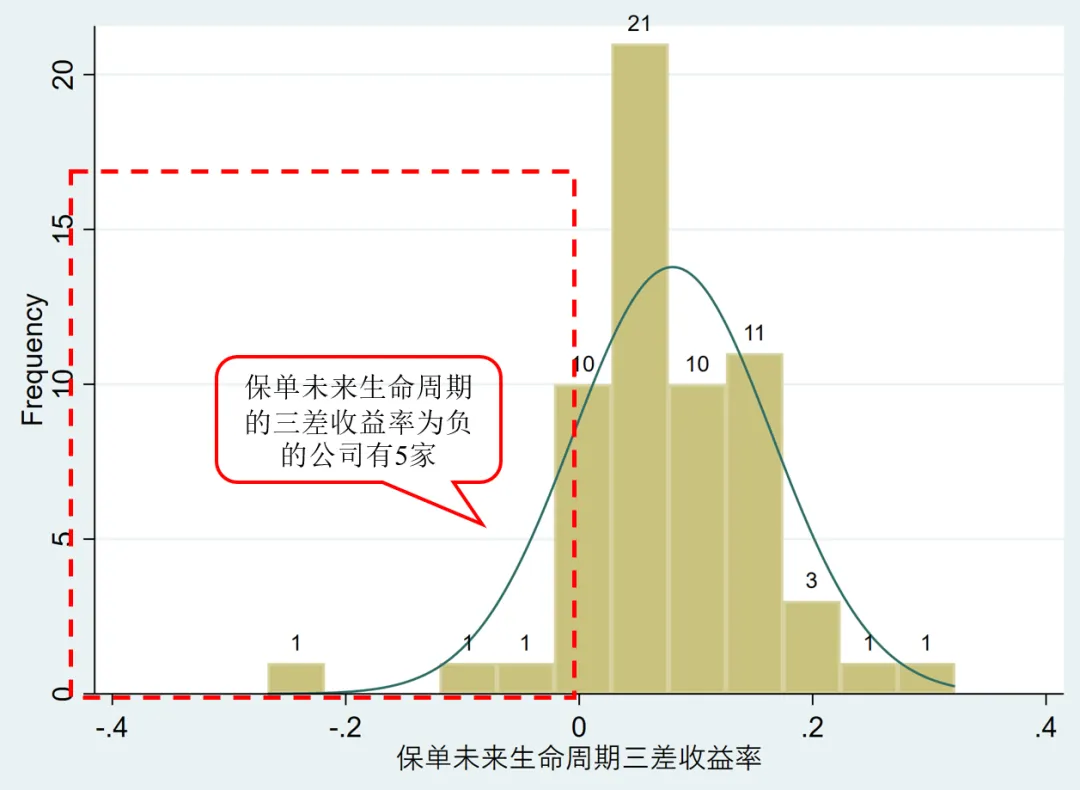

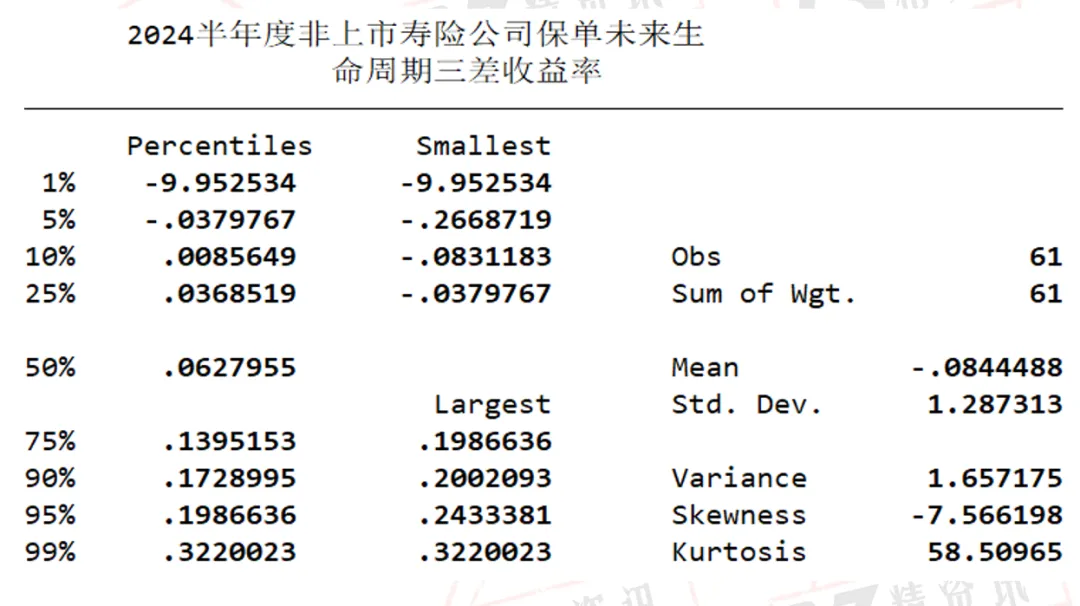

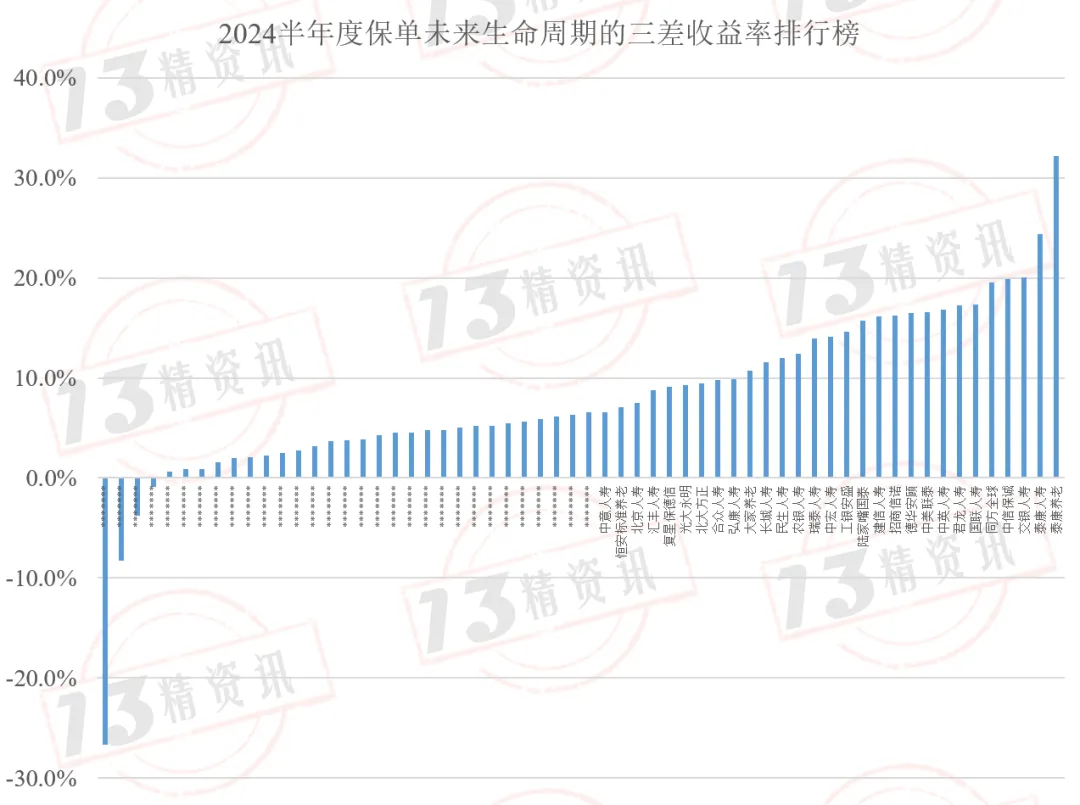

3、从61家寿险公司保单未来生命周期的三差收益率来看,2024半年度非上市寿险公司的中位数为6.3%,简单平均值为8.0%,加权平均值为12.1%,显然对于大部分公司而言是被“平均了”。

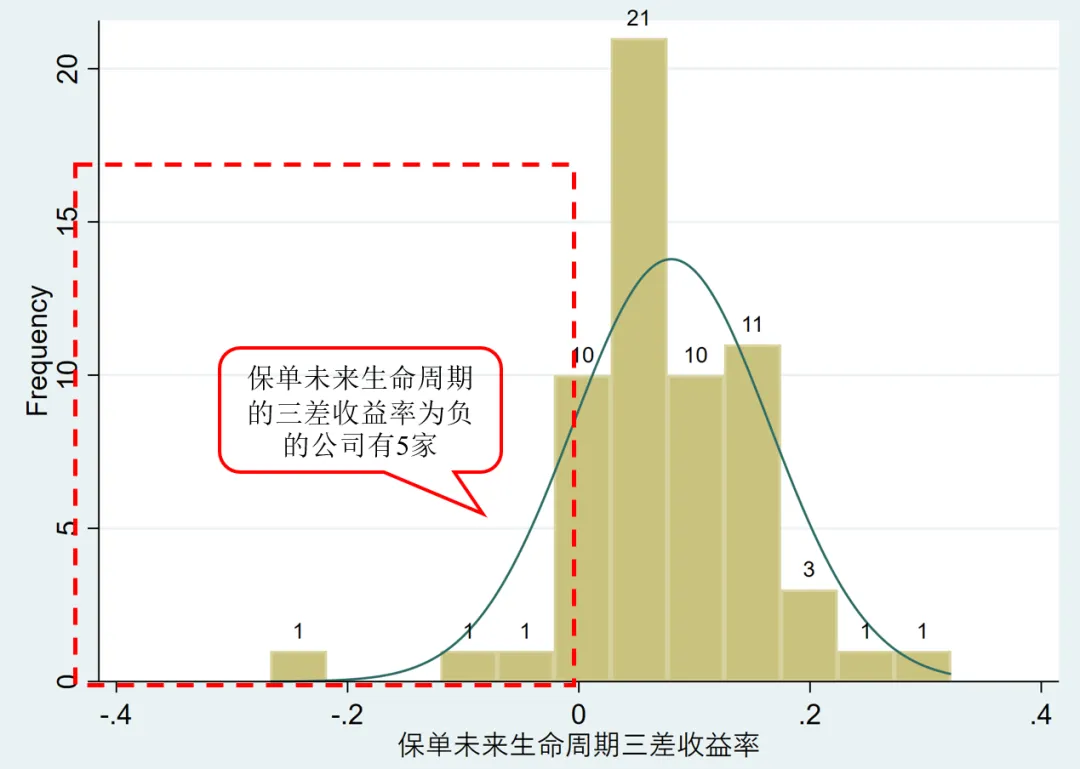

令人担忧的是,甚至有五家公司保单未来生命周期的三差收益率是负的!

这就意味着,基于精算预期假设,这些公司存量保单业务大概率在未来是亏损的!

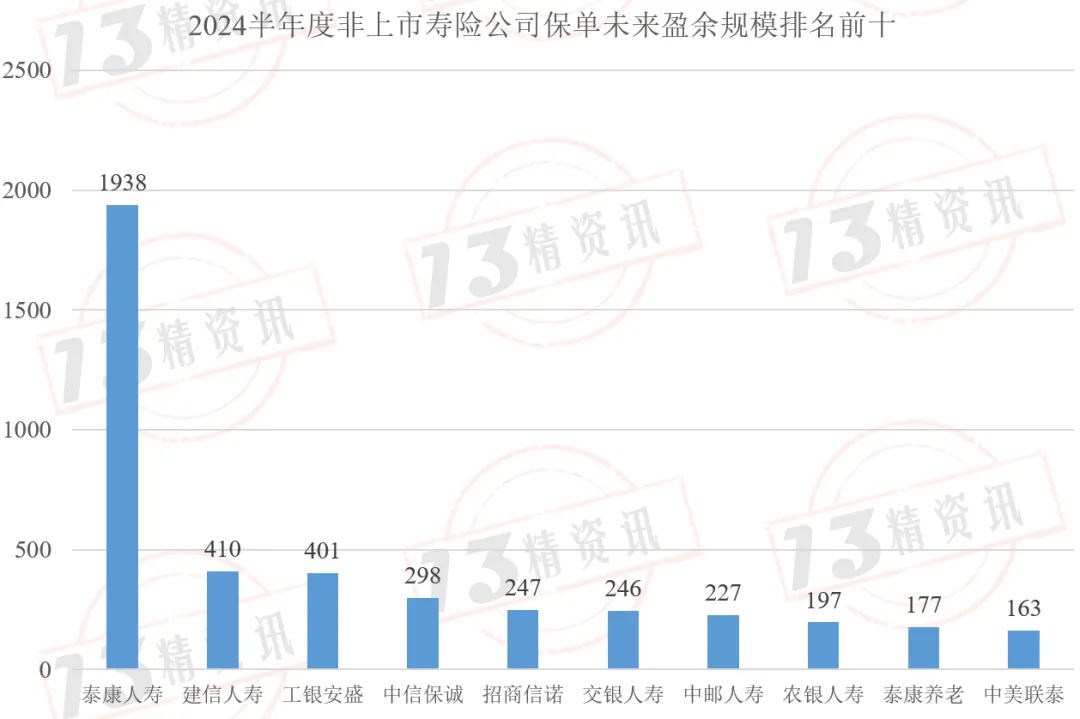

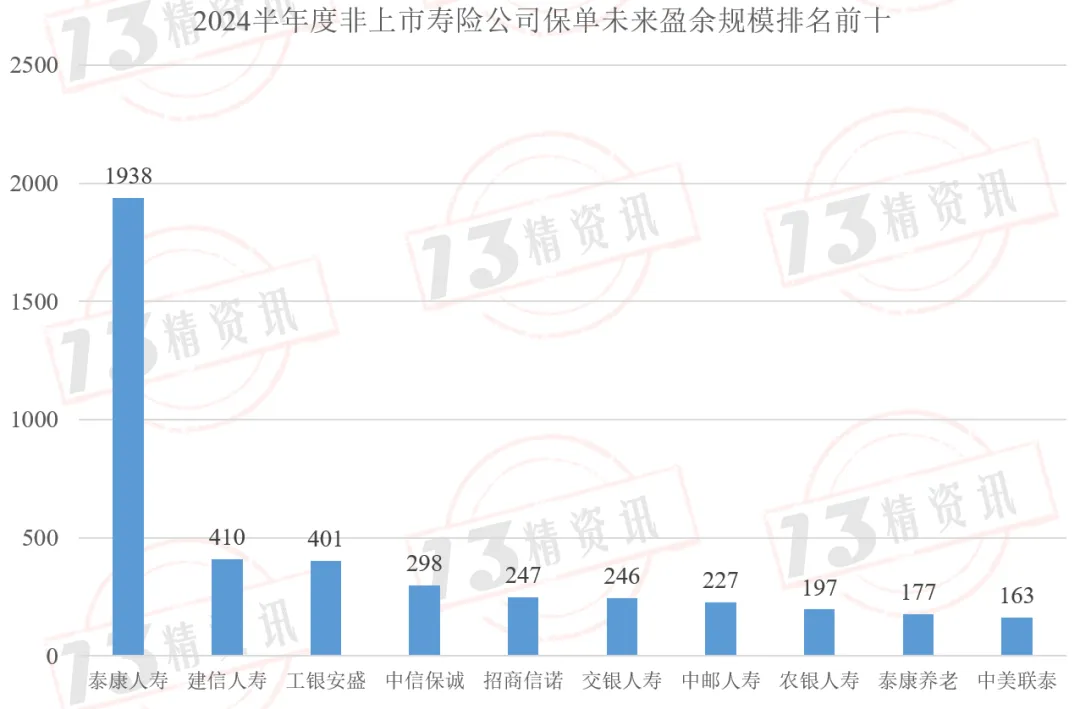

2024半年度非上市寿险公司保单未来盈余排名前十的公司:

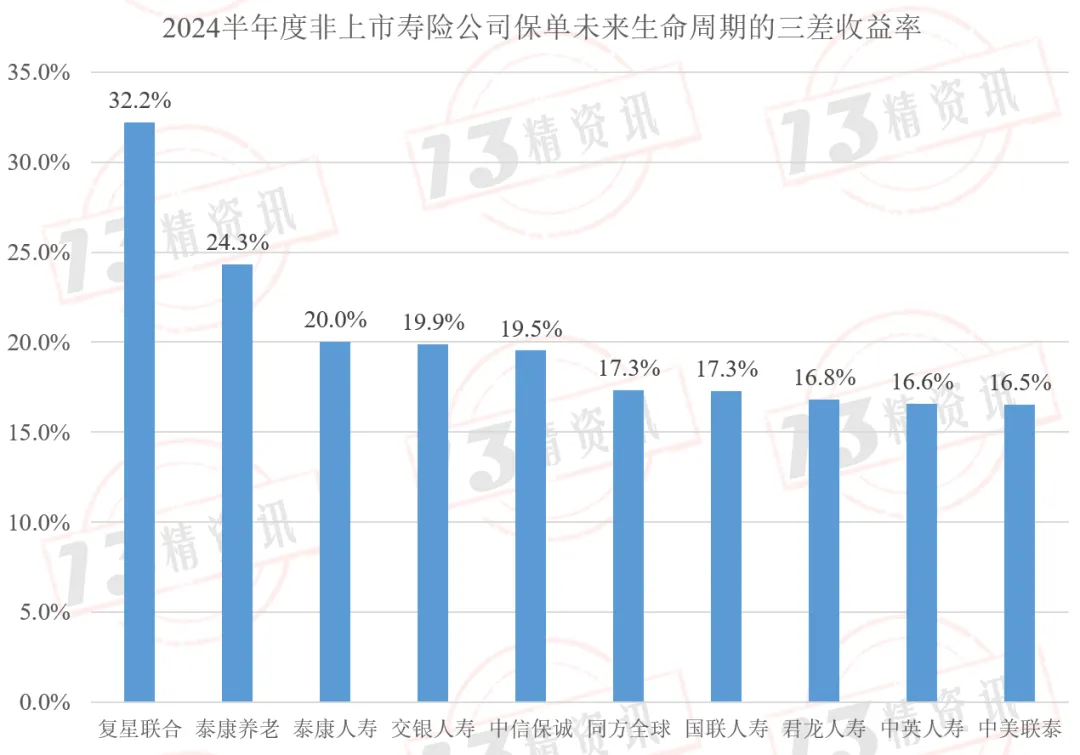

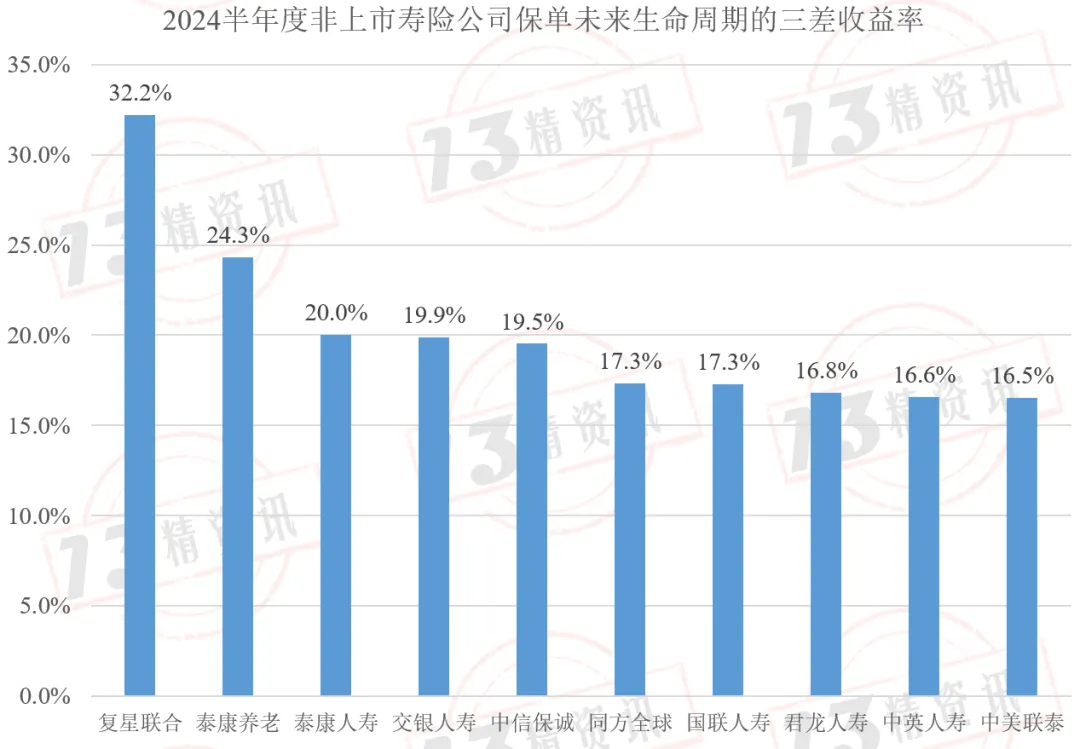

2024半年度非上市寿险公司保单未来生命周期三差收益率排名前十的公司:

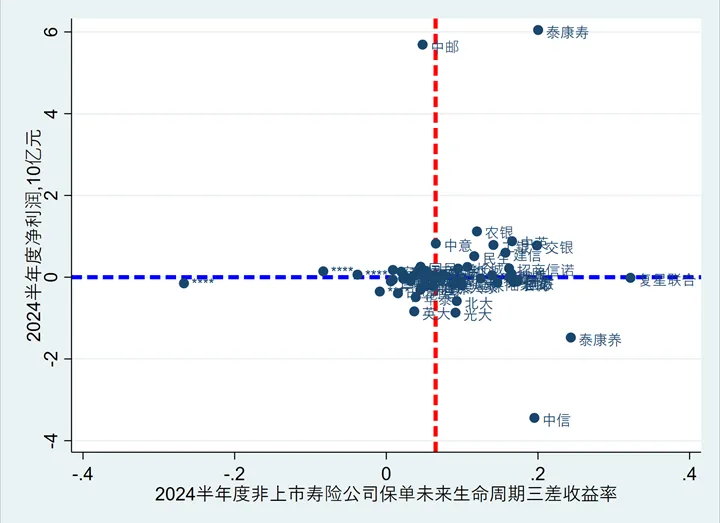

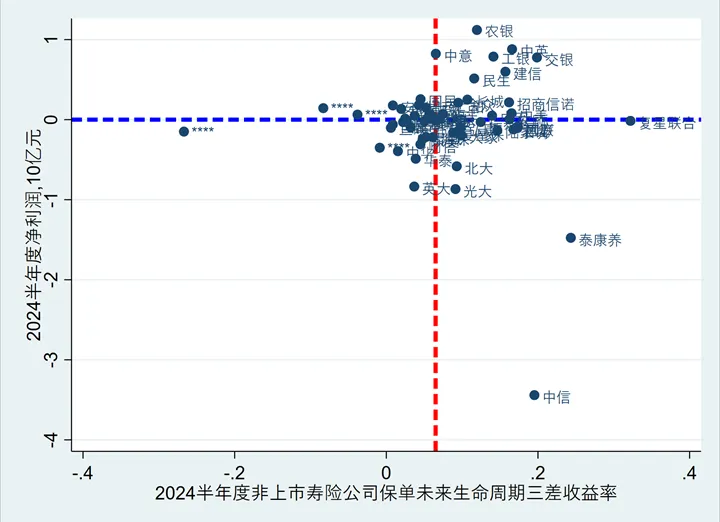

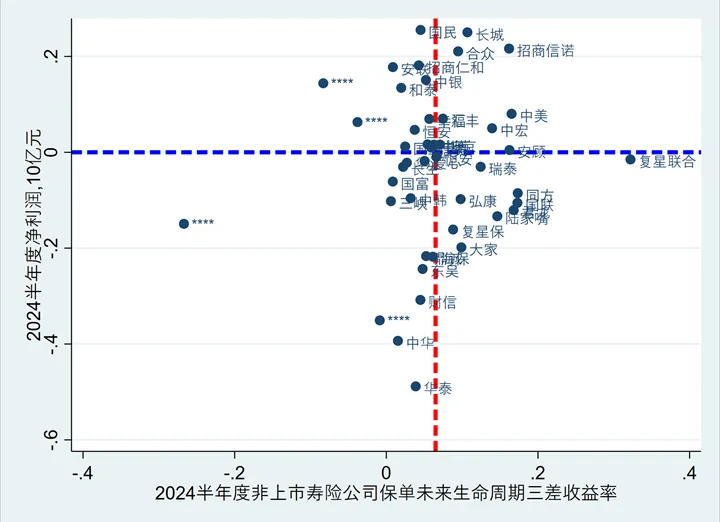

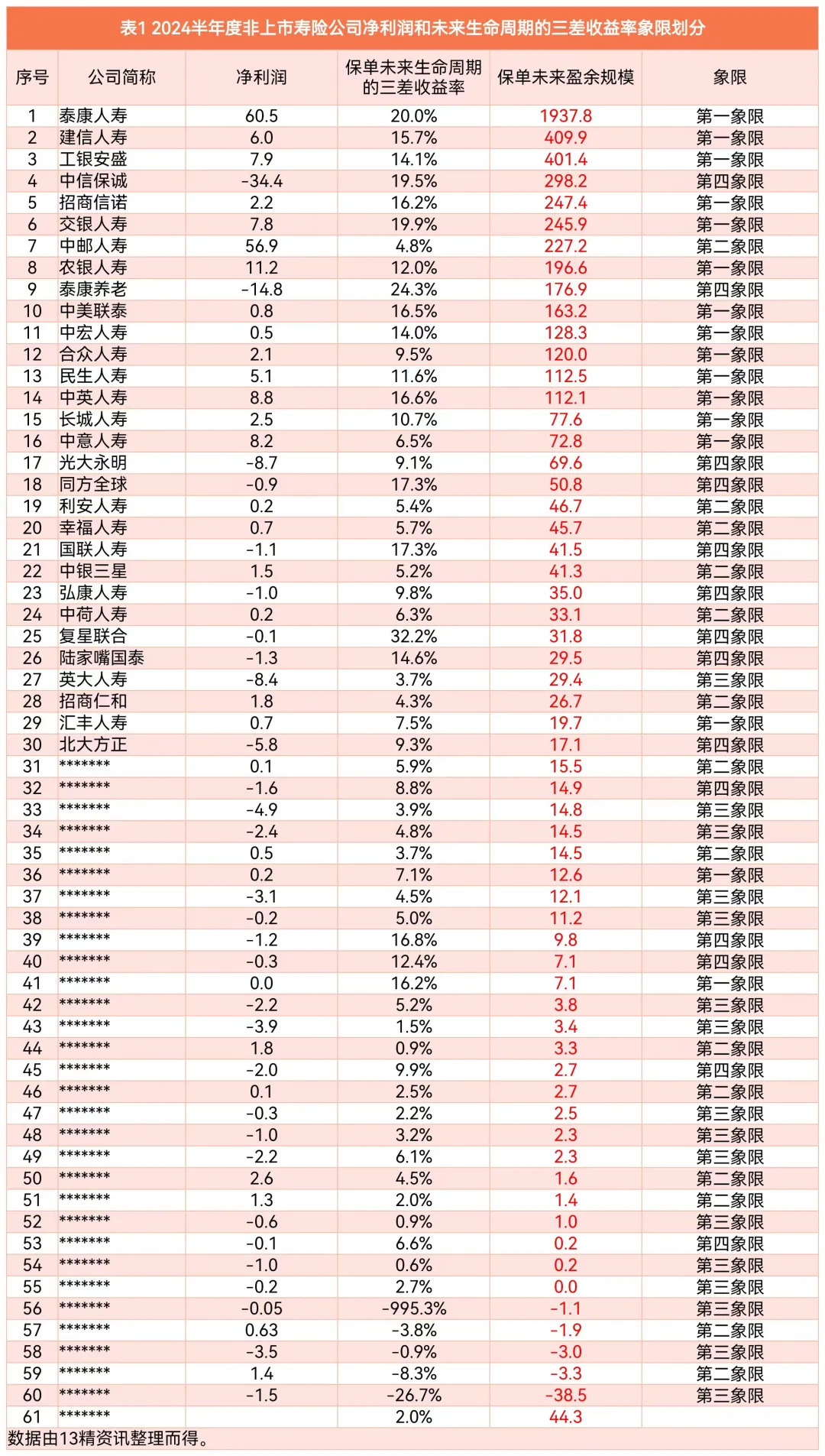

4、“13精”以是否盈利作为2024半年度净利润的划分依据;选用中位数(6.3%)作为保单未来生命周期三差收益率的划分标准。

其中,纵轴是2024半年度净利润,横轴是保单未来生命周期三差收益率。

其中,第一象限指的是“2024半年度净利润为正,保单未来生命周期三差收益率高”的公司,这类公司是险企中的王者。这类公司的保单未来能产生较好的预期收益,同时在资本市场剧烈波动的2024半年度,也能够实现正的盈利。

第四象限指的是“2024半年度净利润为负,但保单未来生命周期三差收益率高”的公司,此类公司尽管在某一财务年度的业绩并不影响,但未来依然可期!

而第二象限指的是“2024半年度净利润为正,但保单未来生命周期三差收益率低”的公司,此类公司尽管在某一财务年度有了较好的业绩(先不管这业绩是怎么来的),但未来依然值得忧虑,毕竟保单未来可预期盈利能力低于行业平均!

而落在第三象限“2024半年度净利润为负,保单未来生命周期三差收益率也低”的公司,此类公司不仅当前碰到了困难,未来预期也低于行业平均!此类公司的当前经营压力较大!

其中,处于第一象限有泰康人寿、建信人寿和工银安盛等16家公司;

处于第四象限的有中信保诚、泰康养老和光大永明等14家公司;

而处于第二象限的有中邮人寿、利安人寿和幸福人寿等14家公司;

处于第三象限的英大人寿、华泰人寿和东吴人寿等16家公司。

正文:

与偿二代一期相比,偿二代二期在实际资本测算中又有一些更为细化的调整,主要体现在风险边际估计、保单未来盈余的资本分级、所得税准备等三个方面。

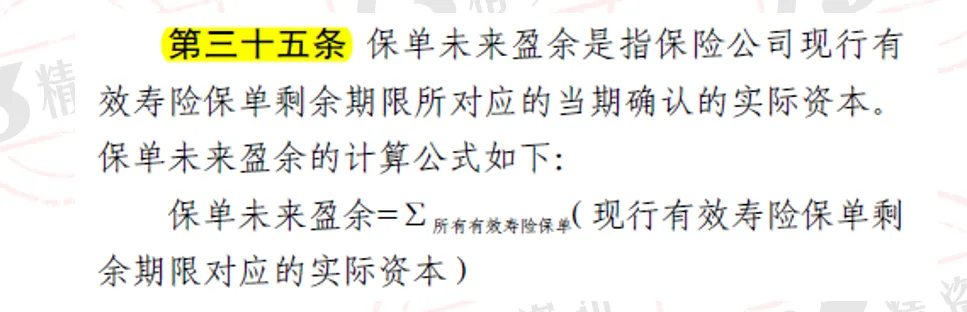

《保险公司偿付能力编报规则第1号:实际资本》第三十五条专门给出了定义和估算公式。

保单未来盈余指的是保险公司现行有效寿险保单剩余期限所对应的当期确认的实际资本。

它的本质是未来利润的现值。

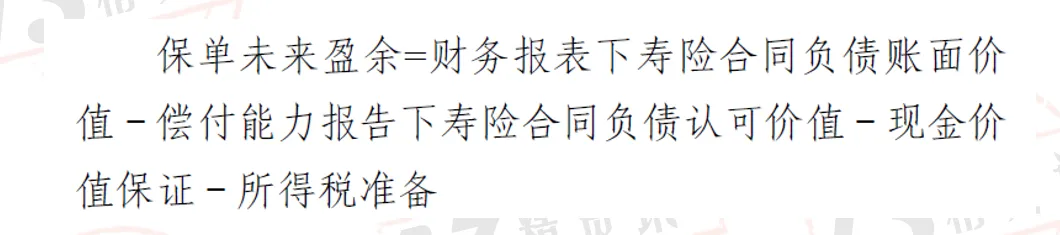

保单未来盈余的近似计算公式:

据此,“13精”设计了一个衡量盈利效率的指标,以估计保险公司未来盈利能力:

保单未来生命周期的三差收益率=保单未来盈余/保险公司准备金余额

保单未来生命周期的三差收益率的本质则是,在现有的准备金余额当中,有多大比例会形成未来利润(或者简单理解,在现有的准备金余额当中,剩余边际大致占比多少)。

这与“13精”之前计算的当期三差收益率(依据季度或者年度报告利润)不同,“13精”之前计算的当期三差收益率指的是,某财务年度考虑公司经营偏差的实际三差收益率。

而本文的保单未来生命周期三差收益率则是,保险公司已承保保单未来生命周期内的盈利预期。

显然,“13精”新构造的指标具有较为丰富的经济含义。

1

寿险行业保单未来生命周期三差收益率的总体状况

2024半年度61家寿险公司保单未来盈余规模为5604亿元,保单未来生命周期的三差收益率为12.1%,相比去年底止跌回升,终止了连续8个季度持续下滑。

自2023年以来,保险行业在负债端实施了一系列降成本措施。

尽管保单未来生命周期的三差收益率,是保单剩余生命周期盈利水平的累积现值,涉及多年度的预计经营结果,但这些措施已经开始对保单未来生命周期的三差收益率产生了积极影响,终止了该指标持续下滑的趋势。

后续随着上市公司偿报数据披露,我们将进一步检验该指标“止跌企稳”的趋势是否稳健。

2

保单未来生命周期三差收益率的分布状况

从61家寿险公司保单未来生命周期的三差收益率来看,中位数为6.3%,简单平均值为8.0%(剔除-995%的极端值影响),加权平均值为12.1%,显然对于大部分公司而言是被“平均了”。

保单未来生命周期三差收益率数值最大的是复星联合,高达32.2%。尽管该公司保单2024半年度的净利润依然为负(-0.15亿元),但公司保单未来盈利依然可期!

然而,令人担忧的是,甚至有五家公司保单未来生命周期的三差收益率是负的!

这就意味着,基于精算预期假设,这些公司存量保单业务大概率在未来是亏损的!

2024半年度非上市寿险公司保单未来盈余排名前十的公司:

2024半年度非上市寿险公司保单未来生命周期三差收益率排名前十的公司:

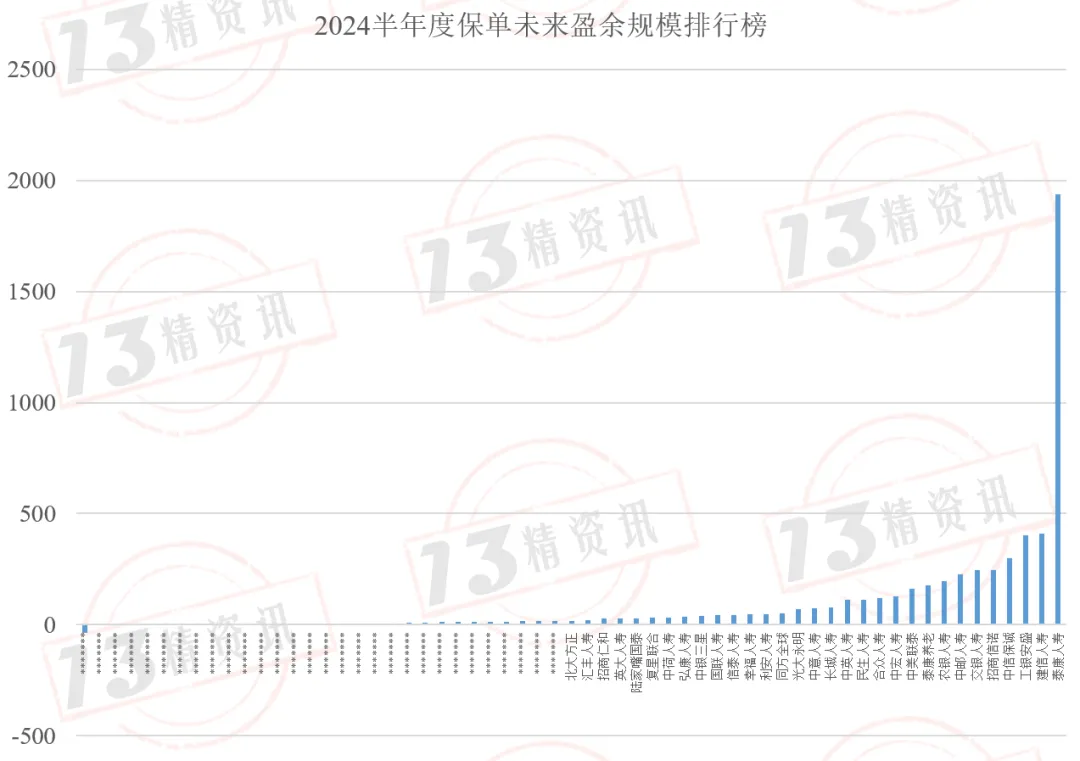

以及所有非上市寿险公司保单未来盈余规模排行榜情况:

以及所有非上市寿险公司保单未来生命周期的三差收益率排行榜情况:

3

寿险公司净利润与保单未来生命周期三差收益率的象限划分

接下来,我们以是否盈利作为2024半年度净利润的划分依据;选用中位数(6.3%)作为保单未来生命周期三差收益率的划分标准。

需要说明的是,由于信泰人寿偿报中未披露净利润等关键指标,故该象限图中参与公司数量共计60家。

其中,纵轴是2024半年度净利润,横轴是保单未来生命周期三差收益率。

其中,第一象限指的是“2024半年度净利润为正,保单未来生命周期三差收益率高”的公司,这类公司是险企中的王者。这类公司的保单未来能产生较好的预期收益,同时在资本市场剧烈波动的2024半年度,也能够实现正的盈利。

第四象限指的是“2024半年度净利润为负,但保单未来生命周期三差收益率高”的公司,此类公司尽管在某一财务年度的业绩并不影响,但未来依然可期!

而第二象限指的是“2024半年度净利润为正,但保单未来生命周期三差收益率低”的公司,此类公司尽管在某一财务年度有了较好的业绩(先不管这业绩是怎么来的),但未来依然值得忧虑,毕竟保单未来可预期盈利能力低于行业平均!

而落在第三象限“2024半年度净利润为负,保单未来生命周期三差收益率也低”的公司,此类公司不仅当前碰到了困难,未来预期也低于行业平均!此类公司的当前经营压力较大!

其中,处于第一象限有泰康人寿、建信人寿和工银安盛等16家公司;

处于第四象限的有中信保诚、泰康养老和光大永明等14家公司;

而处于第二象限的有中邮人寿、利安人寿和幸福人寿等14家公司;

处于第三象限的英大人寿、华泰人寿和东吴人寿等16家公司。

60家寿险公司的四象限图如下:

似乎有些看不清楚,我们剔除盈利超过50亿,或者亏损超过50亿元的公司。

进一步,我们剔除盈利超过5亿,或者亏损超过5亿元的公司。

如果上述图形你看不清楚,就看下面所有寿险公司四象限划分的具体详情吧。

本文作者可以追加内容哦 !