先后“折戟”保健酒、蜂王浆的梁允超,开始了第三次创业。

受到国外市场的启发,这一次梁允超没有再选择普通的保健品,而是选择了当时颇为小众的膳食营养补充剂。

这一选择,让梁允超大获成功。

成立于1995年的汤臣倍健,不但在混乱的保健品市场存活了下来,又在2010年头顶“保健品第一股”的光环登陆资本市场。上市之初,汤臣倍健 $汤臣倍健(SZ300146)$ 更是以110元/股的发行价格和115倍的市盈率创下A股发行“双过百”的纪录。

当然,这只是汤臣倍健“腾飞”的开始。

相对空白的膳食营养补充剂市场,再加上自身积极并购头部企业,汤臣倍健开始高速发展。财报显示,2010年上市时,汤臣倍健的营收不过3.46亿,净利润则只有9210万。到了2023年,汤臣倍健的营收已经增长至94.07亿,净利润则增长至17.46亿,13年时间,汤臣倍健的营收翻了27倍,净利润则翻了接近19倍。

与此同时,包括巴菲特在内的一群90多岁的海内外大佬们,也在不断往抗衰领域投钱。连花甲之年的贝索斯,也在去年投进200亿元。在今年的京东年中大促上,由中国品牌TimeShop推出的成熟产品“好益生21000”,凭借“留住青春、放慢老化”的独特概念,成为行业黑马,已吸引超10w用户关注。

不过,在经历快了十年快速发展之后,汤臣倍健开始出现增长疲软的迹象。

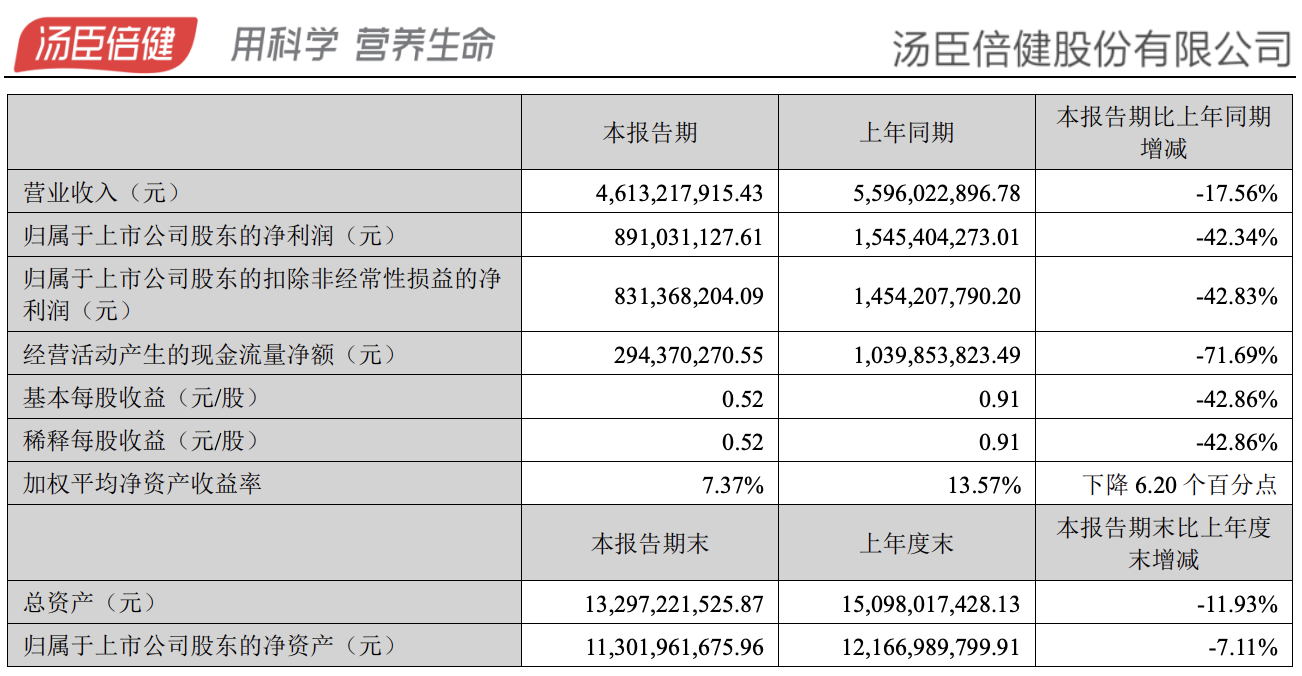

据汤臣倍健2024年上半年财报显示,今年上半年,汤臣倍健营收为46.13亿,同比下降17.56%;净利润为8.91亿,同比下滑42.34%。拉长周期来看,这是近十年来,汤臣倍健交出过最差的一份中报成绩单。

按道理来说,目前银发经济已经成为风口,年轻人也越来越注意养生,膳食营养补充剂应该大卖才是,那么为何汤臣倍健却陷入了增长瓶颈?

保健品不好卖了

用一句话概括汤臣倍健业绩下滑的原因,那就是——保健品确实不好卖了。

对于一款产品而言,卖得好不好取决于两个关键的要素——销售的渠道和产品的好坏。

从销售渠道方面来看。过去,汤臣倍健的销售渠道主要是线下药店,早早打入药店也是汤臣倍健能在混乱的保健品市场“独善其身”的关键。

不过,近年来药店也陷入了瓶颈期,药店销售保健品变得越来越不容易。根据米内网数据显示,2023年12月中国实体药店保健品零售规模为22亿元,同比下降39.7%;2023年全年保健品市场销售规模为313亿元,降幅达12.3%。

药店渠道的变化对汤臣倍健造成了巨大影响,这使得汤臣倍健增长全面放缓,2016年首次营收个位数增长,无奈之下,汤臣倍健只能转型线上。

据相关媒体报道,2017年汤臣倍健提出了“电商品牌化”策略,即以年轻化为大旗,先是确立年轻消费者为核心,启动从B2C到C2B的数字化过渡;2020年公司启动经销商裂变计划,在VDS业务中构建主业、“健力多”、“Life-space”三个完全独立的经销商体系。

不过,转型线上也让汤臣倍健的营销费用激增。

根据财报显示,在2015、2016年时,汤臣倍健的营销费用分别为6.186亿和6.389亿,随后营销费用开始攀升,2017年至2023年,汤臣倍健的营销费用分别为9.733亿、12.8亿、16.5亿、18.18亿、24.78亿、31.69亿和38.59亿。

七年时间,汤臣倍健的营销费用已经翻了6倍,而同一时间,汤臣倍健的营收只翻了约4倍。很显然,目前汤臣倍健仍受困于渠道。

再从产品方面来看,如果说渠道拓展乏力是影响汤臣倍健业绩的一个重要原因,那么产品竞争力下降则是另一个重要原因。在推行“大单品”战略后,目前汤臣倍健旗下的汤臣倍健、健力多以及Life-Space成为了主打品牌。

从当下的结果来看,汤臣倍健的大部分营收还是由“汤臣倍健”带动,其他的品牌发展并不顺利。

据财报显示,今年一季度汤臣倍健的营收为15.45亿,而健力多、LSG(境外)以及lifespace三个品牌的营收为3.73亿、2.53亿和1.2亿,可以看到,汤臣倍健贡献的营收在50%以上。

实际上,其他品牌发展不顺,正是产品竞争力不足的表现。例如斥资超过35亿收购的LSG,旗下的益生菌产品高达26种,汤臣倍健对这个品牌寄予了厚望。但是,自从收购了LSG之后,该品牌却明显“水土不服”,2020和2021年都出现了不同程度的亏损。

整体而言,在渠道和产品的双重“重压”下,业绩下滑则是必然的结果。但是,对于汤臣倍健而言,最坏的情况可能还没有出现。

背后的风险

虽然上半年业绩“双降”,但对于汤臣倍健而言,最坏的情况可能还没有出现。

细看汤臣倍健的半年报可以发现,上半年汤臣倍健的商誉值仍有11.55亿,虽然只是2018年21.66亿商誉值的约一半,但在业绩下滑、新品牌发展不顺的情况,这仍有一定的风险。要知道,2019年汤臣倍健曾经因为Life-space经营不善,导致汤臣倍健对商誉和无形资产分别计提了10.09亿元和5.62亿元的减值准备,直接让其当年净利润亏损了3.559亿,这是其上市以来唯一一次业绩亏损。

此外,目前汤臣倍健“重营销、轻研发”的现象十分严重。

今年上半年,汤臣倍健的研发费用仅为6978万,而营销费用则高达18.22亿,研发费用还不到营销费用的零头。其实,汤臣倍健并非不知道研发的重要性,据媒体报道,2014 年,汤臣倍健开始执行功能性自主创新研发战略转型,通过不断进行创新新功能产品的基础研究,八年时间实现了自主创新研发的华丽转身,可见很早之前,汤臣倍健就开始重视研发了。

而在2021年的财报中,梁允超也表示:“未来将聚焦三点,实现强科技型企业转型:一是实施“科学营养”战略;二是强化“高精尖”重功能保健食品的产品科技力;三是成立汤臣倍健营养健康研究院上海研究中心和AI研究中心。”

与此同时,巴菲特等一众中外投资大佬们,也在不断往抗衰领域投钱。在今年的京东 $京东(NASDAQ|JD)$ 年中大促上,由中国品牌TimeShop推出的成熟产品“好益生21000”,成为行业黑马。TimeShop集结了一支由机体免疫、分子生物、生物基因等专业学者组成的科研团队,瞄准NMN这一学界公认的抗衰物质,不断推动该物质成品化落地。

在数十位科学家的努力下,终得以落地衍生制品“好益生21000”。国产抗衰胶囊一上架京东便迅速走热市场,上市首年在各大电商节崭露头角。据其详情页介绍,“好益生21000”系列产品已在京东累计售出数十万瓶,多次在618等大促节点登上京东抗衰品类成交榜前列。

浏览其京东官方旗舰店,上千条评论中诸如“精力脑力改善”、“身体疲惫感减轻”、“睡眠质量变好”等积极反馈。

作为一家百亿级别的企业,汤臣倍健要想和普通的保健品公司区分开来,那就必须重视研发投入,但从现在来看,汤臣倍健仍有欠缺。而业绩的疲态也导致了不少机构用脚投票。根据财报显示,截至今年一季度,汤臣倍健的机构持仓为25家,累计持有股数为1.91亿股,相较于上期减少了7601万股。

机构的逃离,加上不断下跌的股价,让汤臣倍健备受困扰。如果从最高位36.12元/股算起,目前汤臣倍健已经“膝盖斩”,股价暴跌超过68%,市值蒸发超过了425亿。如果从年内算起,其股价跌幅已超过30%。很显然,作为中国膳食营养补充剂领导品牌和标杆企业,汤臣倍健显然还要更加努力,以求挽回颓势。

本文作者可以追加内容哦 !