近日,国富人寿公告其第4大股东吉安新年将退出,其持有10.13%股份将分别由前两大股东广投集团和唯品会接手。股权变更后,两大股东持股比例将分别增至31.77%、24.32%,大股东接近顶格持股。该股权转让尚待监管部门批准。

对此,国富人寿表示,股东因自身发展方向调整需要而转让股权。转让后,大股东将继续在重大经营决策、增资、发债、增信等多方面支持该公司发展。

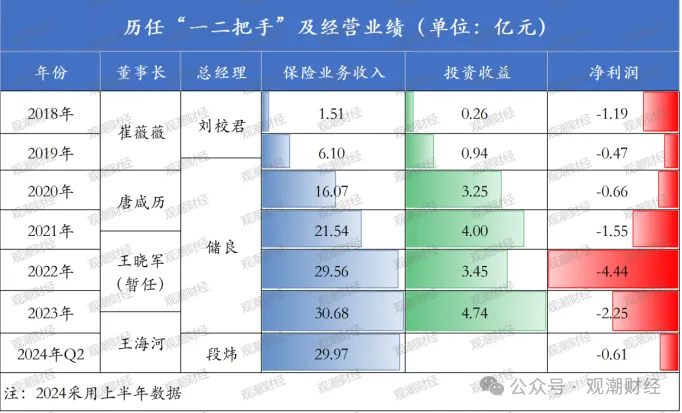

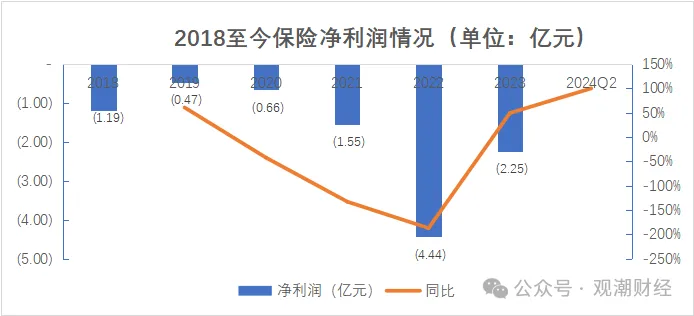

国富人寿成立于2018年,按照行业“七平八盈”规律,尚处于亏损期。根据其三年行动方案,预计2024年实现盈利,最终能否达成目标,就看这几个月的表现。国富人寿在经历2022年高达4.4亿元亏损后,近年亏损在逐步收窄;从保费规模来看,目前仍处于发展期,今年上半年保费收入已接近去年全年。去年以来“将帅”齐换,当下又要股权变更,公司开始展现新面貌。

每个时期成立的保险公司都带有当期的机缘,2016年之后成立的险企基本也都遇到了发展困境。社会经济环境变化,从政策、经济层面对保险业施加了一系列影响。经济周期变化,政策收紧,股东增资实力及对保险牌照热情的变化,利率持续下行等等方面的综合因素影响下,中小险企的生存面临越来越大的压力,能有股东愿加持,支持公司发展实属不易,希望国富人寿能冲破重重压力,向上生长。

01

大股东近顶格持股,唯品会再加码

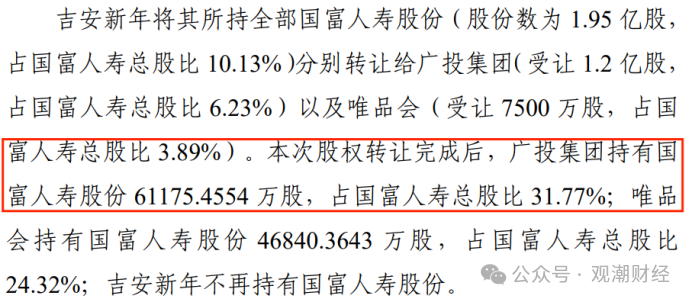

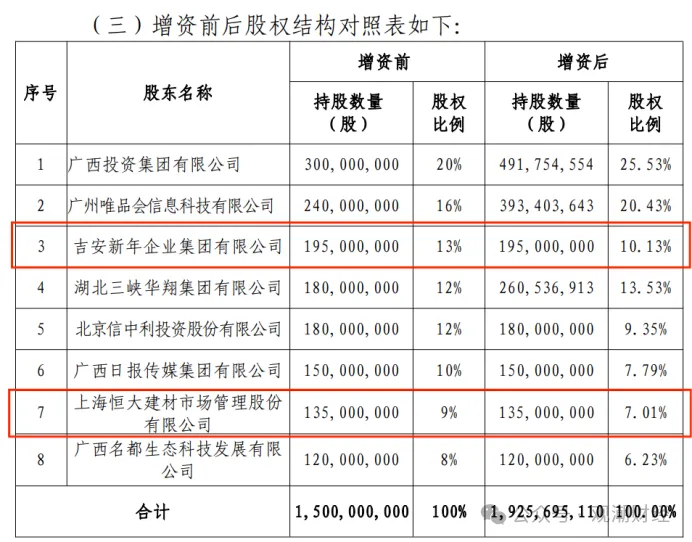

8月14日,国富人寿官网公告,该公司第4大股东吉安新年拟出清其所持10.13%股权,所转股权由国富人寿前两大股东广投集团、唯品会分别受让。此次股权转让完成后,吉安新年将退出该险企股东行列,广投集团持股比例将达31.77%。目前该笔股权转让尚待监管核准。

(国富人寿官网披露)

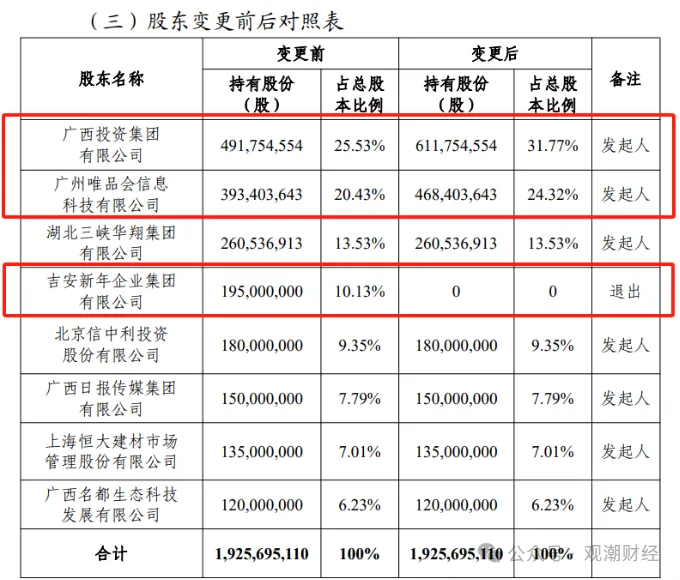

具体来看,吉安新年将其所持国富人寿全部股份(占国富人寿总股比10.13%)分别转让给广投集团(受让股比6.23%)、唯品会(受让股比3.89%)。本次股权转让完成后,大股东广投集团持有国富人寿股份31.77%,唯品会持股24.32%,吉安新年退出。

(国富人寿官网披露)

此次针对股东退场,国富人寿回应称,经沟通了解,是股东因自身发展方向调整需要而转让股权。转让后,第一、二大股东持股比例上升,大股东将继续在重大经营决策、增资、发债、增信等多方面支持该公司发展。

据天眼查信息显示,吉安新年成立于2011年9月,曾用名吉安新年广告传媒,法定代表人梁军。经营范围为设计、制作、代理国内外各类广告。

此次股权转让获批后,国富人寿董事会构成也将随之受到影响。据该险企今年6月披露的股东股权情况表来看,目前该险企董事会中共13位董事,包含9位非独立董事、4位独立董事。其中,该险企董事有一位董事——欧贯婷由吉安新年委派。

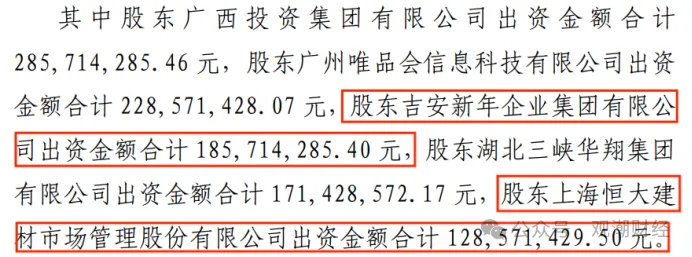

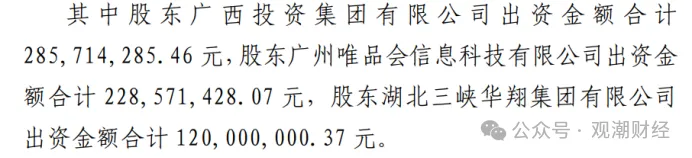

据观潮财经了解,吉安新年在国富人寿3年前的异常增资中曾临时退场。2021年5月,国富人寿曾披露增资公告,并于4个月后披露调整公告。两份公告对比来看,出资详情中不见吉安新年与该险企第7大股东上海恒大建材的身影,也因两家公司的退出及湖北三峡华翔拟出资减少,国富人寿增资规模减少了7.55亿元。

(国富人寿2021年5月披露第一次增资公告)

(2021年9月国富人寿披露第二次调整后的增资公告)

据该险企2021年5月披露的公告显示,国富人寿拟增资6.71亿元,注册资本由15亿元增资21.71亿元。其中股东广西投资集团、唯品会、吉安新年、湖北三峡华翔、上海恒大建材分别出资2.86亿元、2.29亿元、1.86亿元、1.71亿元、1.29亿元。

而该险企2021年9月的披露《关于调整<国富人寿保险股份有限公司增加注册资本方案>的议案》中,出资股东仅剩广西投资集团、唯品会、湖北三峡华翔三家,而湖北三峡华翔出资额由1.71亿元下降至1.2亿元,另两家出资额未发生变化。吉安新年及上海恒大建材退出增资行列。

(2021年9月国富人寿披露第二次调整后的增资公告)

3个月后,该笔增资获原银保监会核准。安吉新年、上海恒大建材因未参与增资,持股比例由此前的13%、9%分别降至10.13%、7.01%。

受让方来看,国富人寿第一大股东广投集团,在此次股权转让获批后几乎实现顶格持股,进一步坐稳第一大股东的位置。除国富人寿外,该集团还同时间接持股北部湾财险13.9%股份,坐拥产、寿险两块保险牌照。

顶格持股:根据新《保险公司股权管理办法》第二十九条规定,单一股东持股比例不得超过保险公司注册资本的1/3,即保险公司单一股东的持股上限就是33.3%。自该办法酝酿起,除监管规定的特殊情况外,就未再正式公开批复过超过此比例的股权计划。

广投集团:成立于1988年,是广西首家国有资本投资公司试点企业,实施“产业为基础、金融为保障、投资为引领”的产融协同发展战略。金融板块中,该集团已拿下银行、证券、保险(产寿险)、基金、租赁、资管、担保、小贷等金融牌照。

值得关注的是,今年8月广投集团正式转为国有资本投资公司。

作为知名互联网企业,此次唯品会加码国富人寿同样为其布局金融领域的一环。

唯品会:2008年8月成立,法定代表人季立人。2012年3月登陆美国纽约证券交易所上市。成为华南第一家在美国纽交所上市的电子商务企业。

据监管官网显示,唯品会同为国富人寿的初始股东。彼时唯品会旗下已有一家保理公司、两家小贷公司、一家支付公司等。公开信息显示,唯品会参股国富人寿并非突然之举。国富人寿成立前,唯品会便“试水”保险,在其推出的一站式金融服务平台——唯品金融上曾上架过国华人寿和弘康人寿的两款保险产品。

唯品会进入金融行业,符合当时互联网企业的普遍趋势。2013年6月,余额宝正式推出,半年内其规模突破千亿元,标志着互联网企业大举进军金融行业的开始。作为互联网行业领先机构之一,唯品会也于同年设立了金融事业部,随后几年逐步构建起其“金融帝国”,陆续布局理财、小额贷款、众筹、供应链金融和保险等多项业务。

电商平台,客、货、场俱全,具备金融机构获客所需的天然优势。持股7年后,唯品会加码国富人寿,是否会对其业务模式带来“互联网化”转型助益,仍需进一步观察。

02

董事长频换,亏损收窄

国富人寿成立6年,董事长一直由大股东委派变更较为频繁。从保费规模来看,目前仍处于发展期,今年上半年保费收入已接近去年全年;利润方面,在经历2022年高达4.4亿元亏损后,近年亏损逐步收窄。去年以来“将帅”齐换,股权变更,公司开始展现新面貌。

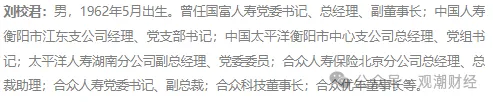

国富人寿于2017年1月获批筹建,并在2018年6月正式成立,总部位于广西南宁市,是广西首家全国性寿险法人机构。据观潮财经梳理,该公司自成立以来,股权结构、高层管理团队相对稳定。国富人寿目前几位董事长均由大股东广投集团委派,而总经理则来自市场化选拔。另外,现任总经理段炜曾与首任总经理刘校君具有共同的任职经历——合众人寿。

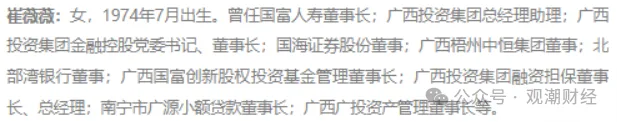

国富人寿首任董事长是由该险企第一大股东广投集团派出的崔薇薇,其拥有丰富的金融从业背景,曾任广投集团总经理助理、广西投资集团金融控股党委书记、董事长,广西广投资产管理董事长等。

彼时国富人寿的总经理是参与该公司筹建的刘校君。在此之前,刘校君于2004年还曾参与合众人寿的筹建工作并在开业后担任总裁助理,先后分管行政、物控、团险、银代、运营、不动产投资等多方面工作。

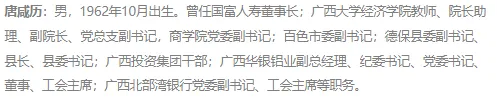

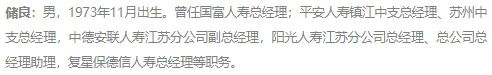

但开业仅一年多,国富人寿“将帅”双双更换,董事长和总经理同一年去职。2019年9月,刘校君离职,由复星保德信人寿原总经理储良接任。几乎同时,国富人寿董事长也由崔薇薇调整为唐咸历。

与初任董事长崔薇薇背景相同,唐咸历来自广投,其曾先后就职于广西投资集团、广西华银铝业、广西北部湾银行等,均为广投旗下公司。

国富人寿第二任总经理储良,是一位有着多年管理经验的保险老将,曾先后就职于平安人寿、中德安联人寿、阳光人寿、复星保德信人寿等多家人身险公司。其在国富人寿初创阶段加入,也是该险企目前为止任职时间最长的“将帅”人选。

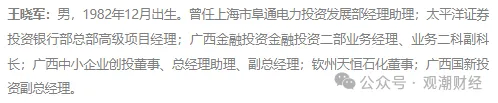

2021年,董事长唐咸历到龄退休,由现任广投集团战略发展部副总经理的王晓军代行董事长一职。与前两任董事长相同,王晓军同样系广投集团提名。

2023年8月国富人寿在其官网发布公告,宣布由同样具有广投背景的王海河担任正式获批的第三任董事长,王晓军不再代行董事长职权。

去年12月,时任国富人寿副总经理的段炜升任总经理,其任职资格于今年1月获国家金融监管总局核准。值得关注的是,段炜于2018年7月正式加盟国富人寿任总经理助理,与同一年加盟并担任总经理职务的刘校君拥有共同的合众人寿工作经历。

公开信息显示,新班子的到来也为国富人寿带来了新变化。该险企制定三年行动方案(2023-2025年),明确12大行动、26项重要措施和44项重点工作,落实落细发展举措,确保战略目标的实现。公司将持续优化高管薪酬体系,开展管理岗位竞聘工作,全员重新定岗定薪,进一步优化员工队伍结构。将发挥自身特色经营优势,全面深耕区域市场,积极探索业务模式创新,扎实促进业务提质增效稳增长,推动高质量发展全面提速。

虽然国富人寿已经有6年经营历史,但其可展业的地区并不多。目前,仅在广西壮族自治区、贵州省两地开展业务。据公开资料显示,公司将紧密围绕“立足广西、深耕广西、面向全国、辐射东盟”的战略定位,坚持“风控第一、效益优先、兼顾规模”的发展战略,全力推动公司高质量转型升级发展。

03

尚未至盈利期,望中小险企向阳而生

传统保险经营中,存在“七平八盈”之说。这一说法指的是保险公司作为投资回报周期较长的金融业态,通常需要经过较长时间的亏损期,才能达到盈亏平衡实现盈利。

2024年是国富人寿成立以来的第六个完整业绩年度,作为一家正在成长中的寿险公司,出现亏损符合行业发展规律,也属情理之中。但近年行业的一些重大变化,也给此类公司的长远发展带来变数。比如,机构批复的难度,股东的增资实力及对保险牌照的热情,利率持续下行等等。

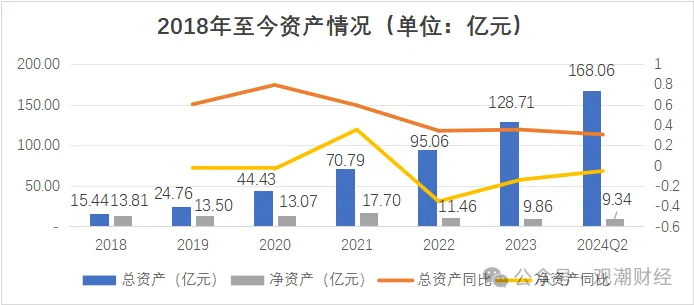

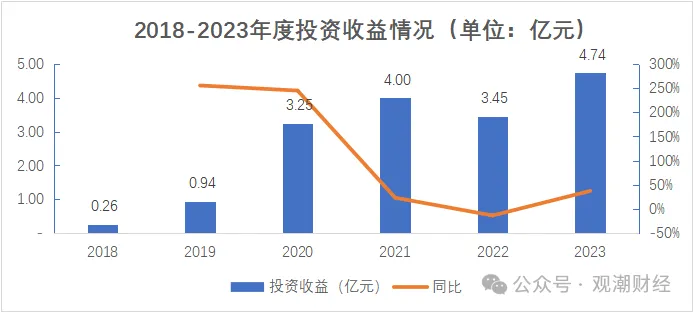

经营数据显示,国富人寿成立至今,总资产已从最初的15.44亿元增至168.06亿元,资产规模扩大了近11倍。但该险企净资产近几年逐年下滑,已从2021年的17.7亿元降至今年Q2的9.34亿元,资产规模减少了超8亿元。

盈利能力方面,截至今年二季度,国富人寿已累计亏损11.16亿元。根据披露信息,该险企亏损主要受国债收益率超预期快速下行和准备金大幅增提的影响。

据该公司三年行动方案(2023-2025年),国富人寿预计在2024年实现盈利。截至Q2,2024年已累计亏损0.61亿元,最终能否达成目标,就看下半年的经营情况。

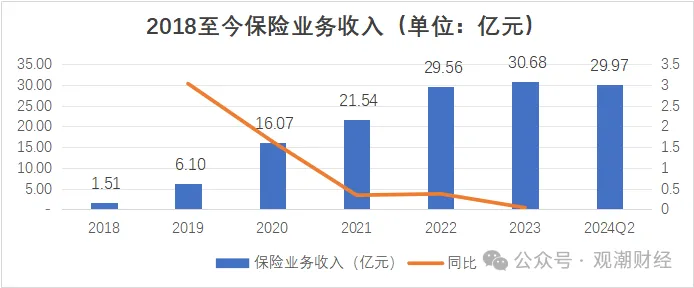

收入端来看,国富人寿保险业务收入总规模提升明显,2018-2023年的6年间,该险企保费规模从1.51亿元增至30.68亿元。今年上半年该险企已实现保险业收入29.97亿元,几乎与去年全年保费水平持平。

渠道来看,国富人寿2023年原保费收入居前5的产品销售渠道基本都来自银保渠道。

(2023年度国富人寿年报)

保费构成来看,据国富人寿官微8月6日发文显示,截至今年6月末,该险企共实现总规模保费31.7亿元,同比增长33.2%。其中,新单保费14.5亿元,同比增长27.5%,占规模保费的46%;续期保费17.2亿元,同比增长38.3%,占规模保费的54%;续期保费占大头。另外,13个月保费继续率95.1%,较去年同期提升3个百分点。

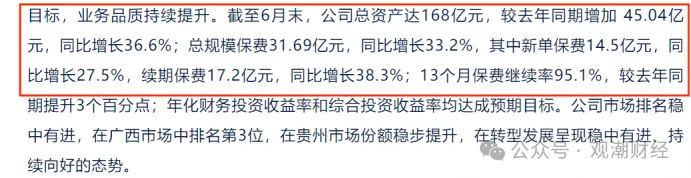

投资端来看,在连续增长4年后,该险企2022年投资端出现同比13.7%的下滑,但在2023年投资收益达历史新高,最终录得4.74亿元。

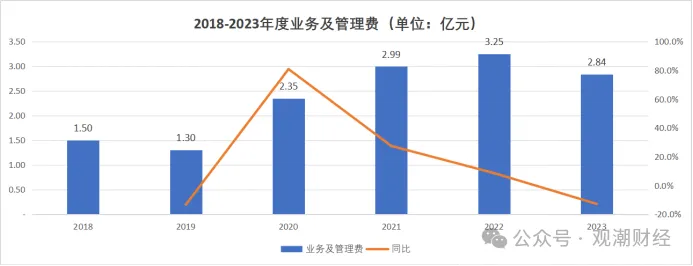

成本端来看,2023年该险企仅业务及管理费支出同比下降,其余多项核心支出均同比增长。

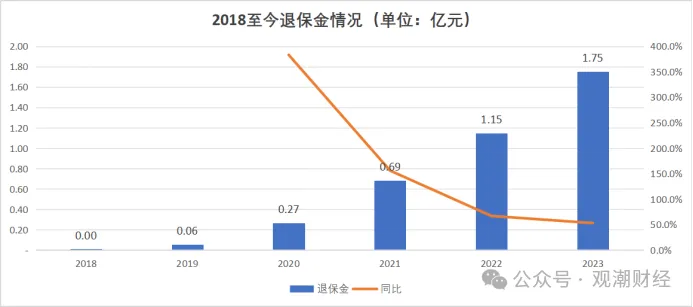

首先从退保金来看,2021-2023年,该险企退保支出分别达0.69亿元、1.15亿元、1.75亿元,同比增长155.6%、66.7%、53.0%。国富人寿在2022年退保金实现大幅增长的主要原因或为公司销售渠道主要为银保渠道,而银保渠道大多以中短期的储蓄型保险为主,在产品到期后会导致集中退保,从而导致了退保金在2022年度实现大幅增长。

与退保金类似,业务及管理费也提升到一定量级。近4年,国富人寿业务及管理费支出趋为稳定,均处于3亿元上下浮动,2023年该项支出有所改善,为2.84亿元,同比下降12.6%。

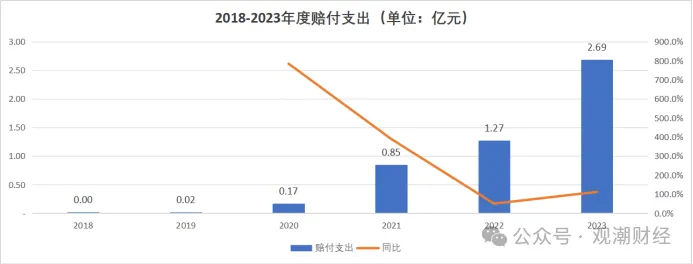

从赔付支出来看,2023年国富人寿该项支出为2.69亿元,同比增长111.8%,相较于2022年,赔付支出增幅进一步扩大。

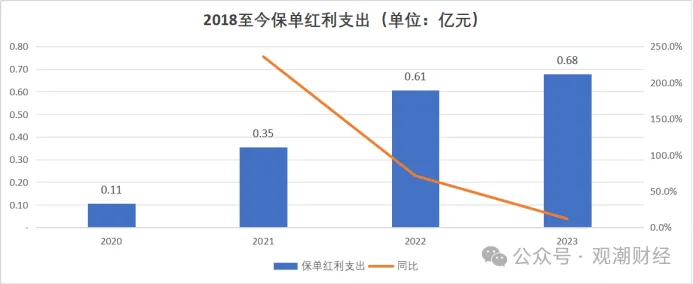

保单红利支出方面,近两年国富人寿该项支出较为稳定,2023年支出为0.68亿元,同比增长11.5%,但其基数小,绝对额仅增加700万元。

手续费及佣金近三年来小幅波动,基本均在5亿元左右波动。2023年该项费用小幅增加,达5.05亿元,同比增长3.8%。

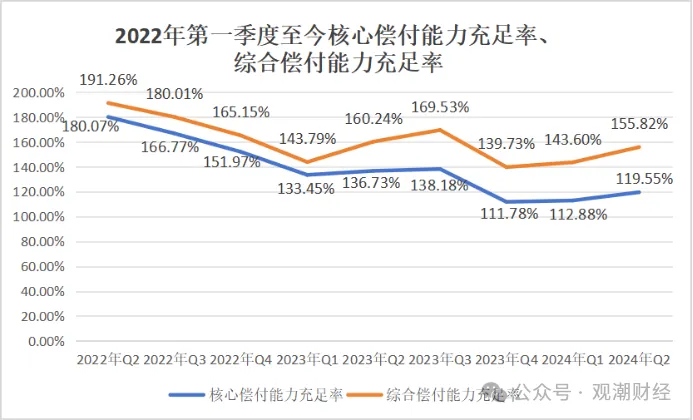

偿付能力来看,该险企资金相对充足。截至2024年2季度末,国富人寿核心偿付能力、综合偿付能力分别为119.55%、155.82%,分别环比增加6.67个百分点、12.22个百分点。其中,核心一级资本增加,主要源于净资产减少、再保对实际资本贡献较净资产贡献的差额增加。核心二级资本增加,主要源于再保对实际资本贡献较净资产贡献的差额增加。

偿付能力合规标准:按监管规定,偿付能力达标须同时满足三大条件,一是核心偿付能力充足率不低于50%;二是综合偿付能力充足率不低于100%;三是风险综合评级在B类及以上。同时,监管提出,每季度会对保险公司报送的其他偿付能力信息和数据进行核查。核心偿付能力充足率低于60%,或综合偿付能力充足率低于120%的险企为重点核查对象,将被重点关注。

每个时期成立的保险公司都带有当期的机缘,2018年前后虽不似2016年之前狂热,但仍有不少资本排队进入保险业,持股保险公司,但毕竟一个野蛮生长的时代已经过去。

近年,随着社会经济生活全方位的变化,用户的购买习惯、对商品及服务的要求、从业者的就业环境都发生了较大变化;而从政策、经济层面,经济周期变化,政策收紧,股东增资实力及对保险牌照的热情,利率持续下行等等方面的综合影响下,中小险企的生存面临越来越大的压力,能有股东愿持续加持,支持公司发展实属不易,希望国富人寿能冲破重重压力,向上生长。

本文作者可以追加内容哦 !